Слайд 2: Законодательная база

Налог на имущество организаций установлен 30-й главой Налогового кодекса

Слайд 3: Налогоплательщики

Налогоплательщиками признаются российские организации и иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ.

Слайд 4: Объект налогообложения

Объектом налогообложения признается недвижимое имущество, учитываемое на балансе в качестве объектов основных средств по остаточной стоимости. К основным средствам относят имущество, которое организация использует в качестве средств труда более одного года (например, здание, оборудование, вычислительная техника, транспортные средства и т.п.).

Слайд 5

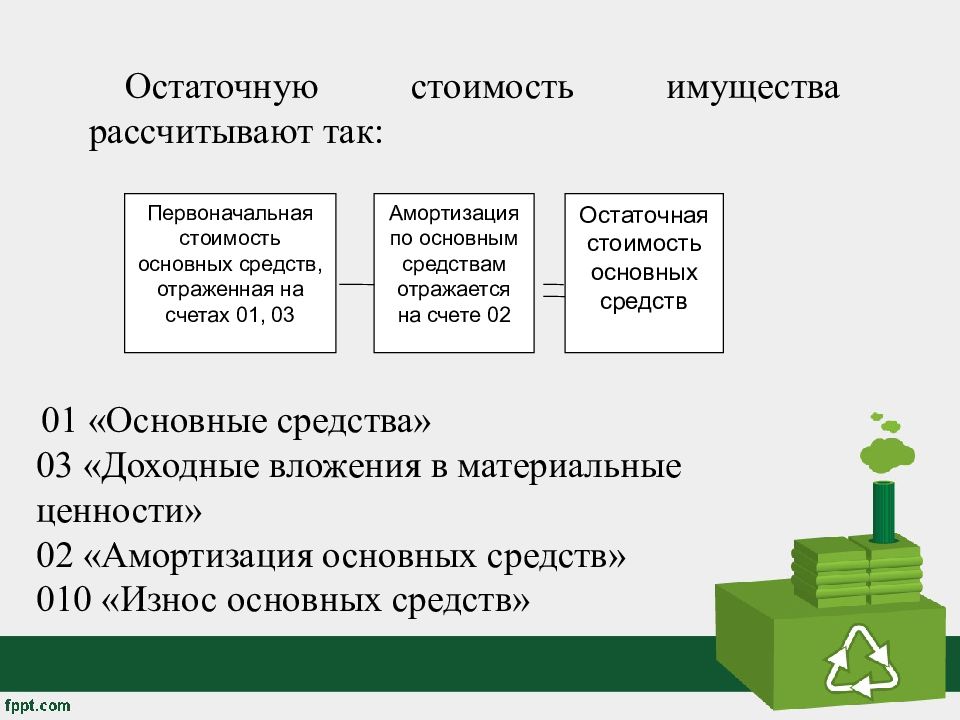

Остаточную стоимость имущества рассчитывают так: 01 «Основные средства» 03 «Доходные вложения в материальные ценности» 02 «Амортизация основных средств» 010 «Износ основных средств» Первоначальная стоимость основных средств, отраженная на счетах 01, 03 Амортизация по основным средствам отражается на счете 02 Остаточная стоимость основных средств

Слайд 6

По тем основным средствам, по которым начисляют на амортизацию, а износ необходимо из дебетовых остатков по счету 01 вычесть сумму по счету 010.

Слайд 7: Не признаются объектами налогообложения :

движимое имущество организаций (с 2019 года); земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

Слайд 8

гражданское имущество, используемое исполнительной властью для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в стране;

Слайд 9

объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов Российской Федерации федерального значения в установленном законодательством Российской Федерации порядке и т.д.

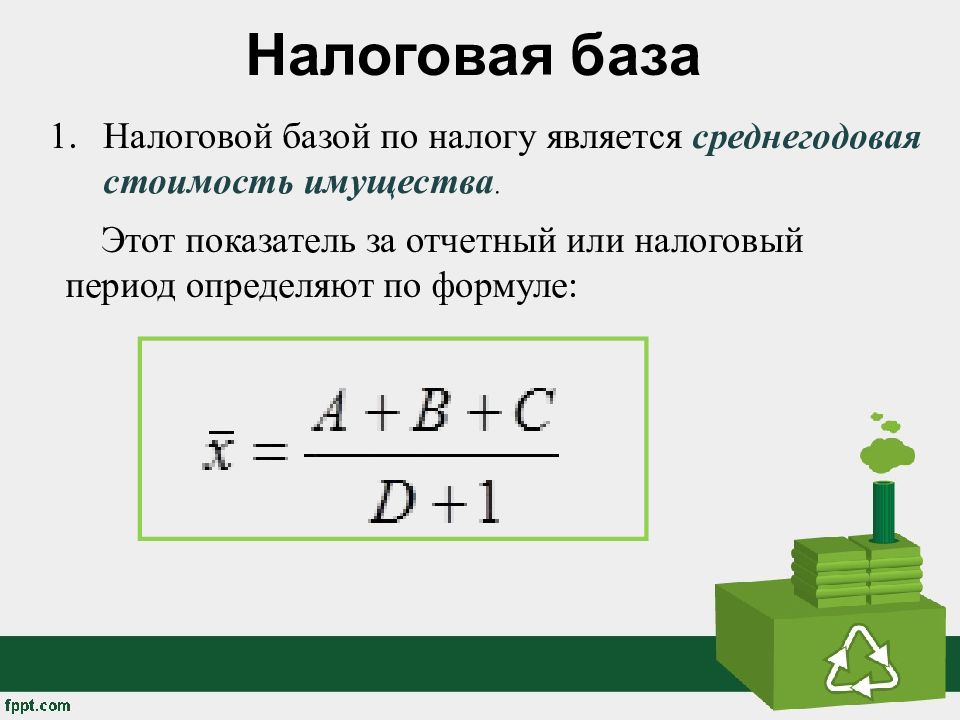

Слайд 10: Налоговая база

Налоговой базой по налогу является среднегодовая стоимость имущества. Этот показатель за отчетный или налоговый период определяют по формуле:

Слайд 11

A – остаточная стоимость имущества на начало года; B – остаточная стоимость имущества на начало каждого месяца внутри отчетного периода; C – остаточная стоимость имущества на начало месяца, следующего за отчетным (налоговым) периодом; D – количество месяцев в отчетном (налоговом) периоде.

Слайд 12

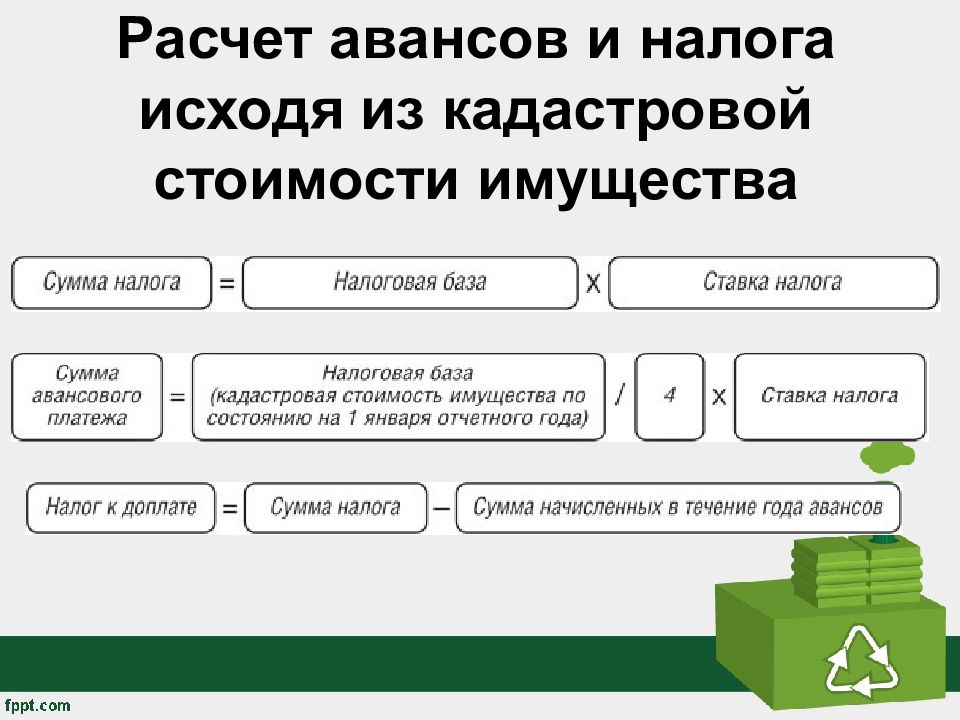

Налоговая база в отношении отдельных объектов недвижимого имущества определяется как их кадастровая стоимость, внесенная в Единый государственный реестр.

Слайд 13

Перечень недвижимости, облагаемой исходя из кадастровой стоимости К такой недвижимости относятся: административно-деловые центры и помещения в них; торговые центры/комплексы и помещения в них; нежилые помещения, в которых предусматривается размещение офисов, торговых объектов, объектов общепита и бытового обслуживания;

Слайд 14

нежилые помещения, которые фактически используются для размещения офисов/торговых объектов/точек общепита/объектов бытового обслуживания.; жилые дома/помещения, которые не учитываются на балансе как основные средства по правилам бухучета. Например, если фирма торгует жилой недвижимостью и учитывает ее как товары и т.д.

Слайд 15: Налоговый и отчетный периоды

Налоговым периодом признается календарный год. Отчетными периодами признаются I квартал, полугодие, 9 месяцев календарного года.

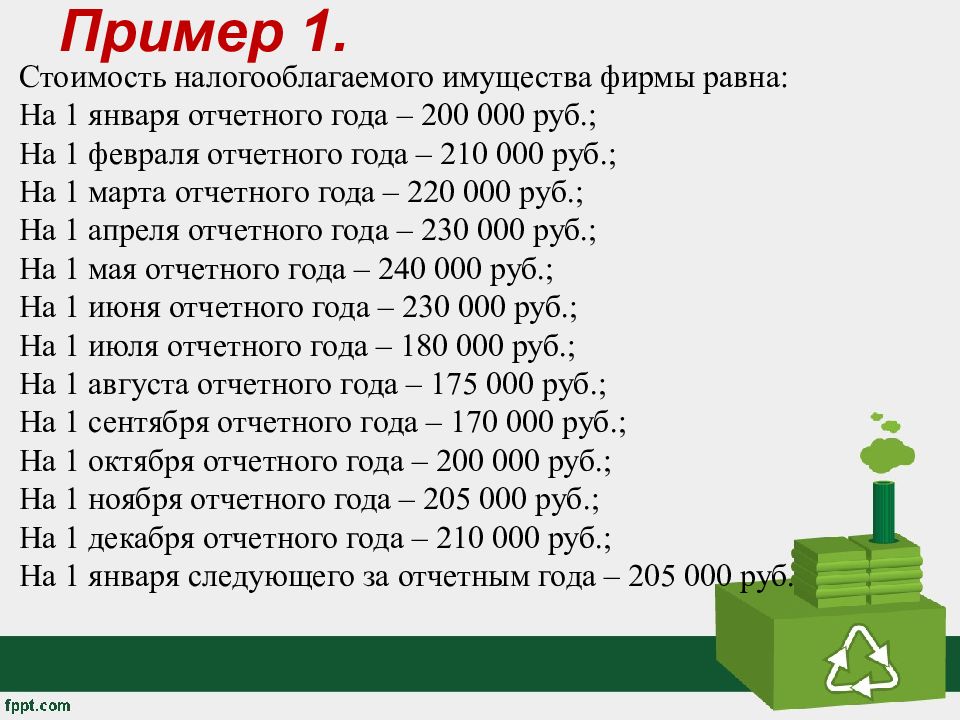

Слайд 16: Пример 1

Стоимость налогооблагаемого имущества фирмы равна: На 1 января отчетного года – 200 000 руб.; На 1 февраля отчетного года – 210 000 руб.; На 1 марта отчетного года – 220 000 руб.; На 1 апреля отчетного года – 230 000 руб.; На 1 мая отчетного года – 240 000 руб.; На 1 июня отчетного года – 230 000 руб.; На 1 июля отчетного года – 180 000 руб.; На 1 августа отчетного года – 175 000 руб.; На 1 сентября отчетного года – 170 000 руб.; На 1 октября отчетного года – 200 000 руб.; На 1 ноября отчетного года – 205 000 руб.; На 1 декабря отчетного года – 210 000 руб.; На 1 января следующего за отчетным года – 205 000 руб.

Слайд 17

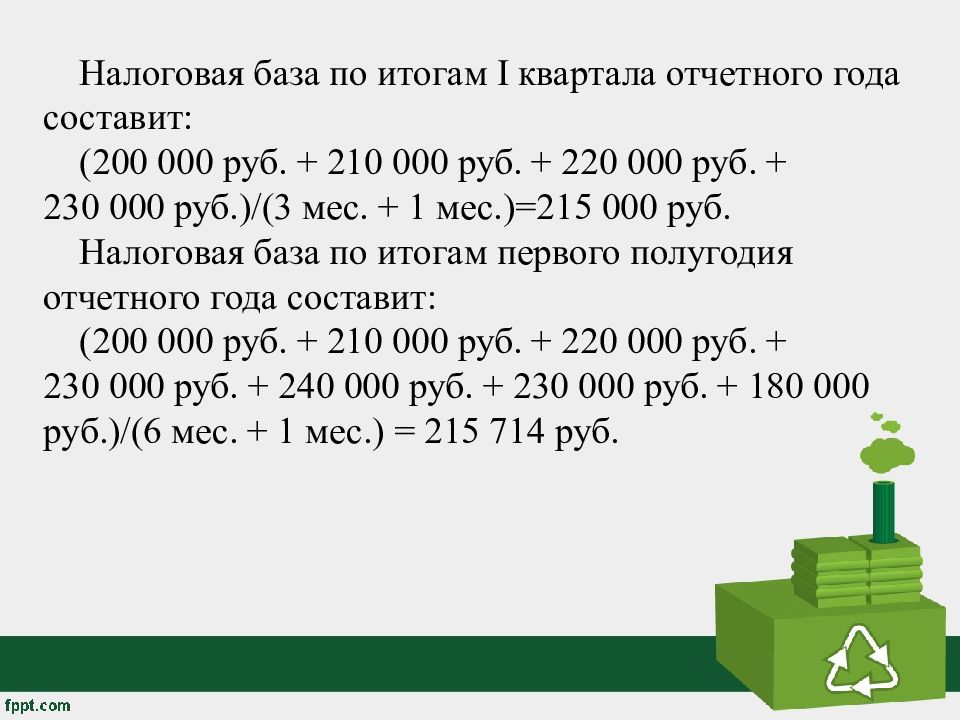

Налоговая база по итогам I квартала отчетного года составит: (200 000 руб. + 210 000 руб. + 220 000 руб. + 230 000 руб.)/(3 мес. + 1 мес.)=215 000 руб. Налоговая база по итогам первого полугодия отчетного года составит: (200 000 руб. + 210 000 руб. + 220 000 руб. + 230 000 руб. + 240 000 руб. + 230 000 руб. + 180 000 руб.)/(6 мес. + 1 мес.) = 215 714 руб.

Слайд 18

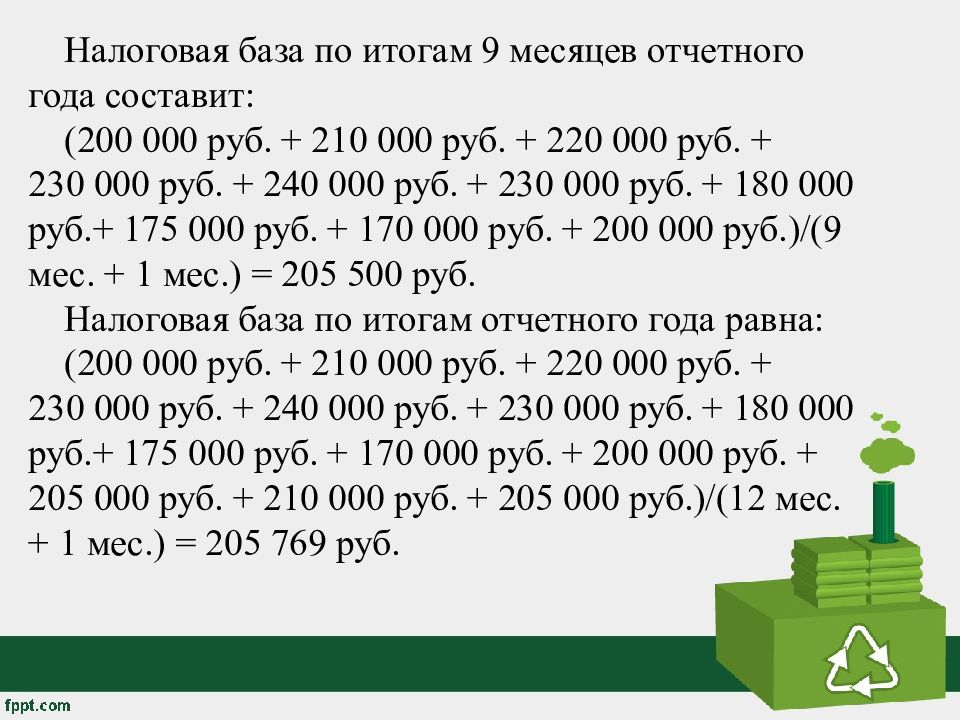

Налоговая база по итогам 9 месяцев отчетного года составит: (200 000 руб. + 210 000 руб. + 220 000 руб. + 230 000 руб. + 240 000 руб. + 230 000 руб. + 180 000 руб.+ 175 000 руб. + 170 000 руб. + 200 000 руб.)/(9 мес. + 1 мес.) = 205 500 руб. Налоговая база по итогам отчетного года равна: (200 000 руб. + 210 000 руб. + 220 000 руб. + 230 000 руб. + 240 000 руб. + 230 000 руб. + 180 000 руб.+ 175 000 руб. + 170 000 руб. + 200 000 руб. + 205 000 руб. + 210 000 руб. + 205 000 руб.)/(12 мес. + 1 мес.) = 205 769 руб.

Слайд 19: Налоговая ставка

Налоговая ставка устанавливается в размере 2,2 %. Налоговая ставка в отношении объектов, налоговая база в отношении которых определяется как кадастровая стоимость, – 2,0 %. При это м для налогоплательщиков, применяющих упрощенну ю систему налогообложения, налоговая ставка с 2020 год а – 1,5 %.

Слайд 20: Расчет налога на имущество исходя из среднегодовой стоимости имущества

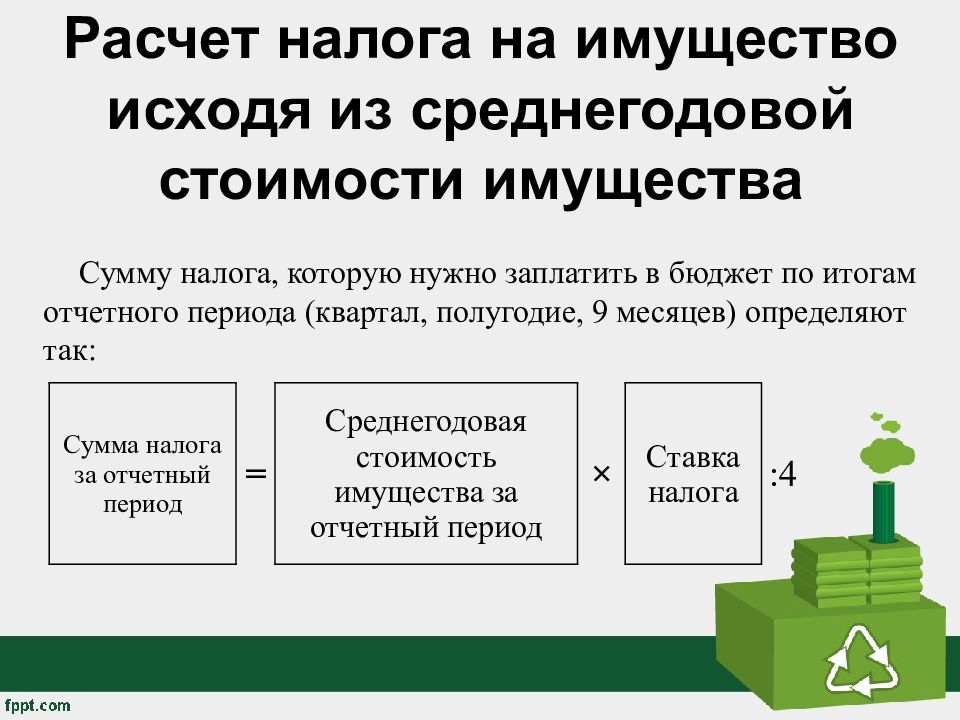

Сумму налога, которую нужно заплатить в бюджет по итогам отчетного периода (квартал, полугодие, 9 месяцев) определяют так: Сумма налога за отчетный период = Среднегодовая стоимость имущества за отчетный период × Ставка налога :4

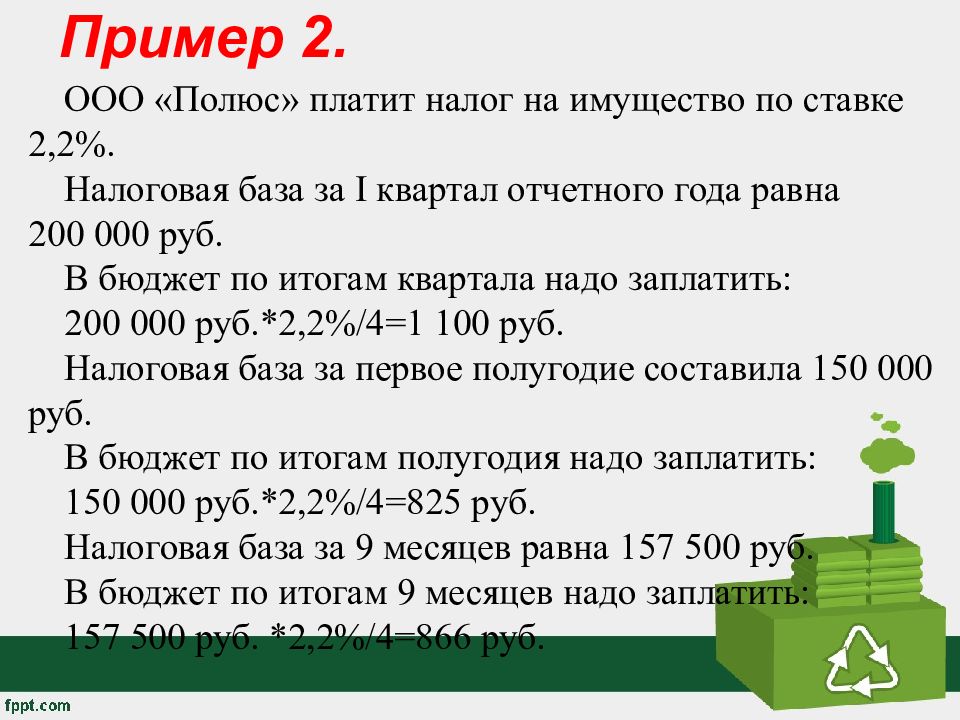

Слайд 21: Пример 2

ООО «Полюс» платит налог на имущество по ставке 2,2%. Налоговая база за I квартал отчетного года равна 200 000 руб. В бюджет по итогам квартала надо заплатить: 200 000 руб.*2,2%/4=1 100 руб. Налоговая база за первое полугодие составила 150 000 руб. В бюджет по итогам полугодия надо заплатить: 150 000 руб.*2,2%/4=825 руб. Налоговая база за 9 месяцев равна 157 500 руб. В бюджет по итогам 9 месяцев надо заплатить: 157 500 руб. *2,2%/4=866 руб.

Слайд 22

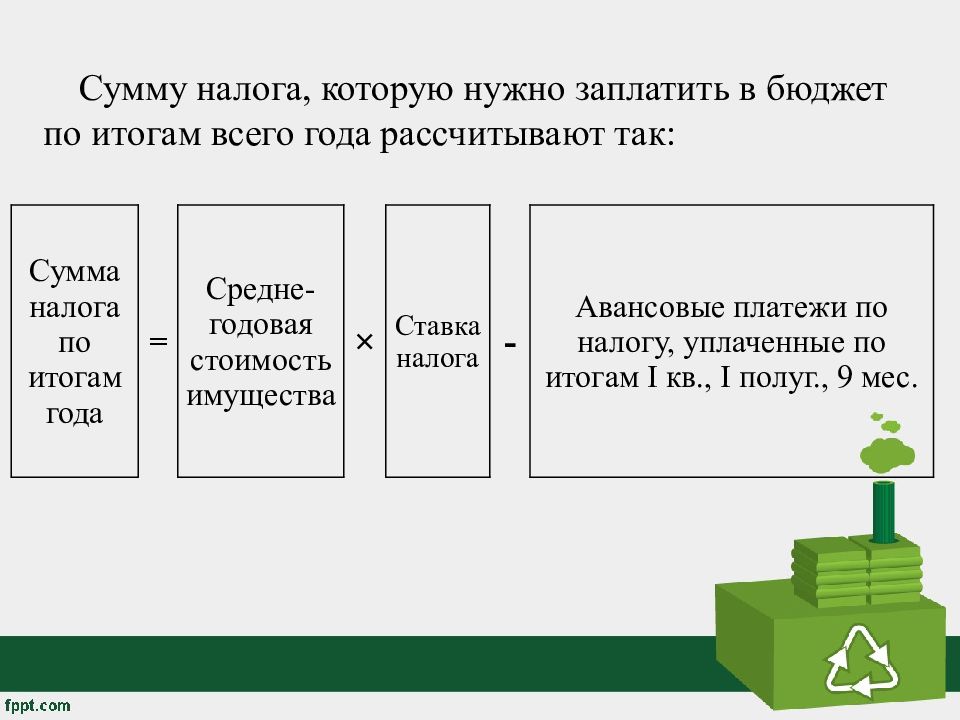

Сумму налога, которую нужно заплатить в бюджет по итогам всего года рассчитывают так: Сумма налога по итогам года = Средне- годовая стоимость имущества × Ставка налога - Авансовые платежи по налогу, уплаченные по итогам I кв., I полуг., 9 мес.

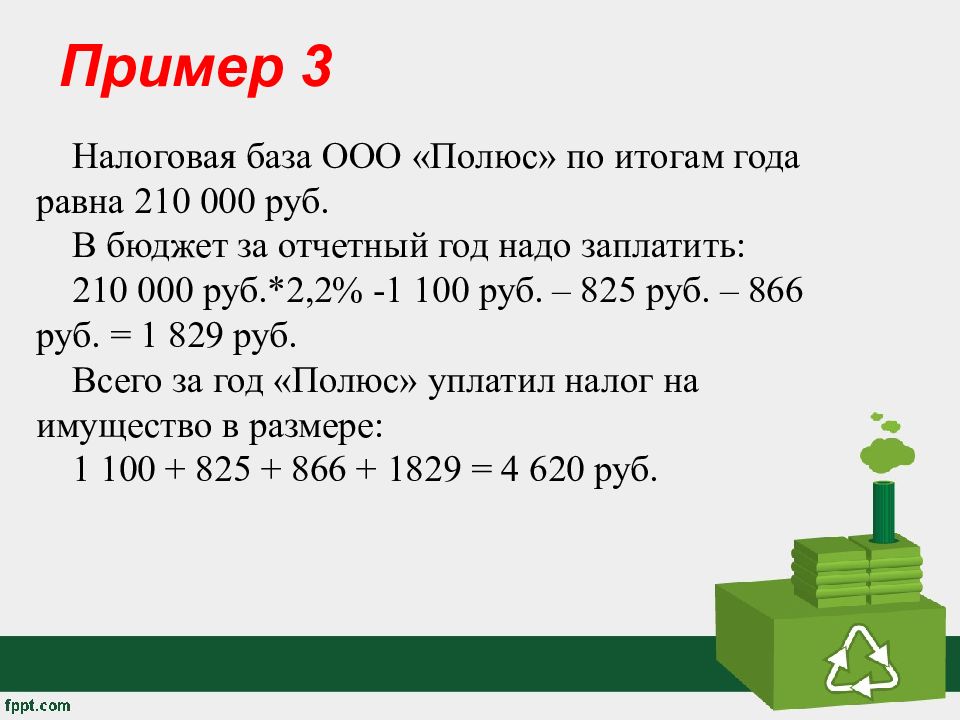

Слайд 23: Пример 3

Налоговая база ООО «Полюс» по итогам года равна 210 000 руб. В бюджет за отчетный год надо заплатить: 210 000 руб.*2,2% -1 100 руб. – 825 руб. – 866 руб. = 1 829 руб. Всего за год «Полюс» уплатил налог на имущество в размере: 1 100 + 825 + 866 + 1829 = 4 620 руб.

Слайд 25: Порядок и сроки уплаты налога и авансовых платежей

По итогу налогового периода налогоплательщики уплачивают сумму налога в срок не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Слайд 26

Авансовые платежи по налогу уплачиваются налогоплательщиками не позднее 1 мая, 1 августа и 1 ноября календарного года.

Слайд 27: Налоговые льготы

Освобождаются от налогообложения: организации уголовно-исполнительной системы; религиозные организации; коллегии адвокатов, адвокатские бюро и юридические консультации; общественные организации инвалидов и т.д.

Слайд 29: Отражение в учете налога на имущество организаций

Проводка по начислению налога на имущество организации будет выглядеть так: При отнесении затрат на прочие расходы: Дт 91 Кт 68. При отнесении на расходы по обычному виду деятельности: Дт 20 (23, 25, 26) Кт 68, если деятельность предприятия не связана с торговлей; Дт 44 Кт 68 для торговых организаций.

Слайд 30: Пример отражения в бухучете и при налогообложении начисления и уплаты налога на имущество

Рязанское ЗАО «Альфа» работает на общей системе налогообложения. Налог на прибыль рассчитывает методом начисления. По итогам 20** года налоговая база по налогу на имущество равна 190 000 руб. Ставка налога на имущество в г. Рязани составляет 2,2 процента. Сумма налога составляет: 190 000 руб. × 2,2% = 4180 руб.

Слайд 31

В течение 20** года организация перечислила в бюджет авансовые платежи по налогу на имущество в размере: за I квартал – 1010 руб.; за полугодие – 810 руб.; за девять месяцев – 870 руб. По итогам налогового периода в бюджет надо перечислить: 4180 руб. – 1010 руб. – 810 руб. – 870 руб. = 1490 руб.

Слайд 32

Сумма доплаты была перечислена в бюджет 26 марта 20** года. Бухгалтер «Альфы» сделал в учете следующие проводки. 31 декабря 20** года: Дебет 91-2 Кредит 68 субсчет «Расчет по налогу на имущество» – 1490 руб. – начислен налог на имущество за 20** год. .

Последний слайд презентации: Налог на имущество организаций

26 марта 20** года: Дебет 68 субсчет «Расчеты по налогу на имущество» Кредит 51 – 1490 руб. – уплачен налог на имущество за 20** год. При расчете налога на прибыль за 20** год бухгалтер включил сумму начисленного налога на имущество (4180 руб.) в состав прочих расходов.