Первый слайд презентации

Санкт-Петербург 17.о2. 2025 ФИНАНСОВЫЙ МЕНЕДЖМЕНТ Купоров Юрий Юрьевич к.э.н., доцент Высшей инженерно-экономической школы Тема 2. Стоимость денег с учетом фактора времени ( time value of money ). Приведенная стоимость. Фундаментальная стоимость облигаций

Слайд 3

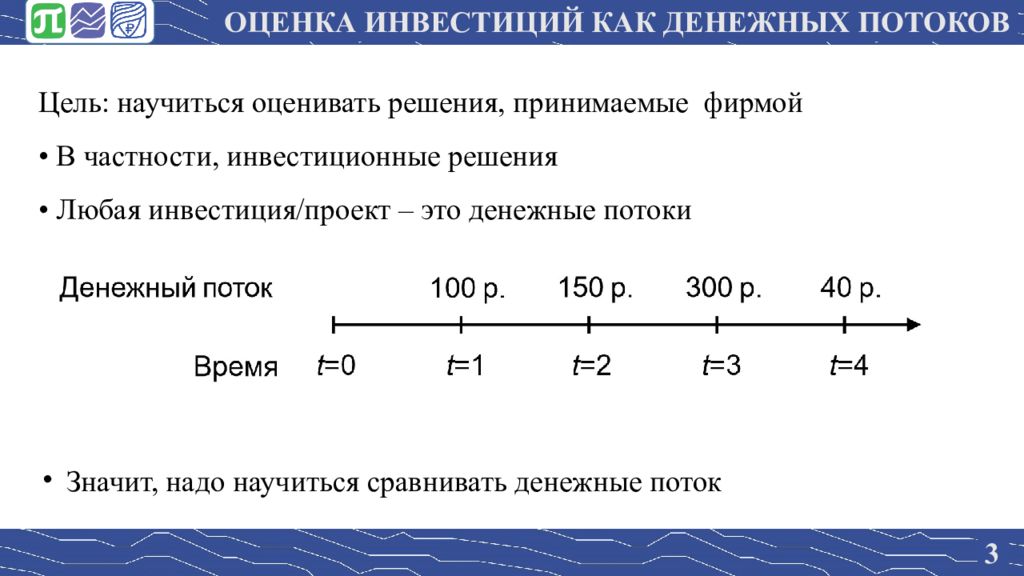

3 ОЦЕНКА ИНВЕСТИЦИЙ КАК ДЕНЕЖНЫХ ПОТОКОВ Цель: научиться оценивать решения, принимаемые фирмой • В частности, инвестиционные решения • Любая инвестиция/проект – это денежные потоки Значит, надо научиться сравнивать денежные поток

Слайд 4

4 ОЦЕНКА ИНВЕСТИЦИЙ КАК ДЕНЕЖНЫХ ПОТОКОВ ПРИМЕРЫ СРАВНЕНИЯ Индивидуальный инвестор может сравнивать: – Акции Газпрома с акциями Apple – Акции Газпрома с облигациями федерального займа – Акции Газпрома с депозитом в Сбербанке – Инвестицию в паевой фонд с покупкой квартиры для сдачи в аренду Фирма может сравнивать: – Открытие магазина в Москве с открытием магазина в Екатеринбурге – Покупку сотового оператора в Камбодже с расширением сети в Краснодарском крае – Поглощение другой компании с выплатой свободных денег акционерам

Слайд 5

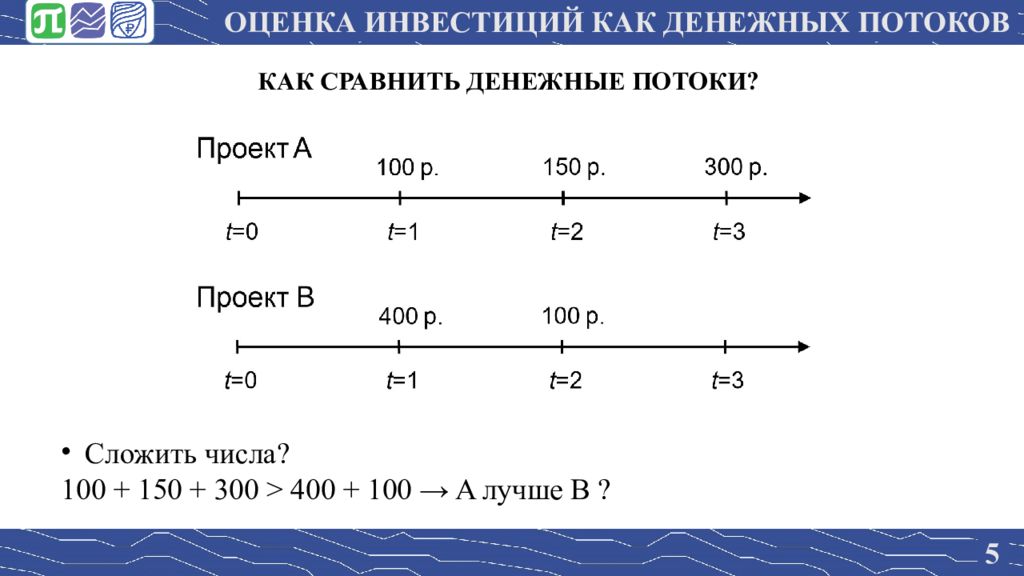

5 ОЦЕНКА ИНВЕСТИЦИЙ КАК ДЕНЕЖНЫХ ПОТОКОВ КАК СРАВНИТЬ ДЕНЕЖНЫЕ ПОТОКИ? Сложить числа? 100 + 150 + 300 > 400 + 100 → A лучше B ?

Слайд 6

6 ОЦЕНКА ИНВЕСТИЦИЙ КАК ДЕНЕЖНЫХ ПОТОКОВ КАК СРАВНИТЬ ДЕНЕЖНЫЕ ПОТОКИ? Интуитивно, 1 р. через 3 года хуже, чем 1 р. сегодня → просто складывать нельзя Хотелось бы все же каждый проект свести к числу Такое число есть: приведенная стоимость ( Present Value ).

Слайд 7

7 ОЦЕНКА ИНВЕСТИЦИЙ КАК ДЕНЕЖНЫХ ПОТОКОВ ОЦЕНКА ИНВЕСТИЦИЙ В ИДЕАЛЬНОМ МИРЕ БЕЗ ОПРЕДЕЛЕННОСТЕЙ Предположения идеального мира – Нет налогов – Нет транзакционных издержек (издержек на совершение сделок на рынке ) – Все инвесторы обладают одинаковой информацией и одинаково оценивают вероятности наступления того или иного события – Финансовый рынок полностью конкурентен : много покупателей и продавцов, ни один из них не может оказывать влияния на цену • Вдобавок, будем пока считать, что: – Нет никакой неопределенности (а значит, риска) – Нет инфляции

Слайд 8

8 ОЦЕНКА ИНВЕСТИЦИЙ КАК ДЕНЕЖНЫХ ПОТОКОВ СТАВКА ПРОЦЕНТА Ставка процента – ставка, под которую экономические агенты занимают и дают в долг деньги В нашем идеальном мире существует одна на всех процентная ставка – Если у двух кредиторов разные ставки %, никто не будет занимать деньги у кредитора с более высокой ставкой • Назовем ее безрисковая ставка процента или безрисковая ставка доходности

Слайд 9

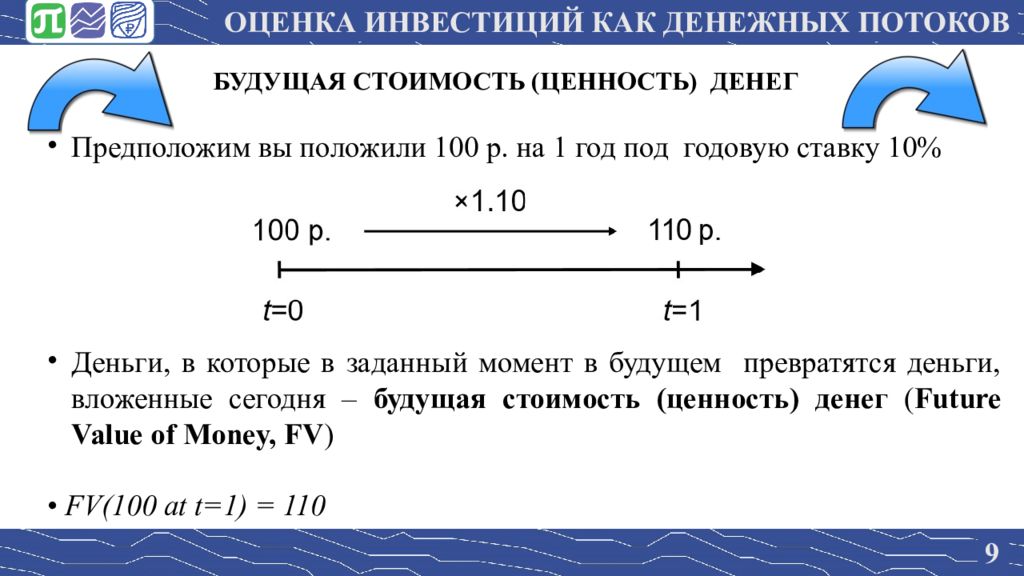

9 ОЦЕНКА ИНВЕСТИЦИЙ КАК ДЕНЕЖНЫХ ПОТОКОВ БУДУЩАЯ СТОИМОСТЬ (ЦЕННОСТЬ) ДЕНЕГ Предположим вы положили 100 р. на 1 год под годовую ставку 10 % Деньги, в которые в заданный момент в будущем превратятся деньги, вложенные сегодня – будущая стоимость (ценность) денег ( Future Value of Money, FV ) • FV(100 at t=1) = 110

Слайд 10

10 ОЦЕНКА ИНВЕСТИЦИЙ КАК ДЕНЕЖНЫХ ПОТОКОВ ПОНЯТИЕ СЛОЖНОГО ПРОЦЕНТА Понятие будущей стоимости можно распространить на любой момент в будущем Сколько мы получим денег, если вложим 100 р. на 2 года? FV(100 at t=2) =121 • Т.е., за 2 года мы заработаем не 20%, а 21%, поскольку мы используем сложный процент или капитализацию процентов ( compounding ) – реинвестирование полученных выплат под тот же%.

Слайд 11

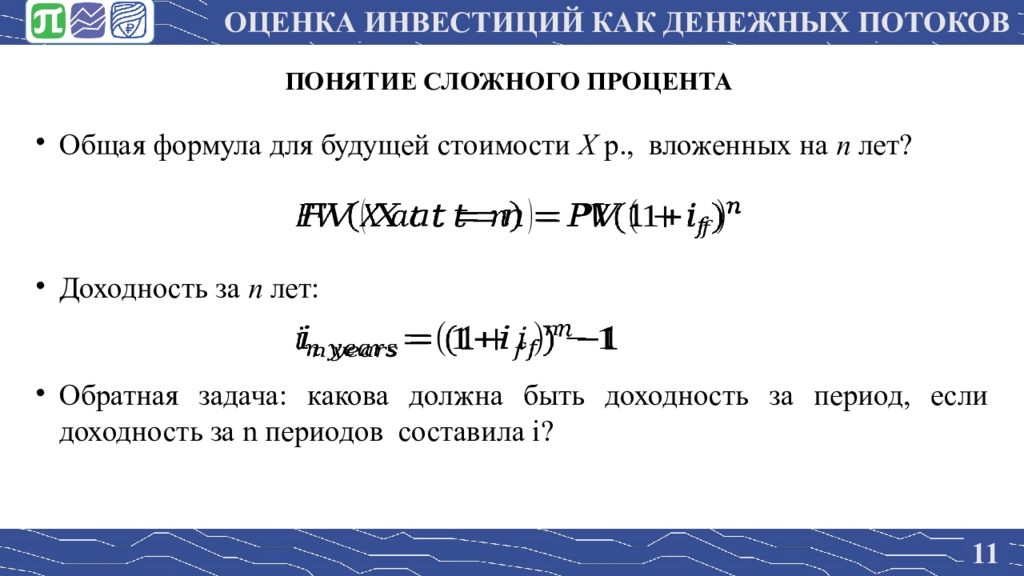

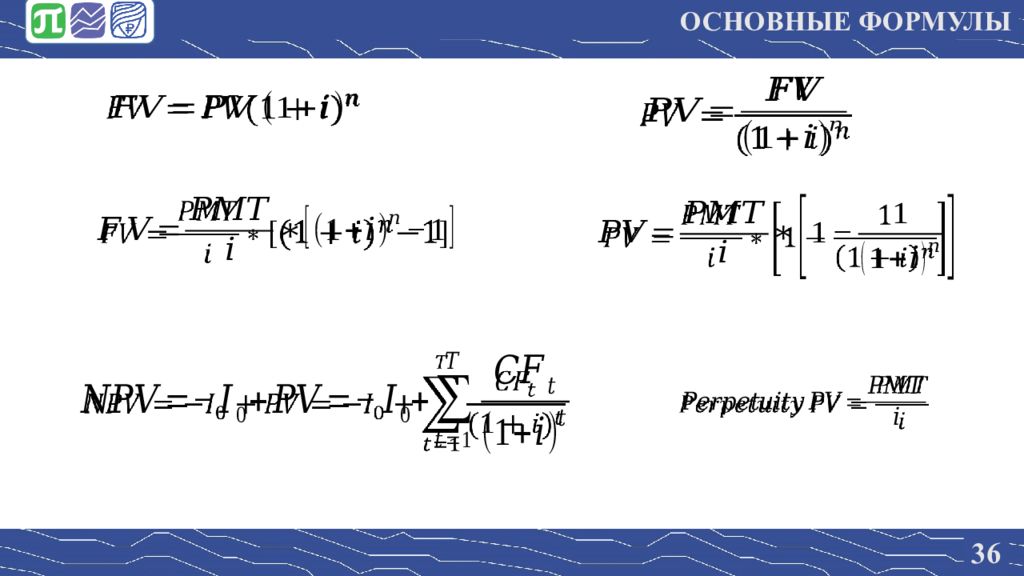

11 ОЦЕНКА ИНВЕСТИЦИЙ КАК ДЕНЕЖНЫХ ПОТОКОВ ПОНЯТИЕ СЛОЖНОГО ПРОЦЕНТА Общая формула для будущей стоимости X р., вложенных на n лет? Доходность за n лет: Обратная задача: какова должна быть доходность за период, если доходность за n периодов составила i ?

Слайд 12

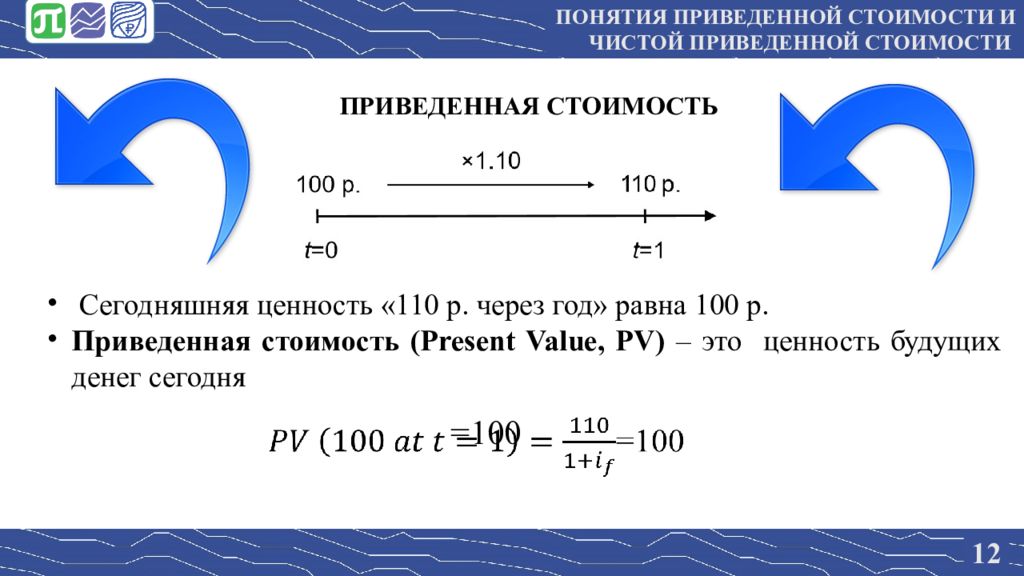

12 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ ПРИВЕДЕННАЯ СТОИМОСТЬ Сегодняшняя ценность «110 р. через год» равна 100 р. Приведенная стоимость ( Present Value, PV) – это ценность будущих денег сегодня =100

Слайд 13

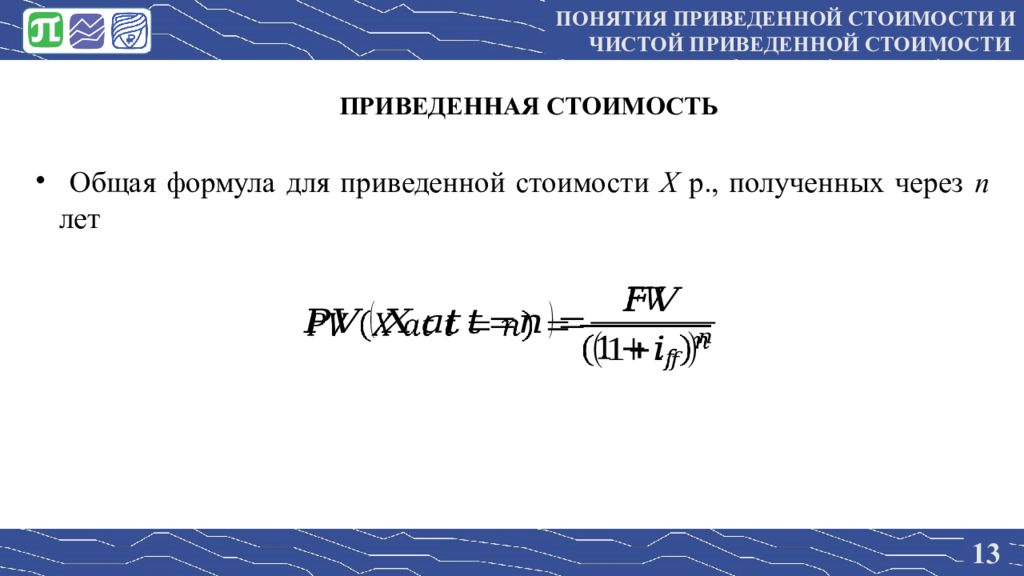

13 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ ПРИВЕДЕННАЯ СТОИМОСТЬ Общая формула для приведенной стоимости X р., полученных через n лет

Слайд 14

14 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ СТОИМОСТЬ ДЕНЕГ С УЧЕТОМ ФАКТОРА ВРЕМЕНИ (TIME VALUE OF MONEY) Разница между будущей и текущей стоимостью денег – стоимость денег c учетом фактора времени или временнáя стоимость денег ( Time Value of Money ) Эквивалентное определение: разница между ценностью денег сегодня и в будущем 110 р. через год эквивалентны 100 р. сегодня → 110 р. сегодня на 10 р. «лучше», чем 110 р. через год

Слайд 15

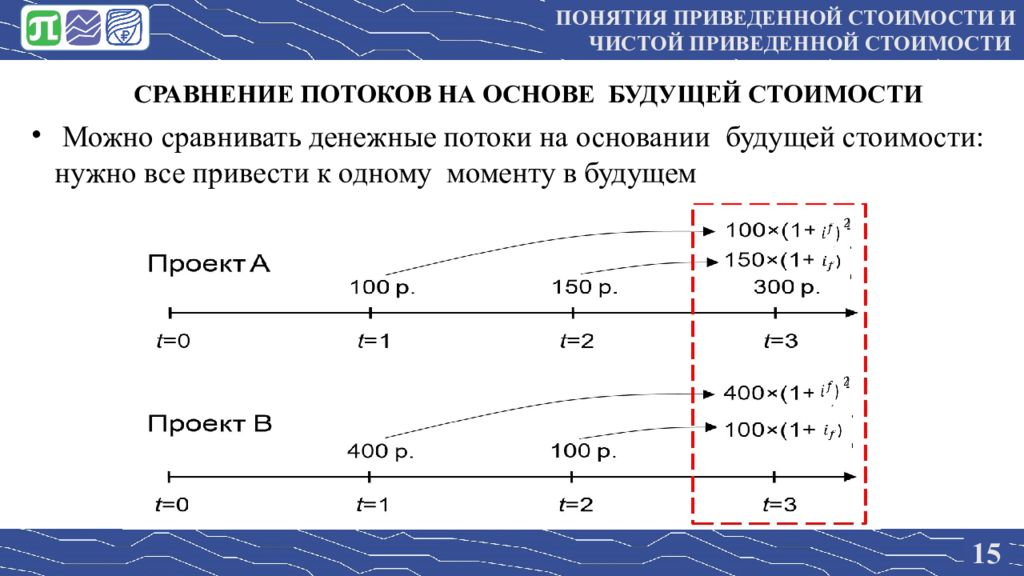

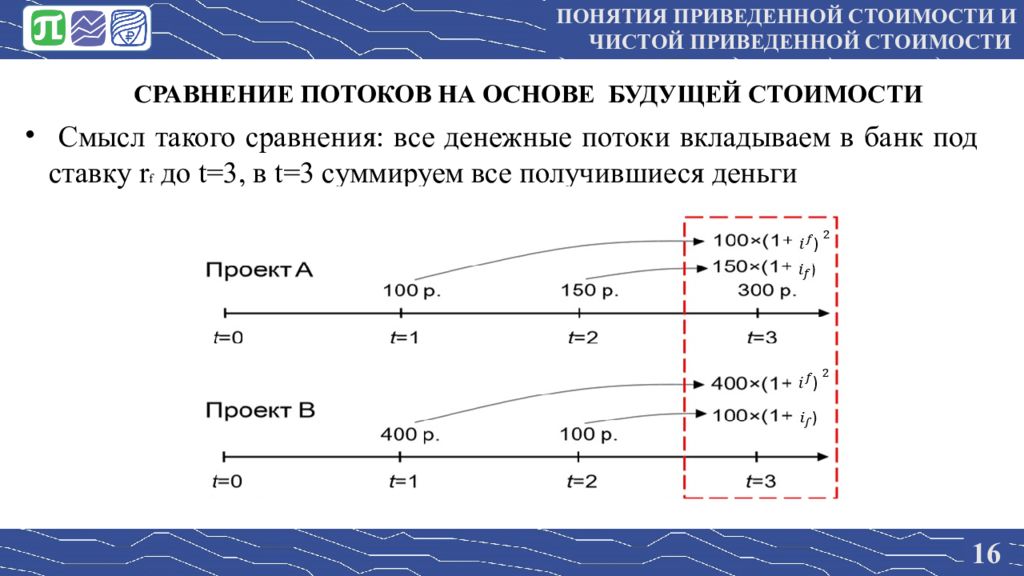

15 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ СРАВНЕНИЕ ПОТОКОВ НА ОСНОВЕ БУДУЩЕЙ СТОИМОСТИ Можно сравнивать денежные потоки на основании будущей стоимости: нужно все привести к одному моменту в будущем ) )

Слайд 16

16 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ СРАВНЕНИЕ ПОТОКОВ НА ОСНОВЕ БУДУЩЕЙ СТОИМОСТИ Смысл такого сравнения: все денежные потоки вкладываем в банк под ставку r f до t=3, в t=3 суммируем все получившиеся деньги

Слайд 17

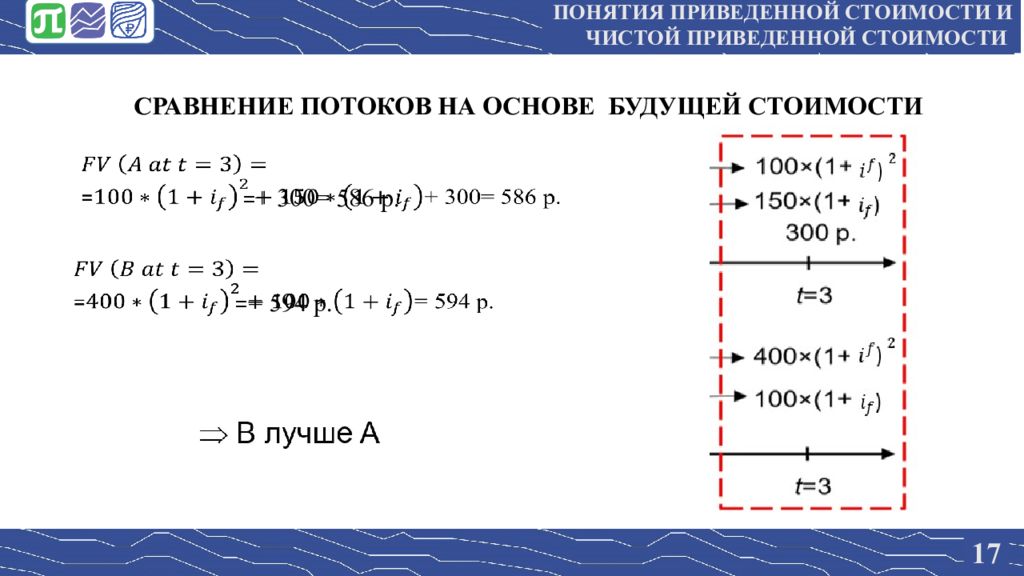

17 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ СРАВНЕНИЕ ПОТОКОВ НА ОСНОВЕ БУДУЩЕЙ СТОИМОСТИ = + 300= 586 р. = = 594 р.

Слайд 18

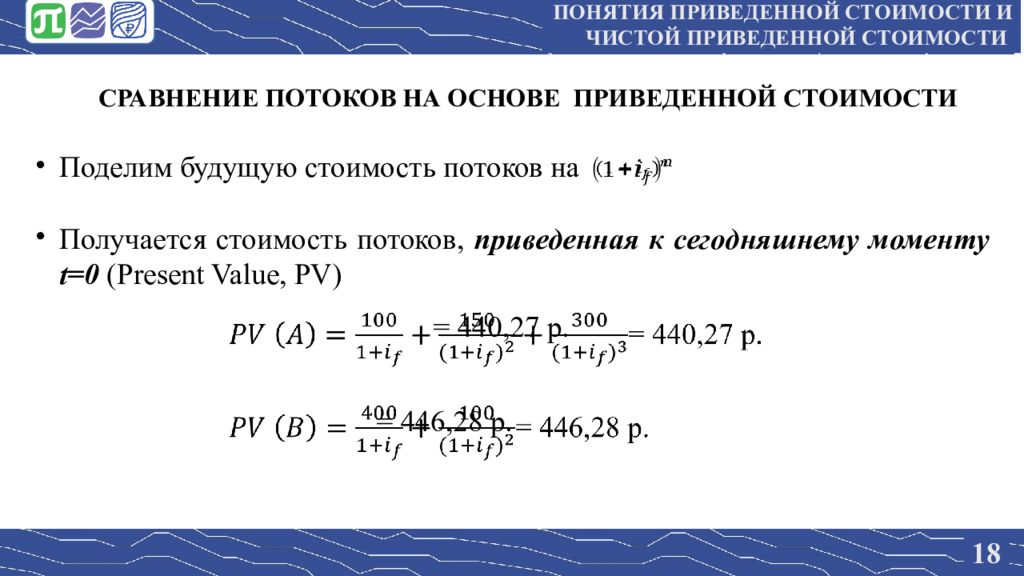

1 8 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ СРАВНЕНИЕ ПОТОКОВ НА ОСНОВЕ ПРИВЕДЕННОЙ СТОИМОСТИ Поделим будущую стоимость потоков на Получается стоимость потоков, приведенная к сегодняшнему моменту t=0 ( Present Value, PV ) = 440,27 р. = 446,28 р.

Слайд 19

19 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ СРАВНЕНИЕ ПОТОКОВ НА ОСНОВЕ ПРИВЕДЕННОЙ СТОИМОСТИ Сравнение приведенной стоимости эквивалентно сравнению будущей стоимости На практике принято использовать приведенную стоимость Таким образом: каждому проекту теперь мы можем присвоить число – приведенную стоимость (PV) – и сравнивать проекты, сравнивая PV

Слайд 20

20 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ ПРИВЕДЕННАЯ СТОИМОСТЬ СОВОКУПНОСТИ ДЕНЕЖНЫХ ПОТОКОВ. ОБЩАЯ ФОРМУЛА

Слайд 21

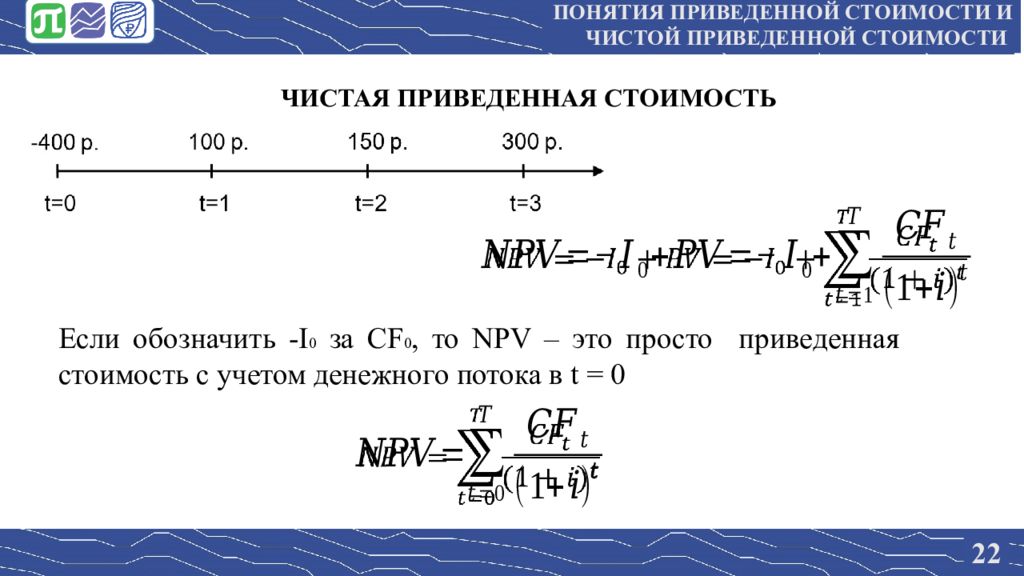

21 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ ЧИСТАЯ ПРИВЕДЕННАЯ СТОИМОСТЬ (NET PRESENT VALUE, NPV) Мы считали, что проект «упал с неба» В реальности мы должны потратить деньги, чтобы его получить – проинвестировать в проект: – Купить акцию, облигацию – Вложить деньги в депозит – Потратить деньги на приобретение оборудования, других производственных активов, лицензии, и т.п … • Тогда получается еще один, отрицательный, денежный поток в момент t = 0. Например, -400 р.

Слайд 22

22 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ ЧИСТАЯ ПРИВЕДЕННАЯ СТОИМОСТЬ Если обозначить -I 0 за CF 0, то NPV – э то просто приведенная стоимость с учетом денежного потока в t = 0

Слайд 23

23 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ ЧИСТАЯ ПРИВЕДЕННАЯ СТОИМОСТЬ. РЕШЕНИЕ ОБ ИНВЕСТИРОВАНИИ, КОГДА ПРОЕКТ ОДИН • Пусть есть только проект A, требующий 400 р. в t=0 • Стоит ли инвестировать в проект: – NPV > 0 → да – NPV < 0 → нет • Фактически, сравнение двух альтернатив: – Инвестировать 400 р. в проект – Положить 400 р. в банк под ставку 10 % • NPV > 0 ↔ проект дает доходность больше, чем инвестиция в банк

Слайд 24

24 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ ПОНЯТИЕ АЛЬТЕРНАТИВНЫХ ИЗДЕРЖЕК КАПИТАЛА (OPPORTUNITY COST OF CAPITAL) Ставку дисконтирования i f можно назвать альтернативными издержками капитала для проекта ( opportunity cost of capital ) – какую доходность мы «упускаем», предпочтя проект инвестиции в банк То же верно и в общем случае (когда есть риск ): ставка дисконтирования при расчете PV – это альтернативные издержки капитала, т.е. какую доходность мы «упускаем», предпочтя проект инвестиции на рынке с таким же риском и горизонтом, как наш проект NPV > 0 означает, что доходность проекта выше издержек капитала

Слайд 25

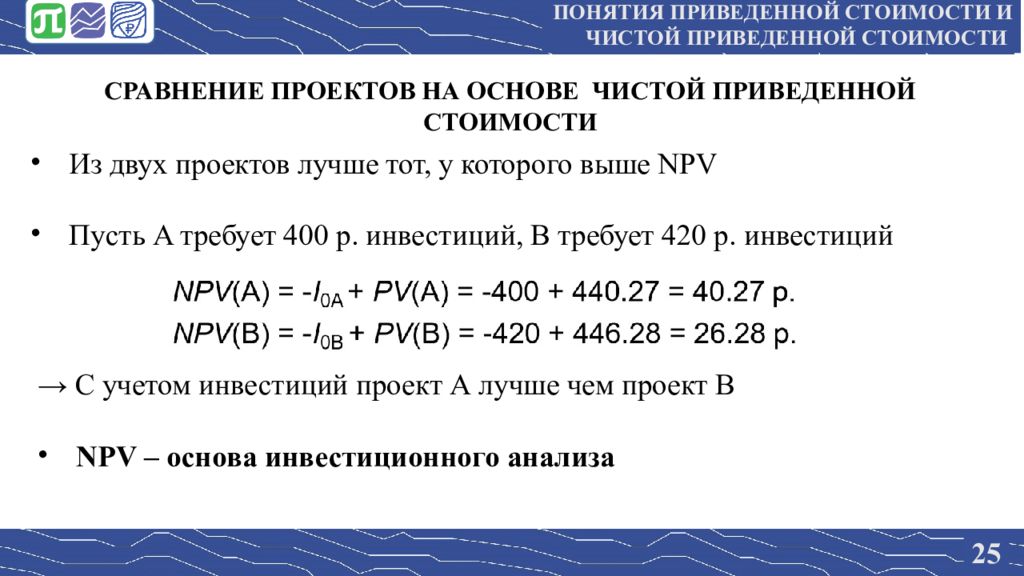

25 ПОНЯТИЯ ПРИВЕДЕННОЙ СТОИМОСТИ И ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ СРАВНЕНИЕ ПРОЕКТОВ НА ОСНОВЕ ЧИСТОЙ ПРИВЕДЕННОЙ СТОИМОСТИ Из двух проектов лучше тот, у которого выше NPV Пусть A требует 400 р. инвестиций, B требует 420 р. инвестиций → С учетом инвестиций проект А лучше чем проект B NPV – основа инвестиционного анализа

Слайд 26

26 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ Покупка акций и облигаций – простейший тип инвестиций как для физ. лица, так и для компании – Для финансовых компаний (банков, страховых компаний, хедж-фондов,…) - это основной тип инвестиций – Для компаний реального сектора - это способ хранить нераспределенную наличность • Кроме того, стоимость компании ≈ ≈ стоимость всех ее акций + стоимость всех ее облигаций

Слайд 27

27 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ ОЦЕНКА ОБЛИГАЦИЙ В ИДЕАЛЬНОМ МИРЕ БЕЗ РИСКА • Облигация – ценная бумага, выпускаемая компанией или государством, дающая ее держателю право на фиксированный доход в будущем • Ключевые характеристики – Дата погашения ( Maturity Date ) – Номинальная стоимость ( Face Value ) – Купон, процентная выплата ( Coupon ) – Купонная (процентная) ставка ( Coupon Rate ) – ставка дохода по облигации, выраженная в фиксированном проценте к ее номинальной стоимости

Слайд 28

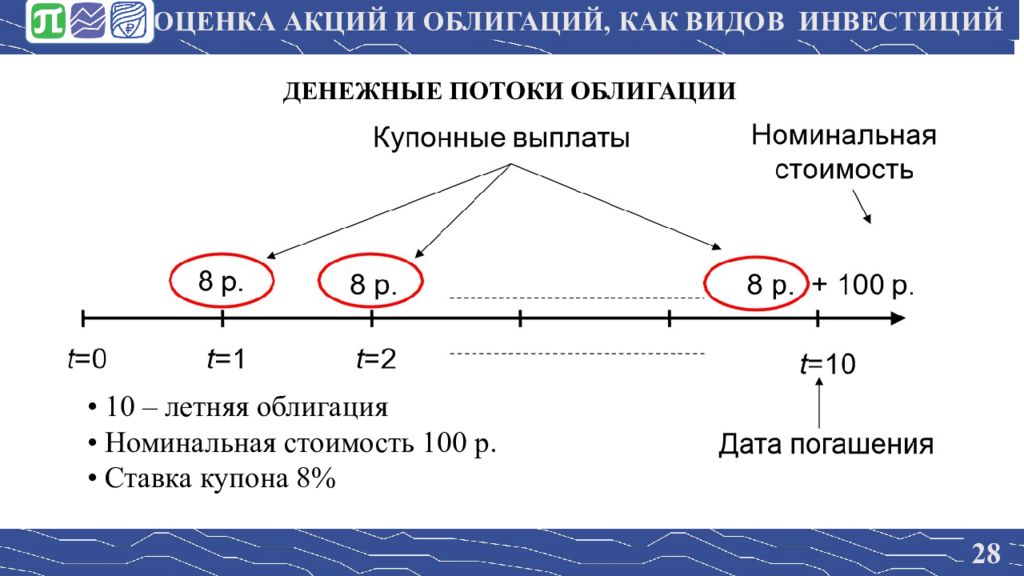

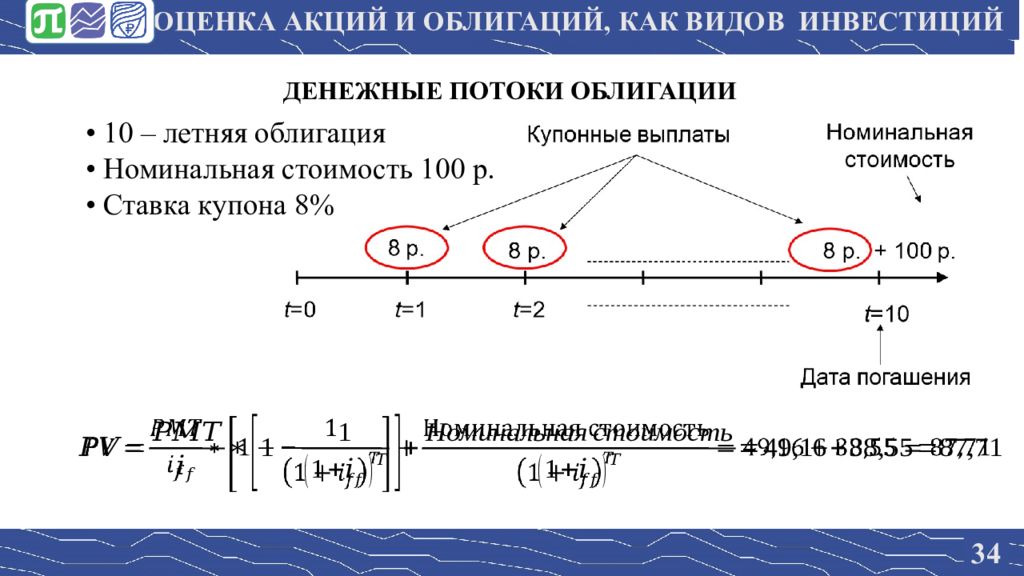

28 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ ДЕНЕЖНЫЕ ПОТОКИ ОБЛИГАЦИИ • 10 – летняя облигация • Номинальная стоимость 100 р. • Ставка купона 8%

Слайд 29

29 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ РАСПРОСТРАНЕННЫЕ РАЗНОВИДНОСТИ ОБЛИГАЦИЙ Облигации с ненулевым фиксированным купоном (обычные ) Облигации с нулевым купоном (бескупонные) Облигации с плавающим купоном – Напр., индексируемым к инфляции или ставкам межбанковских кредитов

Слайд 30

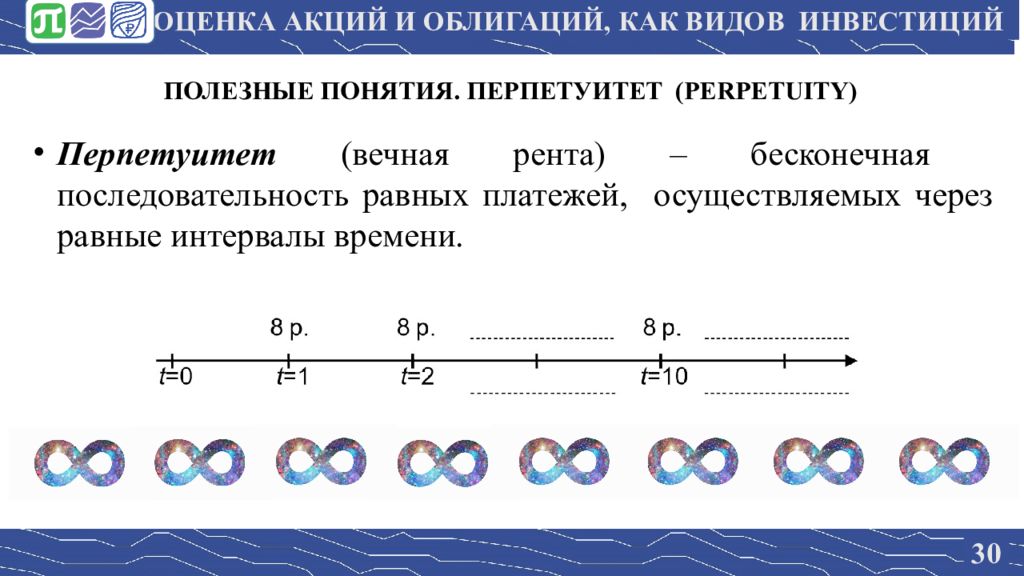

30 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ ПОЛЕЗНЫЕ ПОНЯТИЯ. ПЕРПЕТУИТЕТ ( PERPETUITY) Перпетуитет (вечная рента) – бесконечная последовательность равных платежей, осуществляемых через равные интервалы времени.

Слайд 31

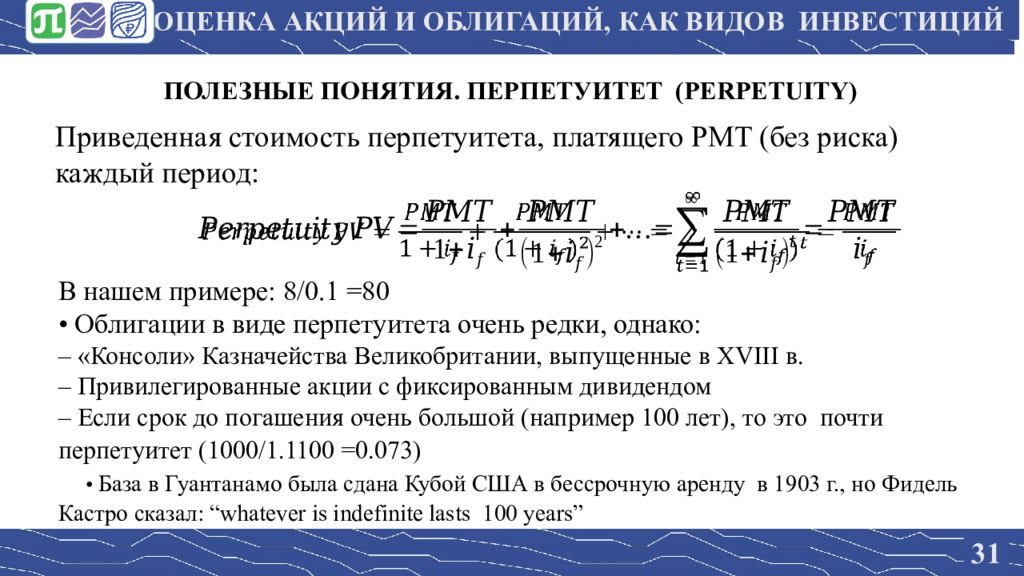

31 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ ПОЛЕЗНЫЕ ПОНЯТИЯ. ПЕРПЕТУИТЕТ ( PERPETUITY) Приведенная стоимость перпетуитета, платящего PMT ( без риска ) каждый период : В нашем примере: 8/0.1 =80 • Облигации в виде перпетуитета очень редки, однако : – «Консоли» Казначейства Великобритании, выпущенные в XVIII в. – Привилегированные акции с фиксированным дивидендом – Если срок до погашения очень большой (например 100 лет), то это почти перпетуитет (1000/1.1100 =0.073) • База в Гуантанамо была сдана Кубой США в бессрочную аренду в 1903 г., но Фидель Кастро сказал: “ whatever is indefinite lasts 100 years ”

Слайд 32

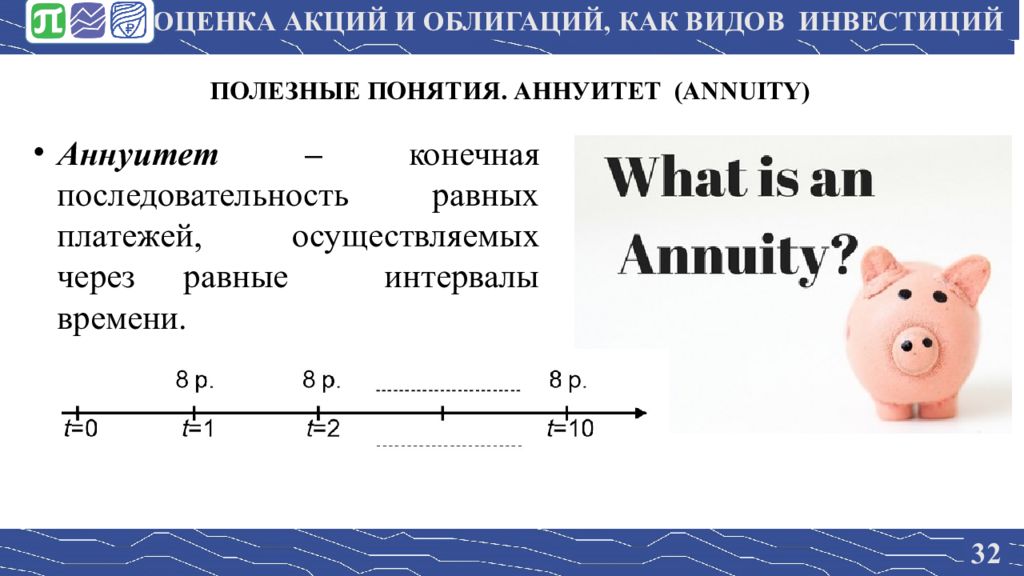

32 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ ПОЛЕЗНЫЕ ПОНЯТИЯ. АННУИТЕТ ( ANNUITY) Аннуитет – конечная последовательность равных платежей, осуществляемых через равные интервалы времени.

Слайд 33

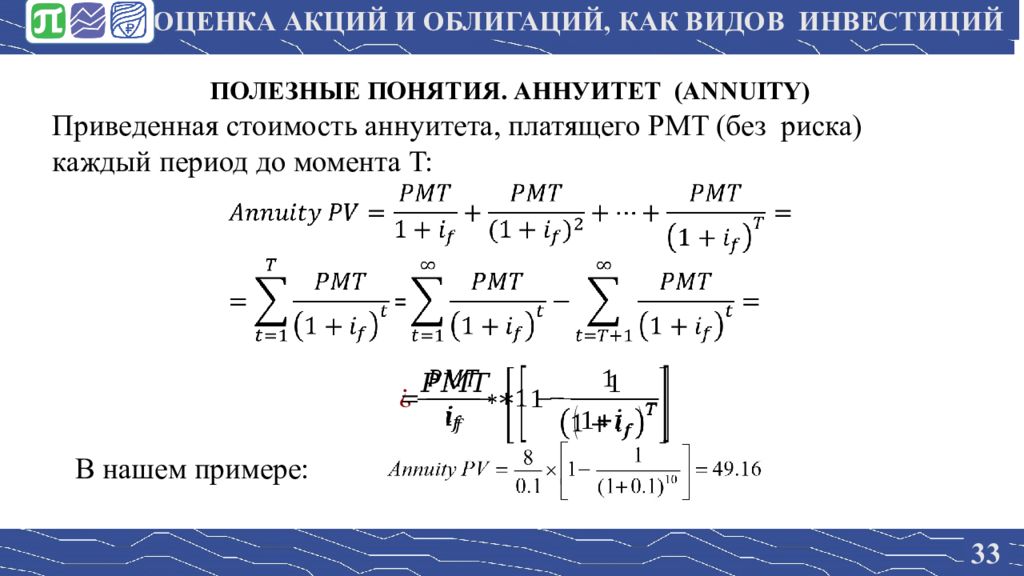

33 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ ПОЛЕЗНЫЕ ПОНЯТИЯ. АННУИТЕТ ( ANNUITY) Приведенная стоимость аннуитета, платящего PMT (без риска) каждый период до момента T: В нашем примере:

Слайд 34

34 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ ДЕНЕЖНЫЕ ПОТОКИ ОБЛИГАЦИИ • 10 – летняя облигация • Номинальная стоимость 100 р. • Ставка купона 8%

Слайд 35

35 ОЦЕНКА АКЦИЙ И ОБЛИГАЦИЙ, КАК ВИДОВ ИНВЕСТИЦИЙ ОЦЕНКА АКЦИЙ. ТАК ЖЕ ПРОСТО? • Акция – долевая ценная бумага, выпускаемая компанией, дающая владельцу право на получение части чистого дохода компании в виде дивидендов, а также на часть имущества компании в случае ее ликвидации • Оценка акции = оценка потока денежных выплат акционерам – Дивиденды – Выкуп акций компанией • Прибыль компании – случайная величина → выплаты акционерам – случайная величина → Если (более-менее) безрисковые облигации существуют, то безрисковых акций не бывает – Исключение: привилегированные акции с фиксированным дивидендом могут быть относительно безрисковыми → Для оценки акций нужны понятия неопределенности и риска.