Первый слайд презентации: Специальные налоговые режимы

Презантацию подготовил студент 4 курса: Жаплов Сергей.

Слайд 2: Специальные налоговые режимы

1. Единый сельскохозяйственный налог (ЕСХН) 2. Упрощенная система налогообложения (УСНО) 3. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД)

Слайд 3

Специальным налоговым режимом признается особый порядок исчисления и уплаты налогов и сборов в течение определенного периода времени, применяемый в случаях и в порядке, установленных законодательством о налогах и сборах.

Слайд 4: В соответствии со статьей 18 НК РФ в данный момент в Российской Федерации установлены следующие специальные налоговые режимы :

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог); 2) упрощенная система налогообложения; 3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности; 4) система налогообложения при выполнении соглашений о разделе продукции.

Слайд 6: Налогоплательщиками единого сельскохозяйственного налога

являются организации и индивидуальные предприниматели — сельскохозяйственные товаропроизводители, перешедшие на уплату единого сельскохозяйственного налога в установленном НК РФ порядке, установленном главой 26.1 НК РФ

Слайд 7

Непременным условием отнесения организаций и индивидуальных предпринимателей к сельскохозяйственным товаропроизводителям: в их общем доходе от реализации товаров, работ и (или) услуг доля дохода от реализации произведенной ими сельскохозяйственной продукции должна составлять не менее 70%.

Слайд 8

Сельскохозяйственные товаропроизводители, которые изъявили желание перейти на уплату единого сельскохозяйственного налога, должны подать в налоговый орган по своему местонахождению в период с 20 октября по 20 декабря года, предшествующего переходу на эту систему налогообложения, соответствующее заявление.

Слайд 9: Переход на уплату ЕСХН или возврат к общим режимом налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно и предусматривает:

1) для организаций — замену уплаты налога на прибыль организаций, НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации), налога на имущество организаций уплатой ЕСХН; 2) для индивидуальных предпринимателей — замену уплаты налога на доходы физических лиц (в отношении доходов, полученных от осуществления предпринимательской деятельности), НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации), налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности) уплатой единого сельскохозяйственного налога.

Слайд 10

Объектом налогообложения являются доходы, уменьшенные на величину расходов. Налоговой базой для исчисления ЕСХН является денежное выражение доходов, уменьшенных на величину расходов.

Слайд 11

Налоговым периодом признается календарный год. Отчетным периодом признается полугодие. Налоговая ставка 6%.

Слайд 12: Сроки уплаты

Единый сельскохозяйственный налог, подлежащий уплате по истечении налогового периода, должен быть внесен в бюджет не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период. Налоговые декларации представляются в налоговые органы организациями по истечении налогового периода по своему местонахождению. По итогам налогового периода они должны быть представлены организациями не позднее 31 марта, следующего за истекшим налоговым периодом. Индивидуальные предприниматели по истечении налогового периода должны представить налоговые декларации в налоговые органы по месту своего жительства не позднее 31 марта года, следующего за истекшим налоговым периодом.

Слайд 14

УСНО посвящена главе 26.2 НК РФ "Упрощенная система налогообложения (УСНО)"

Слайд 15: Переход на УСНО

Право перехода организации возникает в том случае, если по итогам девяти месяцев того года, в котором она подала заявление о переходе на эту систему, доход от реализации без учета НДС не превысил (с 22 июля 2009 г. по 30 сентября 2012 г.) — 45 млн руб..

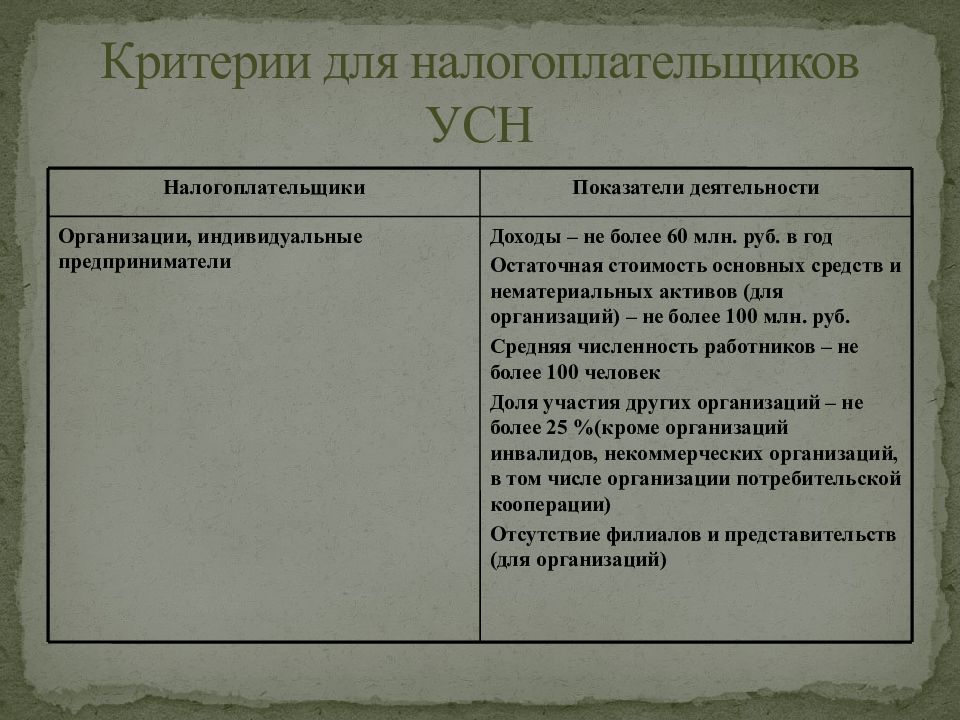

Слайд 16: Критерии для налогоплательщиков УСН

Доходы – не более 60 млн. руб. в год Остаточная стоимость основных средств и нематериальных активов (для организаций) – не более 100 млн. руб. Средняя численность работников – не более 100 человек Доля участия других организаций – не более 25 %(кроме организаций инвалидов, некоммерческих организаций, в том числе организации потребительской кооперации) Отсутствие филиалов и представительств (для организаций) Организации, индивидуальные предприниматели Показатели деятельности Налогоплательщики

Слайд 17

Для перехода на УСН, необходимо подать в налоговый орган по месту своего нахождения или месту жительства соответствующее заявление в период с 1 октября по 30 ноября года, предшествующего году перехода на упрощенную систему налогообложения.

Слайд 18: Налогоплательщики

Организации и индивидуальные предприниматели, перешедшие на УСНО.

Слайд 19: Организации освобождаются от уплаты

Налога на прибыль (за исключением налога с доходов, полученных в виде дивидендов, и доходов по операциям с отдельными видами долговых обязательств). Налога на имущество организаций НДС (кроме НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ и иные территории под ее юрисдикцией; НДС с операций по договорам о совместной деятельности, доверительного управления имуществом и концессионным соглашениям).

Слайд 20: Индивидуальные предприниматели освобождаются от уплаты:

НДФЛ в части доходов от предпринимательской деятельности (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам 35% и 9%). Налога на имущество физических лиц (в части имущества, используемого для предпринимательской деятельности) НДС (кроме НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ и иные территории под ее юрисдикцией; НДС с операций по договорам о совместной деятельности, доверительного управления имуществом и концессионным соглашениям)

Слайд 21: Объекты налогообложения

Доходы Доходы, уменьшенные на величину расходов

Слайд 22: Налоговые ставки

6% (от доходов) 15% (от доходов, уменьшенных на величину расходов), но не менее 1% от доходов за налоговый период. Законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15% в зависимости от категорий налогоплательщиков.

Слайд 23: Налоговый (отчетный) период

Налоговый период: календарный год. Отчетные периоды: 1 квартал, полугодие и 9 месяцев календарного года.

Слайд 24

Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом. По итогам налогового периода осуществляется уплата налога и представление налоговой декларации: Организациями - не позднее 31 марта, Индивидуальными предпринимателями - не позднее 30 апреля. Минимальный налог уплачивается по итогам налогового периода - не позднее 31 марта.

Слайд 25: УСНО на основе патента (для индивидуальных предпринимателей)

Индивидуальные предприниматели, осуществляющие один из видов предпринимательской деятельности, вправе перейти на УСНО на основе патента. В этом случае на них распространяются все нормы УСНО и ряд особенностей.

Слайд 26

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД)

Слайд 27

Глава 26.3 НК РФ "Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД)"

Слайд 29

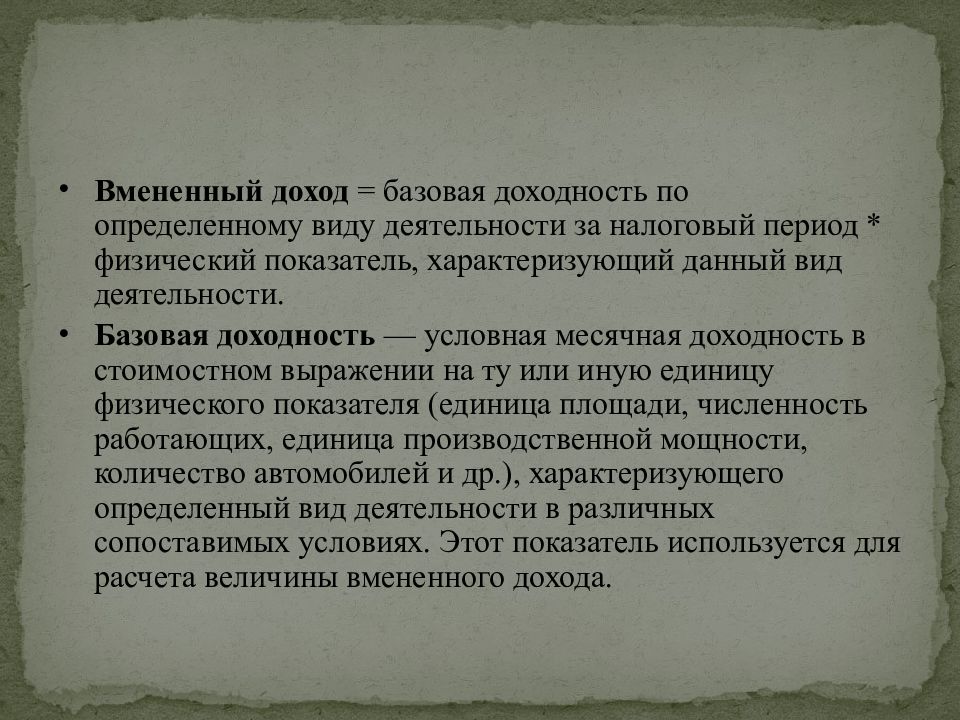

Вмененный доход = базовая доходность по определенному виду деятельности за налоговый период * физический показатель, характеризующий данный вид деятельности. Базовая доходность — условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя (единица площади, численность работающих, единица производственной мощности, количество автомобилей и др.), характеризующего определенный вид деятельности в различных сопоставимых условиях. Этот показатель используется для расчета величины вмененного дохода.

Слайд 30

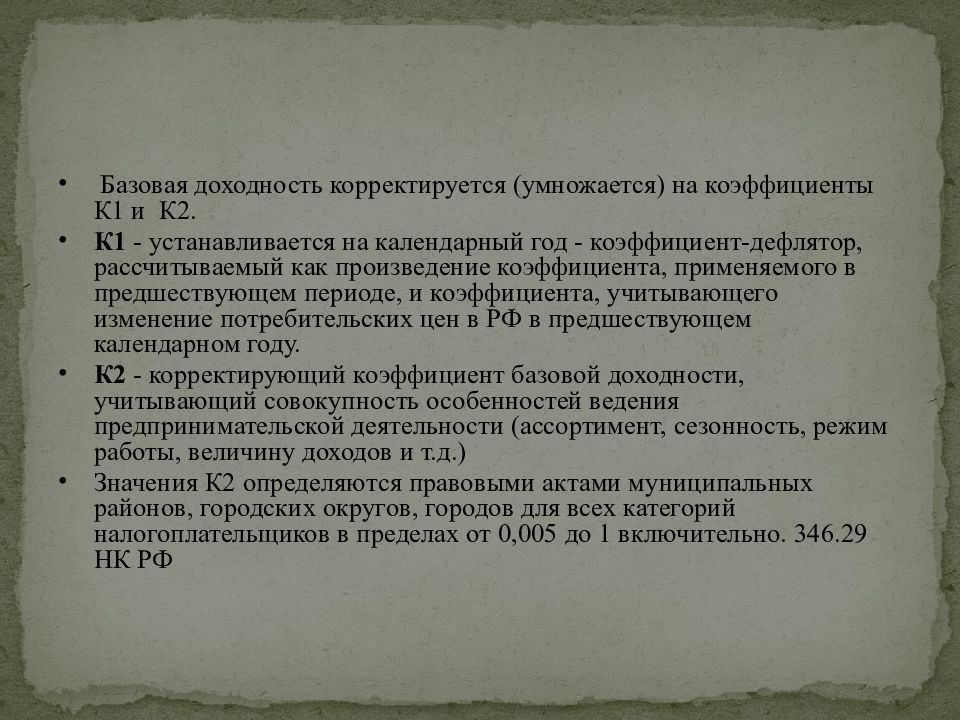

Базовая доходность корректируется (умножается) на коэффициенты К1 и К2. К1 - устанавливается на календарный год - коэффициент-дефлятор, рассчитываемый как произведение коэффициента, применяемого в предшествующем периоде, и коэффициента, учитывающего изменение потребительских цен в РФ в предшествующем календарном году. К2 - корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности (ассортимент, сезонность, режим работы, величину доходов и т.д.) Значения К2 определяются правовыми актами муниципальных районов, городских округов, городов для всех категорий налогоплательщиков в пределах от 0,005 до 1 включительно. 346.29 НК РФ

Слайд 31

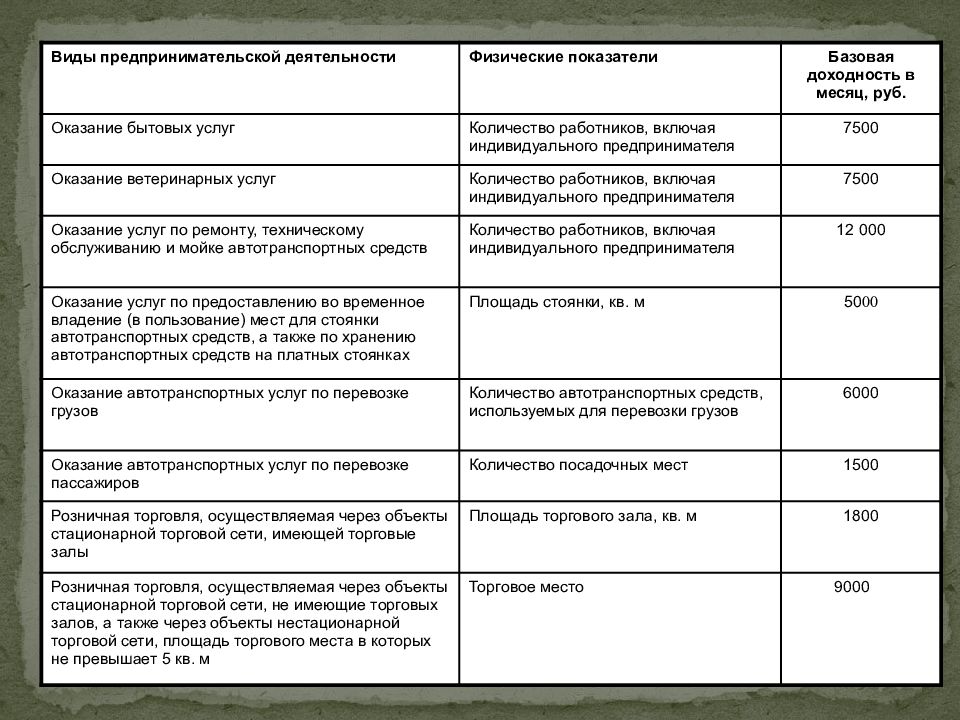

Виды предпринимательской деятельности Физические показатели Базовая доходность в месяц, руб. Оказание бытовых услуг Количество работников, включая индивидуального предпринимателя 7500 Оказание ветеринарных услуг Количество работников, включая индивидуального предпринимателя 7500 Оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств Количество работников, включая индивидуального предпринимателя 12 000 Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств на платных стоянках Площадь стоянки, кв. м 50 00 Оказание автотранспортных услуг по перевозке грузов Количество автотранспортных средств, используемых для перевозки грузов 6000 Оказание автотранспортных услуг по перевозке пассажиров Количество посадочных мест 1500 Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющей торговые залы Площадь торгового зала, кв. м 1800 Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 кв. м Торговое место 9000