Первый слайд презентации

Управление кредитным риском Выполнил: Турарбеков Бекбол Группа: Эрб-1-21 Проверила: Кожогулова Венера

Слайд 2

06.03.2024 Общие принципы и методы управления кредитным риском в коммерческих банках Кыргызской Республики Экономические преобразования, происходящие в Кыргызской Республике, сопровождаются трансформацией финансово-кредитной и банковской системы. В банковской сфере основополагающие изменения связаны с созданием двухуровневой банковской системы, переходом банков на международные стандарты ведения бухгалтерского учета, применением экономических нормативов. Деятельность любого банка осуществляется в соответствии с политикой, разработанной каждым банком в отдельности, что характеризует индивидуальность его действий. Важнейшая роль в организации успешной деятельности принадлежит кредитной политике банка. Целью данной политики является определение порядка проведения кредитных операций, основных требований по работе с кредитами и порядок их исполнения.

Слайд 3

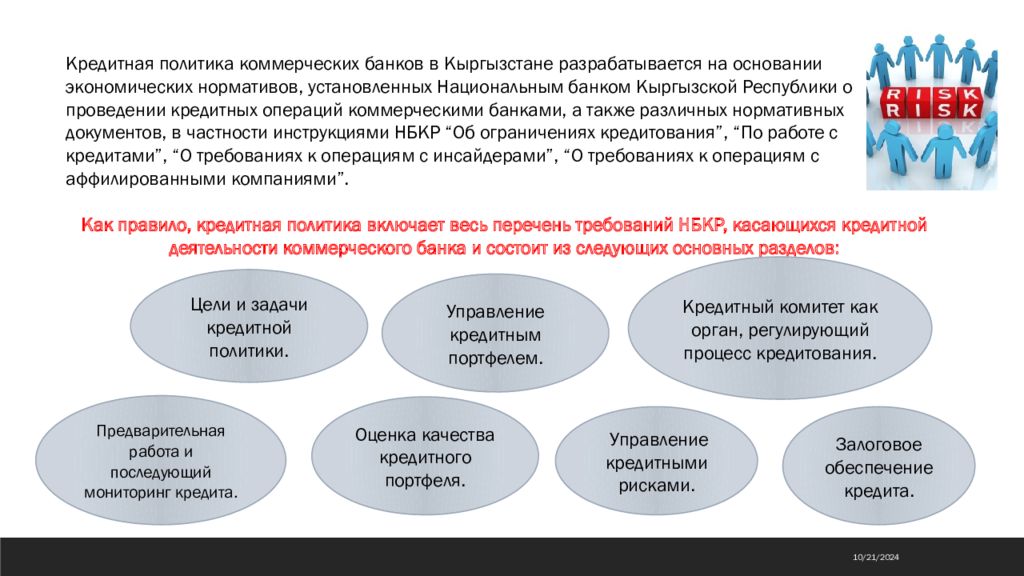

06.03.2024 Кредитная политика коммерческих банков в Кыргызстане разрабатывается на основании экономических нормативов, установленных Национальным банком Кыргызской Республики о проведении кредитных операций коммерческими банками, а также различных нормативных документов, в частности инструкциями НБКР “Об ограничениях кредитования”, “По работе с кредитами”, “О требованиях к операциям с инсайдерами”, “О требованиях к операциям с аффилированными компаниями”. Как правило, кредитная политика включает весь перечень требований НБКР, касающихся кредитной деятельности коммерческого банка и состоит из следующих основных разделов: Цели и задачи кредитной политики. Управление кредитным портфелем. Кредитный комитет как орган, регулирующий процесс кредитования. Предварительная работа и последующий мониторинг кредита. Оценка качества кредитного портфеля. Залоговое обеспечение кредита. Управление кредитными рисками.

Слайд 4

06.03.2024 Задача кредитной политики коммерческого банка - обеспечение достаточной степени защиты банка от потерь, связанных с кредитным риском. Для снижения кредитного риска банк рассредоточивает имеющиеся возможности по кредитованию. При сохранении объема кредитных вложений банк выдает кредиты в небольших суммах большому числу независимых друг от друга клиентов. Управление кредитным риском осуществляется путем: 1) диверсификации кредитного портфеля; 2) предварительного анализа кредитоспособности заемщика; 3) оценки стоимости выдаваемых кредитов и контроля за кредитами, выданными ранее; 4) предоставления заемщиком ликвидного залога.

Слайд 5

06.03.2024 В мировой практике управление кредитными рисками связано с определением методов оценки кредитного риска по каждой отдельной ссуде, по каждому заемщику и на уровне банка. Под оценкой кредитного риска необходимо понимать анализ всех сторон деятельности предприятия-заемщика, начиная с организационной структуры, производственной и финансовой деятельности на основе достоверных и объективных источников информации. В процессе проведения анализа кредитоспособности предприятия-заемщика должны быть проверены качественные параметры деятельности, количественные составляющие, и дана общая сводная оценка с выходом на прогноз, с выводами и предложениями. Основные источники анализа для оценки кредитного риска следующие: баланс по основной деятельности; финансовая отчетность; сведения, предоставленные заемщиком; опыт работы с данным клиентом других лиц; схема кредитуемой сделки с технико-экономическим обоснованием получения ссуды; данные инспекции на месте.

Слайд 6

06.03.2024 Анализ текущего и будущего финансового положения клиента важен для определения способности клиента погасить кредит, как в момент предоставления кредита, так и в будущем. Ответственность за проведение анализа несет эксперт по кредитам. Очень важно проводить анализ, когда банк предоставляет кредит, когда пролонгируются ранее выданные кредиты или по окончании финансового года клиента, при получении от него новых цифровых данных. Коммерческие банки Кыргызстана: управление кредитными рисками хорошее управление портфелем; эффективный контроль за кредитами и хорошо подготовленный для работы в этой системе персонал (что наиболее важно).

Слайд 7

06.03.2024 Управление кредитным процессом охватывает: управление активами, управление доходами от кредитных операций, управление персоналом кредитных подразделений. Управление кредитным процессом включает деление кредитов по следующим характеристикам: срочности, видам, целям, методам предоставления кредита, валюте кредита, видам начисления процента, группам клиентов, типам риска. Для того чтобы свести к минимуму возможные в дальнейшем проблемы, работа с кредитами начинается с момента принятия от заемщика заявки на получение кредита. В случае если вопрос о выдаче кредита заемщику решается положительно, то из полученных от него документов формируется кредитное дело данного заемщика, в которое в дальнейшем должны подшиваться все документы, касающиеся как данного кредита, так и всех последующих. Каждый месяц производится классификация кредитов по степени риска и проблемности их возврата в соответствии с Положением о РППУ. Начисление РППУ на кредиты осуществляется на основе Положения о классификации кредитов и соответствующих отчислений в резерв на покрытие потенциальных кредитных, лизинговых потерь и убытков. Резерв на покрытие потенциальных кредитных и лизинговых потерь и убытков представляет собой сумму возможных потерь по основной сумме, выданных кредитов и других активов, несущих в себе кредитные риски, (далее по тексту - рисковые активы) и забалансовым обязательствам НБКР.

Слайд 8

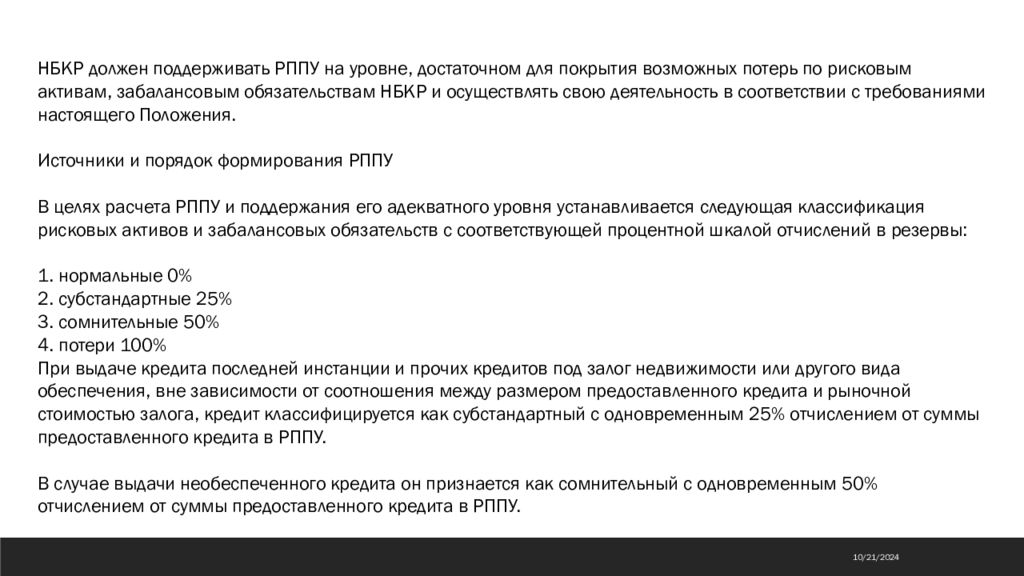

06.03.2024 НБКР должен поддерживать РППУ на уровне, достаточном для покрытия возможных потерь по рисковым активам, забалансовым обязательствам НБКР и осуществлять свою деятельность в соответствии с требованиями настоящего Положения. Источники и порядок формирования РППУ В целях расчета РППУ и поддержания его адекватного уровня устанавливается следующая классификация рисковых активов и забалансовых обязательств с соответствующей процентной шкалой отчислений в резервы: 1. нормальные 0% 2. субстандартные 25% 3. сомнительные 50% 4. потери 100% При выдаче кредита последней инстанции и прочих кредитов под залог недвижимости или другого вида обеспечения, вне зависимости от соотношения между размером предоставленного кредита и рыночной стоимостью залога, кредит классифицируется как субстандартный с одновременным 25% отчислением от суммы предоставленного кредита в РППУ. В случае выдачи необеспеченного кредита он признается как сомнительный с одновременным 50% отчислением от суммы предоставленного кредита в РППУ.

Слайд 9

06.03.2024 Коммерческие банки Кыргызстана осуществляют распределение кредитов по срокам (регулирование доли кратко-, средне- и долгосрочных вложений) и по виду обеспечения. В целях диверсификации осуществляется рационирование кредитов - устанавливаются лимиты кредитования, сверх которых кредиты не предоставляются. Банк не выдает кредитов, если при этом нарушается экономический норматив максимального размера риска на одного заемщика. Максимально допустимое значение норматива максимального риска установлено не более 20% на одного заемщика, не связанного с банком (К 1.1). Для заемщика, связанного с банком (инсайдера, аффилированной компании), допустимое значение определяется согласно Правил регулирования деятельности банков в Кыргызской Республике. При самых благоприятных обстоятельствах размер риска на такого заемщика не может превышать 15% от суммарного чистого капитала банка. Кредитный риск увеличивается по мере возрастания суммы кредита и удлинения его срока. При работе с заемщиком следует учитывать, что степень риска кредитования совокупности сделок выше, чем кредитование одной сделки. Для снижения влияния этих факторов на уровень кредитного риска банк может предусмотреть в кредитном соглашении условие выдачи и погашения кредита в несколько этапов. Ставки по кредитам должны компенсировать банку риск изменения стоимости обеспечения и риск неисполнения заемщиком обязательств.

Слайд 10

06.03.2024 В управлении кредитным риском особое внимание уделяется процессу кредитного мониторинга, который строится на предшествующей ему процедуре кредитного анализа и целью которого является отслеживание изменения кредитоспособности заемщика и определение того, какие действия необходимо предпринять в случае возникновения проблем. Для управления процессом мониторинга разрабатывается и внедряется система классификации рисков для ранжирования кредитов по их качеству. Такая система ранжирования позволяет определить проблемные области, а также спланировать, согласовать и реализовать другие процедуры, направленные на защиту интересов банка в случае ухудшения кредитоспособности заемщика. Все ориентиры формирования кредитного портфеля регулярно пересматриваются с частотой не реже одного-двух раз в год. Это необходимо для того, чтобы лимиты кредитного портфеля соответствовали изменениям рыночной ситуации. Зная структуру кредитного портфеля по категориям качества кредита и определив статистическим путем средний процент проблемных, просроченных, безнадежных ссуд по каждой категории, банк имеет возможность осуществлять ряд мероприятий, направленных на снижение потерь по кредитным операциям. Таким образом, основные направления кредитного мониторинга - это снижение кредитного риска по каждой конкретной ссуде, а также снижение потерь по ссудам на уровне кредитного портфеля банка в целом. В первом случае речь идет о контроле за предоставлением и использованием кредитов, включая непрерывный процесс отслеживания финансового состояния клиента, его кредитоспособности, направлений использования средств на протяжении всего периода кредитного договора. Во втором - классификация портфеля кредитов по качеству позволяет дифференцировать степень контроля по их различным категориям. Порядок кредитного контроля для каждой категории кредитов определяется руководством банка. Таким образом, в целях профилактического предотвращения возможных потерь по выданным кредитам, банку после выдачи ссуды необходимо осуществлять постоянный контроль за кредитом.

Слайд 11

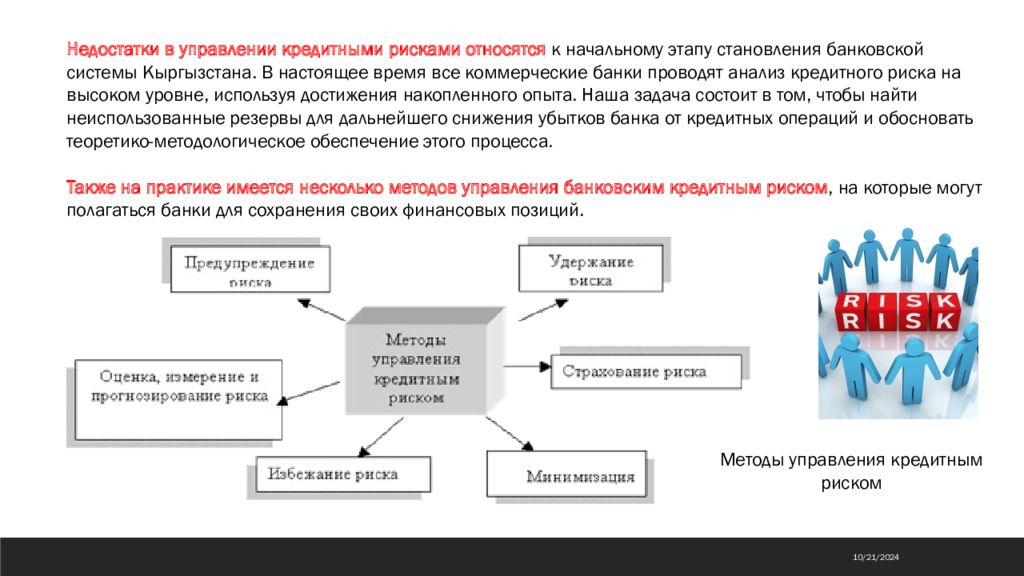

06.03.2024 Недостатки в управлении кредитными рисками относятся к начальному этапу становления банковской системы Кыргызстана. В настоящее время все коммерческие банки проводят анализ кредитного риска на высоком уровне, используя достижения накопленного опыта. Наша задача состоит в том, чтобы найти неиспользованные резервы для дальнейшего снижения убытков банка от кредитных операций и обосновать теоретико-методологическое обеспечение этого процесса. Также на практике имеется несколько методов управления банковским кредитным риском, на которые могут полагаться банки для сохранения своих финансовых позиций. Методы управления кредитным риском

Слайд 12

06.03.2024 Предупреждение потерь как метод управления кредитным риском позволяет уберечься от возможных случайных событий с помощью конкретного набора превентивных действий. Мероприятия по предупреждению или профилактике кредитного риска ориентированы в первую очередь на работу с персоналом банка, а также на развитие взаимоотношений между кредитными специалистами и клиентами банка. По форме организации эти действия относятся к методам косвенного влияния, содержание методов предупреждения кредитного риска составляют следующие мероприятия: - отбор и оценка высококвалифицированных специалистов, - оптимизация трудовых процессов в части рассмотрения заявок, процедур оформления необходимых документов, принятия решений по кредиту, - изучение потенциального клиента и его постоянный мониторинг. Осуществление перечисленных предупредительных действий позволяет в значительной мере устранить предпосылки возникновения кредитного риска банковского учреждения. Показатели кредитного риска, полученные в результате анализа рисковой ситуации, являются основой для применения тех или иных методов регулирования риска. Оценку кредитного риска подразделяют на 2 взаимодополняющих: качественную и количественную. Первая представляет собой идентификацию всех возможных факторов кредитного риска, а также стадий кредитного процесса, при выполнении которых риск возникает, вторая - выражение предполагаемых потерь в баллах, цифрах, денежных единицах.

Слайд 13

06.03.2024 В случае, когда результаты измерения кредитного риска не соответствуют приемлемому уровню, противоречат выбранной рисковой стратегии банка, создавая реальную угрозу его платежеспособности, наиболее действенным методом управления считается избежание кредитного риска. Методы избегания предполагают отказ от расширения круга клиентов и финансирования проектов, выполнимость которых вызывает серьезные опасения. Данный метод ориентирует банк на работу только с подтвердившими свою надежность клиентами. Однако в большинстве случаев уклонение от риска означает утрату возможностей получения прибыли, которая часто сопряжена с потенциальным риском. Поэтому наиболее часто применяются методы снижения (минимизации) кредитного риска, содержание которых составляют следующие мероприятия: - рационирование кредитов, - резервирование средств на покрытие возможных убытков по сомнительным долгам, - диверсификация кредитов, - структурирование кредитов. Методы страхования кредитного риска банка представлены двумя видами: - страхования кредитного риска с помощью страховой организации, - страхование кредитного риска с использованием производственных финансовых инструментов.

Слайд 14

06.03.2024 Методы удержания кредитного риска означают, что всю ответственность по кредитуемому проекту банк оставляет за собой. Риск минимизируют собственными силами, делая ставку на профессионализм менеджеров. В целях удержания кредитного риска на определенном уровне банк может воспользоваться следующими мерами: - приостановкой на время длительности в высокорискованных отраслях, - поиском новых секторов кредитного рынка, проведением работ по созданию новых кредитных продуктов, - созданием небольшого структурного подразделения, задачей которого станет возвращение проблемных кредитов. Удержание риска следует признать экономически целесообразным, если возможные убытки по кредитам могут быть компенсированы за счет собственных средств без ущерба для финансового состояния кредитора.

Последний слайд презентации: Управление кредитным риском Выполнил: Турарбеков Бекбол Группа:

06.03.2024 Управление кредитным риском в коммерческих банках Кыргызстана основываться на следующих принципах: · комплексный характер оценки - охватывает все стороны кредитной банковской деятельности, с целью установления истинного уровня кредитного риска банка и выработки необходимых мер по его регулированию; · системность экономических и неэкономических показателей кредитоспособности заемщика, определяющих степень риска. При комплексной оценке риска кредитного портфеля необходимо комбинировать финансовые показатели анализа кредитоспособности заемщика с информацией полученной во время индивидуальной беседы с потенциальным заемщиком; · принцип динамизма оценки факторов риска в предшествующих периодах и прогнозирование их влияния на перспективу, адекватность реакции. Суть данного принципа сводится к тому, что банк должен быстро реагировать на внешние и внутренние изменения, которые выражаются в увеличении риска кредитного портфеля; · оценка риска кредитного портфеля банка должна быть объективной, конкретной и точной, т.е. базироваться на достоверной информации, а выводы и рекомендации по повышению качества кредитного портфеля должны обосновываться точными аналитическими расчетами. Основываясь на указанных принципах, должна достигаться основная цель управления кредитным риском - повышение качества кредитного портфеля банка путем минимизации его риска.