Первый слайд презентации: История развития банковской системы в России

ГБПОУ МО Красногорский колледж

Слайд 2: БАНКОВСКОЕ ДЕЛО

Эффективное развитие банковской системы является одним из главных факторов экономического роста любой страны. В современных условиях роста финансового сектора России особенно остро встает вопрос развития банковских институтов как активнейших участников финансового рынка, необходимых для развития экономики страны. Но не менее важной представляется наличие продуманного стратегического плана развития. Необходима научно-практическая, концепция, которая может быть разработана, как на, основе тщательного исследования исторического опыта России, так и развитых зарубежных стран. В свете необходимости оздоровления и модернизации банковского дела в Российской Федерации исследование хода развития банковской системы России является весьма важной и актуальной задачей. Объектом исследования является банковское дело в России

Слайд 3

Первыми банкирами в истории стали ювелиры. Им приходилось всегда хранить у себя некоторый запас золота или драгоценностей, поэтому у них были надежные сейфы и замки. Этим стали пользоваться и другие люди, они просили ювелиров взять на хранение свои сокровища на какое-то время и платили за это небольшую сумму денег. В конце концов, некоторые ювелиры поняли, что клиенты забирают свои вклады довольно редко и поэтому большую часть золота можно отдавать взаймы под процент.

Предпосылки исторического возникновения банков и банковской системы в Российской Федерации основываются на том, что банки первоначально представляли собой частные коммерческие формирования, которые представляли собой элементы торгово-рыночной системы. На Руси с начала XIII века в монастырях и церквях открывались торговые дома. В начале XIII века Русь вела активную торговлю с немецкими городами, а «ростовщики» от предоставления денежных средств получали так называемый «навар». Постепенно стали возникать залоговые отношения. Основываясь на положениях византийского права, Русь использовала византийскую практику осуществления денежных операций, в частности государственную монополию, регламентацию операций, определение размера допустимых процентов.

Слайд 5

Россия начала переход от меняльных контор к банкирским домам и акционерным банкам на рубеже 18 и 19 в.в. В истории развития банковской системы России выделяется два этапа: с 1733 г., когда был создан первый государственный банк, до 1860 г., когда была проведена реформа кредитного обращения; и с 1860 г. по1917 г.

Слайд 6

В царствование Анны Иоановны в России существовала "Монетная контора", создание которой считается первым шагом к развитию банков и других кредитных учреждений. В то время существовала большая потребность в кредите, и Анна Иоановна для того, чтобы облегчить положение лиц, нуждавшихся в нем, приказала "Монетной Конторе" выдавать ссуды под обеспечение золота и серебра с "взысканием" 8%.

Слайд 7

Дальнейшее развитие банковского дела наблюдается при Елизавете Петровне, по указанию которой в 1754 г. были учреждены первые Дворянские Заемные Банки в Санкт-Петербурге и Москве, а также "Купеческий Банк" в Санкт-Петербурге, специально организованный для торговых людей.

Слайд 8

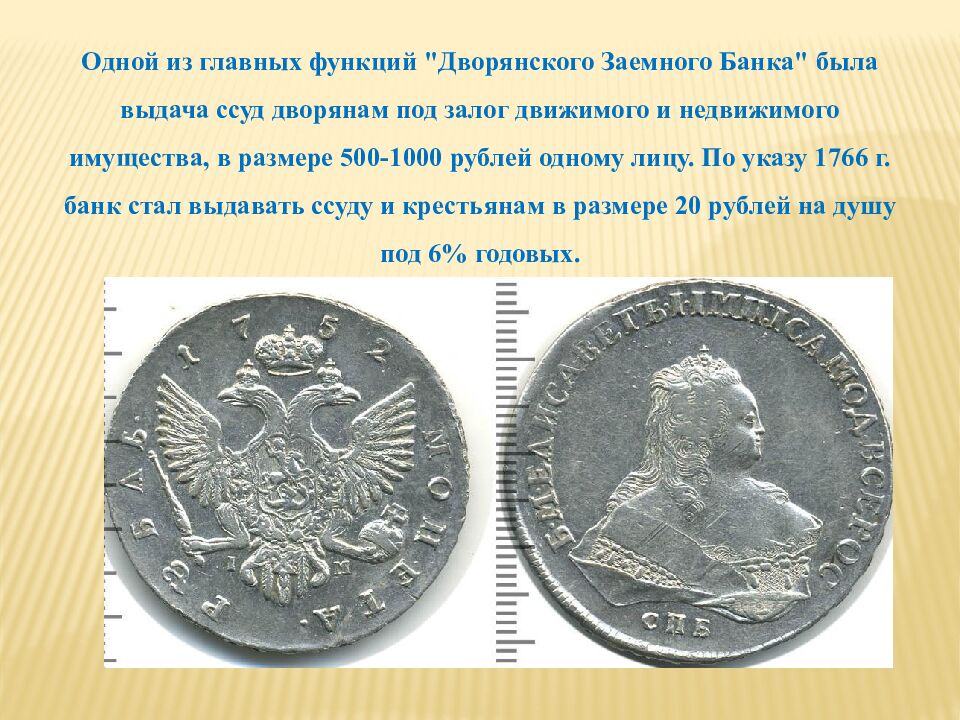

Одной из главных функций "Дворянского Заемного Банка" была выдача ссуд дворянам под залог движимого и недвижимого имущества, в размере 500-1000 рублей одному лицу. По указу 1766 г. банк стал выдавать ссуду и крестьянам в размере 20 рублей на душу под 6% годовых.

Слайд 9

. При Елизавете Петровне возникали и другие кредитные учреждения, как, например, "Медный банк", "Банковские конторы вексельного производства" между городами, занимавшиеся выдачей ссуд купцам и фабрикантам медной монетой под обеспечение переводных векселей. При возврате ссудополучатель обязан был возвратить ссуды серебром. Стараниями графа И.И. Шувалова в 1760 г. был учрежден "Банк Артиллерийского Инженерного Корпуса". Однако все учрежденные кредитные организации не смогли оказать значительного влияния на развитие кредита в ту эпоху.

Слайд 10

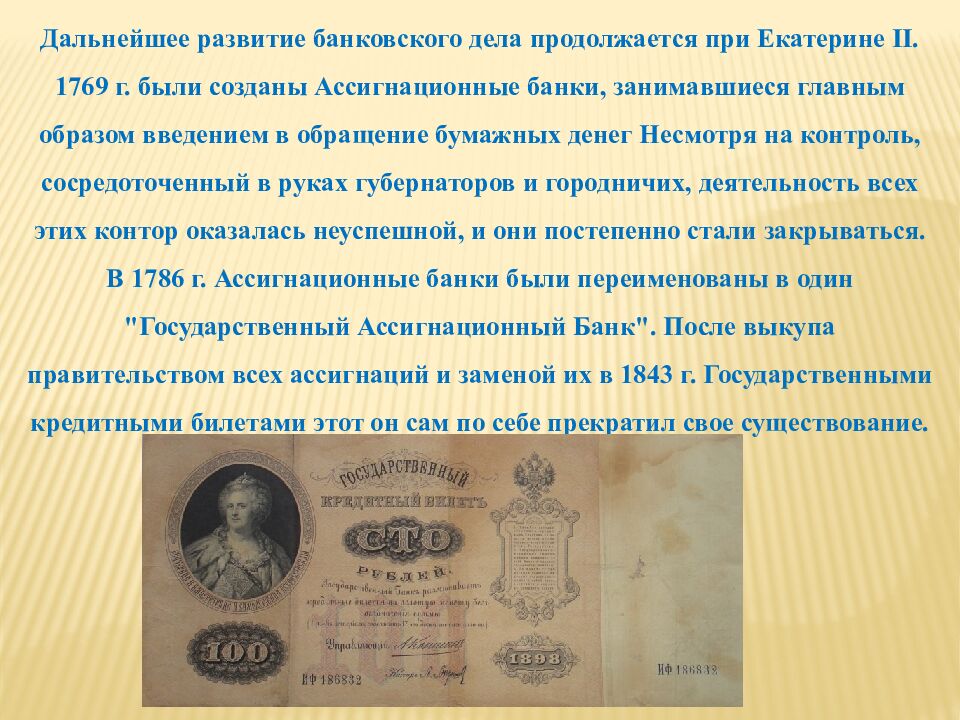

Дальнейшее развитие банковского дела продолжается при Екатерине II. 1769 г. были созданы Ассигнационные банки, занимавшиеся главным образом введением в обращение бумажных денег Несмотря на контроль, сосредоточенный в руках губернаторов и городничих, деятельность всех этих контор оказалась неуспешной, и они постепенно стали закрываться. В 1786 г. Ассигнационные банки были переименованы в один "Государственный Ассигнационный Банк". После выкупа правительством всех ассигнаций и заменой их в 1843 г. Государственными кредитными билетами этот он сам по себе прекратил свое существование.

Слайд 11

В 1796 г. был основан "Государственный Заемный Банк", занимавшийся выдачей ссуд землевладельцам из дворян для улучшения их хозяйства. Он выдавал ссуду под имения, дома и фабрики сроком на 20 лет под 8% годовых дворянам и на 22 года под 7% городам.

Слайд 12

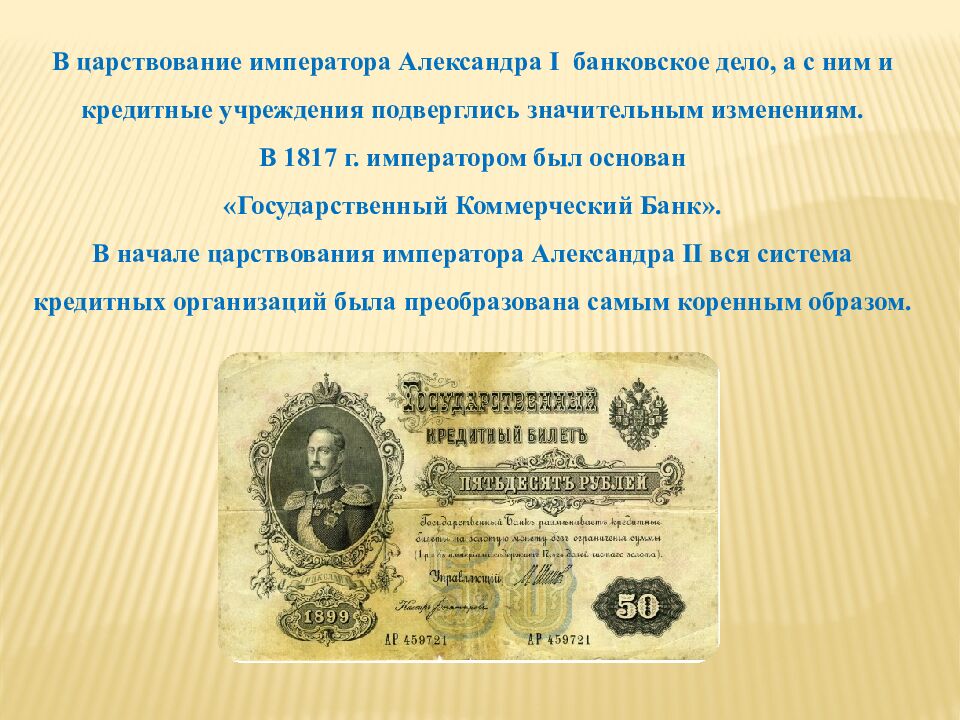

В царствование императора Александра I банковское дело, а с ним и кредитные учреждения подверглись значительным изменениям. В 1817 г. императором был основан «Государственный Коммерческий Банк». В начале царствования императора Александра II вся система кредитных организаций была преобразована самым коренным образом.

Слайд 13

Государственный банк — главный банк в дореволюционной России — был учрежден в 1860 г. в соответствии с указом Александра II на основе реорганизации Государственного коммерческого банка. Одновременно с учреждением Государственного банка императором был утвержден его Устав.

Слайд 14

Период с 1862 по 1872 гг. считается временем беспрерывного исторического развития банковского дела в России. В этот период зародилось 33 акционерных банка, 11 акционерных земельных банков, а 1873 г. функционировало 222 городских общественных банка.

Слайд 15

Все существующие тогда банки делились на государственные, общественные и частные. И можно привести следующую их классификацию. Государственные: 1. "Государственная Комиссия Погашения Долгов"; 2. "Государственный Банк", его конторы и временные отделения; 3. "Государственный Дворянский Земельный Банк"; 4. "Крестьянский Поземельный Банк"; 5. "Сохранные Казны"; 6. "Ссудные Казны".

Слайд 16

Общественные: 1. Городские Общественные Банки; 2. Общественные банки и ссудо-сберегательные кассы волостных и сельских обществ; 3. Сословные банки. Частные: 1. Акционерные Коммерческие Банки; 2. Общества взаимного кредита 3. Акционерные земельные банки; 4. Общества взаимного поземельного кредита и городские кредитные общества; 5. Ссудо-Сберегательные Товарищества.

Слайд 17

Указом Александра II от 2 июня 1867 г. Государственному банку и его конторам было предоставлено право принимать звонкую монету в платежи. Разрешалось брать российскую и иностранную монету, а также золото и серебро в слитках. Цены устанавливал Государственный банк. Монета направлялась в его разменный фонд. В результате в течение 1867-1876 гг. разменный фонд увеличился с 78 млн. руб. до 310 млн. рублей.

Слайд 18

Россия вступила на путь капиталистического развития. В это время Министром финансов был крупнейший государственный деятель России рубежа XIX — XX вв. С. Ю. Витте. Главное внимание С.Ю.Витте уделял укреплению финансов, развитию промышленности и железнодорожного транспорта.

Слайд 19

Свою деятельность на министерском посту он начал с реформы Государственного банка: 6 июня 1894 г. был принят новый Устав. Основным направлением деятельности Государственного банка после его принятия должно было стать интенсивное кредитование торговли и промышленности, в особенности сельскохозяйственной. Основной капитал банка был увеличен до 50 млн. руб., резервный — до 5 млн. рублей.

Слайд 20

С начала 80-х годов XIX века Госбанк готовил денежную реформу, которая началась в 1895 г. и закончилась в 1898 г. введением в России золотого монометаллизма. В ходе этой же реформы Госбанк получил эмиссионное право.

Слайд 21

С принятием в 1894 г. нового устава начался второй период в деятельности Госбанка. После денежного кризиса 1905-06 гг., вызванного Русско-японской войной и революцией, началась трансформация Госбанка в банк банков. Накануне первой мировой войны Госбанк стал одним из влиятельнейших европейских кредитных учреждений. Он имел огромный золотой запас, коэффициент которого, за исключением кризисного 1906 г., не опускался ниже 93%, а в среднем был выше 100%. Госбанк осуществлял регулирование денежного обращения и валютных расчетов России и через коммерческие банки принимал активное участие в кредитовании промышленности и торговли.

Слайд 22

Во время первой мировой войны деятельность Госбанка была направлена в основном на ее финансирование. Большая часть его активов накануне Октябрьской революции 1917 г. состояла из обязательств казначейства и ссуд под процентные бумаги. Золотой запас банка за это время сократился с 1604 млн. руб. (на 16 июня 1914 г.) до 1101 млн. руб. (на 8 октября 1917 г.). История дореволюционного Государственного банка закончилась 25 октября (7 ноября) 1917 года. С этого момента началась история Государственного банка советского типа.

Слайд 24

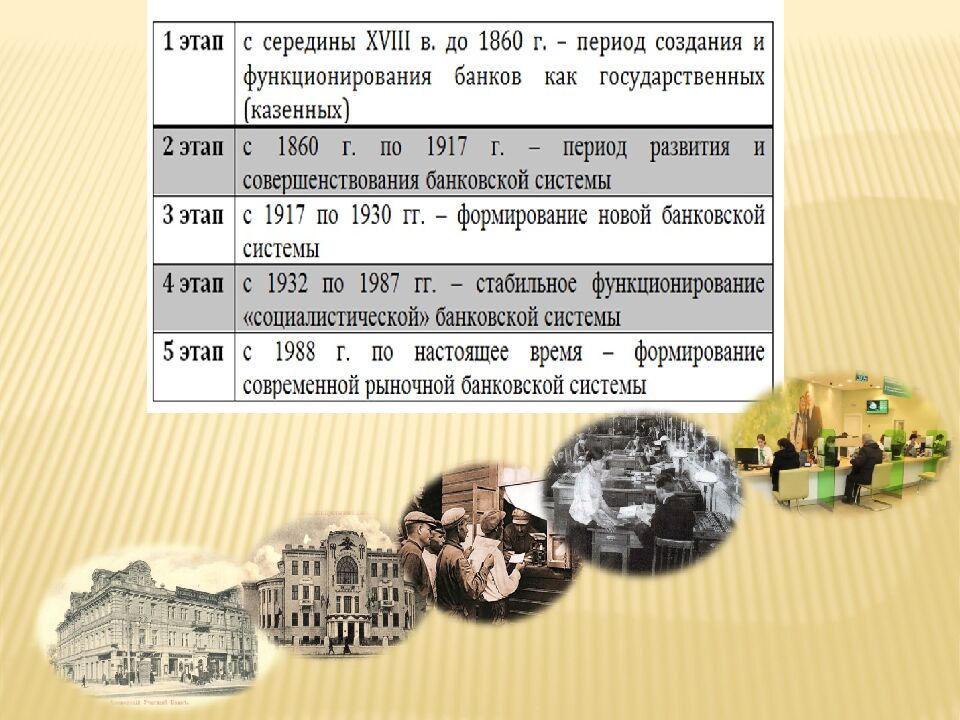

Развитие банковского дела в России, как и в большинстве других стран, сочетало общие закономерности, обусловившие ряд этапов его развития, и свои национальные особенности. Отличительной чертой российской банковской системы являлось ее отставание от европейских по времени формирования и уровню используемых технологий. Можно выделить три периода развития банковского дела в России: банковское дело царской России; советский период; и современный период Основной целью развития российского банковского сектора на среднесрочную перспективу является активное участие в модернизации экономики на основе существенного повышения уровня и качества банковских услуг, предоставляемых организациям и населению, при обеспечении его системной устойчивости. Достижение этой цели является необходимым условием развития российской экономики и повышения ее конкурентоспособности на международной арене за счет диверсификации и перехода на инновационный путь развития.

Слайд 25

Банк — это кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счёт на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц (ФЗ «О банках и банковской деятельности»). Банковская деятельность (дело)- систематическое осуществление соответствующими субъектами на основании специального разрешения (лицензии) Банка России либо в силу прямого указания закона сделок, исключительное право на совершение которых принадлежит кредитным организациям.

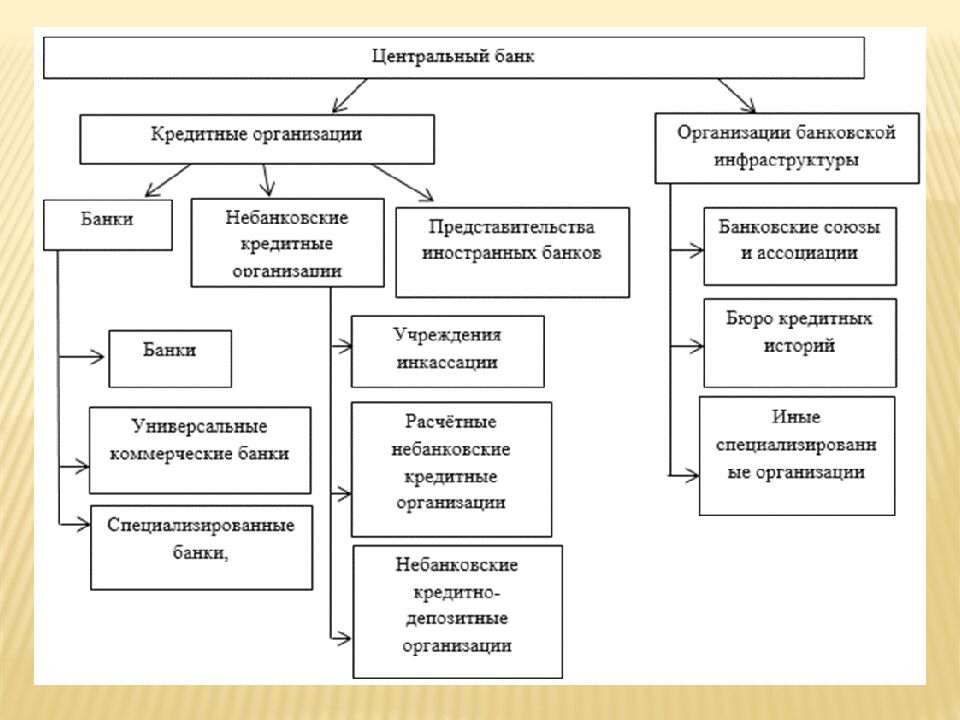

Слайд 29

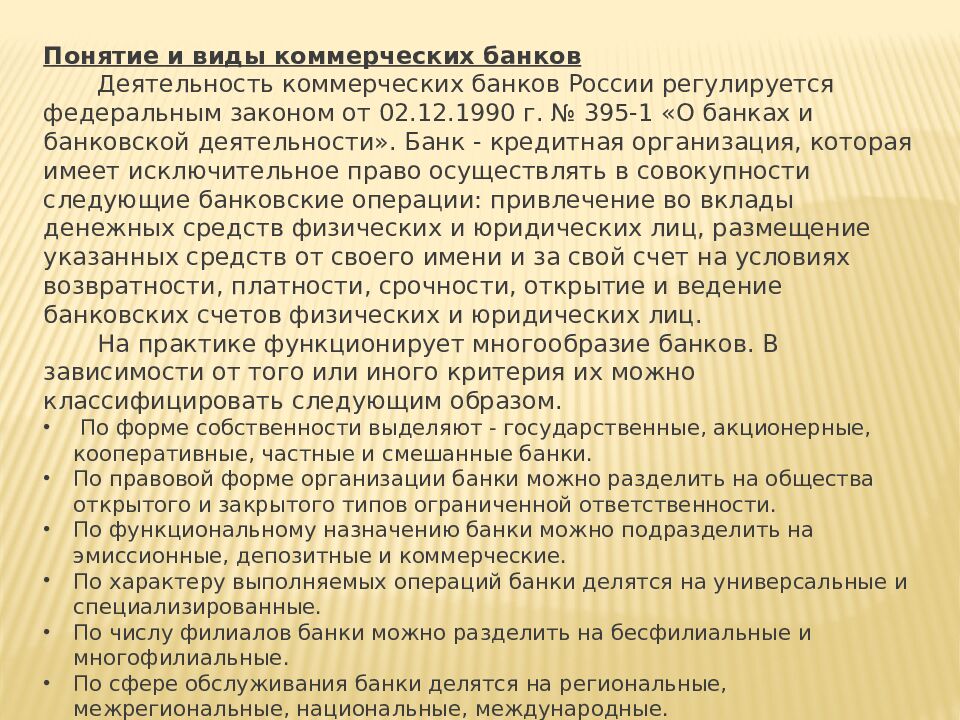

Понятие и виды коммерческих банков Деятельность коммерческих банков России регулируется федеральным законом от 02.12.1990 г. № 395-1 «О банках и банковской деятельности». Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц. На практике функционирует многообразие банков. В зависимости от того или иного критерия их можно классифицировать следующим образом. По форме собственности выделяют - государственные, акционерные, кооперативные, частные и смешанные банки. По правовой форме организации банки можно разделить на общества открытого и закрытого типов ограниченной ответственности. По функциональному назначению банки можно подразделить на эмиссионные, депозитные и коммерческие. По характеру выполняемых операций банки делятся на универсальные и специализированные. По числу филиалов банки можно разделить на бесфилиальные и многофилиальные. По сфере обслуживания банки делятся на региональные, межрегиональные, национальные, международные. По масштабам деятельности можно выделить малые, средние, крупные банки, банковские консорциумы, межбанковские объединения.

Слайд 30

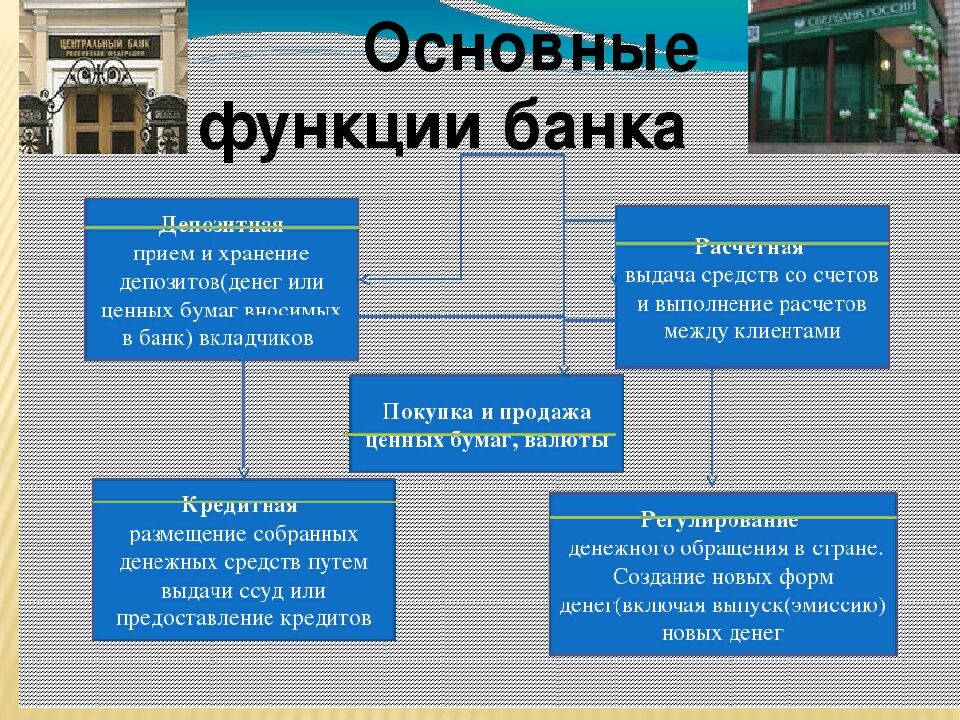

Функции и место коммерческих банков в банковской системе рыночного типа Коммерческий банк выполняет следующие функции: 1. Посредничество в платежах и расчетах, 2. Трансформации ресурсов в пространстве и во времени, 3. Аккумуляции денежных средств для обеспечения потребностей крупных предприятий, 4. Управления риском, 5. Обеспечения финансовой информацией для принятия решений в различных сферах экономики. Сущность и функции банка определяют его роль в экономике. Под ролью банка следует понимать его назначение, то, ради чего он возникает, существует и развивается. Так же как и функция, роль банка специфична, она адресует к экономике в целом, к банку независимо от того, к какому типу он принадлежит. Учитывая то, что банк функционирует в сфере обмена, его назначение и влияние на экономику необходимо, прежде всего, рассматривать через данную сферу.

Слайд 31

Назначение банка состоит в том, что он обеспечивает: - концентрацию свободных капиталов и ресурсов, необходимых для поддержания непрерывности и ускорения производства; - упорядочение и рационализацию денежного оборота. Роль банка условно можно рассматривать с количественной и качественной точек зрения. Количественная сторона определяется объемом и разнообразием банковского продукта, предоставляемого и реализуемого на рынке.

Слайд 33

Операции коммерческих банков Банковская операция – это проявление банковских функций на практике. Объединение видов операций в классификационные группы на основе единых принципов позволяет определять организационные черты (признаки), являющиеся общими для тех или иных операций. Наиболее традиционным является разделение всех операций коммерческого банка на три основные группы в зависимости от их содержательной основы с точки зрения банка: пассивные операции (привлечение средств банком), активные операции (размещение средств банком), комиссионно-доверительные операции (посредничество в интересах клиента). Классификацию операций банка проводят так же в зависимости от их влияния на структуру баланса, а так же основываясь на их роли в деятельности банка. Опускаясь на более низкий уровень абстракции, необходимо отметить, что многообразие банковских операций очень велико, кроме перечисленных в определении банка, – это сейфовые, трастовые, консультационные, трансфер-агентские, депозитарные, инкассационные, дилерские, брокерские и многие, многие другие, которые в свою очередь могут быть рассмотрены еще более детализировано.

Слайд 34

Риск в банковской деятельности, его виды Риск постоянно сопутствует банковской деятельности. Риски в банковской практике - это опасность (возможность) потерь банка при наступлении определенных событий. Риски могут быть как чисто банковскими (внутренними), связанными с функционированием кредитного института, так и внешними, или общими. Основными видами банковских рисков являются кредитный, операционный, валютный риск и риск потери ликвидности. Важнейшим способом преодоления или минимизации рисков служит их регулирование, т.е. поддержание оптимальных соотношений ликвидности и платежеспособности банка в процессе управления его активами и пассивами. Высокий уровень прибыльности, как правило, связан с высокорисковыми операциями. Политика банка должна заключаться в том, чтобы достичь равновесия (оптимального соотношения) между риском и доходом банка. Чем выше риск банка, тем выше прибыльность, и наоборот: чем ниже риск, тем ниже ожидаемая прибыль.

Слайд 35

Понятие банковской ликвидности. Порядок регулирования деятельности коммерческих банков Термин «ликвидность» (от лат. liquidus - жидкий, текучий) в буквальном смысле слова означает легкость реализации, продажи, превращения материальных ценностей и прочих активов в денежные средства. Ликвидность банка нередко определяют как способность банка приобретать наличные средства в Центральном банке РФ или банках-корреспондентах по разумной цене. В целом ликвидность банка предполагает возможность продавать ликвидные активы, приобретать денежные средства в центральном банке и эмитировать акции, облигации, депозитные и сберегательные сертификаты, другие долговые инструменты. Ликвидность для коммерческого банка выступает как способность банка обеспечить своевременное выполнение в денежной форме своих обязательств по пассиву. Ликвидность банка определяется сбалансированностью активов и пассивов баланса банка, степенью соответствия сроков размешенных активов и привлеченных банком пассивов.

Слайд 36

Организационная структура коммерческого банка и управление им Распределение полномочий и ответственности между различными звеньями управления коммерческого банка определяется уставом банка, а также регламентом или другим нормативным актом, издаваемым руководством банка. Высшим органом управления коммерческим банком является общее собрание акционеров (пайщиков) банка, созываемое, как правило, один раз в году (годовое общее собрание). Все другие общие собрания считаются внеочередными и созываются по мере необходимости. Совет директоров, возглавляемый председателем совета, функционирует как наблюдательный орган в период между общими собраниями акционеров (пайщиков) банка. Исполнительным органом банка является Правление банка, возглавляемое председателем Правления банка. Правление банка действует на основании устава банка, а также утверждаемого советом директоров внутреннего документа (положения, регламента и т.п.), в котором устанавливаются сроки и порядок созыва и проведения заседаний правления, а также порядок принятия решений.