Первый слайд презентации: Показатели оценки инвестиционных проектов

Слайд 2: Инвестиции

Инвестиции – это долгосрочные вложения капитала с целью получения доходов в будущем. Для привлечения инвестиций в производство разрабатывается инвестиционный проект. Оценка инвестиционного проекта сложный и многоэтапный процесс. Например, оценка проекта по разработке новой модели самолета Боинг занимает не менее двух лет Основной финансовой характеристикой инвестиционного проекта является чистый денежный поток. Оценка этого денежного потока является основной задачей финансового менеджмента

Чистая приведенная стоимость – NPV ( Net Present Value ). Внутренняя норма рентабельности инвестиций - IRR ( Internal Rate of Return ). Индекс прибыльности – PI (Profitability Index). C рок окупаемости инвестиций PB ( Pay Back ). Все эти показатели основываются на теории дисконтирования денежного потока.

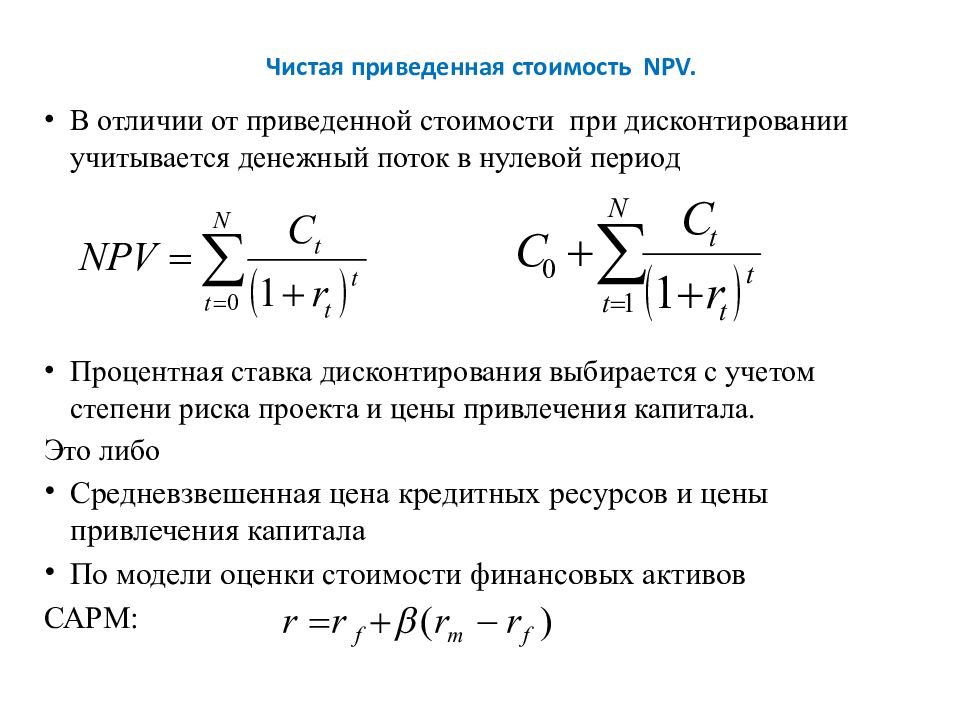

Слайд 4: Чистая приведенная стоимость NPV

В отличии от приведенной стоимости при дисконтировании учитывается денежный поток в нулевой период Процентная ставка дисконтирования выбирается с учетом степени риска проекта и цены привлечения капитала. Это либо Средневзвешенная цена кредитных ресурсов и цены привлечения капитала По модели оценки стоимости финансовых активов САР M :

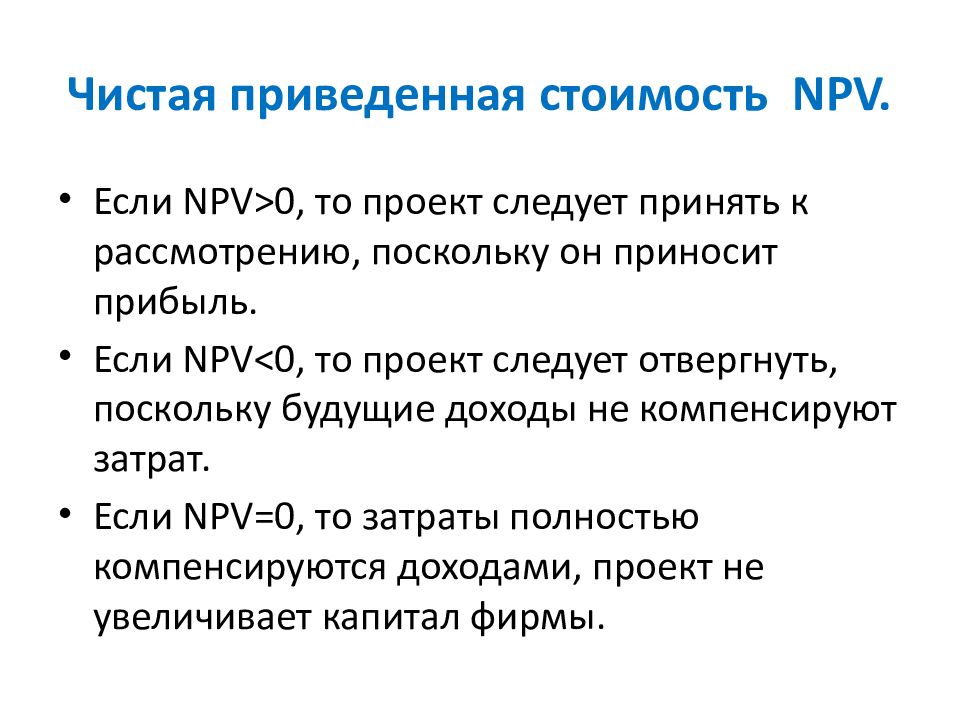

Слайд 5: Чистая приведенная стоимость NPV

Если NPV >0, то проект следует принять к рассмотрению, поскольку он приносит прибыль. Если NPV <0, то проект следует отвергнуть, поскольку будущие доходы не компенсируют затрат. Если NPV =0, то затраты полностью компенсируются доходами, проект не увеличивает капитал фирмы.

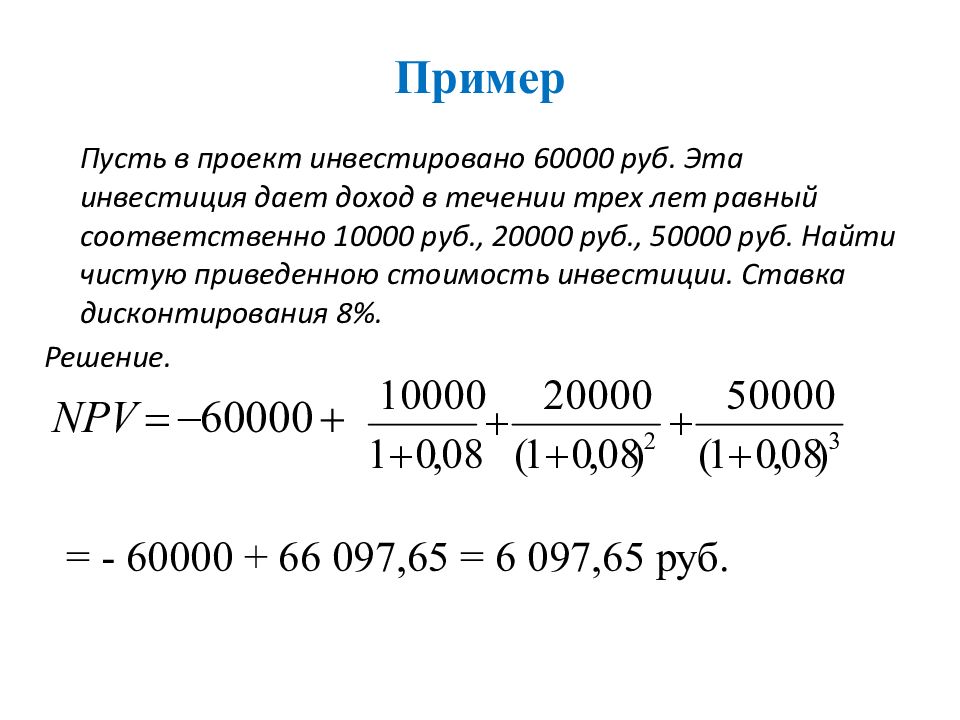

Слайд 6: Пример

Пусть в проект инвестировано 60000 руб. Эта инвестиция дает доход в течении трех лет равный соответственно 10000 руб., 20000 руб., 50000 руб. Найти чистую приведенною стоимость инвестиции. Ставка дисконтирования 8%. Решение. = - 60000 + 66 097,65 = 6 097,65 руб.

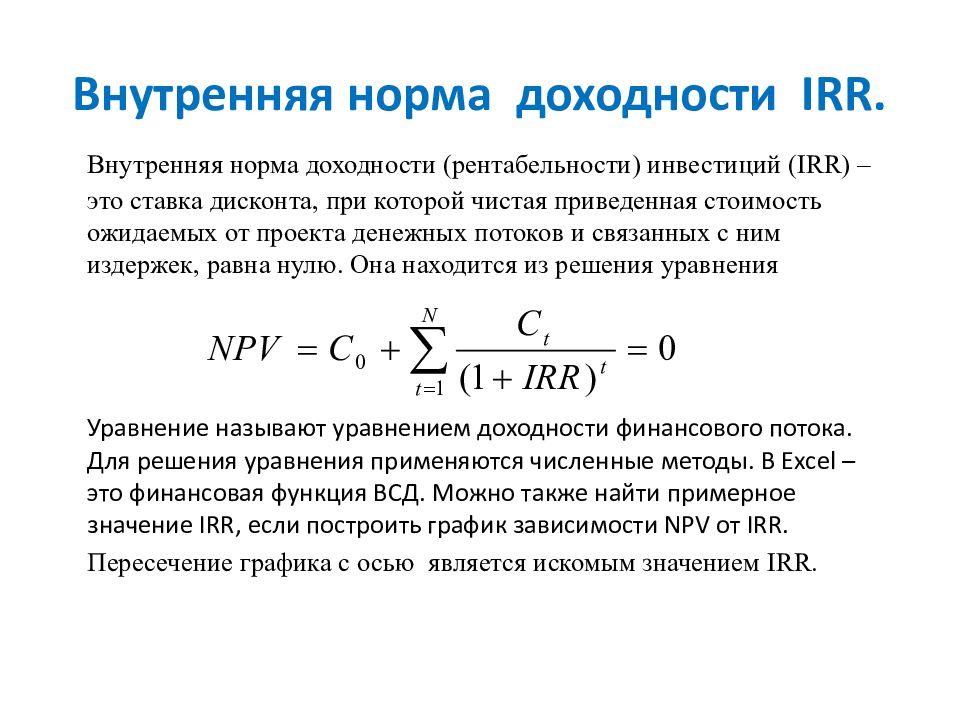

Слайд 7: Внутренняя норма доходности IRR

Внутренняя норма доходности (рентабельности) инвестиций ( IRR ) – это ставка дисконта, при которой чистая приведенная стоимость ожидаемых от проекта денежных потоков и связанных с ним издержек, равна нулю. Она находится из решения уравнения Уравнение называют уравнением доходности финансового потока. Для решения уравнения применяются численные методы. В Excel – это финансовая функция ВСД. Можно также найти примерное значение IRR, если построить график зависимости NPV от IRR. Пересечение графика с осью является искомым значением IRR.

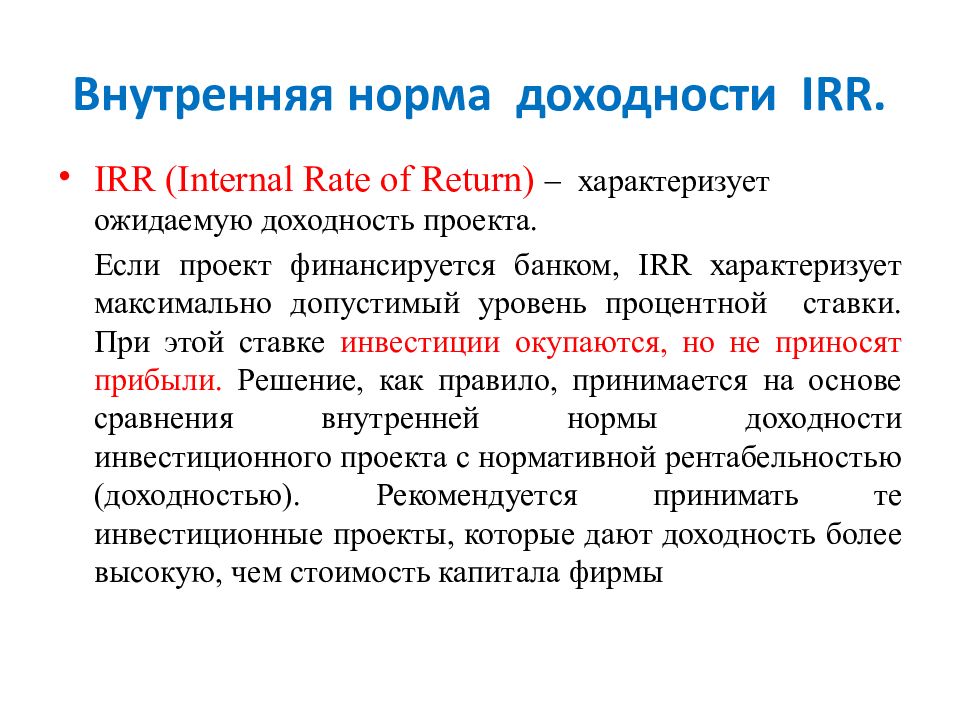

Слайд 8: Внутренняя норма доходности IRR

IRR ( Internal Rate of Return ) характеризует ожидаемую доходность проекта. Если проект финансируется банком, IRR характеризует максимально допустимый уровень процентной ставки. При этой ставке инвестиции окупаются, но не приносят прибыли. Решение, как правило, принимается на основе сравнения внутренней нормы доходности инвестиционного проекта с нормативной рентабельностью (доходностью). Рекомендуется принимать те инвестиционные проекты, которые дают доходность более высокую, чем стоимость капитала фирмы

Слайд 9: Пример

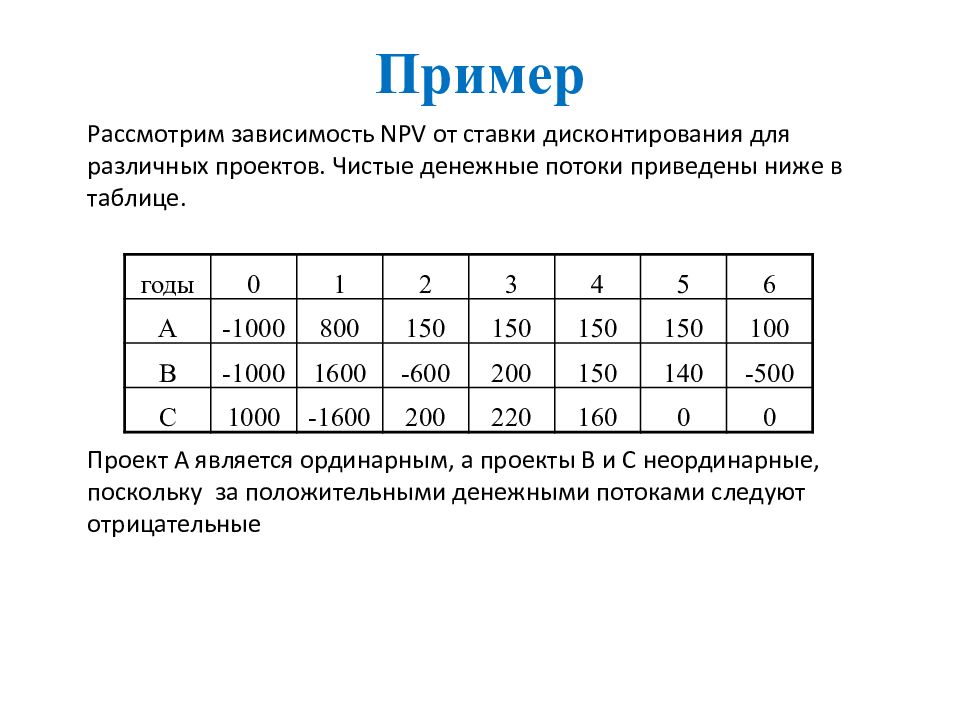

Рассмотрим зависимость NPV от ставки дисконтирования для различных проектов. Чистые денежные потоки приведены ниже в таблице. Проект А является ординарным, а проекты В и С неординарные, поскольку за положительными денежными потоками следуют отрицательные годы 0 1 2 3 4 5 6 А -1000 800 150 150 150 150 100 В -1000 1600 -600 200 150 140 -500 C 1000 -1600 200 220 160 0 0

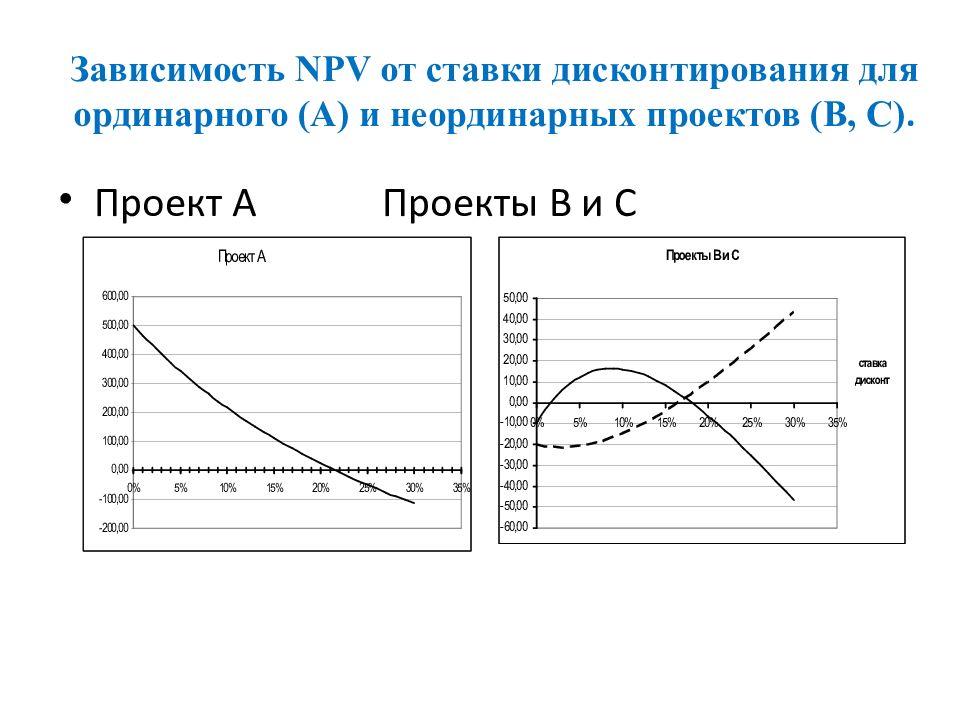

Слайд 10: Зависимость NPV от ставки дисконтирования для ординарного (А) и неординарных проектов (В, С)

Проект А Проекты В и С

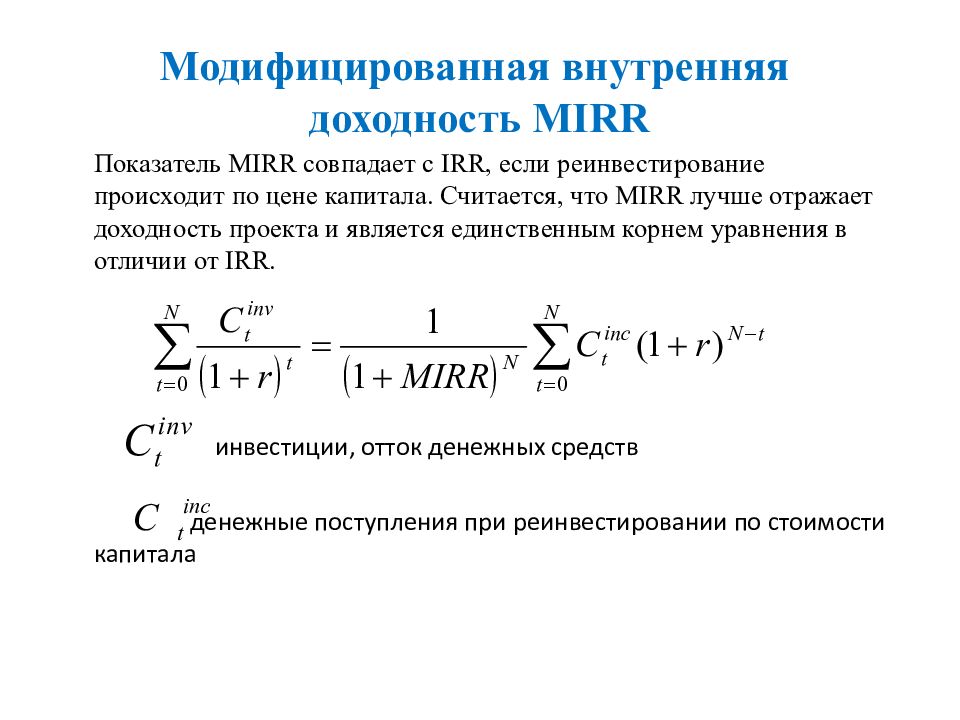

Слайд 11: Модифицированная внутренняя доходность MIRR

Показатель MIRR совпадает с IRR, если реинвестирование происходит по цене капитала. Считается, что MIRR лучше отражает доходность проекта и является единственным корнем уравнения в отличии от IRR. инвестиции, отток денежных средств денежные поступления при реинвестировании по стоимости капитала

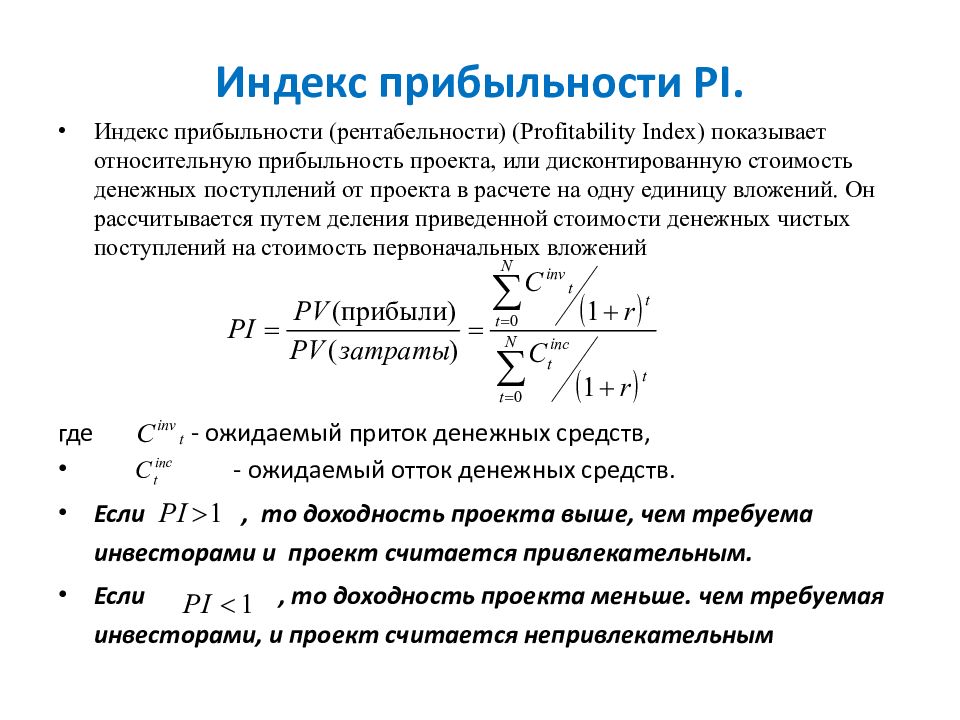

Слайд 12: Индекс прибыльности PI

Индекс прибыльности (рентабельности) ( Profitability Index ) показывает относительную прибыльность проекта, или дисконтированную стоимость денежных поступлений от проекта в расчете на одну единицу вложений. Он рассчитывается путем деления приведенной стоимости денежных чистых поступлений на стоимость первоначальных вложений где - ожидаемый приток денежных средств, - ожидаемый отток денежных средств. Если, то доходность проекта выше, чем требуема инвесторами и проект считается привлекательным. Если, то доходность проекта меньше. чем требуемая инвесторами, и проект считается непривлекательным

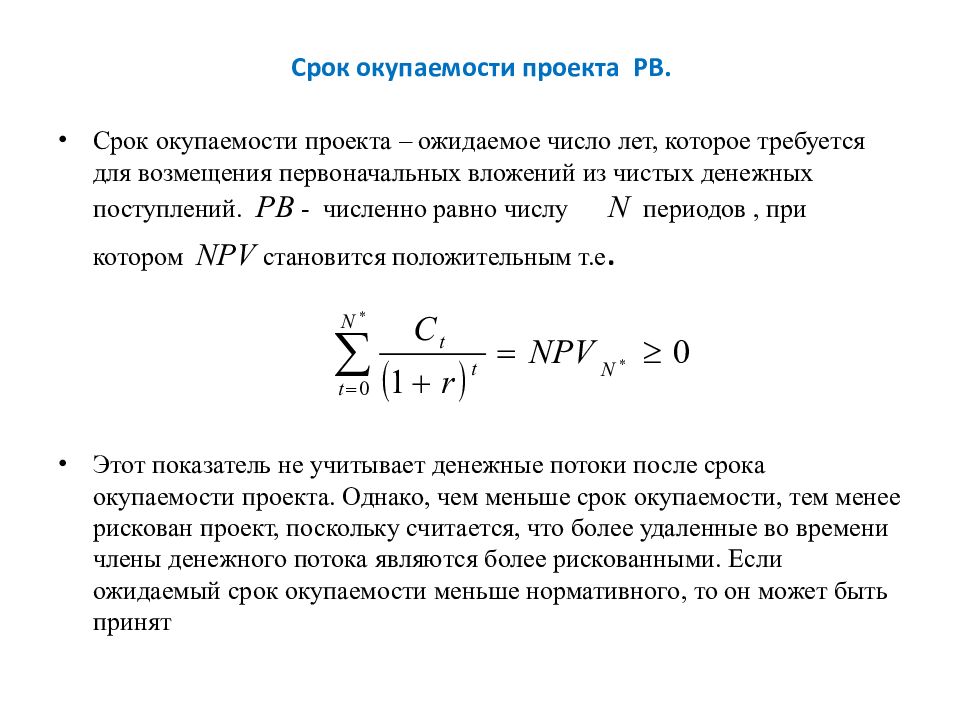

Слайд 13: Срок окупаемости проекта PB

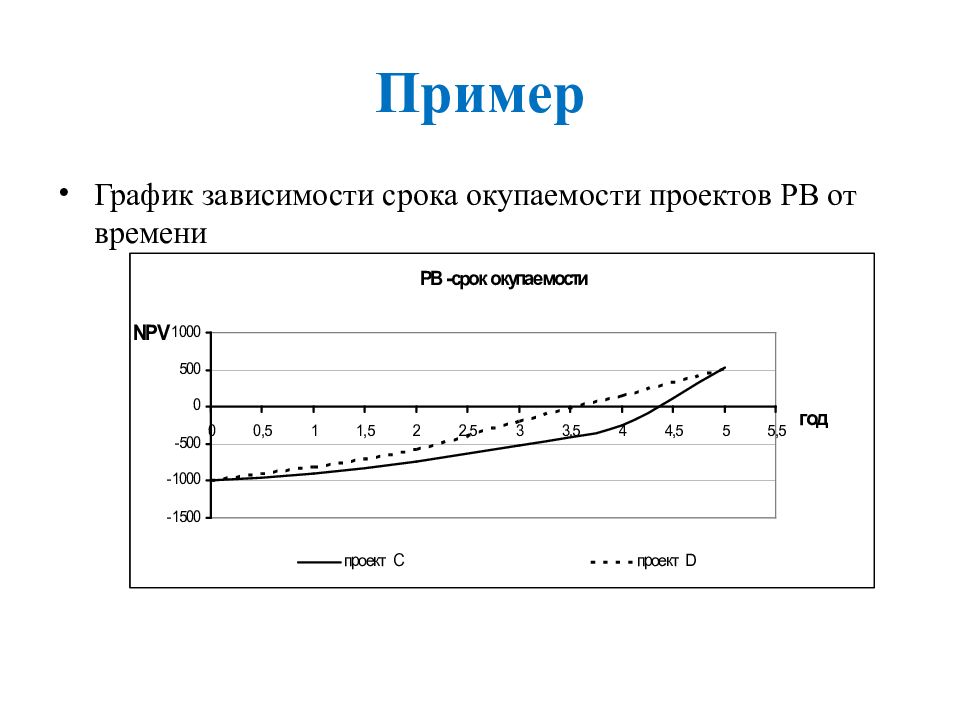

Срок окупаемости проекта – ожидаемое число лет, которое требуется для возмещения первоначальных вложений из чистых денежных поступлений. PB - численно равно числу N периодов, при котором NPV становится положительным т.е. Этот показатель не учитывает денежные потоки после срока окупаемости проекта. Однако, чем меньше срок окупаемости, тем менее рискован проект, поскольку считается, что более удаленные во времени члены денежного потока являются более рискованными. Если ожидаемый срок окупаемости меньше нормативного, то он может быть принят

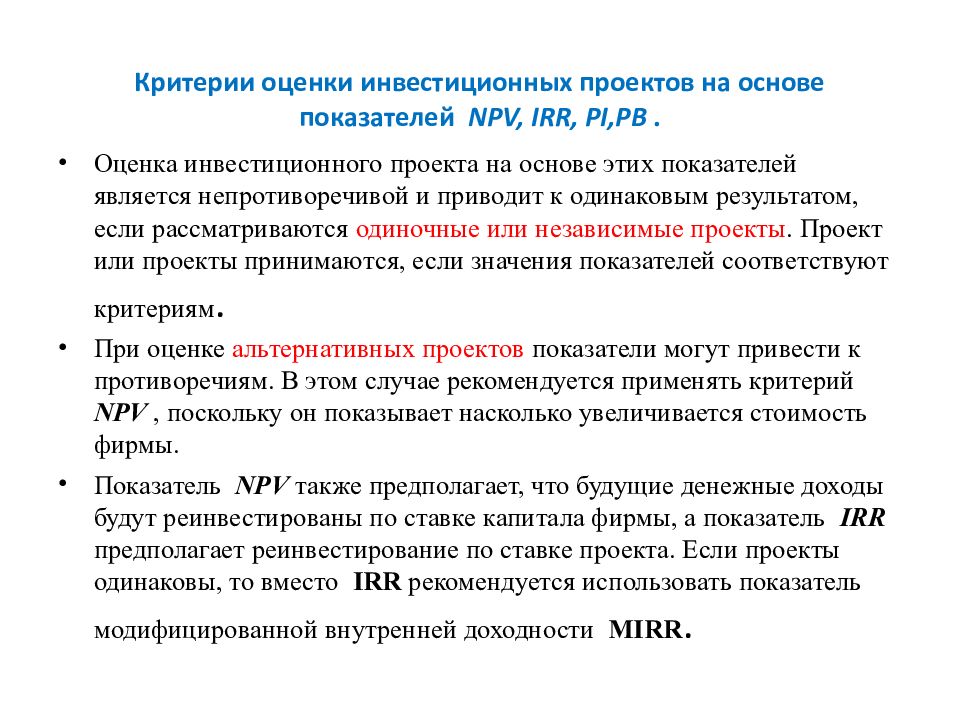

Слайд 14: Критерии оценки инвестиционных проектов на основе показателей NPV, IRR, PI, PB

Оценка инвестиционного проекта на основе этих показателей является непротиворечивой и приводит к одинаковым результатом, если рассматриваются одиночные или независимые проекты. Проект или проекты принимаются, если значения показателей соответствуют критериям. При оценке альтернативных проектов показатели могут привести к противоречиям. В этом случае рекомендуется применять критерий NPV, поскольку он показывает насколько увеличивается стоимость фирмы. Показатель NPV также предполагает, что будущие денежные доходы будут реинвестированы по ставке капитала фирмы, а показатель IRR предполагает реинвестирование по ставке проекта. Если проекты одинаковы, то вместо IRR рекомендуется использовать показатель модифицированной внутренней доходности MIRR.

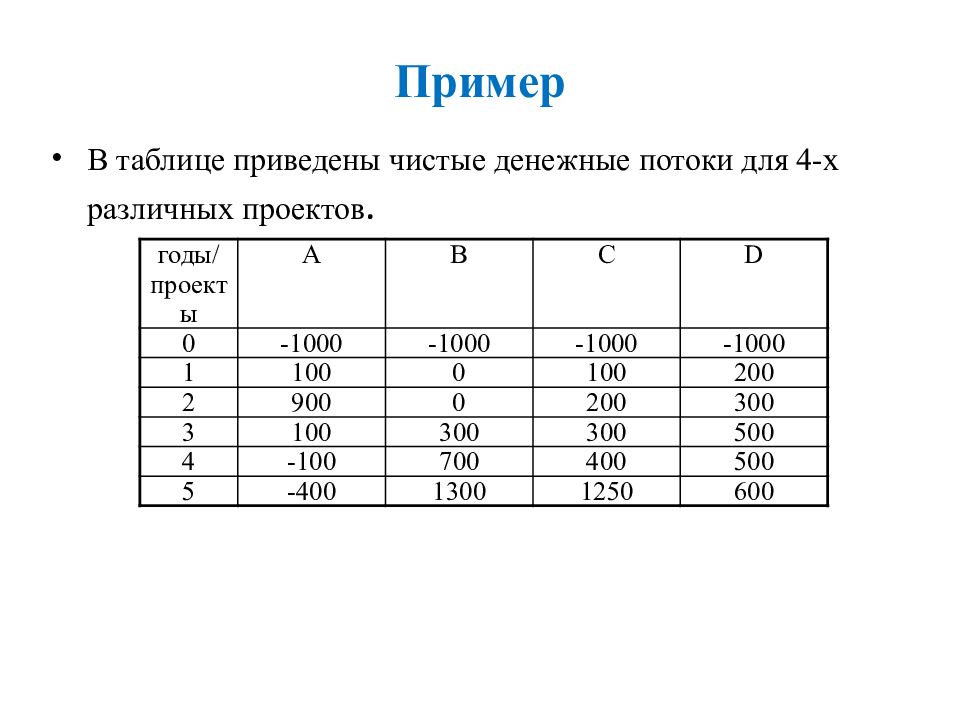

Слайд 15: Пример

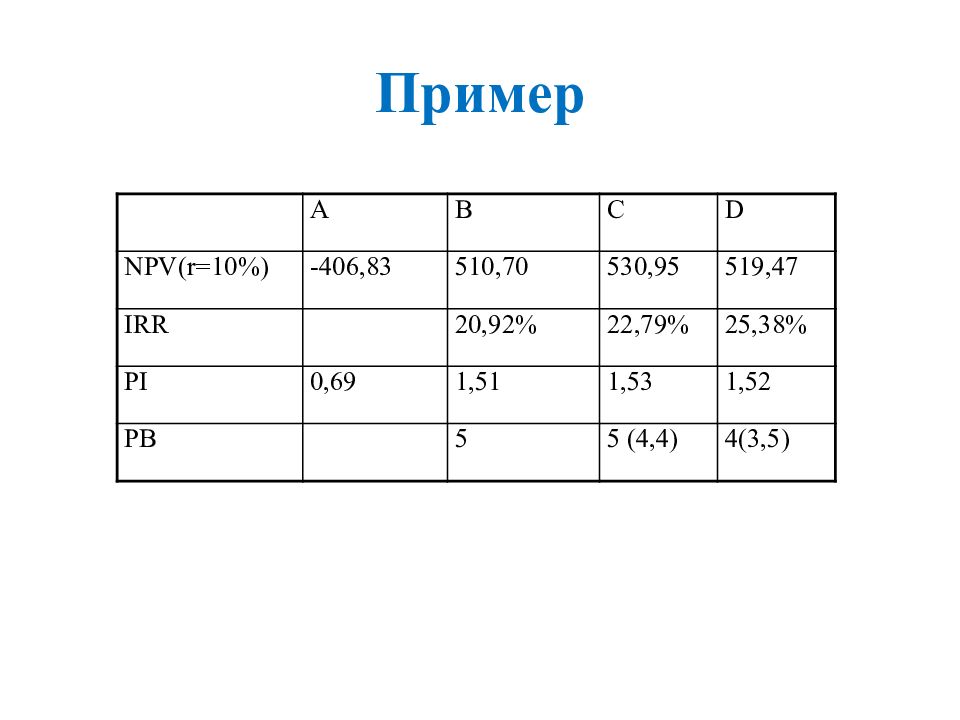

В таблице приведены чистые денежные потоки для 4-х различных проектов. годы/проекты А B C D 0 -1000 -1000 -1000 -1000 1 100 0 100 200 2 900 0 200 300 3 100 300 300 500 4 -100 700 400 500 5 -400 1300 1250 600

Слайд 16: Пример

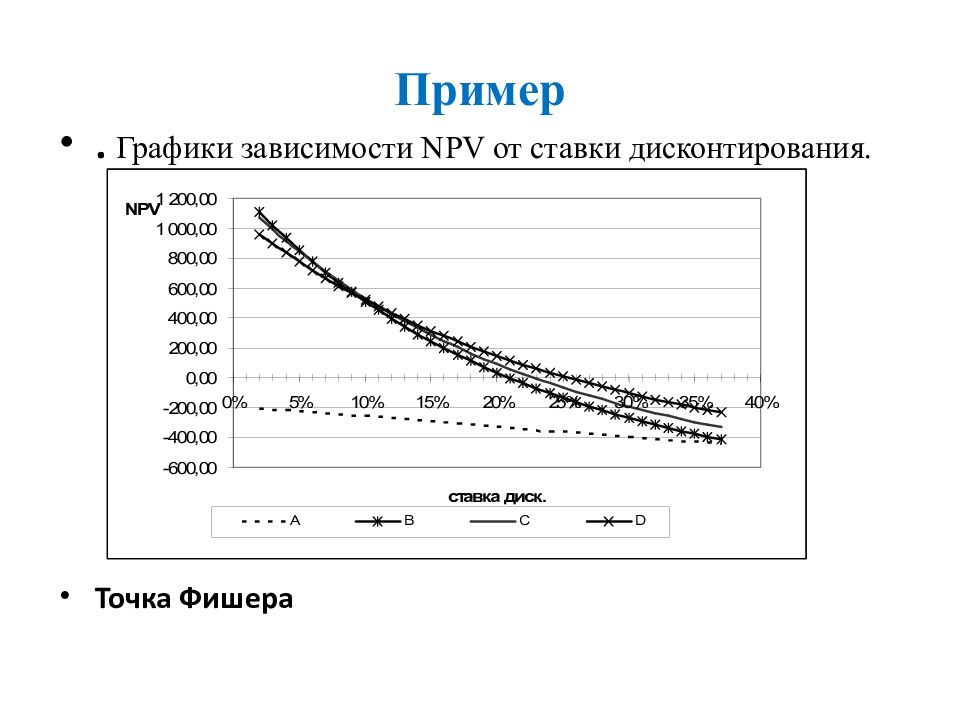

. Графики зависимости NPV от ставки дисконтирования. Точка Фишера

Слайд 18: Пример

А B C D NPV(r=10%) -406,83 510,70 530,95 519,47 IRR 20,92% 22,79% 25,38% PI 0,69 1,51 1,53 1,52 PB 5 5 (4,4) 4(3,5)

Слайд 19: Влияние налога на NPV

Компания реализует проект. Инвестиции в начале равны 12 млн. руб. Предполагаемая выручка составляет 7 млн. руб. ежегодно в течении 5 лет. В конце 5 -го года оборудование будет продано по остаточной стоимст в 2 млн. руб. Налог на прибыль составляет 45%. Найти NPV, если ставка дисконтирования равна 5%. При какой ставке налога на прибыль NPV c танет Отрицательным УМК_ UE713_ презентации к лекциям\Книга2. xlsx

Слайд 20: Заключение

Приведенная стоимость. Будущая стоимость. Чистая приведенная стоимость. Внутренняя ставка доходности потока платежей. Параметры ренты. Срочная рента, переменная рента, бессрочная рента, авансовая рента, обычная рента. Кредит. План погашения кредита. Срочная выплата по кредиту. Стандартная ипотека. Показатели эффективности проекта.

Слайд 21: Литература

Основная. Е.М. Четыркин. Финансовая математика. Учебник. М. Изд-во «Дело», 2006. А.В. Мельников, Н.В. Попова, В.С. Скорнякова. Математические методы финансового анализа. М. Изд-во « Анкил », 2006, часть 1, стр.60-62. Дополнительная. С.В. Жуленев. Финансовая математика. Введение в классическую теорию. М. Изд-во Московского университета. 2001, стр. 65-162 Ричард Брейли, Стьюарт Майерс. Принципы корпоративных финансов.ЗАО « Олим-Бизнес », Москва 2008 Финансовая математика. Малыхин В.И. 2-е изд., перераб. и доп. - М.: Юнити-Дана, 2003. — 237 с.

Последний слайд презентации: Показатели оценки инвестиционных проектов: Учет процентов за кредит

Проект предполагает инвестирование 100 млн. руб в начале и получение дохода через год в размере 130 млн.руб. При этом 40% финансирования за счет привлекаемых средств (кредита ) под 20%, а 60% за счет собственных средств. Найти NPV проекта при ставке дисконтирования 20% и 15%.