Первый слайд презентации: Финансовый менеджмент

Воронова Н.С. Финансовый менеджмент

Слайд 2: Классическая теория финансов ( XVII – XIX в.в.)

Воронова Н.С. Классическая теория финансов ( XVII – XIX в.в.) Финансы – это вся совокупность государственного имущества и состояние всего государственного хозяйства (всех его материальных средств – доходов, расходов и долгов) «… науку о финансах можно определить как науку о способах наилучшего удовлетворения материальных потребностей государства» С.Ю. Витте

Слайд 3: Неоклассическая теория финансов

Воронова Н.С. Неоклассическая теория финансов Система знаний об управлении финансовыми ресурсами, финансовыми отношениями и финансовыми рынками. Ключевые разделы науки: теория ожиданий, теория предпочтения ликвидности, теория структуры капитала, портфельная теория, теории ценообразования финансовых активов, теория арбитражного ценообразования, теории ценообразования опционов (и др.)

Слайд 4

Воронова Н.С. Финансы есть совокупность монетарных объектов и операций с ними. К монетарным объектам относятся активы, обязательства и капитал, стоимостная оценка которых фиксирована их статусом или договором и не зависит от изменения покупательной способности денежной единицы

Слайд 5

Воронова Н.С. Финансовый менеджмент - это система принципов и техники управления финансами в крупном акционерном обществе как приоритетной форме организации бизнеса в рыночной экономике (1)

Слайд 6

Воронова Н.С. Финансовый менеджмент - это управление финансовыми потоками в целях удовлетворения интересов их инициаторов и организаторов, тех, кому нужно привлечь или разместить временно свободные денежные средства, а также профессиональных финансовых посредников ( 2 )

Слайд 7: Структура курса (1)

Воронова Н.С. Структура курса (1) Структура, эволюция и концептуальные основы финансового менеджмента Финансовый рынок как внешняя среда коммерческой организации Идентификация и оценка риска Оценка доходности финансовых активов Оценка акций и облигаций

Слайд 8: Структура курса ( 2 )

Воронова Н.С. Структура курса ( 2 ) Долгосрочные инвестиционные решения Инвестиционное проектирование Цена и структура капитала Дивидендная политика Управление оборотными средствами предприятия Управление доходами и расходами Риск и леверидж: оценка и управление

Воронова Н.С. Основы управления финансами предприятий Понятие и функции финансов предприятия Система управления финансами на предприятии Цели и задачи финансового менеджмента Фундаментальные концепции финансового менеджмента Финансовый рынок как внешняя среда коммерческой организации

Слайд 10: Понятие и функции финансов предприятия

Воронова Н.С. Понятие и функции финансов предприятия Объект финансового менеджмента Финансовые отношения Финансовые ресурсы Финансовые обязательства Финансовые инструменты Финансовые институты Финансовые рынки

Слайд 11: Финансовые отношения

Воронова Н.С. Финансовые отношения Это отношения между субъектами (юридическими или физическими лицами), в результате которых происходят изменения в составе активов или обязательств этих субъектов

Слайд 12

Воронова Н.С. Финансы предприятий есть совокупность денежных отношений, возникающих у субъектов хозяйствования по поводу формирования, распределения и использования на нужды производства и потребления фактический и (или) потенциальных фондов денежных средств

Слайд 13: Функции финансов предприятия

Воронова Н.С. Функции финансов предприятия Инвестиционно-распределительная Фондообразующая Доходно-распределительная Обеспечивающая Контрольная

Слайд 14: Система управления финансами предприятия

Воронова Н.С. Система управления финансами предприятия Элементы субъекта управления финансами предприятия (управляющей подсистемы): Организационная структура управления финансами Кадры финансовой службы Финансовые методы Финансовые инструменты Информация финансового характера Технические средства управления финансами

Слайд 15: Сфера ответственности финансового менеджера

Воронова Н.С. Сфера ответственности финансового менеджера Выработка и реализация общей финансовой стратегии Осуществление бюджетного и управленческого контроля Управление финансами

Слайд 16: Выработка и реализация общей финансовой стратегии

Воронова Н.С. Выработка и реализация общей финансовой стратегии Формирование структуры капитала и проектирование дивидендной политике Разработка и реализация стратегии информирования инвесторов о планах и результатах деятельности фирмы Организация корпоративных финансовых действий (эмиссия, займы, выкуп и т.д.)

Слайд 17: Бюджетный и управленческий контроль

Воронова Н.С. Бюджетный и управленческий контроль Координация в ходе подготовки оперативных документов Мониторинг контрольной деятельности среднего звена менеджмента Оценка деятельности работников среднего и нижнего звена в системе управления (совместно с исполнительными директорами и главами подразделений)

Слайд 18: Управление финансами

Воронова Н.С. Управление финансами Контроль за выполнением финансовых обязательств Управление денежными средствами, дебиторской и кредиторской задолженностью Выполнение и оплата налоговых обязательств Осуществление налоговой оптимизации Поддержание ежедневных контактов с финансовыми посрединиками Управление рисками Управление встроенными финансовыми структурами

Слайд 19: Важное дополнение

Воронова Н.С. Важное дополнение Финансовый менеджер – активный участник разработки и реализации корпоративной стратегии : Обеспечивает подготовку планов по максимизации стоимости Участвует в разработке стратегии расширения фирмы Планирует и осуществляет крупные сделки в рамках реализации корпоративной стратегии

Слайд 20: Анализ в системе управления финансами предприятий

Воронова Н.С. Анализ в системе управления финансами предприятий Вида финансового анализа Методы финансового анализа Принципы финансового анализа Основные направления комплексного финансового анализа

Слайд 21: Виды финансового анализа

Воронова Н.С. Виды финансового анализа Внутрифирменный и внешний Ретроспективный и перспективный Оперативный Тактический Стратегический

Слайд 22: Методы финансового анализа

Воронова Н.С. Методы финансового анализа Нормативные и описательные методы (вертикальный и горизонтальный экспресс-анализ, коэффициентный анализ на основе нормативного метода) Факторный анализ, имитационное моделирование (углубленный анализ)

Слайд 23: Принципы финансового анализа

Воронова Н.С. Принципы финансового анализа Наличие программы (методики ) анализа Обоснованность критериев и их нормативов Построение схемы анализа от общего к частному Анализ любых всплесков, включая позитивные Выявление тенденций и закономерностей

Слайд 24: Основные направления комплексного финансового анализа

Воронова Н.С. Основные направления комплексного финансового анализа Анализ имущественного положения: Анализ структура активов Анализ производственного потенциала Анализ финансового положения Анализ ликвидности и платежеспособности Анализ финансовой устойчивости Анализ результатов финансово-хозяйственной деятельности Анализ рентабельности Анализ деловой активности Анализ рыночной активности

Слайд 25: Цели и задачи финансового менеджмента

Воронова Н.С. Цели и задачи финансового менеджмента Стратегические цели управления финансами предприятия: Улучшение финансового положения Рост объемов производства и реализации Лидерство в конкурентной борьбе Максимизация цены Тактические цели управления финансами предприятия: Балансирование сумм и сроков поступления и расходования денежных средств Обеспечение достаточности денежных поступлений Обеспечение рентабельности продаж

Слайд 26: Укрупненные задачи управления финансами предприятия

Воронова Н.С. Укрупненные задачи управления финансами предприятия Обеспечение источниками финансирования, поиск внутренних и внешних краткосрочных и долгосрочных источников финансирования, оптимизация их структуры Эффективное использование финансовых ресурсов для решения стратегических и тактических задач управления финансами

Слайд 27: Задачи финансового менеджмента

Воронова Н.С. Задачи финансового менеджмента Планирование потребности в капитале, определение источников его поступления и направлений использования Реализация финансовых решений краткосрочного характера в сфере управления ликвидностью компании в ходе планирования денежных потоков и управления ими для обеспечения своевременности текущих платежей Анализ и прогнозирование финансового состояния предприятия на основе расчета показателей ликвидности, оценки финансового левериджа, размера собственных оборотных средств

Слайд 28

Воронова Н.С. Формы и методы решения задач управления финансами предприятия определяются финансовой политикой, к элементам которой относятся: Учетная политика Кредитная политика Политика управления денежными средствами Политика управления издержками Дивидендная политика

Слайд 29: Фундаментальные концепции финансового менеджмента

Воронова Н.С. Фундаментальные концепции финансового менеджмента Концепция есть способ понимания и трактовки категорий, закономерностей или явлений, позволяющий выявить и осветить их сущность Фундаментальные концепции финансового менеджмента служат методологической основой для выявления и оценки тенденций функционирования и развития финансовых рынков, для обоснования логики принятия решений финансового характера и методов количественного анализа

Слайд 30: Фундаментальные концепции финансового менеджмента

Воронова Н.С. Фундаментальные концепции финансового менеджмента Концепция денежного потока Концепция временной стоимости Концепция компромисса между риском и доходностью Концепция информационной эффективности рынка Концепция ассиметричной информации Концепция агентских отношений Концепция альтернативных затрат Концепция временной неограниченности функционирования хозяйствующего субъекта Концепция имущественной и правовой обособленности хозяйствующего субъекта

Слайд 31: Финансовый рынок как внешняя среда коммерческой организации

Воронова Н.С. Финансовый рынок как внешняя среда коммерческой организации Финансовый рынок – это рынок перераспределения капитала между субъектами экономики путем совершения сделок с финансовыми активами Сделки с финансовыми активами опосредуются с помощью финансовых инструментов. На финансовом рынке накопления хозяйствующих субъектов и сбережения населения превращаются в инвестиции

Слайд 32

Воронова Н.С. К финансовым активам относятся денежные средства; контрактное право получить от контрагента денежные средства или любой другой вид финансовых активов; контрактное право обмена финансовыми инструментами с контрагентом на потенциально выгодных условиях; акции другого эмитента К финансовым обязательствам относятся контрактные обязательства выплатить денежные средства или предоставить какой-либо другой вид финансовых активов контрагенту; обменяться финансовыми инструментами с контрагентом на потенциально невыгодных условиях К финансовым активам можно отнести деньги во всех агрегатных состояниях, ценные бумаги, деривативы, валюту, золото и другие драгоценные металлы

Слайд 33

Воронова Н.С. Характеристика финансового инструмента: В основе опосредуемой им операции должны лежать финансовые активы или обязательства Операция должна иметь форму договора (контракта) Финансовый инструмент есть контракт, согласно которому происходит увеличение финансовых активов у одного контрагента и финансовых обязательств долгового или долевого характера у другого контрагента

Слайд 34: Сегментация финансового рынка (1)

Воронова Н.С. Сегментация финансового рынка (1) 1. Рынок непроцентных активов (non interest-bearing instruments market) Валютный рынок (foreign exchange market) Рынок драгоценных металлов (bullions market) 2. Денежный рынок (money market) Рынок денежных депозитов (money market deposits) Рынок депозитных и сберегательных сертификатов (certificates of deposit / saving market)

Слайд 35: Сегментация финансового рынка (2 )

Воронова Н.С. Сегментация финансового рынка (2 ) 3. Рынок ценных бумаг с фиксированным доходом (fixed income securities market) Рынок долговых обязательств (debt instruments market) Рынок прочих процентных ценных бумаг (other interest-bearing securities market) 4. Рынок титулов собственности (equities market ) Рынок обыкновенных акций (stock market) Рынок гибридных инструментов (hybrid debt / equity instruments) и суррогатов титулов собственности (equity substitute)

Слайд 36: Управление инвестиционной деятельностью на предприятии

Воронова Н.С. Управление инвестиционной деятельностью на предприятии Понятия и виды инвестиций Общие подходы к оценке стоимости и доходности вложений Инвестиционное проектирование в сфере реальных инвестиций Виды финансовых инвестиций Оценка капитальных активов (методы и модели)

Слайд 37: Инвестиции

Воронова Н.С. Инвестиции Представляют собой отказ от текущего потребления в пользу возможного относительно большего дохода в перспективе Связаны с риском неполучения ожидаемого дохода в будущем Приносят результаты по истечении определенного периода

Слайд 38: Виды инвестиций

Воронова Н.С. Виды инвестиций Реальные Финансовые Портфельные Иногда подразделяются на долгосрочные и краткосрочные, что может быть связано с особенностями обращения ценных бумаг

Слайд 39: Финансовые инвестиции

Воронова Н.С. Финансовые инвестиции Вложения капитала в долгосрочные финансовые активы (могут быть портфельными) Акции Облигации Инвестиционные паи

Слайд 40: Характеристики финансового актива

Воронова Н.С. Характеристики финансового актива Цена как абсолютный показатель (декларируется, трактуется однозначно, вторична относительно стоимости) Стоимость как абсолютный показатель (рассчитывается, оценивается всеми по-разному, первична относительно цены) На равновесном рынке цена стремится к стоимости Доходность как относительный показатель (текущая, капитализированная)

Слайд 41: Реальные инвестиции

Воронова Н.С. Реальные инвестиции Вложения капитала в развитие материально-технической базы предприятий производственной и непроизводственной сферы (капитальные вложения)

Слайд 42: Подходы к оценке стоимости и доходности и финансовых активов

Воронова Н.С. Подходы к оценке стоимости и доходности и финансовых активов Концепция денежного потока: С любой финансово-хозяйственной операцией можно связать определенный денежный поток. Финансовые операции и их последствия растянуты во времени, т.е. элементы денежного потока будут получены в разные моменты времени.

Слайд 43: Концепция денежного потока (продолжение)

Воронова Н.С. Концепция денежного потока (продолжение) Элементы денежного потока, полученные в разные моменты времени несопоставимы. Для сопоставления разновременных элементов денежного потока используются методы дисконтирования и наращивания.

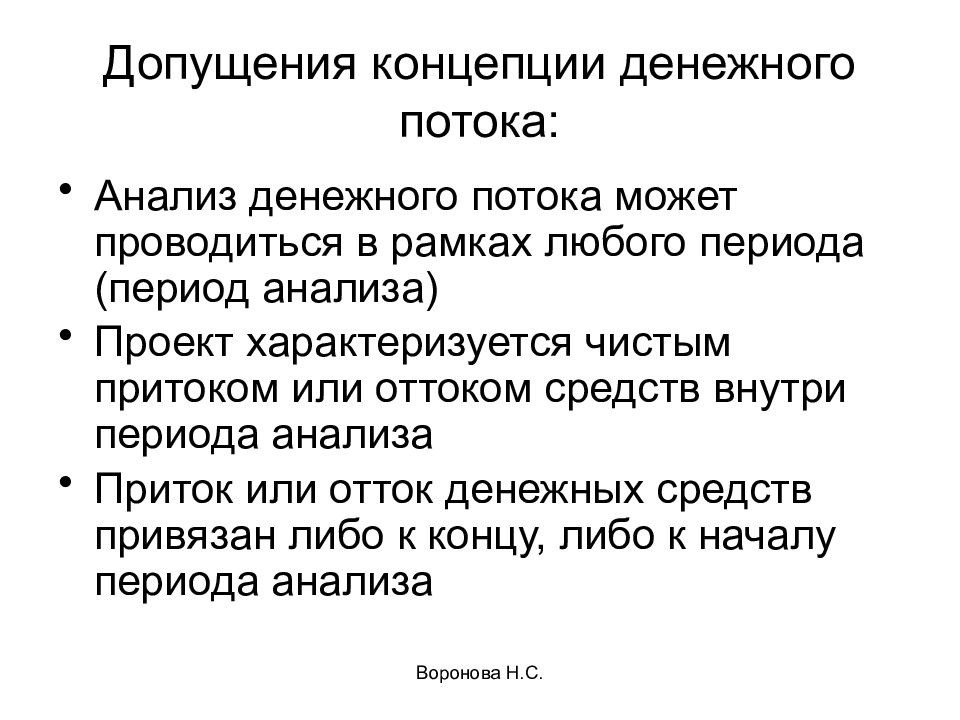

Слайд 44: Допущения концепции денежного потока:

Воронова Н.С. Допущения концепции денежного потока: Анализ денежного потока может проводиться в рамках любого периода (период анализа) Проект характеризуется чистым притоком или оттоком средств внутри периода анализа Приток или отток денежных средств привязан либо к концу, либо к началу периода анализа

Слайд 45: Проблема выбора ставки дисконтирования (1)

Воронова Н.С. Проблема выбора ставки дисконтирования (1) ставка дисконтирования должна соответствовать ставкам по реальным (доступным) инвестиционным альтернативам; при использовании сложных процентов необходимо реинвестировать высвобождающиеся средства под ставку дисконтирования;

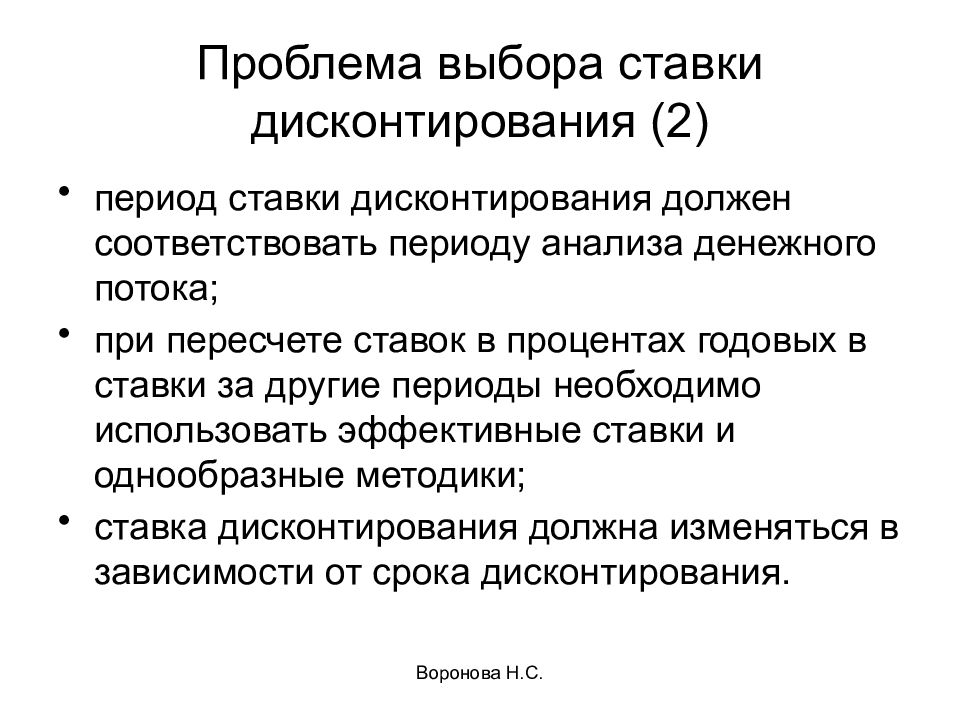

Слайд 46: Проблема выбора ставки дисконтирования (2)

Воронова Н.С. Проблема выбора ставки дисконтирования (2) период ставки дисконтирования должен соответствовать периоду анализа денежного потока; при пересчете ставок в процентах годовых в ставки за другие периоды необходимо использовать эффективные ставки и однообразные методики; ставка дисконтирования должна изменяться в зависимости от срока дисконтирования.

Слайд 47: Приведение ставки дисконтирования к необходимому периоду:

Воронова Н.С. Приведение ставки дисконтирования к необходимому периоду: r t - ставка за период (должна соответствовать периоду анализа); r год – ставка в процентах годовых; t – период анализа; T – количество дней в году.

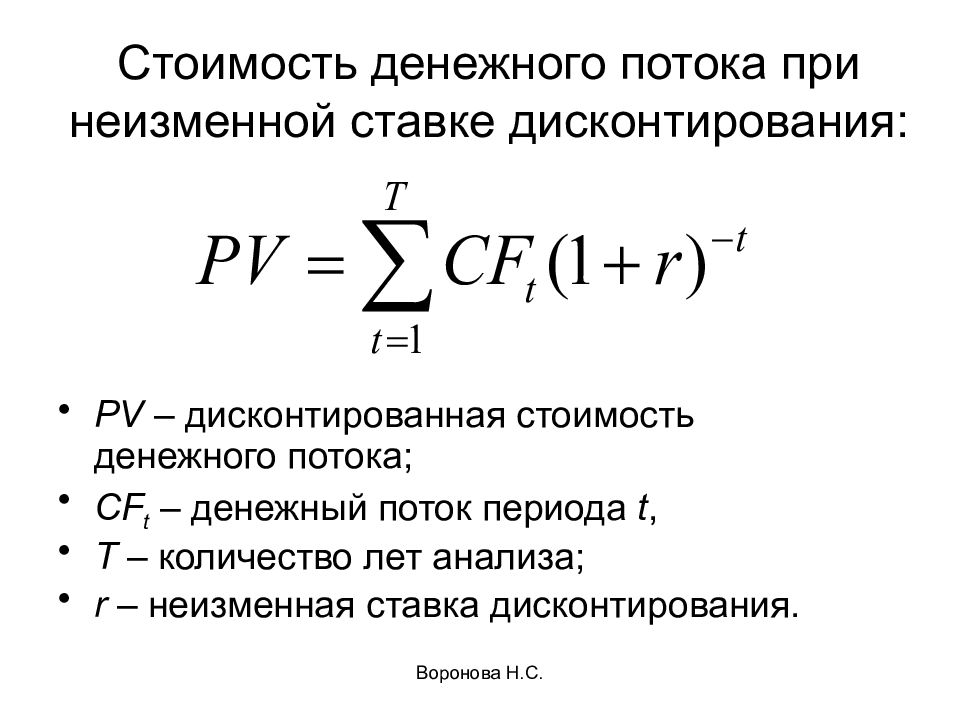

Слайд 48: Стоимость денежного потока при неизменной ставке дисконтирования:

Воронова Н.С. Стоимость денежного потока при неизменной ставке дисконтирования: PV – дисконтированная стоимость денежного потока; CF t – денежный поток периода t, T – количество лет анализа; r – неизменная ставка дисконтирования.

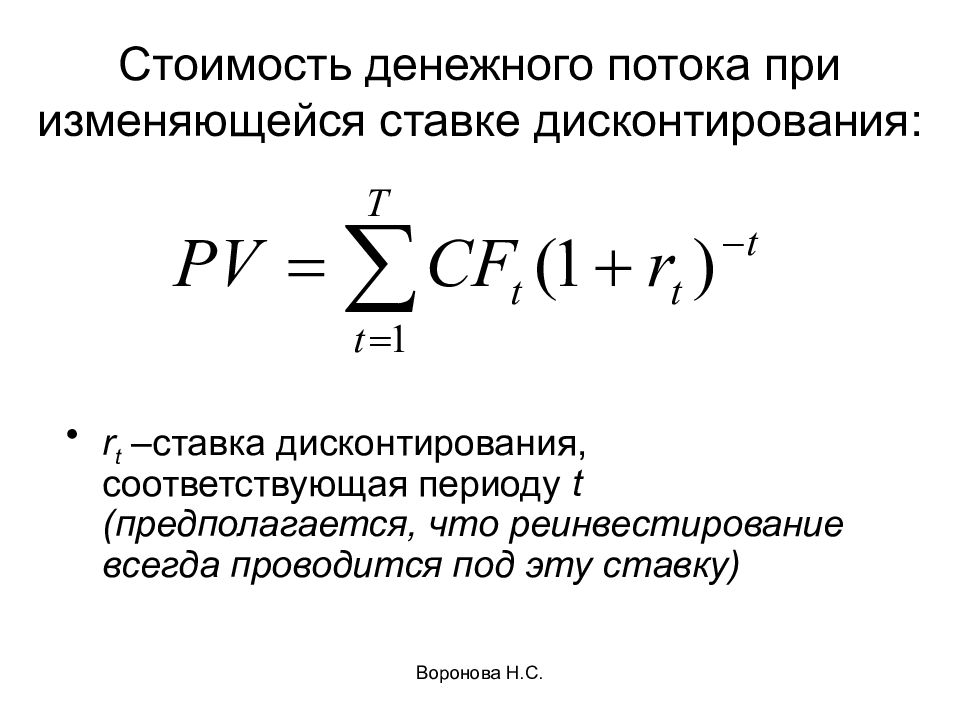

Слайд 49: Стоимость денежного потока при изменяющейся ставке дисконтирования:

Воронова Н.С. Стоимость денежного потока при изменяющейся ставке дисконтирования: r t –ставка дисконтирования, соответствующая периоду t (предполагается, что реинвестирование всегда проводится под эту ставку)

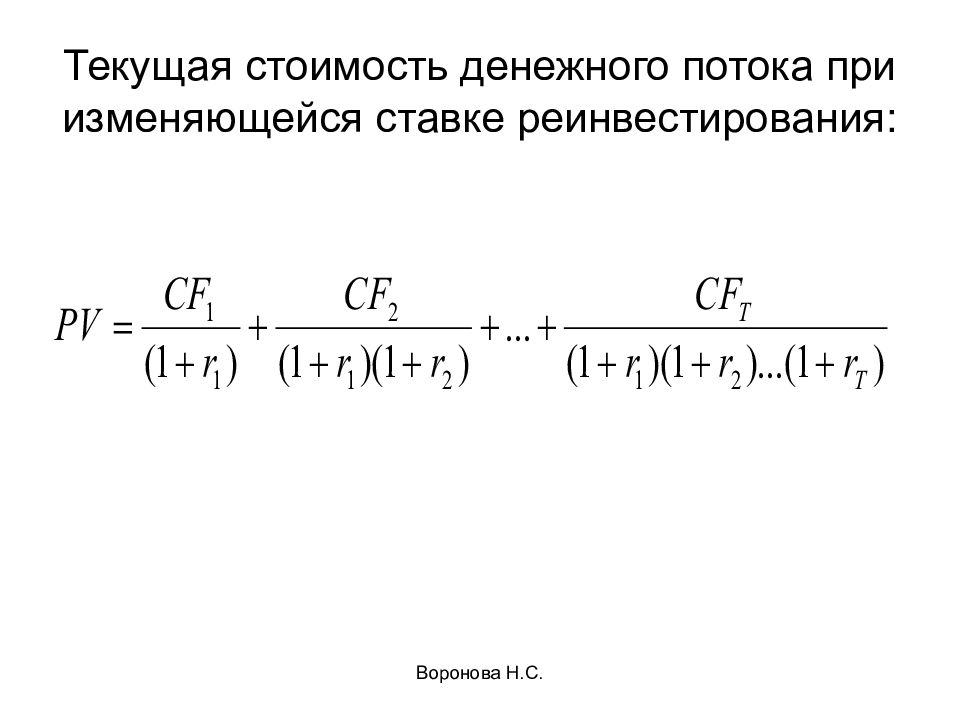

Слайд 50: Текущая стоимость денежного потока при изменяющейся ставке реинвестирования:

Воронова Н.С. Текущая стоимость денежного потока при изменяющейся ставке реинвестирования:

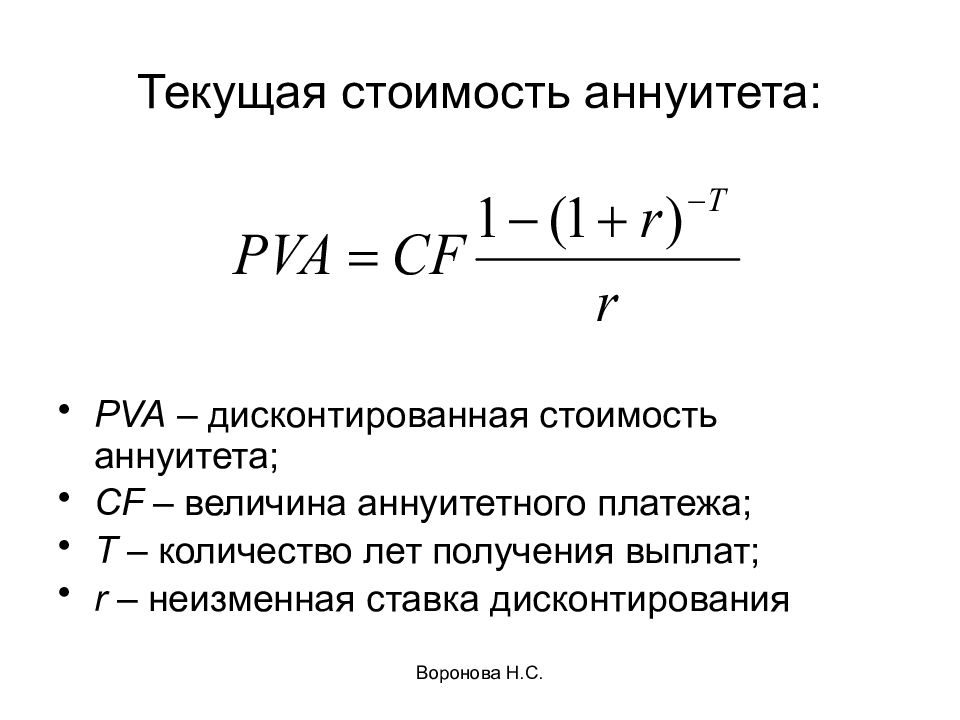

Слайд 51: Текущая стоимость аннуитета:

Воронова Н.С. Текущая стоимость аннуитета: PVA – дисконтированная стоимость аннуитета; CF – величина аннуитетного платежа; T – количество лет получения выплат; r – неизменная ставка дисконтирования

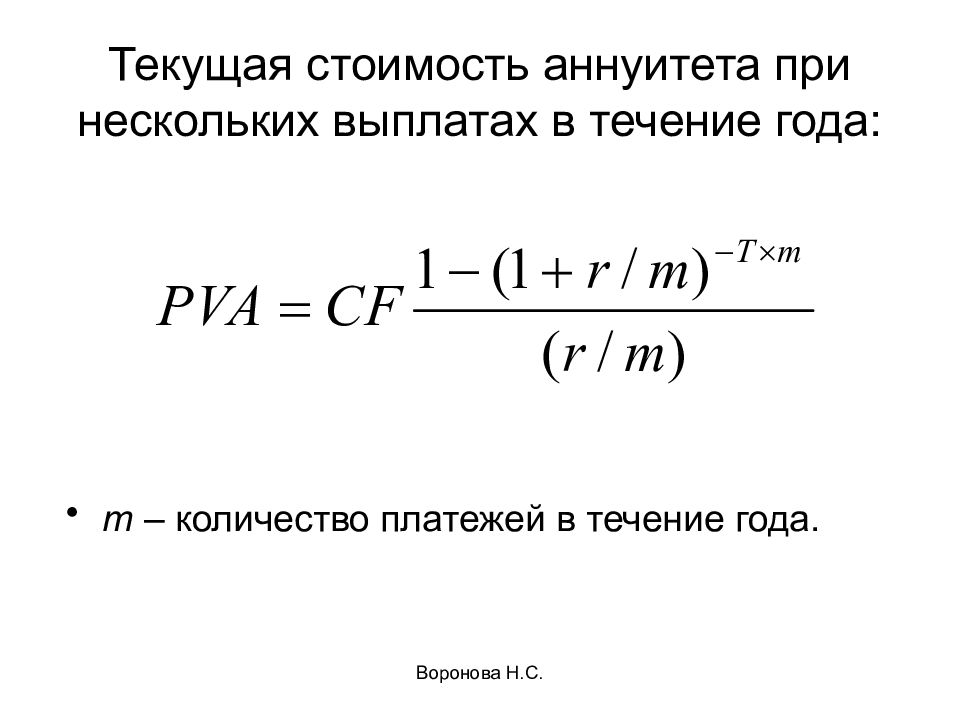

Слайд 52: Текущая стоимость аннуитета при нескольких выплатах в течение года:

Воронова Н.С. Текущая стоимость аннуитета при нескольких выплатах в течение года: m – количество платежей в течение года.

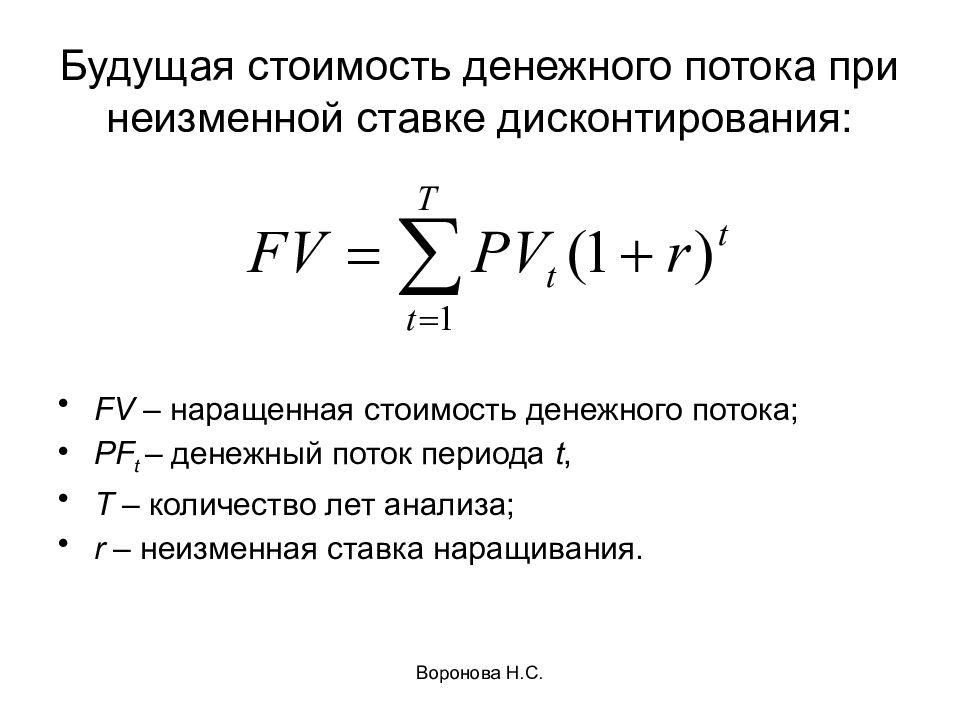

Слайд 53: Будущая стоимость денежного потока при неизменной ставке дисконтирования:

Воронова Н.С. Будущая стоимость денежного потока при неизменной ставке дисконтирования: F V – наращенная стоимость денежного потока; PF t – денежный поток периода t, T – количество лет анализа; r – неизменная ставка наращивания.

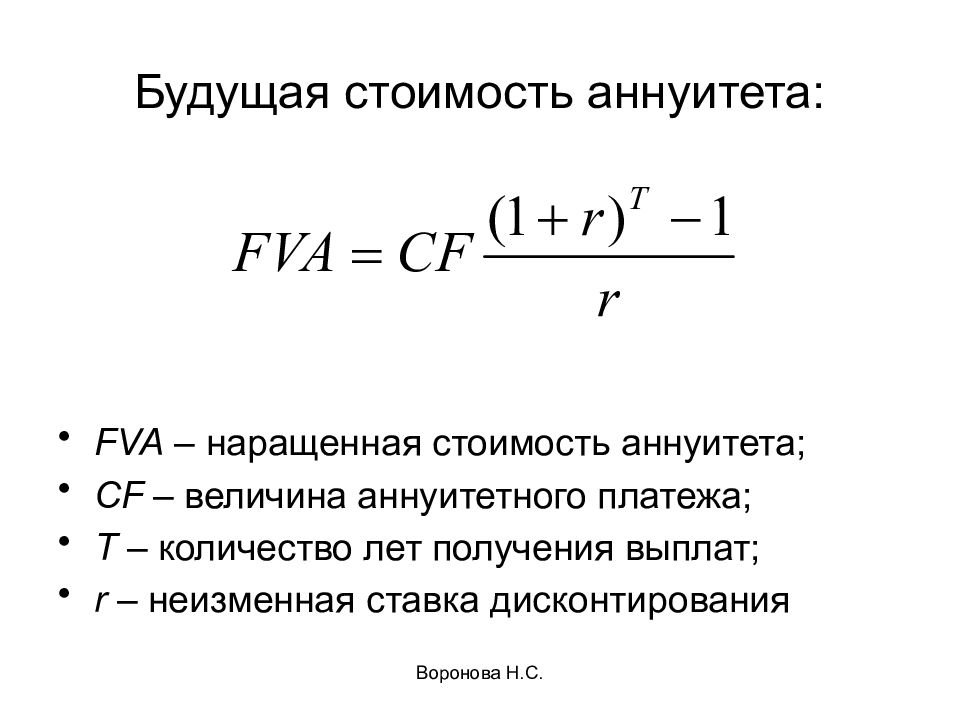

Слайд 54: Будущая стоимость аннуитета:

Воронова Н.С. Будущая стоимость аннуитета: FVA – наращенная стоимость аннуитета; CF – величина аннуитетного платежа; T – количество лет получения выплат; r – неизменная ставка дисконтирования

Слайд 55: Перевод номинальной ставки в эффективную:

Воронова Н.С. Перевод номинальной ставки в эффективную: ER – эффективная ставка; NR – номинальная ставка; m – количество выплат дохода за год.

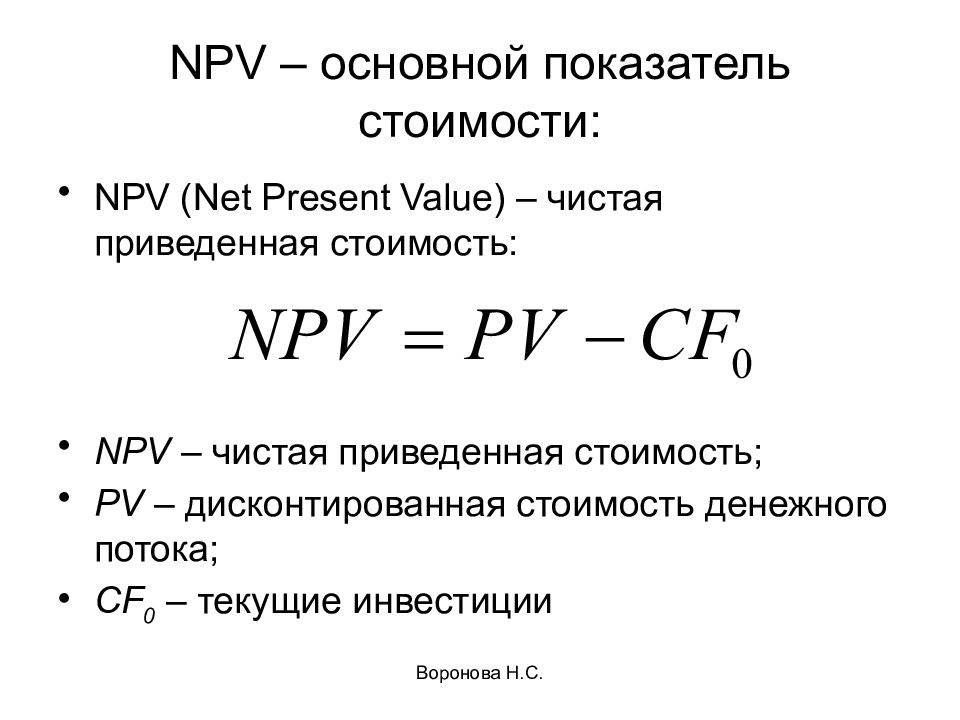

Слайд 56: NPV – основной показатель стоимости:

Воронова Н.С. NPV – основной показатель стоимости: NPV (Net Present Value) – чистая приведенная стоимость: NPV – чистая приведенная стоимость; PV – дисконтированная стоимость денежного потока; CF 0 – текущие инвестиции

Слайд 57: Достоинства показателя NPV (1):

Воронова Н.С. Достоинства показателя NPV (1): позволяет сравнить в явном виде величину будущих поступлений с величиной текущих затрат, при этом учитывает временную стоимость денег; может рассматриваться как изменение стоимости бизнеса в результате осуществления инвестиции

Слайд 58: Достоинства показателя NPV (2):

Воронова Н.С. Достоинства показателя NPV (2): принятие финансовых решений может считаться обоснованным при неотрицательных значениях показателя NPV ; может быть рассчитан для различных типов денежного потока, позволяет сравнивать проекты различной длительности, структуры и природы.

Слайд 59: Недостатки показателя NPV (1):

Воронова Н.С. Недостатки показателя NPV (1): является абсолютным; чувствителен к изменениям ставки дисконтирования;

Слайд 60: Недостатки показателя NPV (2):

Воронова Н.С. Недостатки показателя NPV (2): ставка дисконтирования должна соответствовать длительности периода анализа, при этом, перевод ставки из годовых процентов должен основываться на ее эффективном значении;

Слайд 61: Недостатки показателя NPV (3):

Воронова Н.С. Недостатки показателя NPV (3): ставка дисконтирования должна соответствовать времени получения соответствующего элемента денежного потока, то есть для потоков разного времени желательно использовать разные ставки дисконтирования;

Слайд 62: Недостатки показателя NPV (4):

Воронова Н.С. Недостатки показателя NPV (4): показатель чувствителен к выбору периода анализа, при этом, теряется информация о распределении денежного потока внутри периода;

Слайд 63: Недостатки показателя NPV (5):

Воронова Н.С. Недостатки показателя NPV (5): не дает информации о временном распределении денежных потоков, т.е. теряется информация о более предпочтительных проектах с этой точки зрения;

Слайд 64: Недостатки показателя NPV (6):

Воронова Н.С. Недостатки показателя NPV (6): при использовании для расчета сложных процентов мы неявно допускаем, что все высвобождающиеся средства реинвестируются под ставку дисконтирования, т.е. выбранная ставка должна быть реально доступна для использования при инвестировании.

Слайд 65: Вывод:

Воронова Н.С. Вывод: Для анализа стоимости необходимо использовать дополнительные показатели ( PI, PP, DPP ) ; Показателей стоимости недостаточно для принятия финансовых решений; Необходимо использовать показатели дохода и доходности

Слайд 66: Недостатки показателя «доход»:

Воронова Н.С. Недостатки показателя «доход»: является абсолютным; не учитывает временную стоимость денег, т.е. потери активами стоимости во времени; не учитывает распределение поступлений во времени (рассчитывается как разница между поступлениями и затратами за весь период инвестирования). Вывод: не может использоваться при принятии финансовых решений

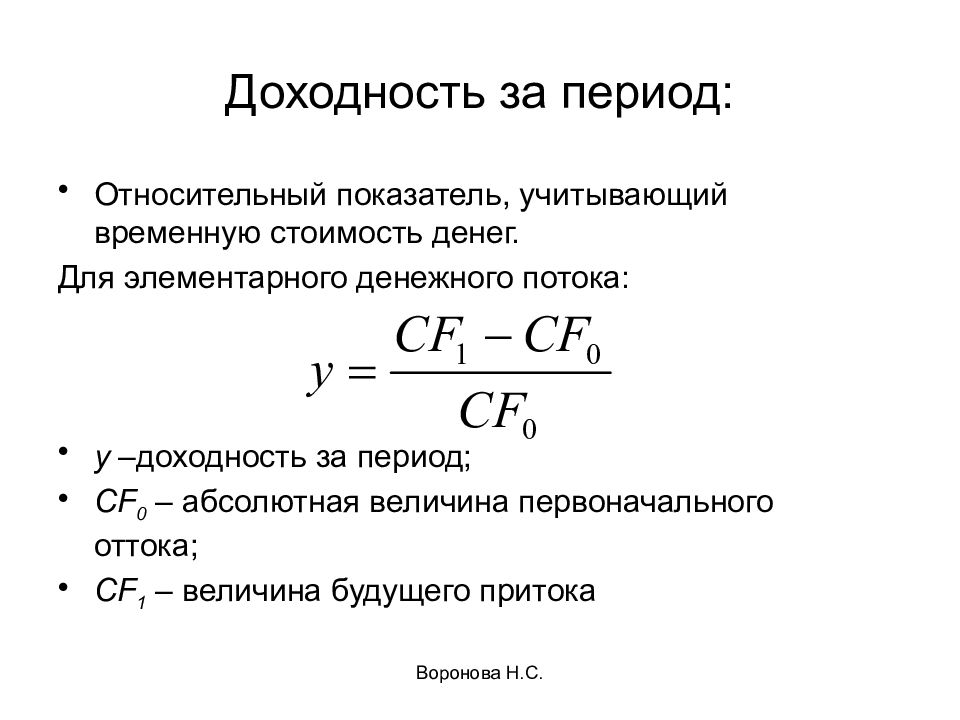

Слайд 67: Доходность за период:

Воронова Н.С. Доходность за период: Относительный показатель, учитывающий временную стоимость денег. Для элементарного денежного потока: y –доходность за период; CF 0 – абсолютная величина первоначального оттока; CF 1 – величина будущего притока

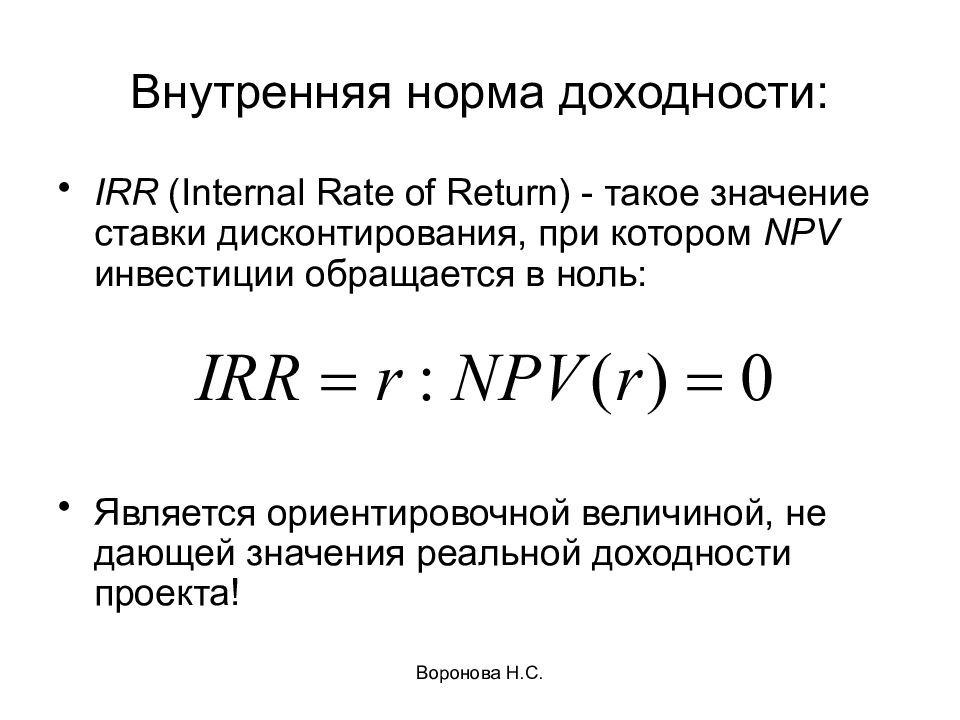

Слайд 68: Внутренняя норма доходности:

Воронова Н.С. Внутренняя норма доходности: IRR (Internal Rate of Return) - такое значение ставки дисконтирования, при котором NPV инвестиции обращается в ноль: Является ориентировочной величиной, не дающей значения реальной доходности проекта!

Слайд 69: Недостатки IRR (1):

Воронова Н.С. Недостатки IRR (1): Неявно предполагается, что показатель является одинаковым для всех элементов денежного потока. Но ставки дисконтирования зависят от срока реализации денежного потока рассчитывая одну доходность для растянутого во времени денежного потока, мы неявно считаем, что доходность не зависит от времени.

Слайд 70: Недостатки IRR (2):

Воронова Н.С. Недостатки IRR (2): Использование сложных процентов предполагает, что все высвобождающиеся суммы реинвестируются, причем в данном случае под IRR. в реальности возможности реинвестирования под такую ставку могут оказаться недостижимыми ( IRR показывает возможную максимальную доходность, которая может и не быть достигнута в данном проекте).

Слайд 71: Модификации IRR :

Воронова Н.С. Модификации IRR : реализованная кумулятивная доходность ( realized compound yield ) – будущие денежные потоки пересчитываются с учетом известной ставки реинвестирования, затем находится внутренняя норма доходности приводящая будущую стоимость суммарного денежного потока к его текущей стоимости

Слайд 72: Модификации IRR :

Воронова Н.С. Модификации IRR : модифицированная внутренняя норма доходности (modified IRR) – рассчитывается аналогично реализованной кумулятивной доходности исходя из ставки реинвестирования равной средневзвешенной стоимости капитала ( WACC).

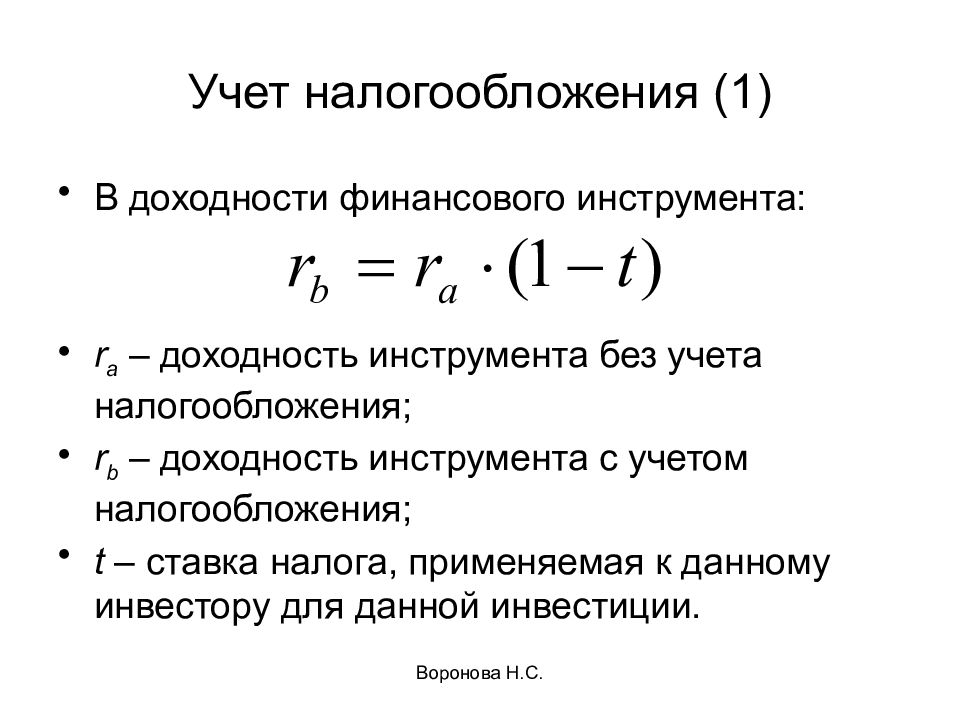

Слайд 73: Учет налогообложения (1)

Воронова Н.С. Учет налогообложения (1) В доходности финансового инструмента: r a – доходность инструмента без учета налогообложения; r b – доходность инструмента с учетом налогообложения; t – ставка налога, применяемая к данному инвестору для данной инвестиции.

Слайд 74: Учет налогообложения (2)

Воронова Н.С. Учет налогообложения (2) В расчете денежного потока: элементы денежного потока сразу рассчитываются с учетом налогов; в этом случае можно учесть влияние неденежных статей расходов (влияют на величину налогов, но не изменяют денежный поток), например, амортизации, результатов переоценок и пр.

Слайд 75: Методология оценки риска финансового инструмента и его измерение

Воронова Н.С. Методология оценки риска финансового инструмента и его измерение Ценовой риск - возможность отклонения будущей цены актива от ее ожидаемого значения. Агрегирующий показатель риска– волатильность цены (учитывает величину, скорость и частоту изменений цены). Статистический показатель волатильности – среднеквадратическое отклонение по ряду доходностей финансового инструмента.

Слайд 76: Расчет среднеквадратического отклонения (риска):

Воронова Н.С. Расчет среднеквадратического отклонения (риска): r t – доходность инструмента в момент t по сравнению с моментом t-1 ; t – количество наблюдений за доходностью; - ожидаемая доходность финансового инструмента.

Слайд 77: Недостатки среднеквадратического отклонения как показателя волатильности (1):

Воронова Н.С. Недостатки среднеквадратического отклонения как показателя волатильности (1): Абсолютный показатель; Недостаточность статистических данных; Отсутствие данных нужной периодичности;

Слайд 78: Недостатки среднеквадратического отклонения как показателя волатильности (2):

Воронова Н.С. Недостатки среднеквадратического отклонения как показателя волатильности (2): Одинаковое влияние на итог как первых, так и последних наблюдений в то время как волатильность подвержена эффекту кластерности; В длительном периоде волатильность возвращается к среднему значению (эффект mean reversion).

Слайд 79: Риск портфеля активов

Воронова Н.С. Риск портфеля активов Показатель риска портфеля должен учитывать: Риск составляющих активов; Вес актива в портфеле; Степень взаимозависимости движения цен активов.

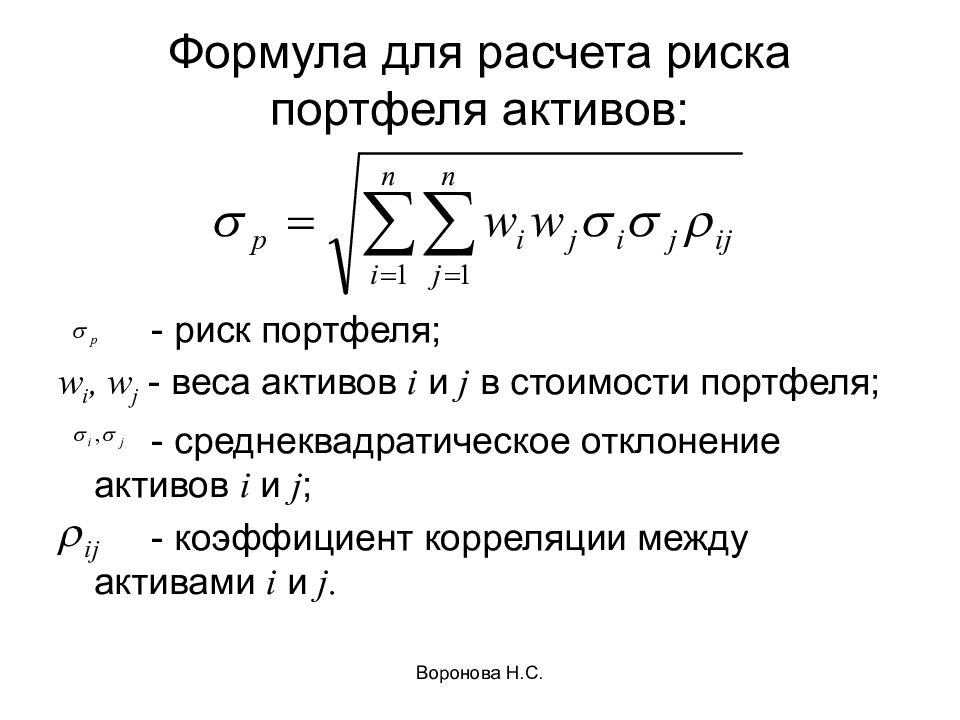

Слайд 80: Формула для расчета риска портфеля активов:

Воронова Н.С. Формула для расчета риска портфеля активов: - риск портфеля; w i, w j - веса активов i и j в стоимости портфеля; - среднеквадратическое отклонение активов i и j ; - коэффициент корреляции между активами i и j.

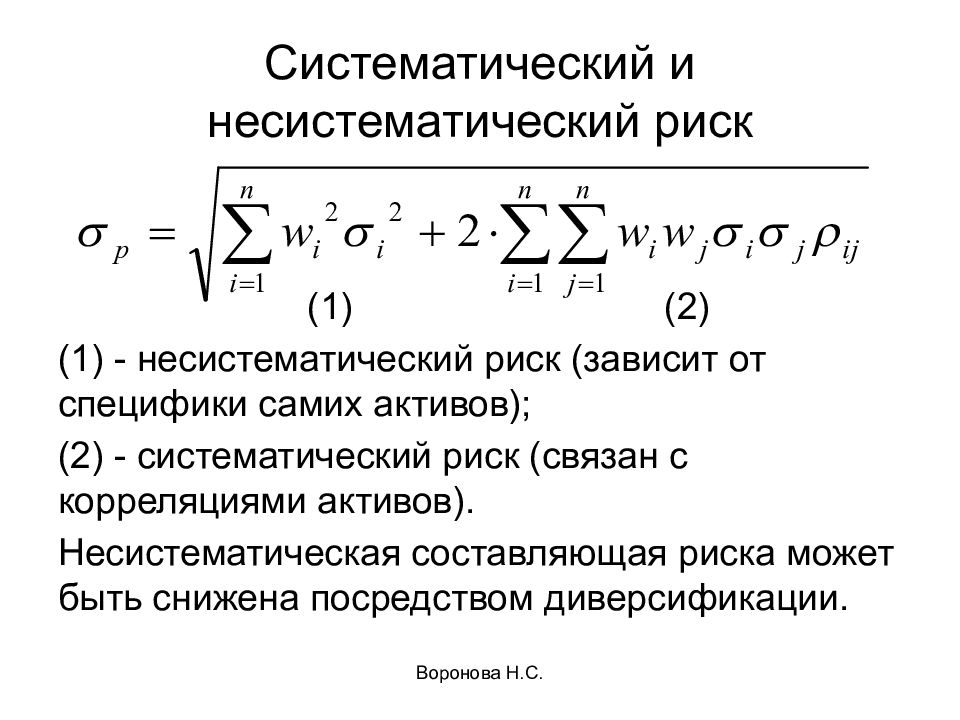

Слайд 81: Систематический и несистематический риск

Воронова Н.С. Систематический и несистематический риск (1) (2) (1) - несистематический риск (зависит от специфики самих активов); (2) - систематический риск (связан с корреляциями активов). Несистематическая составляющая риска может быть снижена посредством диверсификации.

Слайд 82: Отношение инвестора к риску (1):

Воронова Н.С. Отношение инвестора к риску (1): Игнорирование риска – предполагает отсутствие каких-либо специальных действий, направленных на снижение негативного эффекта рисковых ситуаций; Избегание риска – сознательное решение не подвергаться определенному виду риска;

Слайд 83: Отношение инвестора к риску (2):

Воронова Н.С. Отношение инвестора к риску (2): Принятие риска – покрытие возможных убытков осуществляется за счет собственных ресурсов; Исключение риска – осуществление специальных мер, направленных на предотвращение ущерба;

Слайд 84: Отношение инвестора к риску (3):

Воронова Н.С. Отношение инвестора к риску (3): Передача риска – перенесение риска на других лиц; Снижение риска – осуществление специальных мероприятий, направленных на уменьшение уровня риска в настоящий момент времени.

Слайд 85: Основные финансовые способы управления ценовым риском

Воронова Н.С. Основные финансовые способы управления ценовым риском Хеджирование (передача риска); Страхование (передача риска); Диверсификация (снижение риска); Управление активами и пассивами (снижение риска).

Слайд 86: Инвестиционное проектирование в сфере реальных инвестиций

Воронова Н.С. Инвестиционное проектирование в сфере реальных инвестиций Классификация инвестиций: По величине требуемых затрат По типу предполагаемых доходов По типу возвратного потока

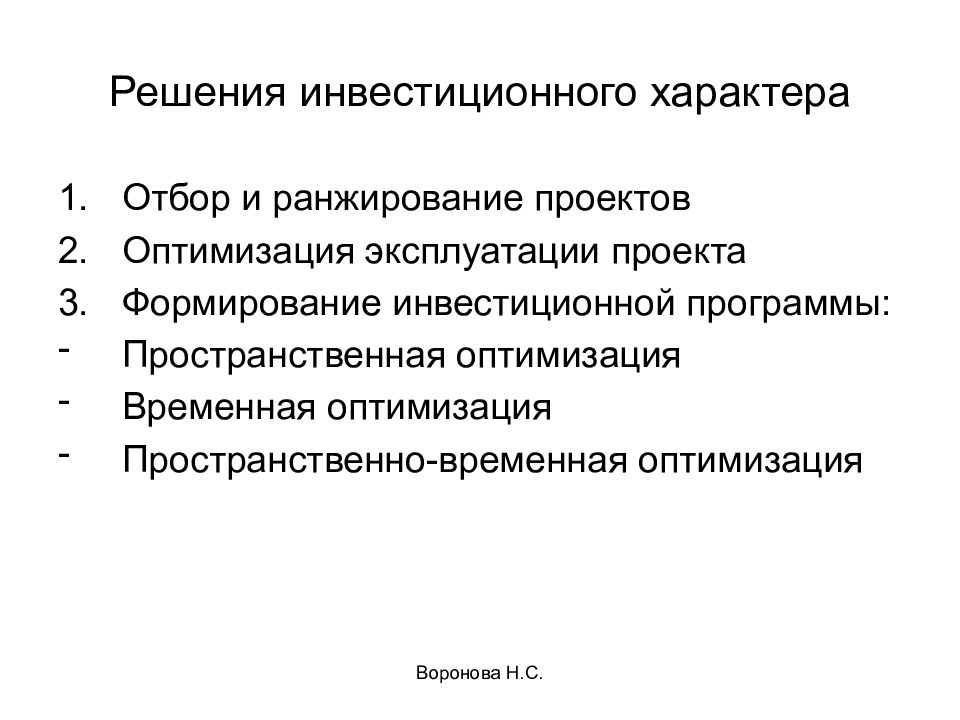

Слайд 87: Решения инвестиционного характера

Воронова Н.С. Решения инвестиционного характера Отбор и ранжирование проектов Оптимизация эксплуатации проекта Формирование инвестиционной программы: Пространственная оптимизация Временная оптимизация Пространственно-временная оптимизация

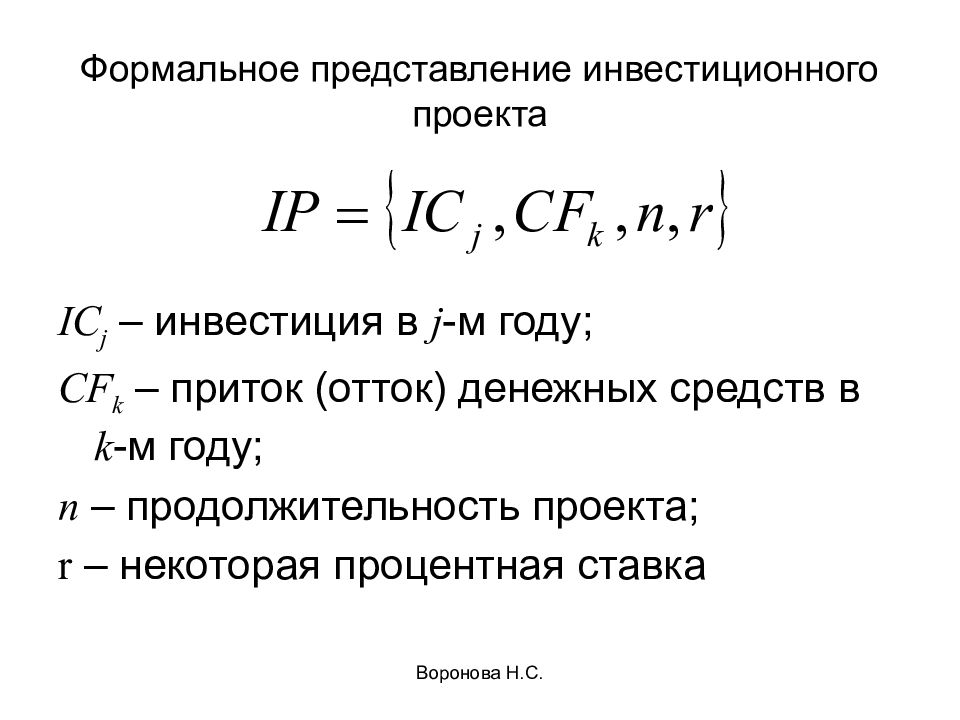

Слайд 88: Формальное представление инвестиционного проекта

Воронова Н.С. Формальное представление инвестиционного проекта IC j – инвестиция в j -м году; С F k – приток (отток) денежных средств в k -м году; n – продолжительность проекта; r – некоторая процентная ставка

Слайд 89: Критерии оценки инвестиционных проектов

Воронова Н.С. Критерии оценки инвестиционных проектов Дисконтированные 1.Чистая приведенная стоимость проекта ( NPV) 2. Индекс рентабельности проекта (PI) 3. Внутренняя норма прибыли по проекту (IRR) Не дисконтированные Срок окупаемости (PP) Коэффициент рентабельности авансированного капитала (ARR)

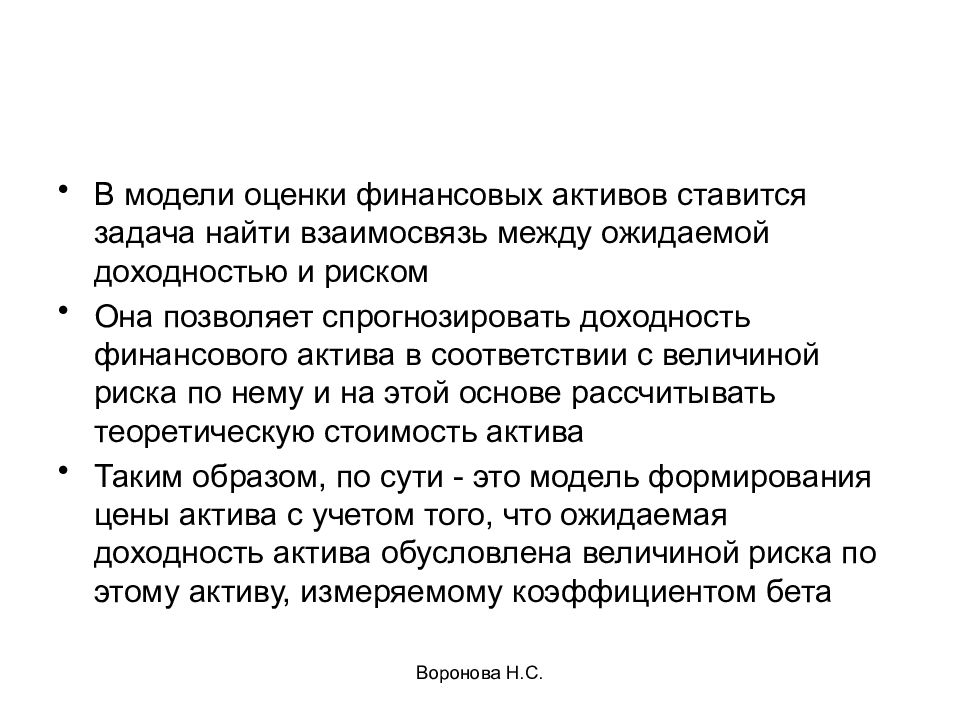

Слайд 90: Модель оценки финансовых активов

Воронова Н.С. Модель оценки финансовых активов CAPM ( Capital Assets Price Model) Где: r i – доходность i - го актива; r f – доходность безрискового актива; r m – доходность рыночного портфеля

Слайд 91

Воронова Н.С. В модели оценки финансовых активов ставится задача найти взаимосвязь между ожидаемой доходностью и риском Она позволяет спрогнозировать доходность финансового актива в соответствии с величиной риска по нему и на этой основе рассчитывать теоретическую стоимость актива Таким образом, по сути - это модель формирования цены актива с учетом того, что ожидаемая доходность актива обусловлена величиной риска по этому активу, измеряемому коэффициентом бета

Слайд 92: Ограничения модели оценки финансовых активов

Воронова Н.С. Ограничения модели оценки финансовых активов Доходность связана с риском прямопропорционально Риск характеризуется показателем бета На рынке имеется актив со средним значением риска, он имеет бету равную 1 и называется рыночным На рынке имеются безрисковые активы, их бета равна 0 Рыночный портфель включает все активы, обращающиеся на рынке (может соответствовать фондовому индексу)

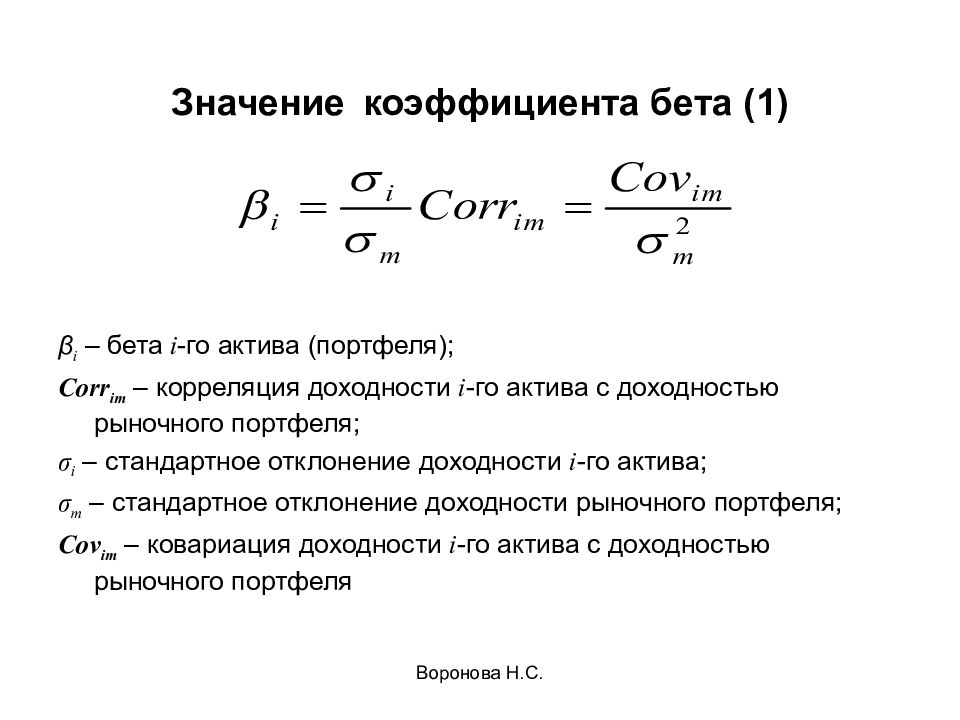

Слайд 93: Значение коэффициента бета (1)

Воронова Н.С. Значение коэффициента бета (1) β i – бета i - го актива (портфеля); Corr im – корреляция доходности i -го актива с доходностью рыночного портфеля; σ i – стандартное отклонение доходности i -го актива; σ m – стандартное отклонение доходности рыночного портфеля; Cov im – ковариация доходности i -го актива с доходностью рыночного портфеля

Слайд 94: Значение коэффициента бета (2)

Воронова Н.С. Значение коэффициента бета (2) Активы с бетой больше единицы являются более рисковыми, чем рыночный актив (портфель) Активы с бетой меньше единицы являются менее рисковыми, чем рыночный актив (портфель) При положительном значении коэффициента бета доходность актива меняется в одном направлении с доходностью рынка При отрицательном значении коэффициента бета доходность актива меняется в разных направлениях с доходностью рынка

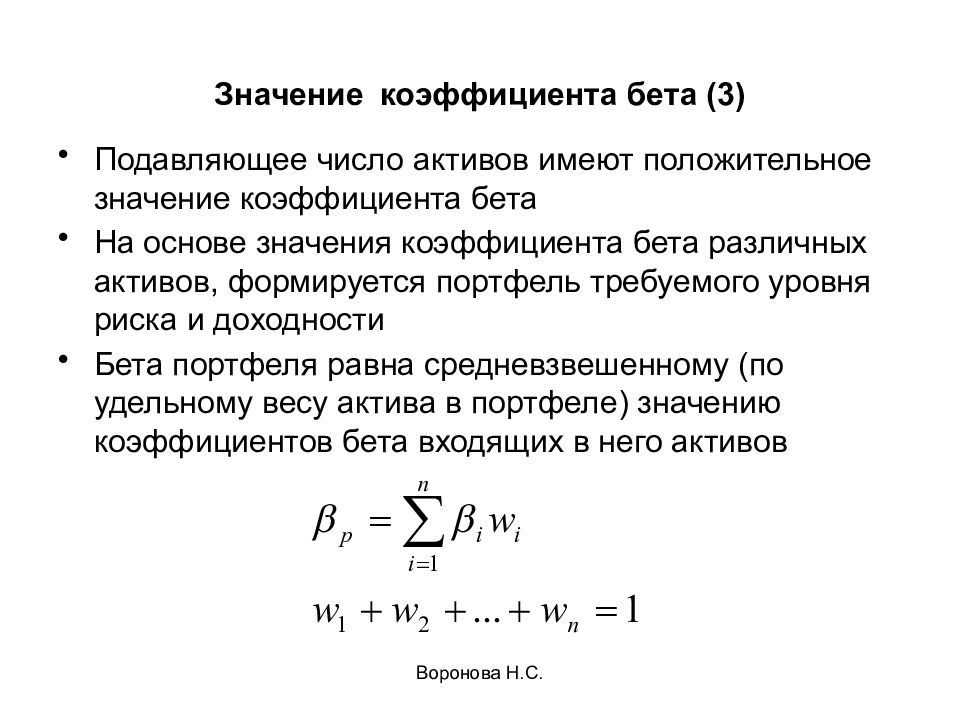

Слайд 95: Значение коэффициента бета (3)

Воронова Н.С. Значение коэффициента бета (3) Подавляющее число активов имеют положительное значение коэффициента бета На основе значения коэффициента бета различных активов, формируется портфель требуемого уровня риска и доходности Бета портфеля равна средневзвешенному (по удельному весу актива в портфеле) значению коэффициентов бета входящих в него активов

Слайд 96: Теоретические основы хеджирования

Воронова Н.С. Теоретические основы хеджирования Хеджирование - это позиция, которую используют в качестве временной замены (субституции) будущей позиции по другому активу (обязательству) или с целью защиты стоимости существующей позиции по активу (обязательству), пока эта позиция не может быть ликвидирована.

Слайд 97: Инструменты хеджирования

Воронова Н.С. Инструменты хеджирования Традиционные инструменты хеджирования – срочные сделки: Форварды; Фьючерсы; Опционы; Свопы.

Слайд 98: Основной принцип хеджирования:

Воронова Н.С. Основной принцип хеджирования: Короткая позиция на спотовом рынке (имеющееся обязательство) хеджируется с помощью длинной позиции на срочном рынке; Длинная позиция на спотовом рынке (имеющийся актив) хеджируется короткой позицией на срочном рынке.

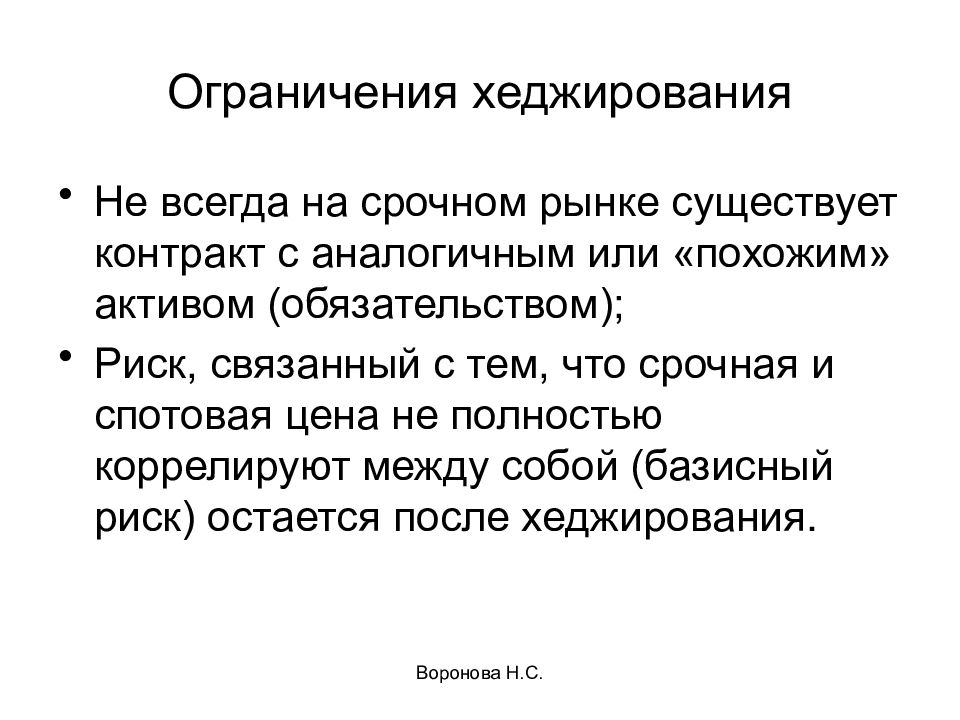

Слайд 99: Ограничения хеджирования

Воронова Н.С. Ограничения хеджирования Не всегда на срочном рынке существует контракт с аналогичным или «похожим» активом (обязательством); Риск, связанный с тем, что срочная и спотовая цена не полностью коррелируют между собой (базисный риск) остается после хеджирования.

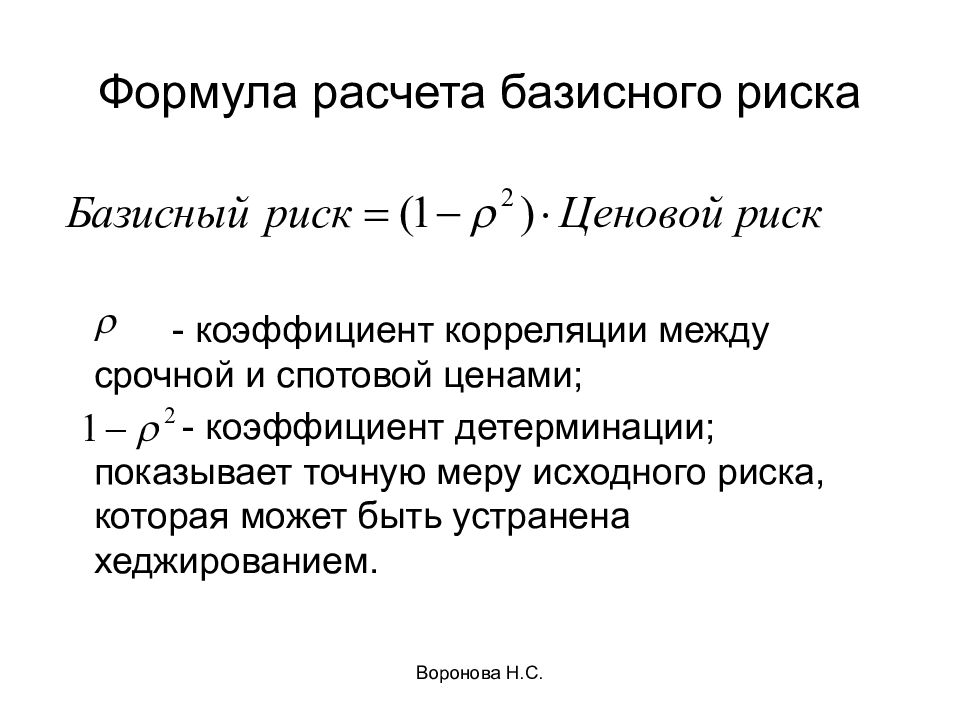

Слайд 100: Формула расчета базисного риска

Воронова Н.С. Формула расчета базисного риска - коэффициент корреляции между срочной и спотовой ценами; - коэффициент детерминации; показывает точную меру исходного риска, которая может быть устранена хеджированием.

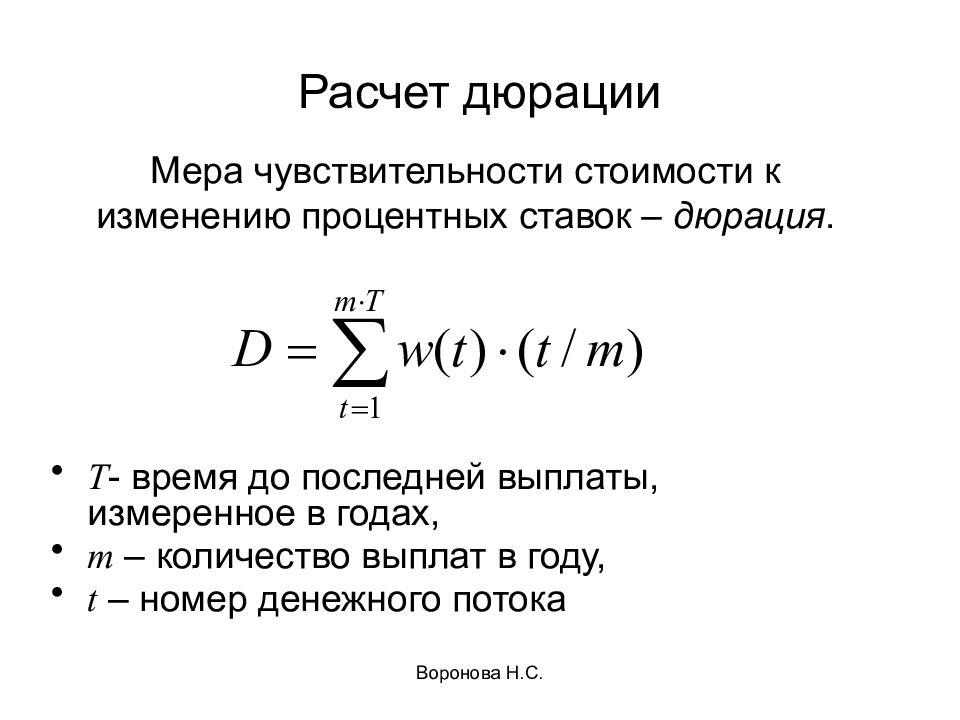

Слайд 101: Расчет дюрации

Воронова Н.С. Расчет дюрации Т - время до последней выплаты, измеренное в годах, m – количество выплат в году, t – номер денежного потока Мера чувствительности стоимости к изменению процентных ставок – дюрация.

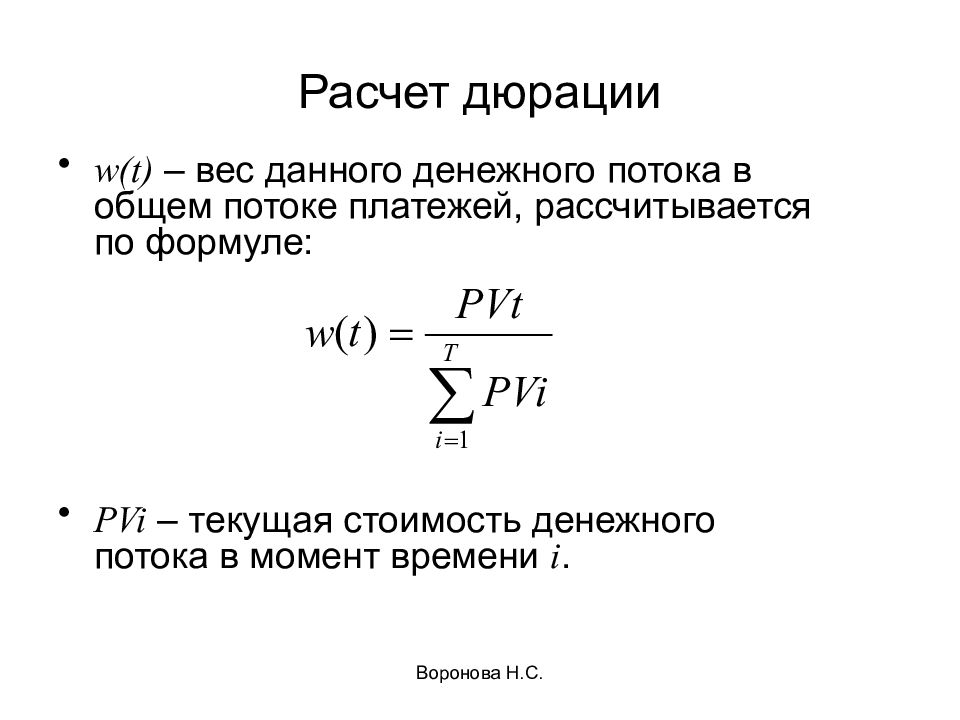

Слайд 102: Расчет дюрации

Воронова Н.С. Расчет дюрации w ( t ) – вес данного денежного потока в общем потоке платежей, рассчитывается по формуле: PVi – текущая стоимость денежного потока в момент времени i.

Слайд 103: Свойства дюрации

Воронова Н.С. Свойства дюрации Модифицированная дюрация (дюрация, приведенная к доходности инструмента) равна эластичности стоимости инструмента по процентным ставкам; Дюрация портфеля активов (обязательств) равна средней взвешенной дюраций инструментов, входящих в портфель, где весами является доля рыночной стоимости инструмента в рыночной стоимости портфеля.

Слайд 104: Источники, средства и методы финансирования деятельности предприятия

Воронова Н.С. Источники, средства и методы финансирования деятельности предприятия Элементы системы финансирования в рыночной экономике Капитал и его трактовки Структура и стоимость источников финансирования на предприятии Дивидендная политика ОАО

Слайд 105: Элементы системы финансирования в рыночной экономике

Воронова Н.С. Элементы системы финансирования в рыночной экономике Самофинансирование Привлечение капиталов финансового рынка Банковское кредитование Взаимное финансирование Бюджетное финансирование Специальные методы финансирования (лизинг, факторинг, форфейтинг и др.)

Слайд 106: Виды источников финансирования на предприятии

Воронова Н.С. Виды источников финансирования на предприятии Капитал собственников Долгосрочные обязательства Краткосрочные источники финансирования Ключевое значение имеют долгосрочные источники финансирования, в совокупности представляющие финансовую (капитальную) структуру предприятия

Слайд 107: Капитал предприятия и его трактовки (1)

Воронова Н.С. Капитал предприятия и его трактовки (1) Подходы к определению сущности капитала предприятия: Экономический Бухгалтерский Учетно-аналитический

Слайд 108: Капитал предприятия и его трактовки (2)

Воронова Н.С. Капитал предприятия и его трактовки (2) Капитал предприятия может рассматриваться: как совокупность ресурсов, являющихся универсальным источником дохода ( экономический подход, физическая концепция природа капитала) как интерес собственников в активах предприятия ( бухгалтерский подход, финансовая концепция природы капитала) как совокупная характеристика ресурсов предприятия с точки зрения направления их использования и источников происхождения ( учетно-аналитический подход, комбинация двух первых подходов)

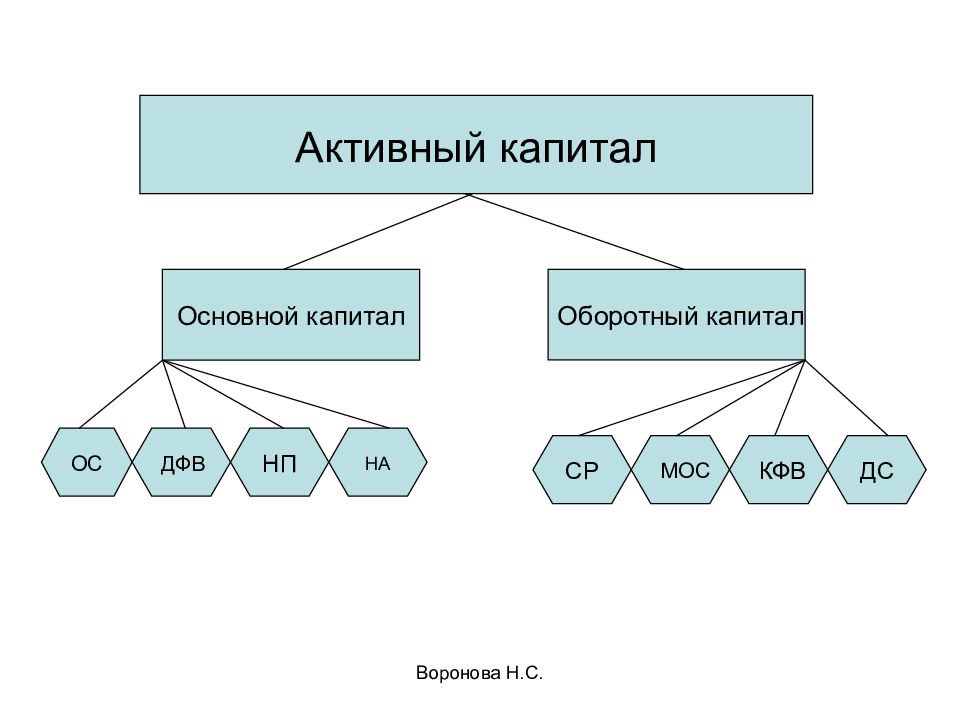

Слайд 109

Воронова Н.С. Активный капитал Основной капитал Оборотный капитал ОС ДФВ НП НА СР МОС КФВ ДС

Слайд 110

Воронова Н.С. Источники средств предприятия Пассивный капитал ( долгосрочные источники финансирования ) Краткосрочные источники финансирования Собственны й капитал Заемный капитал

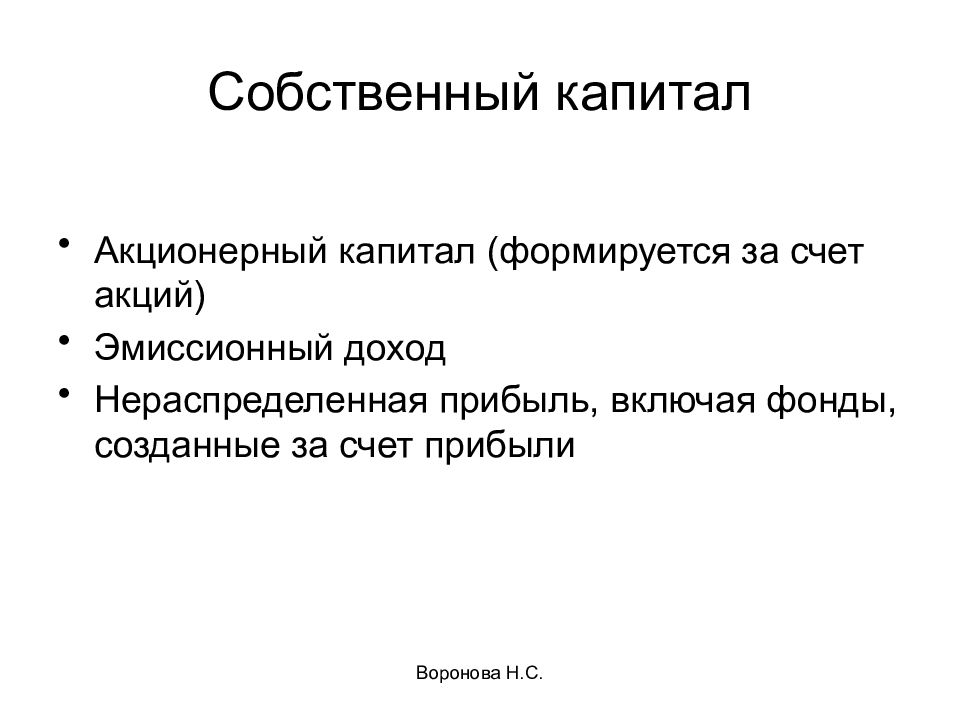

Слайд 111: Собственный капитал

Воронова Н.С. Собственный капитал Акционерный капитал (формируется за счет акций) Эмиссионный доход Нераспределенная прибыль, включая фонды, созданные за счет прибыли

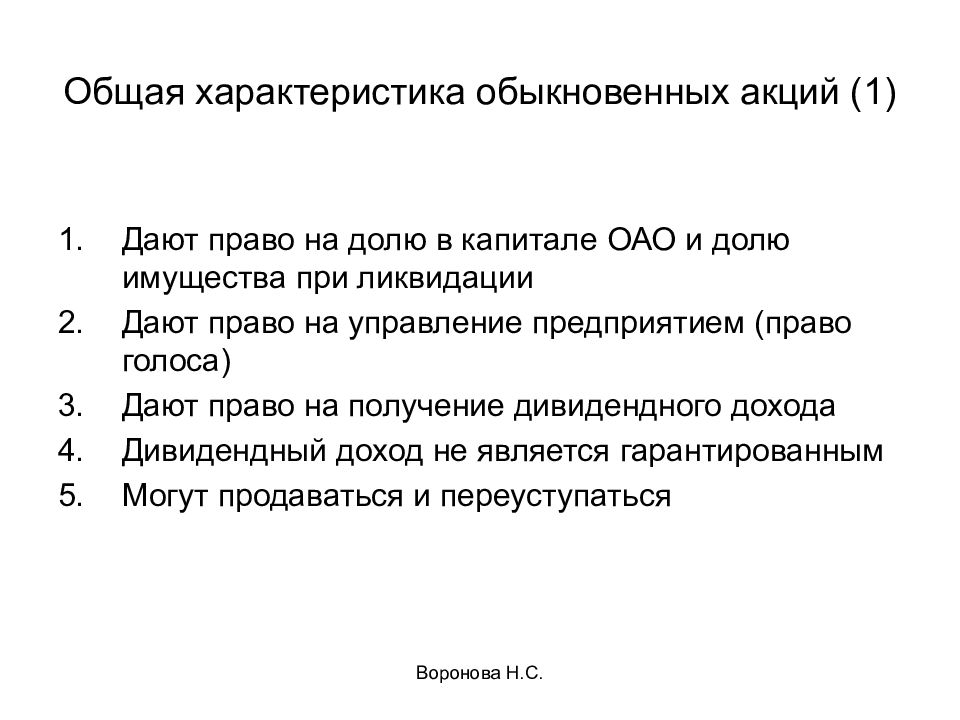

Слайд 112: Общая характеристика обыкновенных акций (1)

Воронова Н.С. Общая характеристика обыкновенных акций (1) Дают право на долю в капитале ОАО и долю имущества при ликвидации Дают право на управление предприятием (право голоса) Дают право на получение дивидендного дохода Дивидендный доход не является гарантированным Могут продаваться и переуступаться

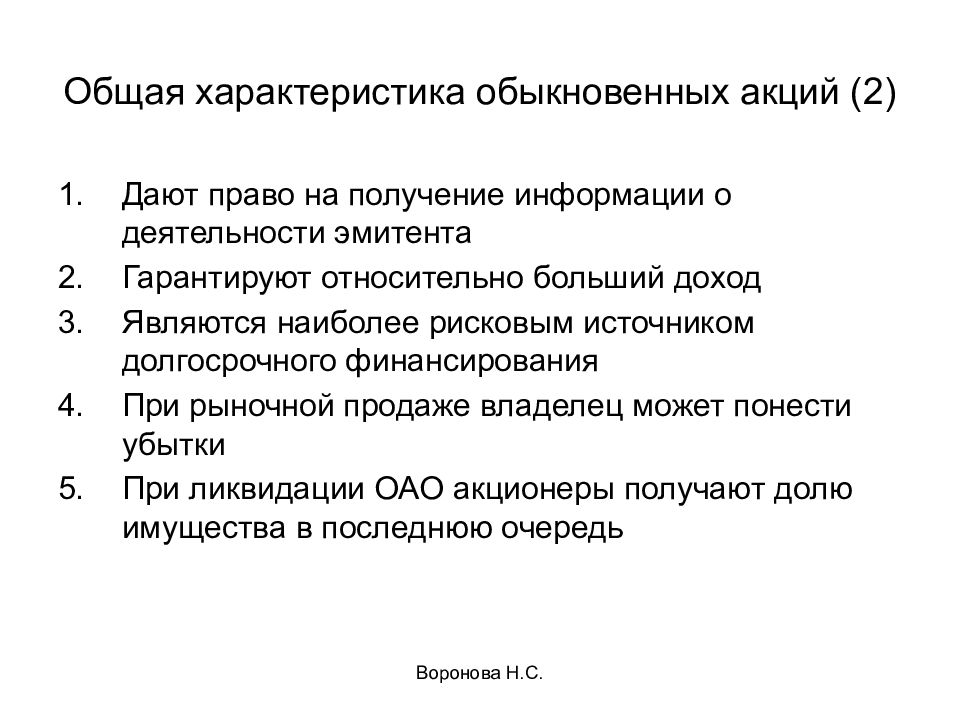

Слайд 113: Общая характеристика обыкновенных акций (2)

Воронова Н.С. Общая характеристика обыкновенных акций (2) Дают право на получение информации о деятельности эмитента Гарантируют относительно больший доход Являются наиболее рисковым источником долгосрочного финансирования При рыночной продаже владелец может понести убытки При ликвидации ОАО акционеры получают долю имущества в последнюю очередь

Слайд 114: Общая характеристика привилегированных акций

Воронова Н.С. Общая характеристика привилегированных акций Привилегии существуют только относительно владельцев обыкновенных акций Не дают права голоса, как правило Обеспечивают приоритет в получении дивидендов и части имущества при ликвидации Гарантируют относительно меньший доход Являются наименее рисковым источником долгосрочного финансирования по сравнению с обыкновенными акциями Часто имеют ограниченный срок обращения

Слайд 115: Преимущества акционерного финансирования

Воронова Н.С. Преимущества акционерного финансирования У эмитента нет обязательств по обеспечению регулярных выплат и по возврату вложенного капитала Эмиссия акций не должна обеспечиваться имуществом эмитента Эмиссия акций всегда ведет к снижению финансовой зависимости от поставщиков финансовых ресурсов Однако: Финансирование за счет заемного капитала, как правило, обходится дешевле

Слайд 116: Общая характеристика заемного капитала

Воронова Н.С. Общая характеристика заемного капитала Заемный капитал формируется путем использования долгосрочных кредитов и размещения облигаций Облигации : Дают право на возврат долга в объеме номинала Дают право на получение гарантированного процентного дохода и части имущества после ликвидации Имеют ограниченный срок обращения Как правило, свободно обращаются на рынке Являются более дешевым источником финансирования Относительно менее доходны и менее рисковы, чем акции Как правило, имеют обеспечение

Слайд 117: Стоимость капитала предприятия

Воронова Н.С. Стоимость капитала предприятия Стоимость капитала предприятия – общая сумма расходов на оплату определенного объема привлекаемых на финансовом рынке ресурсов, соотнесенная с величиной привлеченного капитала (измеряется в процентах или долях единицы) Уровень расходов на привлечение долгосрочных финансовых ресурсов определяется средневзвешенной стоимостью капитала (WACC), определяемой как сумма стоимостей долгосрочных источников, умноженных на удельные веса соответствующих источников

Слайд 118: Дивидендная политика ОАО

Воронова Н.С. Дивидендная политика ОАО Дивиденды представляют собой Доход владельцев акций Технический показатель развития, на основе которого рассчитываются другие показатели и параметры: стоимость акций; стоимость обыкновенного и привилегированного капитала; соотношение рыночной цены и чистой прибыли на акцию; норма распределения прибыли; внутренние темпы роста

Слайд 119

Воронова Н.С. Дивиденды связывают все элементы финансовой структуры предприятия и позволяют осуществлять ее оптимизацию, косвенно выполняя таким образом функцию критерия оптимизации и выступая показателем качества функционирования ОАО

Слайд 120: Классификация акций по инвестиционным свойствам, обусловленным дивидендной политикой эмитента

Воронова Н.С. Классификация акций по инвестиционным свойствам, обусловленным дивидендной политикой эмитента «Голубые фишки» - blue chips «Акции роста» - growth stocks Акции компаний с высокой устойчивостью в кризисах – defensive stocks Акции с дивидендами выше средних – income stocks Акции компаний с доходами, зависящими от стадии экономического цикла – cyclical stocks Акции компаний с доходами, подверженными сезонным колебаниям – seasonal stocks

Слайд 121: Факторы, влияющие на распределение прибыли

Воронова Н.С. Факторы, влияющие на распределение прибыли Внешние (обусловленные внешней средой): Нормативно-законодательная база Налоговые ограничения Норма прибыли на капитал Наличие альтернативных внешних источников финансирования Рыночная конъюнктура Развитие фондового рынка Темпы инфляции

Слайд 122: Факторы, влияющие на распределение прибыли (продолжение)

Воронова Н.С. Факторы, влияющие на распределение прибыли (продолжение) Внутренние (обусловленные особенностями хозяйственной деятельности): Менталитет собственников Уровень прибыли Инвестиционный потенциал Наличие альтернативных внутренних источников финансирования Стадия жизненного цикла Уровень производственного риска Уровень текущей платежеспособности

Слайд 123: Методология дивидендной политики

Воронова Н.С. Методология дивидендной политики Теория независимости дивидендов Теория предпочтительности дивидендов Теория минимизации дивидендов Теория информационного значения дивидендов Теория соответствия дивидендной политики составу акционеров («эффект клиентуры» )

Слайд 124: Виды дивидендной политики

Воронова Н.С. Виды дивидендной политики Остаточная политика дивидендных выплат Политика стабильного размера дивидендов Политика стабильного минимального размера дивидендов Политика стабильного уровня дивидендов Политика постоянного возрастания дивидендов

Слайд 125: Дополнительные факторы, определяющие дивидендную политику

Воронова Н.С. Дополнительные факторы, определяющие дивидендную политику Условия займов Ограничения по привилегированным акциям Правило эрозии капитала Наличие денежных средств

Слайд 126: Формы выплаты дивидендов

Воронова Н.С. Формы выплаты дивидендов Выплата наличными деньгами Выплата акциями Автоматическое реинвестирование Выкуп акций

Слайд 127: Замечания

Воронова Н.С. Замечания Наличие дивидендов воспринимается мелкими инвесторами как возможность самостоятельно управлять вложениями в акции Крупные инвесторы не придают решающего значения величине дивидендных выплат В условиях стабильной конъюнктуры на развитых рынках не ставится вопрос об оптимизации размера выплат, поскольку реинвестирование ведет к росту курсовой стоимости

Слайд 128: Управление доходами, расходами и прибылью

Воронова Н.С. Управление доходами, расходами и прибылью Понятие доходов и расходов предприятия Понятие и виды прибыли Рентабельность и ее показатели Риск и леверидж в управлении финансами предприятий

Слайд 129: Доходы и расходы предприятия

Воронова Н.С. Доходы и расходы предприятия Доходами организации признается увеличение экономических выгод, приводящее к увеличению капитала предприятия, за исключением увеличения капитала собственников по их решению Расходами организации признается уменьшение экономических выгод, приводящее к уменьшению капитала предприятия, за исключением уменьшения капитала собственников по их решению Экономическую выгоду можно рассматривать как заключенный в активе потенциал его прямого или косвенного превращения в поток денежных средств или их эквивалентов

Слайд 130: Понятие прибыли (бухгалтерский подход)

Воронова Н.С. Понятие прибыли (бухгалтерский подход) Прибыль (убыток) есть положительная (отрицательная) разница между доходами коммерческой организации, понимаемыми как приращение совокупной стоимостной оценки ее активов, сопровождающееся увеличением капитала собственников, и ее расходами, понимаемыми как снижение совокупной стоимостной оценки ее активов, сопровождающееся уменьшением капитала собственников, за исключением результатов операций, связанных с преднамеренным изменением этого капитала

Слайд 131: Элементы системы управления прибылью

Воронова Н.С. Элементы системы управления прибылью Прямые методы управления доходами и расходами Определение критического объема продаж (точки безубыточности) – объема продукции, доходы от реализации которой полностью покрывают расходы на ее производство и реализацию, обеспечивая нулевую прибыль Воздействие на факторы, влияющие на величину конечного финансового результата (описаны в жестко детерминированной трехфакторной модели фирмы Дюпон)

Слайд 132: Модель фирмы «Дюпон»

Воронова Н.С. Модель фирмы «Дюпон» Чистая прибыль/выручка от реализации = чистая рентабельность продаж Выручка от реализации/активы = ресурсоотдача (Собственный капитал + заемные средства)= финансовая структура (Собственный капитал + заемные средства)/ собственный капитал = коэффициент финансовой зависимости 1*2 = рентабельность активов 5*4 = рентабельность собственного капитала Вывод: на рентабельность собственного капитала влияет прежде всего рентабельность продаж, ресурсоотдача и финансовая структура предприятия

Слайд 133: Показатели рентабельности

Воронова Н.С. Показатели рентабельности Рентабельность активов Рентабельность инвестиций Рентабельность собственного капитала Рентабельность продаж

Слайд 134

Воронова Н.С. Прибыль множественна по своему представлению и измерению На формирование прибыли оказывают прямое или косвенное влияние лица, заинтересованные в результатах деятельности предприятия (ключевая роль принадлежит собственникам, менеджерам, государству) Суверенное право распоряжаться прибылью имеют собственники предприятия, они реализуют его в ходе распределения прибыли Один из основных элементов распределения прибыли – начисление дивидендов. Они начисляются из общей нераспределенной прибыли Манипулируя составом и оценками компонентов прибыли, можно управлять ее величиной

Слайд 135: Риск и леверидж в управлении финансами предприятия

Воронова Н.С. Риск и леверидж в управлении финансами предприятия Риск есть вероятность осуществления некоторого нежелательного события Меры риска: Размах вариации Дисперсия Стандартное отклонение Коэффициент вариации Специальные меры оценки риска: Коэффициент бета Уровень левереджей

Слайд 136: Понятие и виды левериджа

Воронова Н.С. Понятие и виды левериджа Леверидж – некоторая характеристика зависимости между потенциальными постоянными затратами и прибылью Операционный леверидж – характеристика условно-постоянных расходов производственного характера в общей сумме затрат как фактор колеблемости ее финансового результата (операционной прибыли) Финансовый леверидж – соотношение между собственным и заемным капиталом предприятия как фактор колеблемости ее конечного финансового результата (чистой прибыли)

Слайд 137: Управление оборотным капиталом

Воронова Н.С. Управление оборотным капиталом Общая характеристика собственных оборотных средств: Предназначены для обеспечения текущей деятельности Подлежат регулярной возобновляемости Под оборачиваемостью понимается как минимум однократная оборачиваемость один раз в год или в один производственный цикл (если он превышает год) Рассматриваются в совокупности с краткосрочными источниками финансирования

Слайд 138

Воронова Н.С. Укрупненные компоненты оборотного капитала : Производственные запасы Дебиторская задолженность Денежные средства и их эквиваленты Общим принципом управления оборотными активами является обеспечение минимально необходимого запаса Оборотный капитал подразделяется на постоянный и переменный

Слайд 139: Модели управления запасами

Воронова Н.С. Модели управления запасами RP = MU * MD SS = RP – AU * AD MS = RP + EOQ – LU * LD AU - средняя дневная потребность в сырье, ед. AD - средняя продолжительность выполнения заказа, дн. SS - наиболее вероятный минимальный уровень запасов, ед. MS - максимальный уровень запасов, ед. RP - уровень запасов, при котором делается заказ, ед. LU - минимальная дневная потребность в сырье, ед. MU - максимальная дневная потребность в сырье, ед. MD - максимальное число дней выполнения заказа LD - минимальное число дней выполнения заказа

Слайд 140: Система управления дебиторской задолженностью на предприятии включает следующие элементы

Воронова Н.С. Система управления дебиторской задолженностью на предприятии включает следующие элементы Срок предоставления кредита Стандарты кредитоспособности Создание резервов по сомнительным долгам Организация сбора платежей Правила предоставления скидок

Слайд 141: Система управления денежными средствами на предприятии включает следующие элементы

Воронова Н.С. Система управления денежными средствами на предприятии включает следующие элементы Расчет финансового цикла Анализ движения денежных средств Прогнозирование денежных потоков Определение оптимального уровня денежных средств

Последний слайд презентации: Финансовый менеджмент: Краткосрочные источники финансирования

Воронова Н.С. Краткосрочные источники финансирования Краткосрочное банковское кредитование (виды: контокоррентный кредит, онкольный кредит, вексельный кредит) Кредиторская задолженность (содержание системы управления: выбор поставщика, контроль своевременности расчетов, выбор дата расчетов)