Слайд 2: Банковский кредит

Банковский кредит- форма кредитных отношений в экономике, когда одним из субъектов кредитной сделки является специализированное финансово- кредитное учреждение, имеющее лицензию от Центрального Банка Банковский кредит - это действия по предоставлению банком денежных средств заемщику в размере и на условиях, предусмотренным кредитным договором, и обязанностью заемщика возвратить полученную денежную сумму и уплатить проценты на нее (четкое определение банковского кредита в гражданском кодексе не дано

Слайд 3: Различают:

Активный, когда кредитором выступает банк Пассивный, когда банк выступает в качестве заемщика Различают:

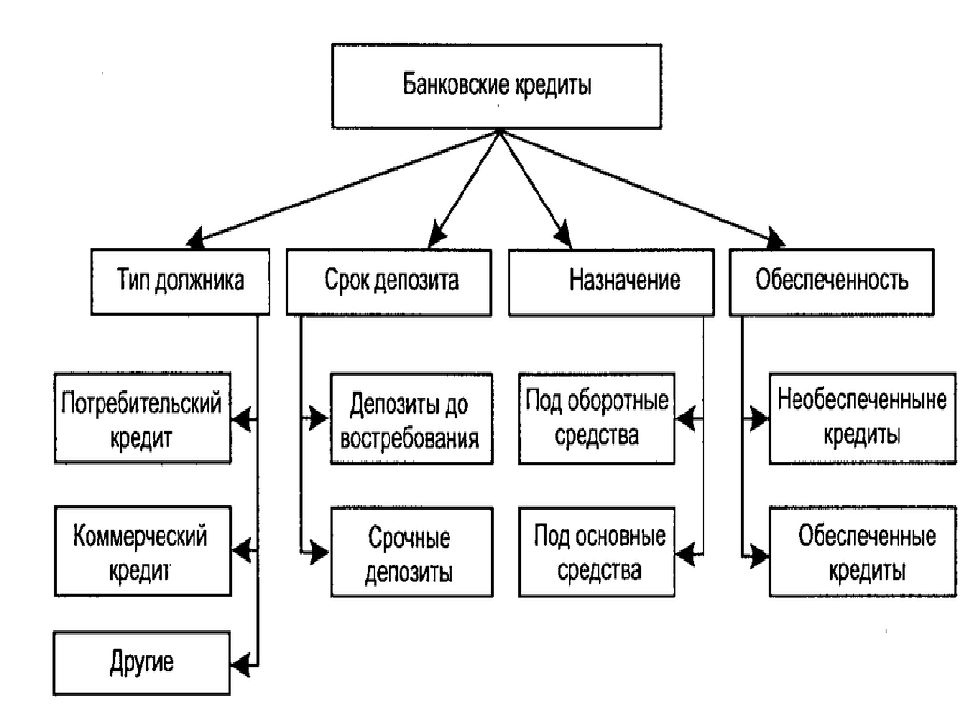

Слайд 4: Классификация банковских кредитов

Слайд 6: Виды кредитов

потребительский – предоставляется физическим лицам на покрытие неотложных нужд, ремонт и покупку квартир, домов и т.д. он подразделяется на: Целевые и нецелевые- кредиты могут оформляться на покупку определенных товаров и траться на усмотрение заемщика С обеспечением или без – кредиты с обеспечением выдаются под залог имущества или под поручительство По сроку погашения долга- выделяют кратко-, средне- и долгосрочные займы По кредитору – банковские и небанковские займы

Слайд 7: Плюсы покупки в кредит

Покупка в кредит спасает от возможности подорожания товара в будущем Покупка спасает от возможности исчезновения товара с прилавков Покупка в кредит позволяет купить вещь в момент ее наивысшей актуальности для покупателей Покупка в кредит позволяет оплачивать товар несущественными платежами на протяжении нескольких месяцев Плюсы покупки в кредит

Слайд 8: Минусы

Процент по кредиту существенно увеличивает стоимость товара Велик риск заплатить кредитному учреждению гораздо большую сумму за пользование кредитом Истечение периода первоначального удовольствия от покупки в то время, как платежи по кредиту необходимо платить еще много месяцев Минусы

Слайд 9: Ипотечный кредит

выдается под залог недвижимости с целью строительства, приобретения или реконструкции жилья Ипотечный кредит

Слайд 11: Автокредит

– ссуда на автомобиль или схожее транспортное средство. Автокредит

Слайд 12: Распространенные варианты автокредита

Автокредит без КАСКО – кредит на автомобиль, при котором страхование по рискам КАСКО не является обязательным условием его предоставления Автокредит без первоначального взноса- кредит, при получении которого заемщику не нужно вносить первоначальный взнос Автокредит на подержанные автомобили-банковская ссуда на машины с пробегом. Характеризуется более высокой процентной ставкой и большим первоначальным взносом. Распространенные варианты автокредита

Слайд 13: Земельный кредит

Предназначен на покупку участка для строительства или ведения сельскохозяйственной деятельности Земельный кредит

Слайд 14: Образовательный кредит

Выдается студентам, а также прошедшим конкурс абитуриентам для оплаты обучения в ВУЗах, колледжах и т.д Образовательный кредит

Слайд 15: Брокерский кредит

Для оборота ценных бумаг, ссуда выдается биржевому брокеру, обеспечением являются покупаемые бумаги. Брокерский кредит

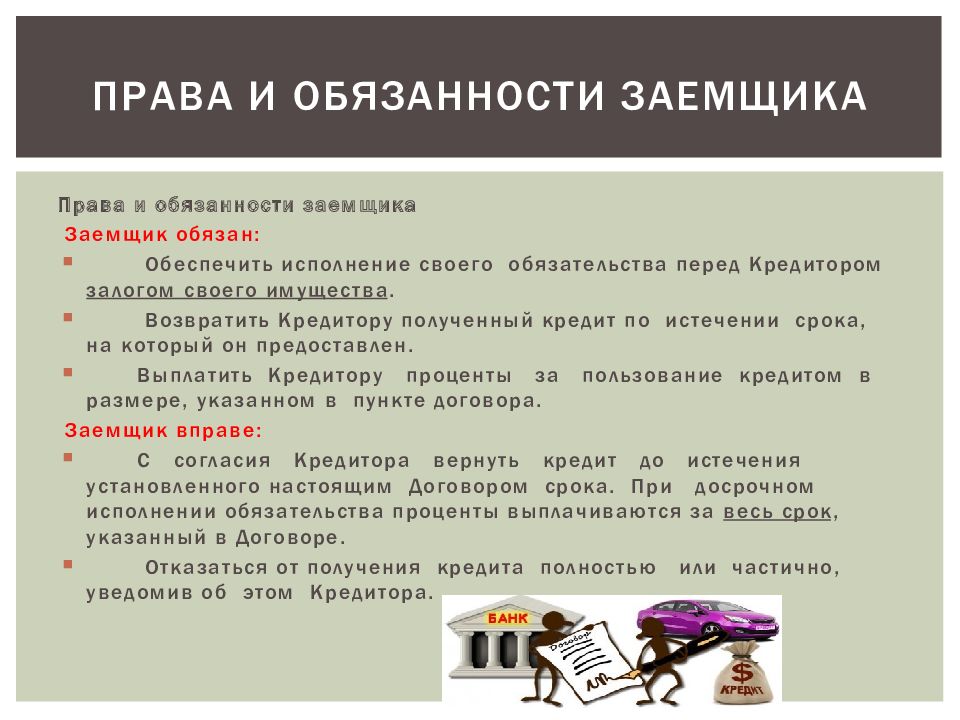

Слайд 16: Права и обязанности заемщика

Заемщик обязан: Обеспечить исполнение своего обязательства перед Кредитором залогом своего имущества. Возвратить Кредитору полученный кредит по истечении срока, на который он предоставлен. Выплатить Кредитору проценты за пользование кредитом в размере, указанном в пункте д оговора. Заемщик вправе: С согласия Кредитора вернуть кредит до истечения установленного настоящим Договором срока. При досрочном исполнении обязательства проценты выплачиваются за весь срок, указанный в Договоре. Отказаться от получения кредита полностью или частично, уведомив об этом Кредитора. Права и обязанности заемщика

Слайд 17: Права и обязанности кредитора

Кредитор обязан предоставить Заемщику кредит в течение определенного срока с момента подписания настоящего Договора. Кредитор вправе отказаться от предоставления Заемщику предусмотренного настоящим Договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная Заемщику сумма не будет возвращена в срок. Права и обязанности кредитора

Слайд 18: Поручительство

-это гражданско-правовой договор, в соответствии с которым одна сторона ( поручитель) обязывается перед кредитором другого лица (должника) отвечать за исполнение последним его обязательства полностью или частично Поручительство

Слайд 19: Риски поручительства

Поручитель несет такую же полную ответственность за возврат кредита, как и заёмщик. В случае непредвиденных обстоятельств, если заемщик не сможет или не захочет возвращать кредит, банк потребует от поручителя выполнения всех долговых обязательств заемщика. Поручитель будет обязан выплатить всю сумму кредита, проценты за пользование ссудой, а также все штрафы и пени за просрочку платежей, допущенных заемщиком. Помимо финансовой ответственности поручитель рискует своей кредитной историей : недобросовестное отношение заемщика к выполнению своих долговых обязательств портит не только его кредитную историю, но и поручавшихся за него людей. Риски поручительства

Слайд 20: Простые рекомендации поручителю Для того чтобы не оказаться в сложной ситуации, воспользуйтесь указанными ниже рекомендациями:

В первую очередь думайте о последствиях при непогашении кредита заемщиком, своей финансовой безопасности и не доверяйте слепо людям, оформляющим кредит и предпочитающим жить в долг Выясните у потенциального заемщика всю информацию по оформляемому кредиту и условия программы кредитования Не берите на себя ответственность и обязательства, которые не в состоянии в полном объеме выполнить Следует учитывать, что в случае возникновения задолженности по ссуде, где оформлено поручительство, эти сведения передаются в БКИ (бюро кредитных историй ) и, в результате кредитная история поручителя будет испорчена Простые рекомендации поручителю Для того чтобы не оказаться в сложной ситуации, воспользуйтесь указанными ниже рекомендациями:

Слайд 21: Безопасность при кредитовании

Прежде всего надо понять нужно ли брать кредит Внимательно читать кредитный договор и задавать интересующие вопросы по данному договора Брать кредит надо в той валюте, в которой вы получаете доходы Подумать, какие непредвиденные обстоятельства могут возникнуть Возможные пути решения при наступлении этих непредвиденных обстоятельств При получении договора, внимательно проследите, чтобы вам не навязали какие-нибудь дополнительные финансовые услуги, которыми вы не желаете пользоваться Безопасность при кредитовании

Слайд 22: Составление разумного финансового плана

финансовый план –долгосрочный прогноз финансовых потоков семьи (доходов и расходов ). Он помогает наметить важные и интересные цели, распределить зарабатываемые деньги. просчитать, как отразятся те или иные финансовые решения на жизни семьи, например, решение о покупке квартиры в кредит, или смене работы, или открытии собственного бизнеса. Проанализировать текущую ситуацию, основываясь на подробном учете доходов и расходов в течение 2–3 месяцев Сформулировать цели, которые хотелось бы достичь к определенному сроку С помощью плана поступления и расходования средств определить наиболее подходящую и выполнимую комбинацию целей Составление разумного финансового плана

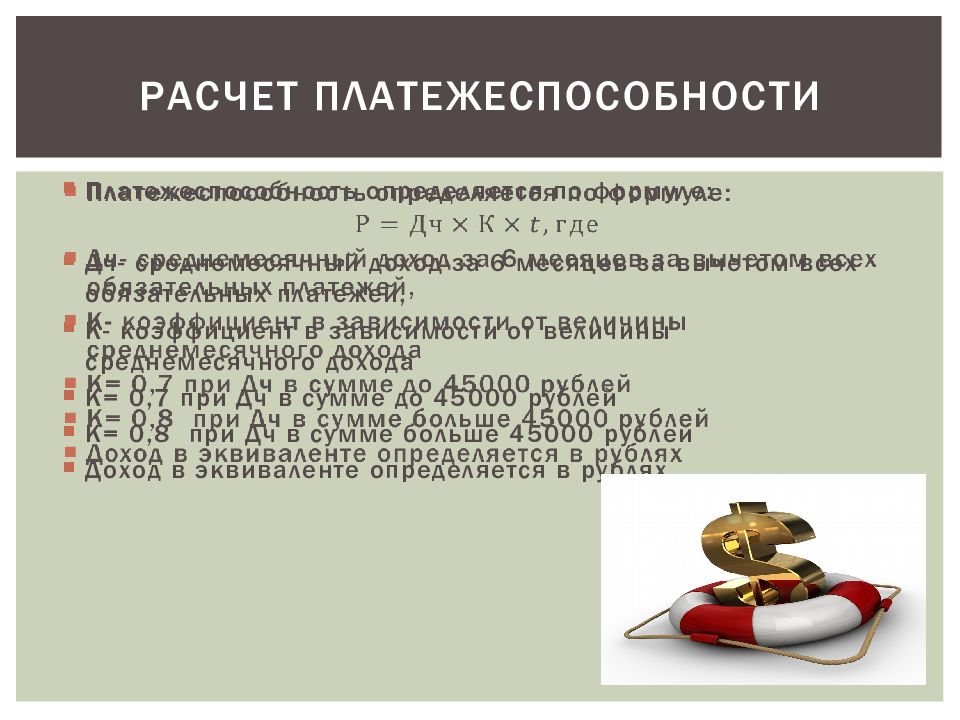

Слайд 23: Расчет платежеспособности

Платежеспособность определяется по формуле: Дч - среднемесячный доход за 6 месяцев за вычетом всех обязательных платежей, К- коэффициент в зависимости от величины среднемесячного дохода К= 0,7 при Дч в сумме до 45000 рублей К= 0,8 при Дч в сумме больше 45000 рублей Доход в эквиваленте определяется в рублях Расчет платежеспособности

Слайд 24: Минимизация рисков

Риск – сочетание вероятности и последствий наступления неблагоприятных событий Минимизация рисков

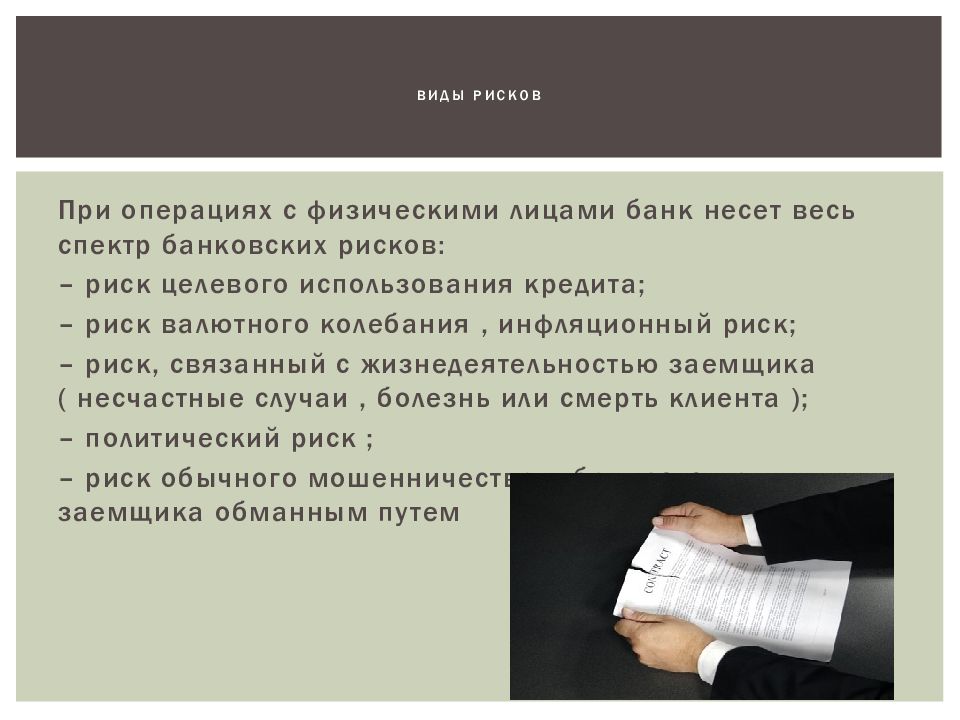

Слайд 25: Виды рисков

При операциях с физическими лицами банк несет весь спектр банковских рисков: – риск целевого использования кредита; – риск валютного колебания, инфляционный риск; – риск, связанный с жизнедеятельностью заемщика ( несчастные случаи, болезнь или смерть клиента ); – политический риск ; – риск обычного мошенничества и банкротства заемщика обманным путем Виды рисков