Первый слайд презентации: Налоговый контроль

Слайд 2: Понятие налогового контроля

Налоговым контролем признается деятельность уполномоченных органов по контролю над соблюдением о налогах и сборах в порядке, установленном НК РФ. Налоговый контроль – часть финансового контроля государства, представляет собой специальный способ обеспечения законности в налоговом праве и осуществляется на всех стадиях финансово-хозяйственной деятельности налогоплательщиков и плательщиков сборов.

Слайд 3: Налоговый контроль включает в себя :

наблюдение за подконтрольными объектами; прогнозирование, планирование, учет и анализ тенденций в налоговой сфере; принятие мер по предотвращению и пресечению налоговых нарушений; выявление виновных и привлечение их к ответственности.

Слайд 4: Цель налогового контроля

предупреждение и выявление налоговых правонарушений (в том числе налоговых преступлений), а также привлечение к ответственности лиц, нарушивших налоговое законодательство.

Слайд 5: Цели налогового контроля реализуются путем решения определенных задач:

обеспечение экономической безопасности государства при формировании публичных централизованных и децентрализованных денежных фондов ; обеспечения надлежащего контроля за формированием государственных доходов и рациональным их использованием ; улучшения взаимодействия и координации деятельности контрольных органов в Российской Федерации;

Слайд 6

проверки выполнения финансовых обязательств перед государством и муниципальными образованиями со стороны организаций и физических лиц ; проверки целевого использования налоговых льгот ; пресечения и профилактики правонарушения в налоговой сфере.

Слайд 7: Объекты и предмет налогового контроля

Объектами налогового контроля являются движение денежных средств в процессе аккумулирования публичных денежных фондов, а также материальные, трудовые и иные ресурсы налогоплательщиков. Предметом налогового контроля выступают валютные и кассовые операции, сметы предприятий, налоговые декларации, использование налоговых льгот, бухгалтерская документация и т. д.

Слайд 8: Субъекты налогового контроля

Субъектами налогового контроля являются: налоговые органы ; органы государственных внебюджетных фондов ; таможенные органы. Отдельными контрольными полномочиями относительно сферы налогообложения обладают Счетная палата РФ и Министерство финансов РФ. Подконтрольными субъектами выступают организации и физические лица, на которых возложена обязанность уплачивать законно установленные налоги и сборы.

Слайд 9: Методы налогового контроля :

общенаучные методические приемы исследования объектов контроля, к числу которых относятся анализ, синтез, индукция, дедукция, аналогия, моделирование и абстрагирование ; собственные эмпирические методические приемы, включая такие, как инвентаризация, контрольные замеры работ, контрольные запуски оборудования, формальная и арифметические проверки, встречная проверка, способ обратного счета, сопоставление однородных фактов, логическая проверка, сканирование, письменный и устный опросы ; специфические приемы смежных экономических наук, такие, например, как экономический анализ, экономико-математический метод, метод теории вероятностей и математической статистики.

Слайд 10: Виды налогового контроля

1) В зависимости от времени проведения : П редварительный налоговый контроль проводится до отчетного периода по конкретному виду налога либо до решения вопроса о предоставлении налогоплательщику налоговых льгот, изменении сроков уплаты налогов и т.д.

Слайд 11

Текущий налоговый контроль проводится во время отчетного налогового периода. Особенностью текущего налогового контроля является его проведение в ходе реализации хозяйственных или финансовых операций, т.е. в процессе ежедневной работы налогоплательщиков. Данный вид контроля основывается на бухгалтерском и налоговом учетах, первичных документах, инвентаризациях, порядке ведения кассовых операций, что позволяет и контролирующим органам, и подконтрольным субъектам быстро реагировать на изменения в финансовой деятельности, предупреждать нарушения налогового законодательства и, таким образом, предотвращать финансовые потери государственной или муниципальной казны.

Слайд 12

Последующий налоговый контроль проводится после завершения отчетного периода путем анализа и ревизии бухгалтерской и финансовой документации. Главной целью последующего налогового контроля является оценка своевременности и полноты исполнения налоговой обязанности со стороны фискально обязанных лиц.

Слайд 13

2) В зависимости от субъекта : налоговых органов; таможенных органов; органов внутренних дел; следственных органов. 3) В зависимости от места проведения: выездной — в месте расположения налогоплательщика; камеральный — по месту нахождения налогового органа.

Слайд 14: Формы налогового контроля

Форма налогового контроля — это способ конкретного выражения и организации контрольных действий. Формы: постановка на учет налогоплательщиков; проведение выездных и камеральных проверок ; осмотр и обследование, инвентаризация ; истребование документов и предметов с последующей их выемкой ; допрос свидетелей ; привлечение экспертов и специалистов.

Слайд 15: Налоговая проверка

Это деятельность налоговых органов по анализу и исследованию первичной учётной и отчётной документации, связанной с уплатой налоговых платежей, с целью проверки своевременной и полной уплаты налогов и сборов, правильного ведения налогового учёта, исчисления сумм налоговых платежей.

Слайд 16: Основания налоговых проверок

1) при наличии сведений, которые позволяют предположить, что плательщик налога скрывает объект налогообложения; 2 ) при наличии факта несоответствия декларируемых плательщиком налога доходов и расходов с его фактическими доходами и затратами; 3 ) при наличии сведений о приросте объекта налогообложения, если это не имеет документального подтверждения; 4 ) при непредъявлении в соответствующий срок налоговой декларации или других документов, необходимых для определения налоговой обязанности; 5 ) при наличии нарушений во время последней налоговой проверки; 6 ) при реорганизации или ликвидации предприятий или организаций.

Слайд 17: Принципы налогового контроля

1. Принцип законности; 2. Принцип юридического равенства ; 3. Принцип соблюдения прав человека и гражданина; 4. Принцип гласности; 5. Принцип соблюдения налоговой тайны; 6. Принцип ответственности; 7. Принцип презумпции невиновности налогоплательщика; 8. Принцип независимости; 9. Принцип планомерности; 10. Принцип объективности и достоверности.

Слайд 18: Права налоговых органов

Требовать от налогоплательщиков или налоговых агентов документы; Проводить налоговые проверки; Проводить осмотр помещений налогоплательщика, используемых для извлечения дохода, проводить инвентаризацию имущества налогоплательщика; Приостанавливать операции по счетам налогоплательщика в случае неуплаты налога в срок; Взыскивать недоимки по налогам и пени;

Слайд 19

Привлекать для проведения налоговых проверок специалистов, экспертов, переводчиков; Предъявлять в суды иски к налогоплательщикам; Определять суммы налогов расчетным путем в случае отказа налогоплательщиков допустить должностных лиц налогового органа к осмотру помещений, используемых для извлечения дохода, не представления в течение более двух месяцев налоговому агенту необходимых для расчета налогов документов и др.

Слайд 20: Налоговые органы обязаны :

1) соблюдать законодательство о налогах и сборах; 2 ) осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов; 3 ) вести в установленном порядке учет организаций и физических лиц; 4 ) бесплатно информировать (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых деклараций (расчетов) и разъяснять порядок их заполнения;

Слайд 21

5) руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах; 6 ) сообщать налогоплательщикам, плательщикам сборов и налоговым агентам при их постановке на учет в налоговых органах сведения о реквизитах соответствующих счетов Федерального казначейства, а также в порядке, определяемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, доводить до налогоплательщиков, плательщиков сборов и налоговых агентов сведения об изменении реквизитов этих счетов и иные сведения, необходимые для заполнения поручений на перечисление налогов, сборов, пеней и штрафов в бюджетную систему Российской Федерации;

Слайд 22

7) принимать решения о возврате налогоплательщику, плательщику сбора или налоговому агенту сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов, направлять оформленные на основании этих решений поручения соответствующим территориальным органам Федерального казначейства для исполнения и осуществлять зачет сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов в порядке, предусмотренном настоящим Кодексом; 8 ) соблюдать налоговую тайну и обеспечивать ее сохранение ; 9) направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных настоящим Кодексом, налоговое уведомление и (или) требование об уплате налога и сбора;

Слайд 23: Налогоплательщики имеют право

1) получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения; 2 ) получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов субъектов Российской Федерации и муниципальных образований - по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

Слайд 24

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах; 4 ) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных настоящим Кодексом; 5 ) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов; 6 ) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя; 7 ) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

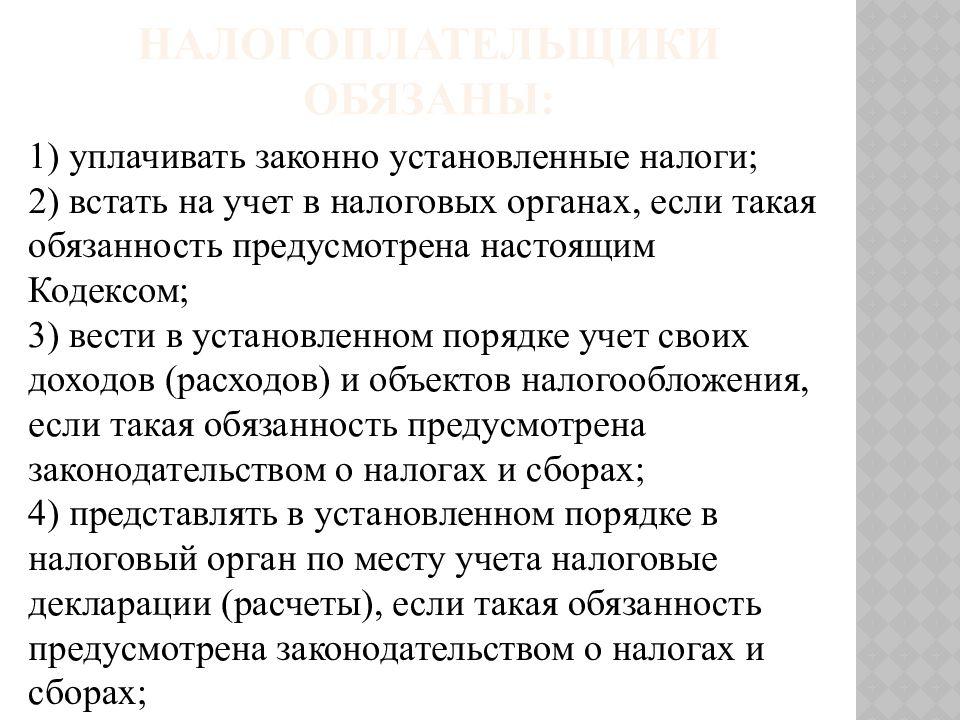

Слайд 25: Налогоплательщики обязаны :

1) уплачивать законно установленные налоги; 2 ) встать на учет в налоговых органах, если такая обязанность предусмотрена настоящим Кодексом; 3 ) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах; 4 ) представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

Последний слайд презентации: Налоговый контроль

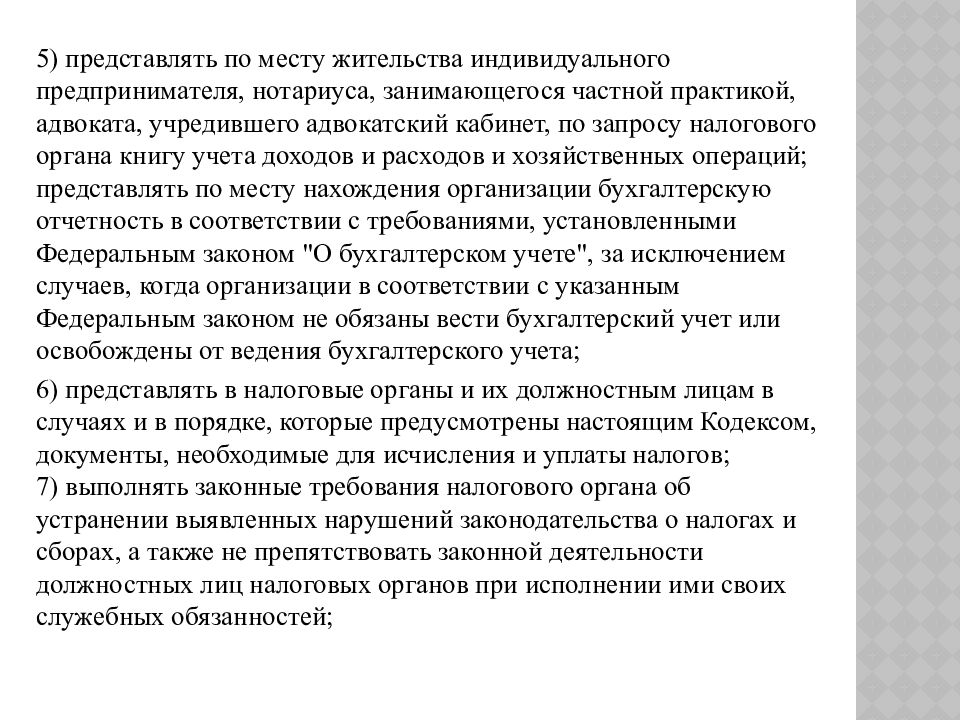

5) представлять по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций; представлять по месту нахождения организации бухгалтерскую отчетность в соответствии с требованиями, установленными Федеральным законом "О бухгалтерском учете", за исключением случаев, когда организации в соответствии с указанным Федеральным законом не обязаны вести бухгалтерский учет или освобождены от ведения бухгалтерского учета; 6 ) представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены настоящим Кодексом, документы, необходимые для исчисления и уплаты налогов; 7 ) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;