Первый слайд презентации: Налоги и налогообложение курс лекций

Евневич Мария Александровна mariaeha@gmail.com http://vk.com/id35890

Бухгалтер знает, как платить налоги. Специалист по налоговому планированию знает, как платить меньше налогов, не нарушая закона. Экономист, кроме всего перечисленного, понимает логику налогообложения: почему установлены именно такие налоги, какого результата добивался законодатель, и достигнута ли цель. Поэтому в ходе изучения предмета «Налоги и налогообложение» задача не выучить наизусть налоговый кодекс, а научиться им пользоваться. И научиться понимать смысл каждого налога, его значения на макроэкономическом уровне (для страны) и последствия на микроэкономическом уровне (для предприятия).

Слайд 3: Тема 1. Общие положения Вопросы:

Понятие налога, сбора. Элементы налога Функции налогов Классификации налогов Налоговая система. Элементы налоговой системы Принципы налогообложения и построения НС. Эффективность налоговой системы. Эффективная ставка налога Законодательство о налогах и сборах и действие его во времени

НК РФ, ст.8 Налог - это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований. Свойства: - односторонний характер его установления со стороны государства - обязательность уплаты - безвозмездность - безвозвратность

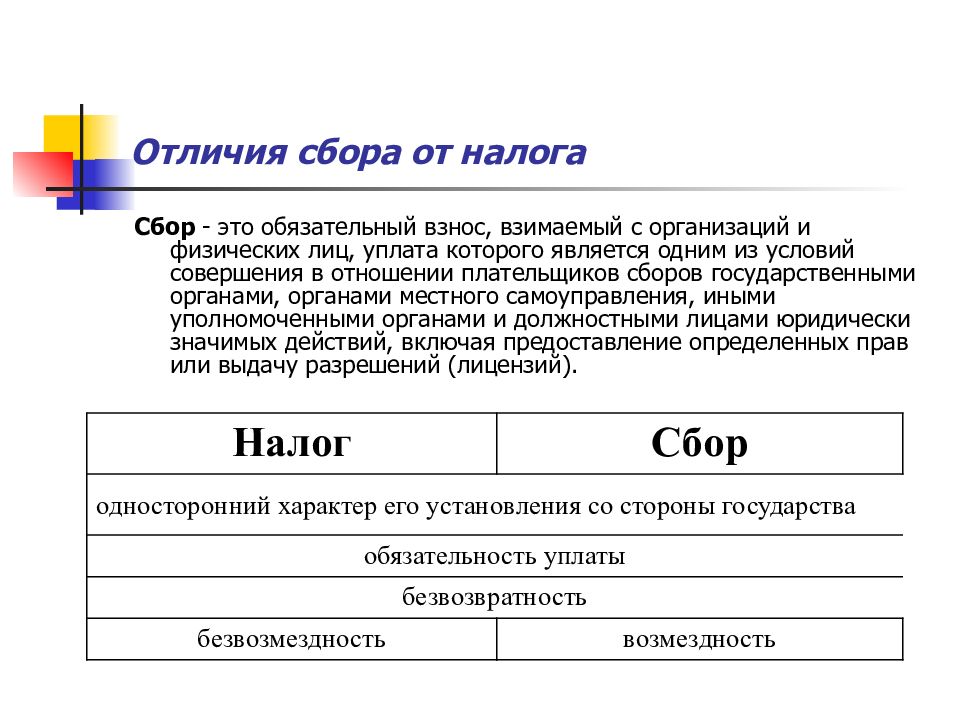

Слайд 5: Отличия сбора от налога

Сбор - это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). Налог Сбор односторонний характер его установления со стороны государства обязательность уплаты безвозвратность безвозмездность возмездность

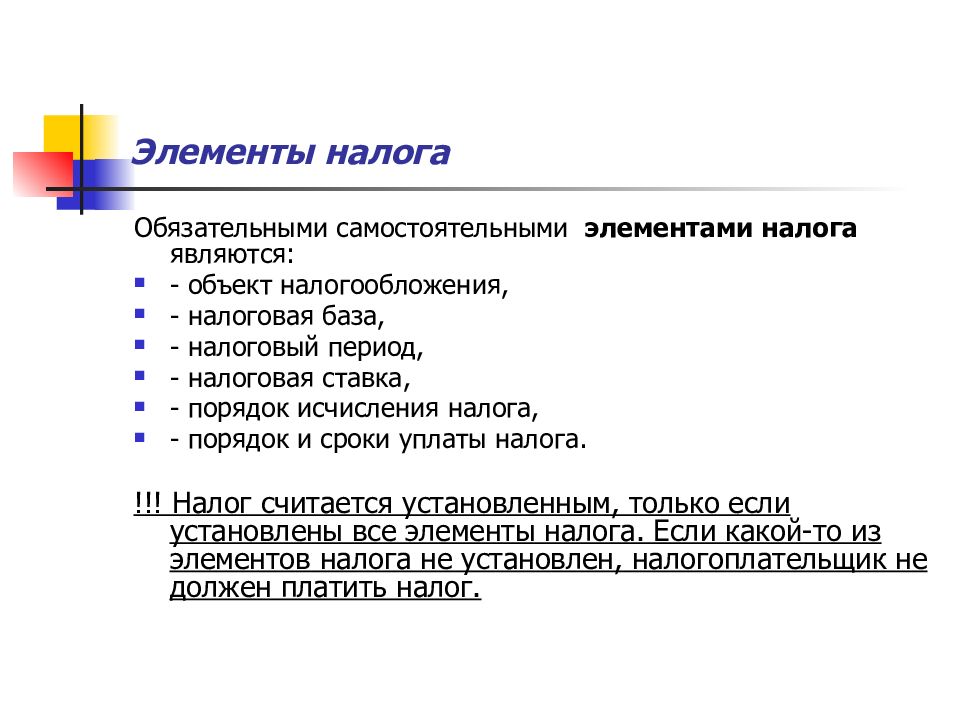

Слайд 6: Элементы налога

Обязательными самостоятельными элементами налога являются: - объект налогообложения, - налоговая база, - налоговый период, - налоговая ставка, - порядок исчисления налога, - порядок и сроки уплаты налога. !!! Налог считается установленным, только если установлены все элементы налога. Если какой-то из элементов налога не установлен, налогоплательщик не должен платить налог.

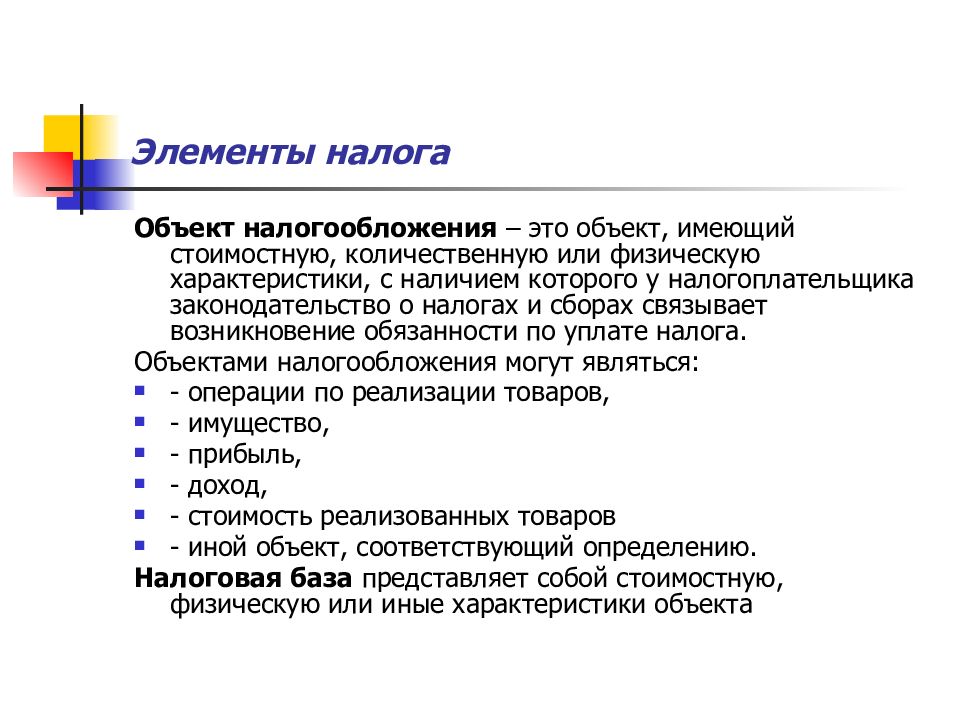

Слайд 7: Элементы налога

Объект налогообложения – это объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога. Объектами налогообложения могут являться: - операции по реализации товаров, - имущество, - прибыль, - доход, - стоимость реализованных товаров - иной объект, соответствующий определению. Налоговая база представляет собой стоимостную, физическую или иные характеристики объекта

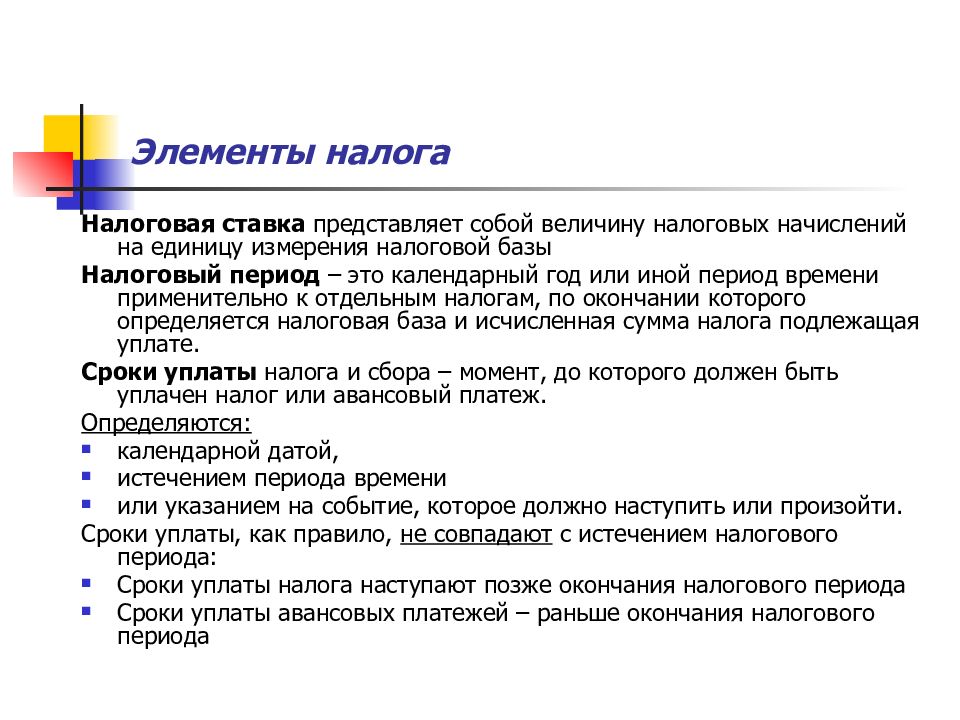

Слайд 8: Элементы налога

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы Налоговый период – это календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисленная сумма налога подлежащая уплате. Сроки уплаты налога и сбора – момент, до которого должен быть уплачен налог или авансовый платеж. Определяются: календарной датой, истечением периода времени или указанием на событие, которое должно наступить или произойти. Сроки уплаты, как правило, не совпадают с истечением налогового периода: Сроки уплаты налога наступают позже окончания налогового периода Сроки уплаты авансовых платежей – раньше окончания налогового периода

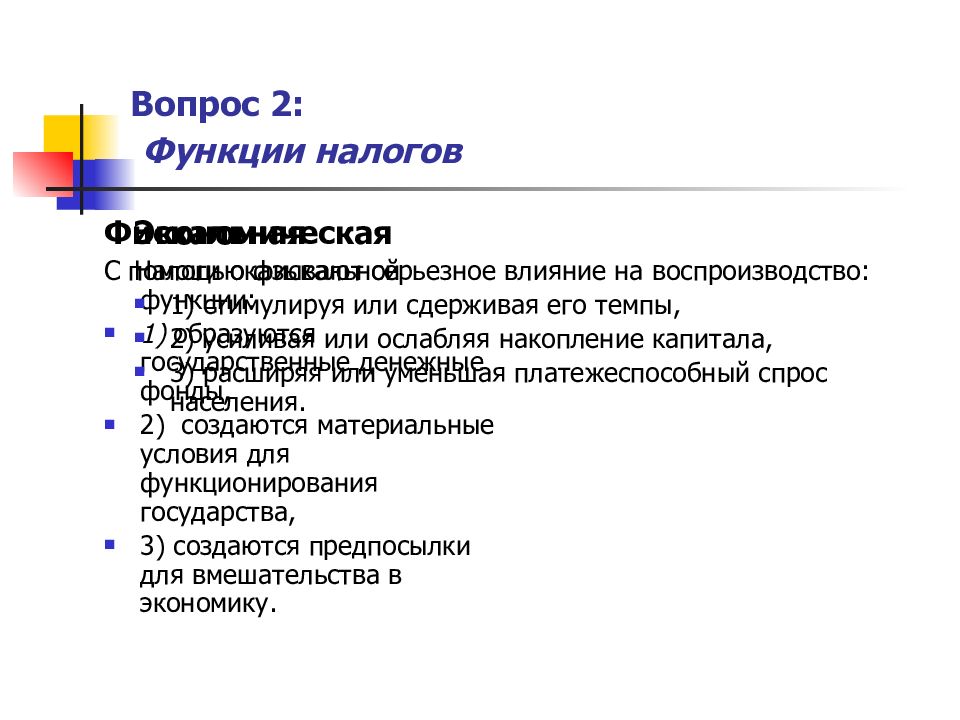

Слайд 9: Вопрос 2: Функции налогов

Фискальная С помощью фискальной функции: 1) образуются государственные денежные фонды, 2) создаются материальные условия для функционирования государства, 3) создаются предпосылки для вмешательства в экономику. Экономическая Налоги оказывают серьезное влияние на воспроизводство: 1) стимулируя или сдерживая его темпы, 2) усиливая или ослабляя накопление капитала, 3) расширяя или уменьшая платежеспособный спрос населения.

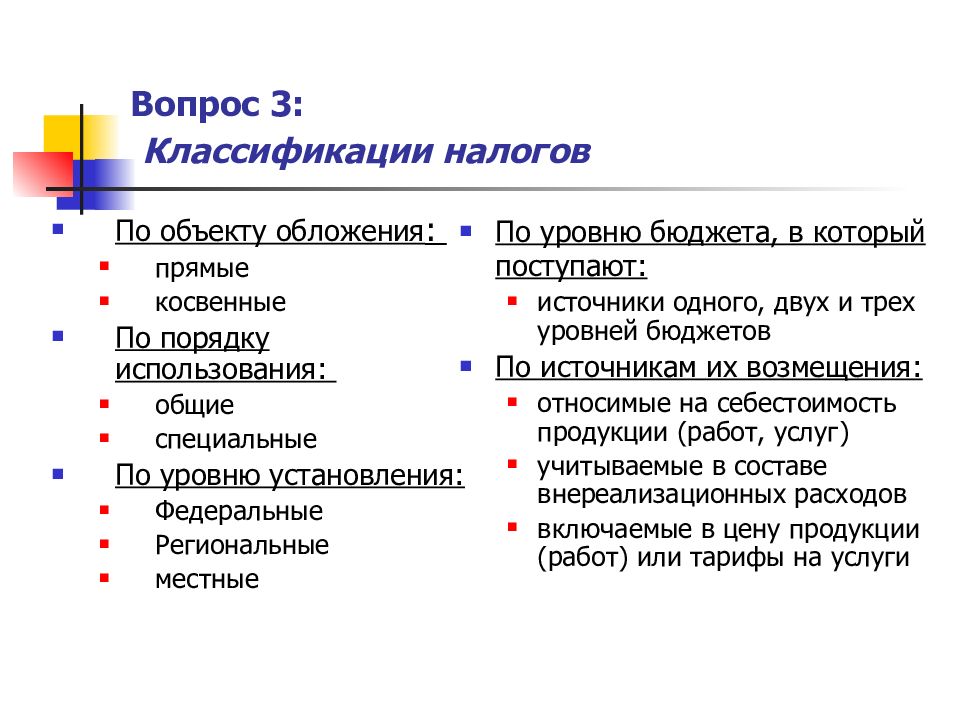

Слайд 10: Вопрос 3: Классификации налогов

По объекту обложения : прямые косвенные По порядку использования: общие специальные По уровню установления: Федеральные Региональные местные По уровню бюджета, в который поступают: источники одного, двух и трех уровней бюджетов По источникам их возмещения: относимые на себестоимость продукции (работ, услуг) учитываемые в составе внереализационных расходов включаемые в цену продукции (работ) или тарифы на услуги

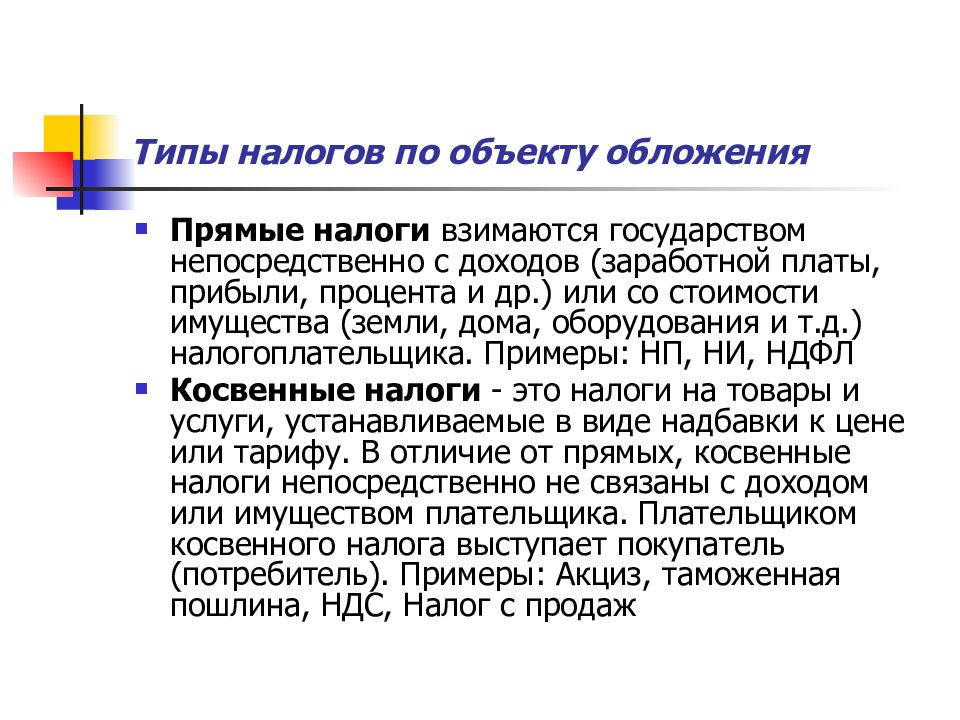

Слайд 11: Типы налогов по объекту обложения

Прямые налоги взимаются государством непосредственно с доходов (заработной платы, прибыли, процента и др.) или со стоимости имущества (земли, дома, оборудования и т.д.) налогоплательщика. Примеры: НП, НИ, НДФЛ Косвенные налоги - это налоги на товары и услуги, устанавливаемые в виде надбавки к цене или тарифу. В отличие от прямых, косвенные налоги непосредственно не связаны с доходом или имуществом плательщика. Плательщиком косвенного налога выступает покупатель (потребитель). Примеры: Акциз, таможенная пошлина, НДС, Налог с продаж

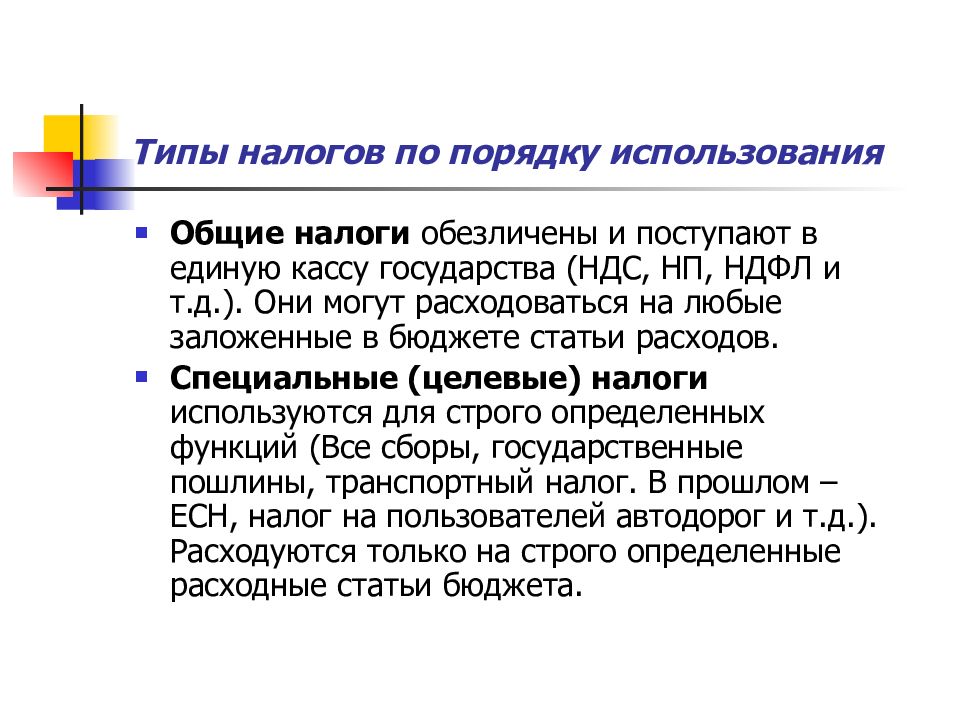

Слайд 12: Типы налогов по порядку использования

Общие налоги обезличены и поступают в единую кассу государства (НДС, НП, НДФЛ и т.д.). Они могут расходоваться на любые заложенные в бюджете статьи расходов. Специальные (целевые) налоги используются для строго определенных функций (Все сборы, государственные пошлины, транспортный налог. В прошлом – ЕСН, налог на пользователей автодорог и т.д.). Расходуются только на строго определенные расходные статьи бюджета.

Слайд 13: Типы налогов по уровню установления

Всего в НК в стандартном режиме налогообложения предусмотрено 13 налогов: Федеральные налоги и сборы Обязательны к уплате на всей территории РФ Устанавливаются Налоговым кодексом РФ Региональные налоги и сборы Обязательны к уплате на территории соответствующих субъектов РФ Вводятся в действие законами субъектов РФ Местные налоги и сборы Обязательны к уплате на территории соответствующего муниципального образования. Вводятся нормативными правовыми актами представительных органов местного самоуправления (или законами МСК и СПБ)

Слайд 14: Типы налогов по уровню установления: федеральные налоги

Налог на добавленную стоимость Акцизы Налог на доходы физических лиц Налог на прибыль организаций Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов Водный налог Государственная пошлина Налог на добычу полезных ископаемых

Слайд 15: Типы налогов по уровню установления: региональные и местные налоги

Региональные налоги: Транспортный налог Налог на игорный бизнес Налог на имущество организаций Местные налоги: Земельный налог Налог на имущество физических лиц

Слайд 16: Типы налогов по уровню бюджета

Федеральные налоги и сборы являются источниками наполнения не только федерального, но регионального и местного бюджетов. Их можно разделить наследующие группы: источники федерального бюджета (НДС, акцизы на товары, ввозимые на территорию РФ, и др.); источники трех видов бюджетов (акцизы на некоторые виды товаров, НДФЛ, НП); источники двух видов бюджетов (акцизы на отдельные виды товаров, водный налог и др.). Региональные и местные налоги : источники регионального или местного бюджета (например, налог на имущество физических лиц); источники нескольких видов бюджетов (например, налог на имущество организаций, земельный налог). Местные налоги: источники местных бюджетов Источники трех уровней бюджета (федеральный, региональный и местный).

Слайд 17: Вопрос 4: Налоговая система. Элементы налоговой системы

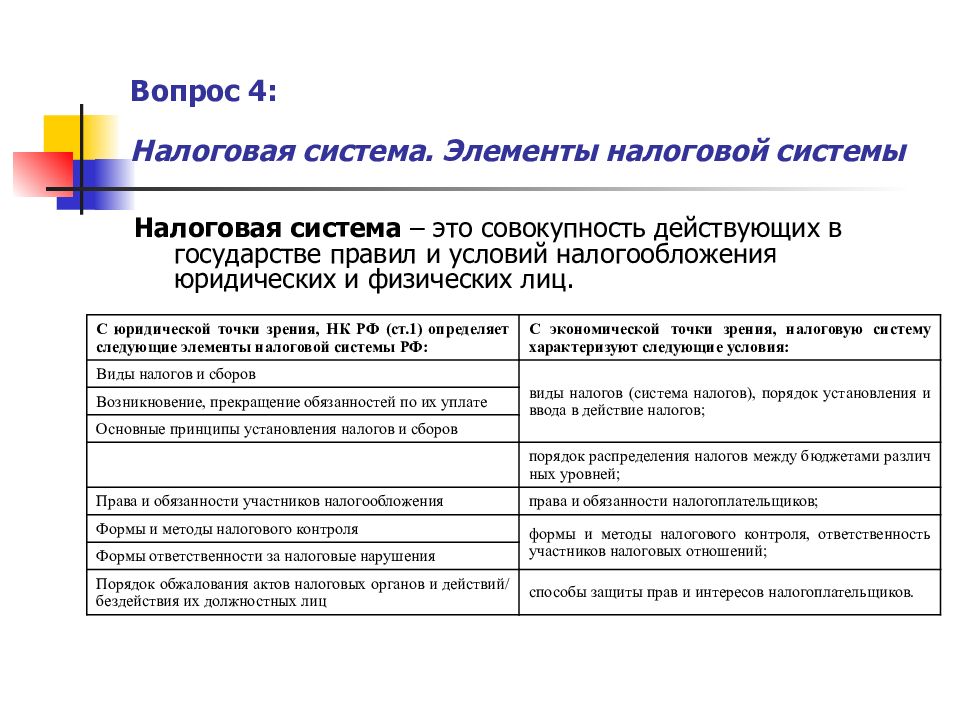

Налоговая система – это совокупность действующих в государстве правил и условий налогообложения юридических и физических лиц. С юридической точки зрения, НК РФ (ст.1) определяет следующие элементы налоговой системы РФ: С экономической точки зрения, налоговую систему характеризуют следующие условия: Виды налогов и сборов виды налогов (система налогов), порядок установления и ввода в действие налогов; Возникновение, прекращение обязанностей по их уплате Основные принципы установления налогов и сборов порядок распределения налогов между бюджетами различных уровней; Права и обязанности участников налогообложения права и обязанности налогоплательщиков; Формы и методы налогового контроля формы и методы налогового контроля, ответственность участников налоговых отношений; Формы ответственности за налоговые нарушения Порядок обжалования актов налоговых органов и действий/ бездействия их должностных лиц способы защиты прав и интересов налогоплательщиков.

Слайд 18: Налоговая система и ее экономические характеристики

Налоговое бремя - это отношение общей суммы налоговых сборов к совокупному национальному продукту. С помощью этого показателя можно увидеть, какая часть произведенного обществом продукта перераспределяется посредством бюджетных механизмов. Соотношение прямых и косвенных налогов показывает тяжесть налогового бремени для населения, так как косвенные налоги - это налоги на потребление. Структура прямых налогов зависит от отношений собственности и соответствующих им распределительных отношений. Например, если в СССР основная масса собственности была государственной, то не имело смысла вводить повсеместные имущественные налоги. В настоящее время налогом облагается имущество как физических, так и юридических лиц. Соотношение доходов от внутренней и внешней торговли определяет необходимость протекционистской политики страны, введение экспортных пошлин, увеличение таможенных сборов.

Слайд 19: Вопрос 5: Принципы налогообложения и построения налоговой системы

Современные принципы построения налоговых систем (характерные для развитых стран): Вертикальное и горизонтальное равенство. Горизонтальное равенство: юридические и физические лица, находящиеся в равных условиях, должны платить одинаковые налоги. Вертикальное равенство: богатые платят в большей пропорции, чем бедные. Трудность уклонения. Обеспечивается специальными мерами, направленными против уклонения от уплаты налогов. Нейтральность. Налоги, оказывая влияние на уровень цен и заработной платы, не должны искажать сигналов, посылаемых рынком. Минимальный дестимулирующий эффект. Налоги не должны подавлять заинтересованности субъектов налогообложения осуществлять инвестиции, развивать бизнес, получать доходы.

Слайд 20: Принципы налогообложения в РФ (закреплены в ст.3 НК РФ)

Всеобщность: Каждое лицо должно уплачивать законно установленные налоги Недискриминационный характер (равенство): Налоги не могут различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев Справедливость: должна учитываться фактическая способность налогоплательщика к уплате налога Обязательность экономического содержания: налоги и сборы не могут быть произвольными и должны иметь экономическое основание Конституционность: недопустимы налоги и сборы, нарушающие единое экономическое пространство Российской Федерации, а также препятствующие реализации гражданами своих конституционных прав Законность: Ни на кого не может быть возложена обязательность уплачивать налоги и сборы, не предусмотренные НК Невиновность налогоплательщика : Все неустранимые сомнения, противоречия и неясности законодательства о налогах толкуются в пользу плательщика Ясность: При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

Слайд 21: Требования к налоговой системе РФ (и ее изменению)

В налоговом законодательстве РФ присутствует масса недостатков. Поэтому при реформировании налоговой системы РФ необходимо следить за соблюдением дополнительных требований: Системность. Необходима разработка иерархии правовых норм: от норм-принципов (самый верхний уровень общих норм) до специальных норм, регулирующих конкретные правоотношения. Непротиворечивость. Правовые нормы должны ориентироваться на положительную динамику хозяйственной деятельности, а не на особенности налогообложения отдельных хозяйственных операций, которые могут постоянно меняться. Выполнимость требований закона. Чтобы исключить вынужденное нарушение заведомо невыполнимых норм налогоплательщиком. Неизменность в течение финансового года.

Слайд 22: Вопрос 6: Эффективность налоговой системы. Эффективная ставка налога

Об эффективной налоговой системе говорят в том случае, если она стимулирует процесс экономического роста: налогообложение не должно препятствовать росту сбережений населения и процессу капиталообразования у предприятий; необходима эффективная система взимания и перераспределения налогов между различными уровнями исполнительной власти; система налогообложения должна сохранять неизменность своих базисных принципов формирования на длительный период; необходимо разнообразие применяемых налогов, отражающих разнообразие экономических отношений; налогообложение должно иметь грамотное правовое обеспечение.

Слайд 23: Свойства налоговой системы

Эффективная налоговая система должна обладать двумя основными свойствами: продуктивностью и эластичностью. Продуктивность означает, что налоговые поступления должны полностью покрывать обыкновенные расходы государства. На продуктивность налогообложения влияет размер налоговой ставки. Эластичность характеризует способность налоговой системы к быстрому расширению в случае чрезвычайных дополнительных расходов государства. Существует несколько путей увеличения эластичности: 1) путем повышения ставок нескольких налогов (например, налога на доходы физических лиц, на имущество организаций); 2) путем увеличения доли косвенных налогов (таможенных пошлин, акцизов) в общей величине фискальных поступлений.

Слайд 24: Кривая Лэффера

Отражает зависимость между величиной ставки и суммой поступлений в бюджет (или зависимость фискальных доходов бюджета от величины налогового бремени)

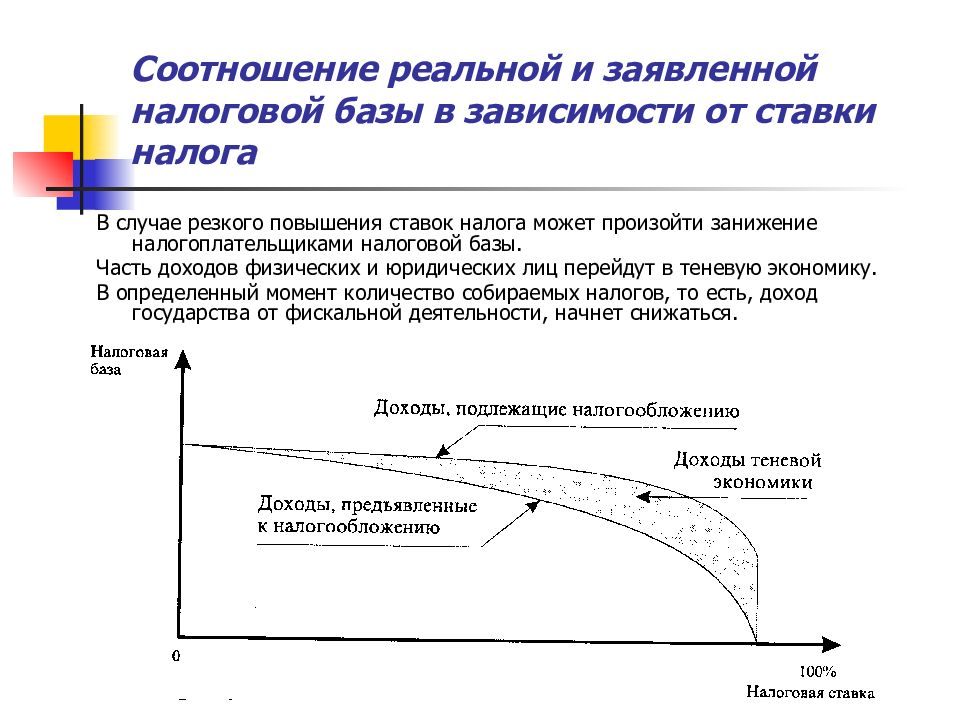

Слайд 25: Соотношение реальной и заявленной налоговой базы в зависимости от ставки налога

В случае резкого повышения ставок налога может произойти занижение налогоплательщиками налоговой базы. Часть доходов физических и юридических лиц перейдут в теневую экономику. В определенный момент количество собираемых налогов, то есть, доход государства от фискальной деятельности, начнет снижаться.

Слайд 26: Вопрос 7: Законодательство о налогах и сборах и действие его во времени

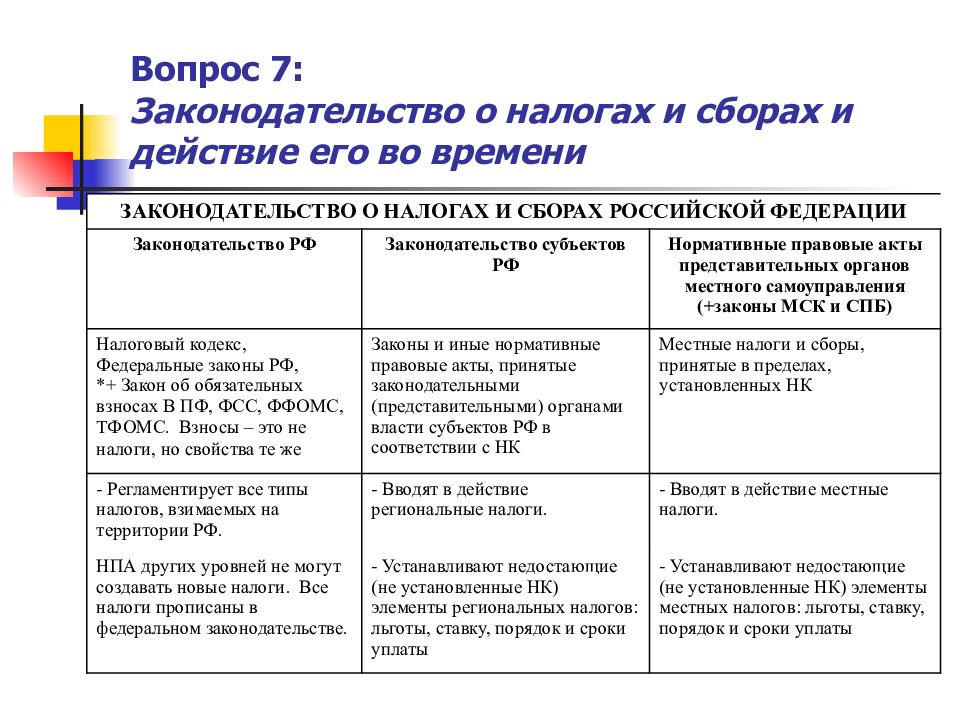

ЗАКОНОДАТЕЛЬСТВО О НАЛОГАХ И СБОРАХ РОССИЙСКОЙ ФЕДЕРАЦИИ Законодательство РФ Законодательство субъектов РФ Нормативные правовые акты представительных органов местного самоуправления (+законы МСК и СПБ) Налоговый кодекс, Федеральные законы РФ, *+ Закон об обязательных взносах В ПФ, ФСС, ФФОМС, ТФОМС. Взносы – это не налоги, но свойства те же Законы и иные нормативные правовые акты, принятые законодательными (представительными) органами власти субъектов РФ в соответствии с НК Местные налоги и сборы, принятые в пределах, установленных НК - Регламентирует все типы налогов, взимаемых на территории РФ. - Вводят в действие региональные налоги. - Вводят в действие местные налоги. НПА других уровней не могут создавать новые налоги. Все налоги прописаны в федеральном законодательстве. - Устанавливают недостающие (не установленные НК) элементы региональных налогов: льготы, ставку, порядок и сроки уплаты - Устанавливают недостающие (не установленные НК) элементы местных налогов: льготы, ставку, порядок и сроки уплаты

Слайд 27: К ФЗ, регулирующим налогообложение, кроме НК также относятся:

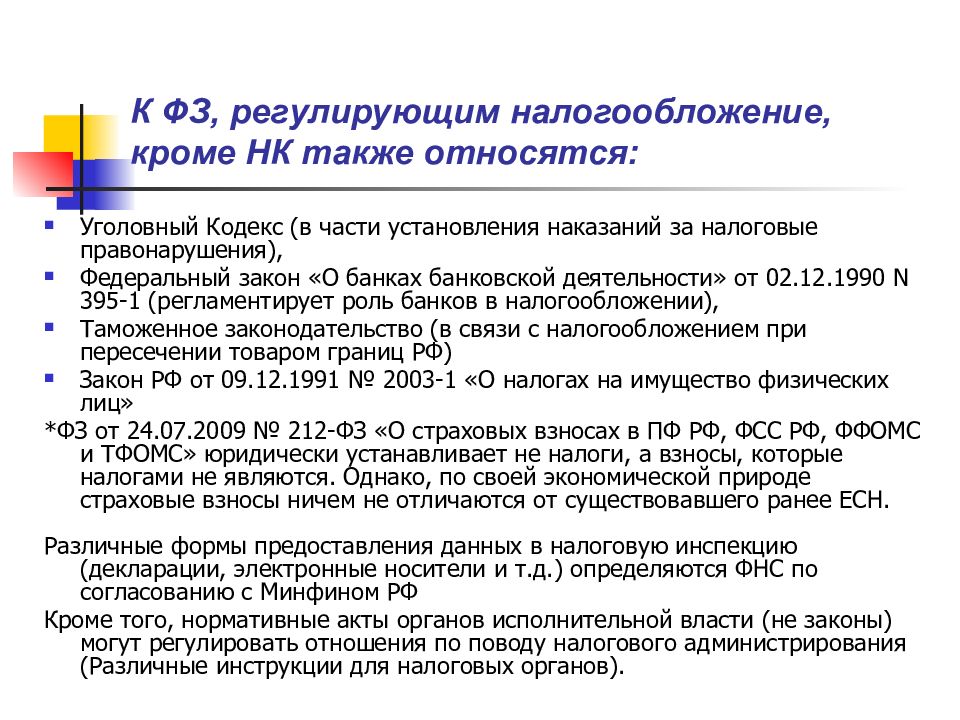

Уголовный Кодекс (в части установления наказаний за налоговые правонарушения), Федеральный закон «О банках банковской деятельности» от 02.12.1990 N 395-1 (регламентирует роль банков в налогообложении), Таможенное законодательство (в связи с налогообложением при пересечении товаром границ РФ) Закон РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц» *ФЗ от 24.07.2009 № 212-ФЗ «О страховых взносах в ПФ РФ, ФСС РФ, ФФОМС и ТФОМС» юридически устанавливает не налоги, а взносы, которые налогами не являются. Однако, по своей экономической природе страховые взносы ничем не отличаются от существовавшего ранее ЕСН. Различные формы предоставления данных в налоговую инспекцию (декларации, электронные носители и т.д.) определяются ФНС по согласованию с Минфином РФ Кроме того, нормативные акты органов исполнительной власти (не законы) могут регулировать отношения по поводу налогового администрирования (Различные инструкции для налоговых органов).

Слайд 28: Налоговый Кодекс – основной налоговый закон. Состоит из 2 частей:

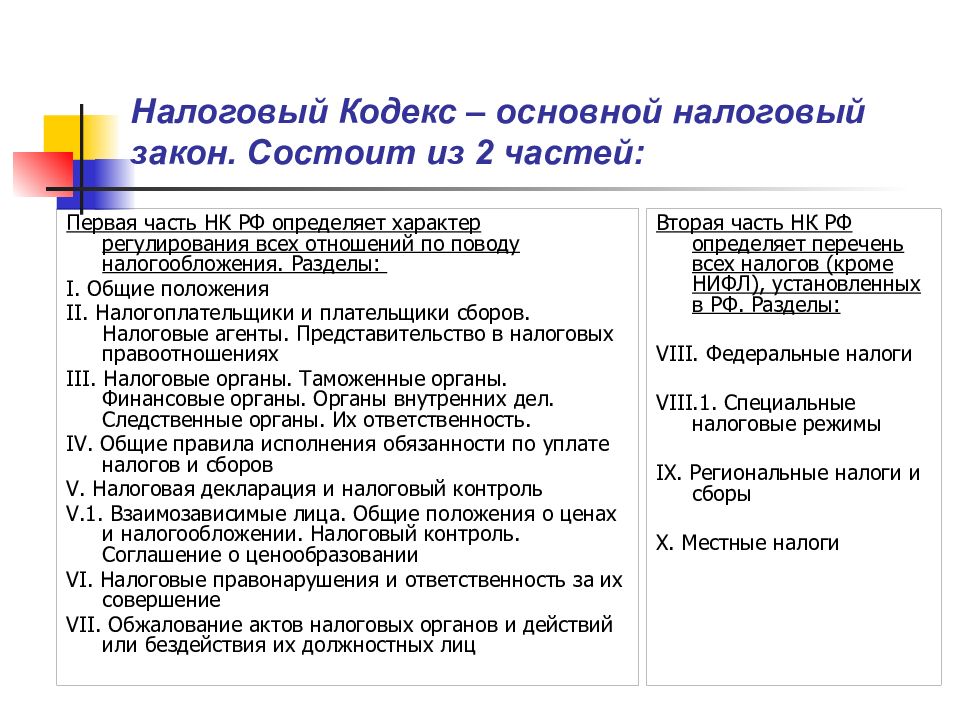

Первая часть НК РФ определяет характер регулирования всех отношений по поводу налогообложения. Разделы: I. Общие положения II. Налогоплательщики и плательщики сборов. Налоговые агенты. Представительство в налоговых правоотношениях III. Налоговые органы. Таможенные органы. Финансовые органы. Органы внутренних дел. Следственные органы. Их ответственность. IV. Общие правила исполнения обязанности по уплате налогов и сборов V. Налоговая декларация и налоговый контроль V.1. Взаимозависимые лица. Общие положения о ценах и налогообложении. Налоговый контроль. Соглашение о ценообразовании VI. Налоговые правонарушения и ответственность за их совершение VII. Обжалование актов налоговых органов и действий или бездействия их должностных лиц Вторая часть НК РФ определяет перечень всех налогов (кроме НИФЛ), установленных в РФ. Разделы: VIII. Федеральные налоги VIII.1. Специальные налоговые режимы IX. Региональные налоги и сборы X. Местные налоги

Слайд 29: Действие законодательства о налогах и сборах во времени Нормативно-правовые акты о налогах делятся на 3 группы:

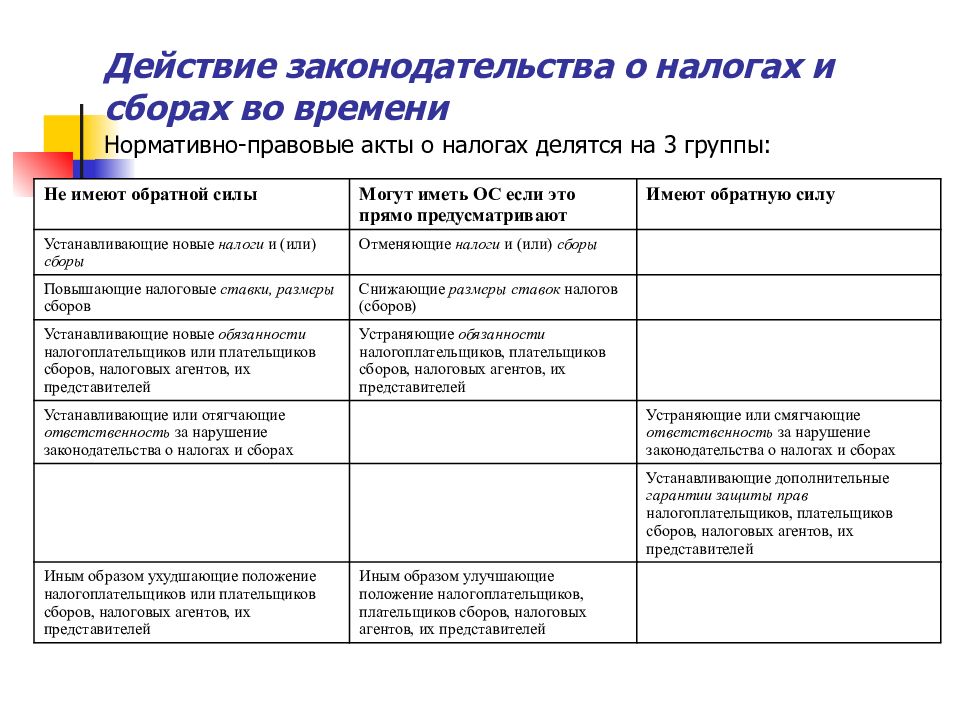

Не имеют обратной силы Могут иметь ОС если это прямо предусматривают Имеют обратную силу Устанавливающие новые налоги и (или) сборы Отменяющие налоги и (или) сборы Повышающие налоговые ставки, размеры сборов Снижающие размеры ставок налогов (сборов) Устанавливающие новые обязанности налогоплательщиков или плательщиков сборов, налоговых агентов, их представителей Устраняющие обязанности налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей Устанавливающие или отягчающие ответственность за нарушение законодательства о налогах и сборах Устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах Устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей Иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, налоговых агентов, их представителей Иным образом улучшающие положение налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей

Слайд 30: Тема 2. Участники налоговых правоотношений Вопросы:

Налогоплательщики и налоговые агенты. Их права и обязанности Особенности учета и контроля некоторых видов налогоплательщиков. Консолидированная группа налогоплательщиков. Взаимозависимые лица. Налоговые органы. Их права и обязанности Иные государственные органы, являющиеся участниками налоговых правоотношений. Их права, обязанности, ответственность. Банки как участники налоговых правоотношений

Слайд 31: Участниками отношений, регулируемых законодательством о налогах и сборах, являются:

организации и ФЛ, признаваемые в соответствии с НК налогоплательщиками или плательщиками сборов организации и ФЛ, признаваемые в соответствии с НК налоговыми агентами налоговые органы таможенные органы органы внутренних дел (в случае, если правонарушение в налоговой сфере достигает масштаба уголовного преступления, или в связи с расследованием экономических преступлений или, или для обеспечения деятельности ФНС) финансовые органы, органы финансового контроля.

Слайд 32: Вопрос 1: Налогоплательщики и налоговые агенты. Их права и обязанности

Налогоплательщиками признаются организации и ФЛ, на которых возложена обязанность уплачивать налоги. Права налогоплательщика представлены большей частью в ст. 21 НК. Дополнительно права содержатся в других статьях Кодекса: право на административную и судебную защиту - ст.22, 137 и 138 право на досрочную уплату налогов - ст.45 право на зачет или возврат излишне уплаченной суммы налога, сбора и пени - ст.78 права при проведении экспертизы - ст.95 право на письменные возражения по акту налоговой проверки - ст.100 Права налогоплательщика включают в себя 2 основных блока : Права при расчете и уплате налогов и сборов Права при взаимоотношениях с налоговыми и другими органами Права налогоплательщиков и плательщиков сборов зеркально обеспечиваются соответствующими обязанностями налоговых органов.

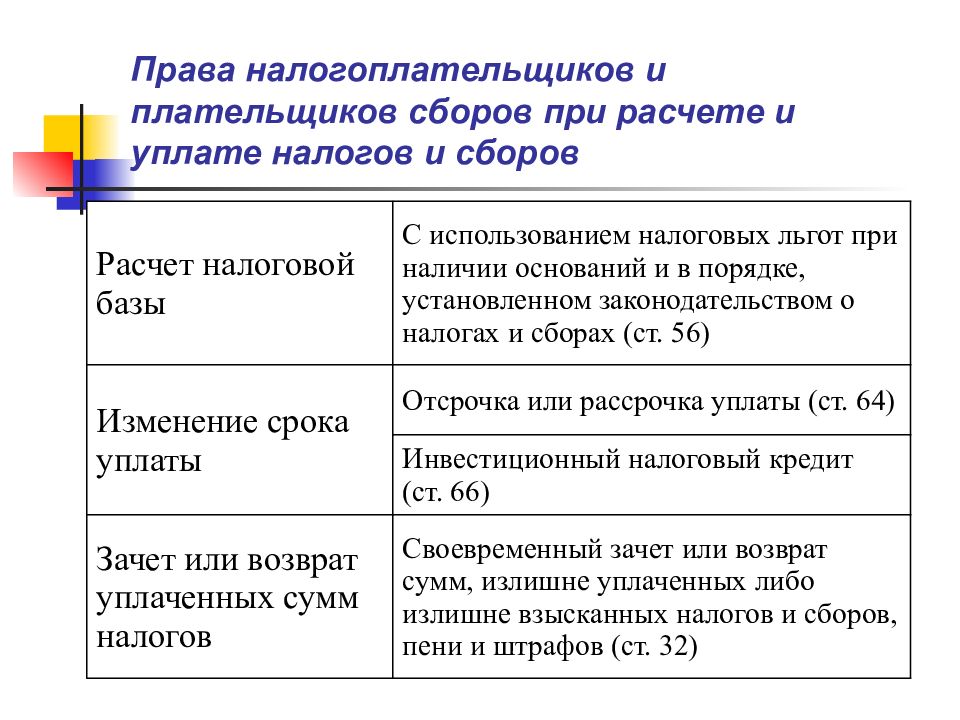

Слайд 33: Права налогоплательщиков и плательщиков сборов при расчете и уплате налогов и сборов

Расчет налоговой базы С использованием налоговых льгот при наличии оснований и в порядке, установленном законодательством о налогах и сборах (ст. 56) Изменение срока уплаты Отсрочка или рассрочка уплаты (ст. 64) Инвестиционный налоговый кредит (ст. 66) Зачет или возврат уплаченных сумм налогов Своевременный зачет или возврат сумм, излишне уплаченных либо излишне взысканных налогов и сборов, пени и штрафов (ст. 32)

Слайд 34: Права налогоплательщиков при взаимоотношениях с налоговыми и другими органами

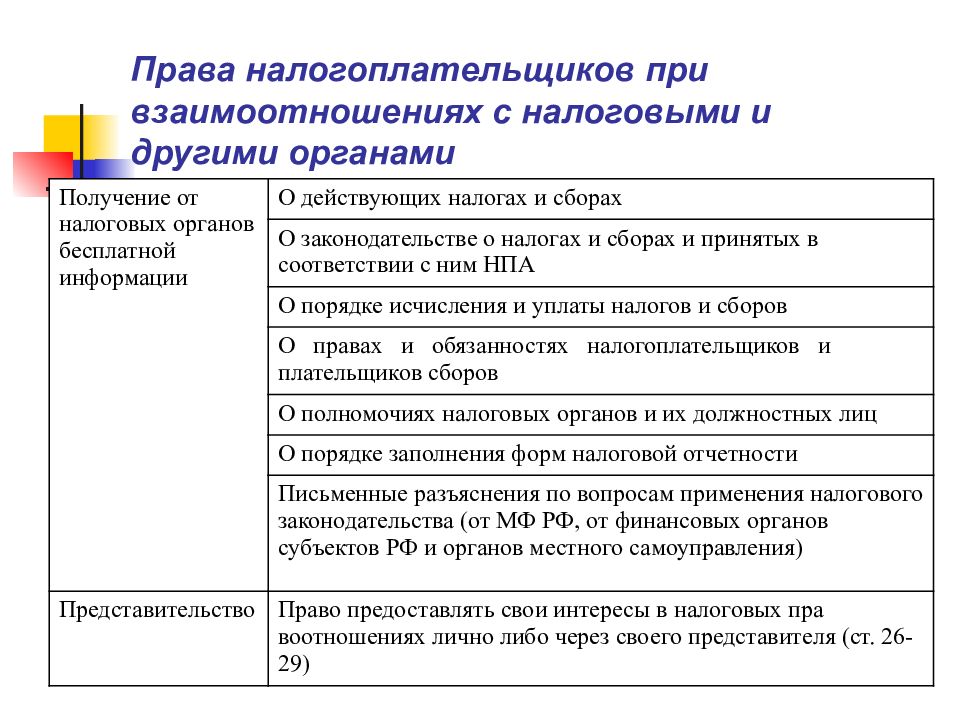

Получение от налоговых органов бесплатной информации О действующих налогах и сборах О законодательстве о налогах и сборах и принятых в соответствии с ним НПА О порядке исчисления и уплаты налогов и сборов О правах и обязанностях налогоплательщиков и плательщиков сборов О полномочиях налоговых органов и их должностных лиц О порядке заполнения форм налоговой отчетности Письменные разъяснения по вопросам применения налогового законодательства (от МФ РФ, от финансовых органов субъектов РФ и органов местного самоуправления) Представительство Право предоставлять свои интересы в налоговых правоотношениях лично либо через своего представителя (ст. 26-29)

Слайд 35: Права налогоплательщиков при взаимоотношениях с налоговыми и другими органами

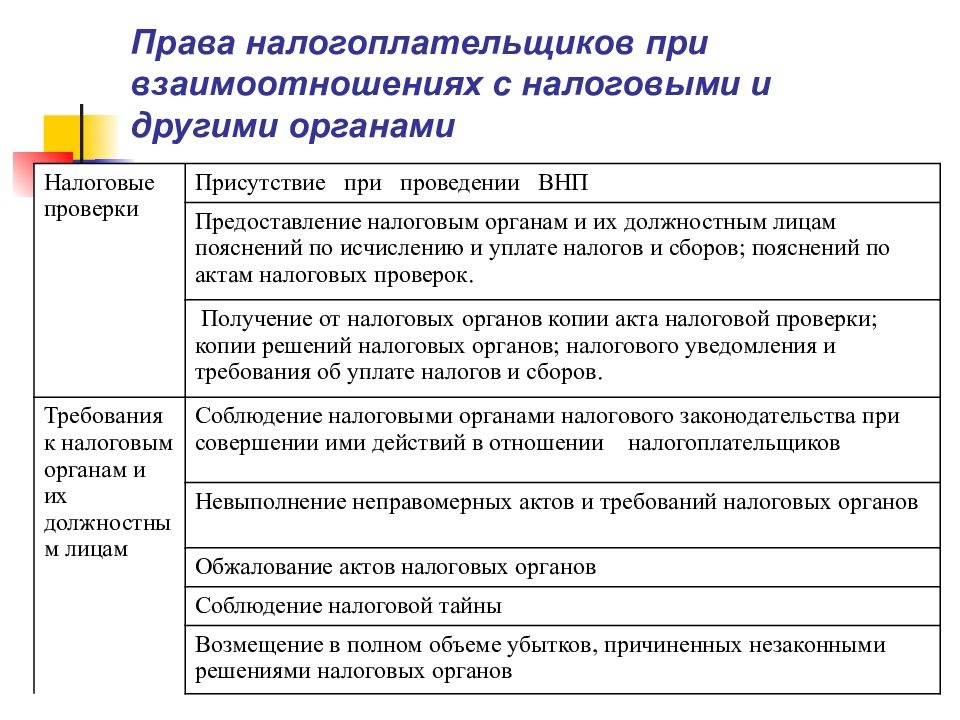

Налоговые проверки Присутствие при проведении ВНП Предоставление налоговым органам и их должностным лицам пояснений по исчислению и уплате налогов и сборов; пояснений по актам налоговых проверок. Получение от налоговых органов копии акта налоговой проверки; копии решений налоговых органов; налогового уведомления и требования об уплате налогов и сборов. Требования к налоговым органам и их должностным лицам Соблюдение налоговыми органами налогового законодательства при совершении ими действий в отношении налогоплательщиков Невыполнение неправомерных актов и требований налоговых органов Обжалование актов налоговых органов Соблюдение налоговой тайны Возмещение в полном объеме убытков, причиненных незаконными решениями налоговых органов

Слайд 36: Обязанности налогоплательщика

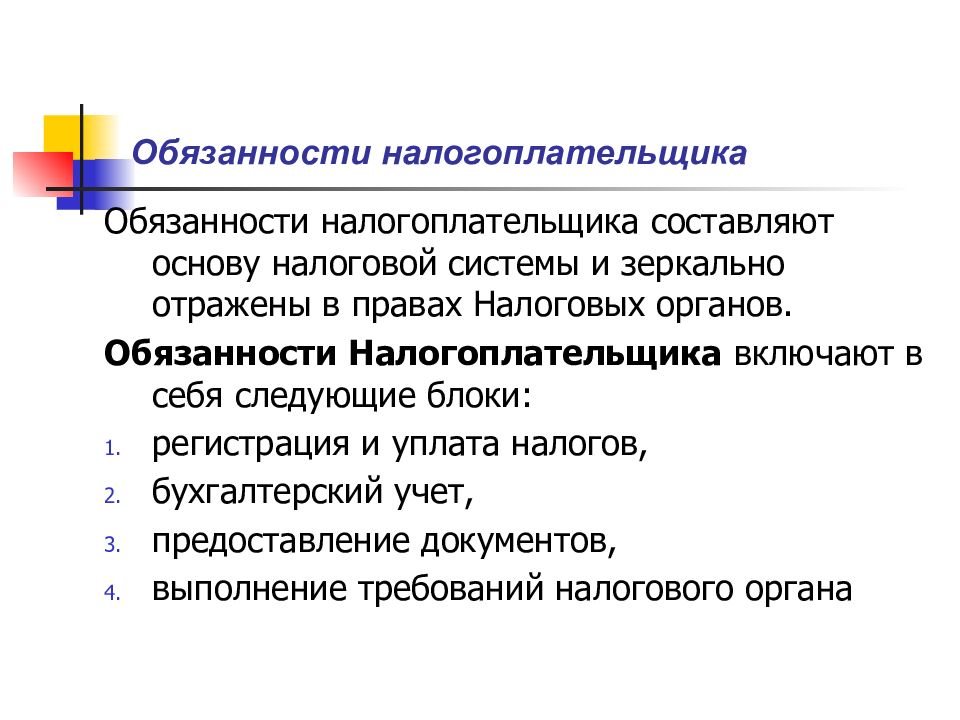

Обязанности налогоплательщика составляют основу налоговой системы и зеркально отражены в правах Налоговых органов. Обязанности Налогоплательщика включают в себя следующие блоки: регистрация и уплата налогов, бухгалтерский учет, предоставление документов, выполнение требований налогового органа

Слайд 37: Обязанности налогоплательщика

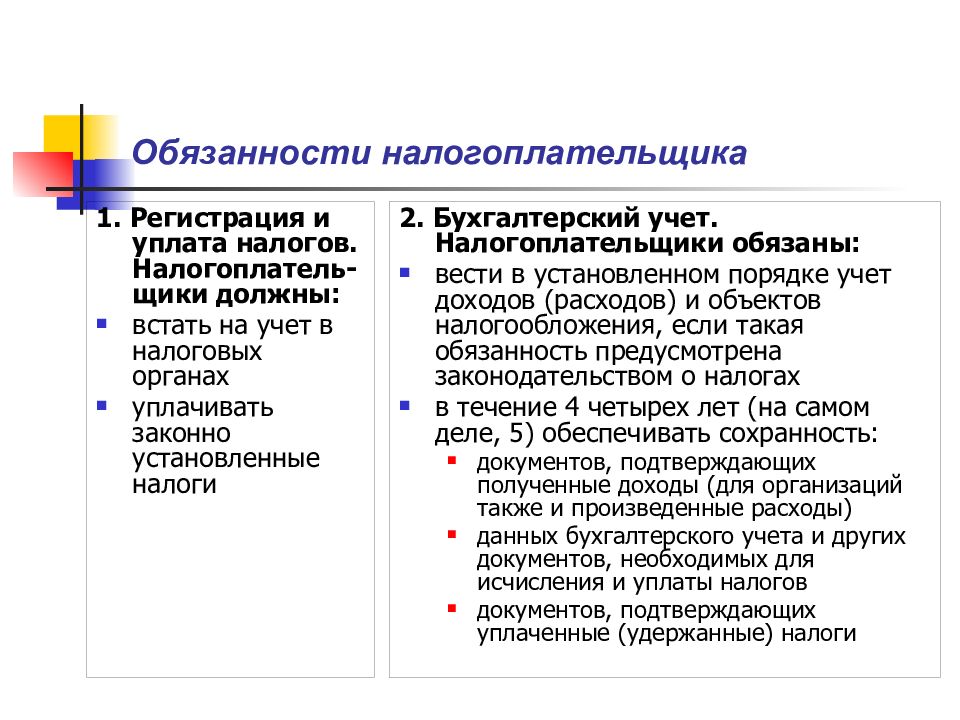

1. Регистрация и уплата налогов. Налогоплатель-щики должны: встать на учет в налоговых органах уплачивать законно установленные налоги 2. Бухгалтерский учет. Налогоплательщики обязаны: вести в установленном порядке учет доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах в течение 4 четырех лет (на самом деле, 5) обеспечивать сохранность: документов, подтверждающих полученные доходы (для организаций также и произведенные расходы) данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов документов, подтверждающих уплаченные (удержанные) налоги

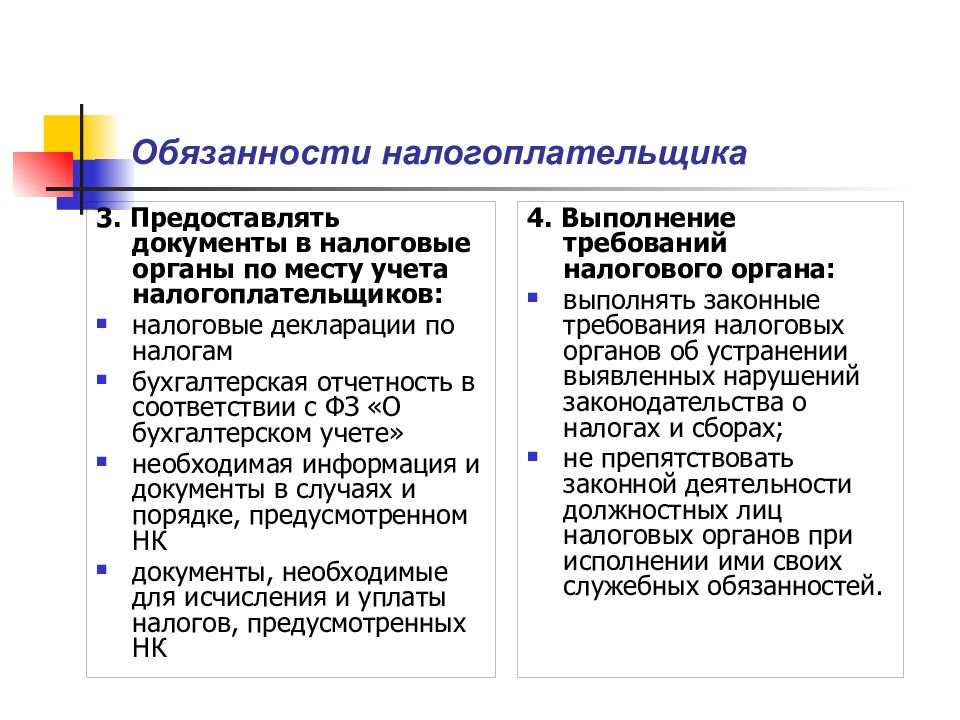

Слайд 38: Обязанности налогоплательщика

3. Предоставлять документы в налоговые органы по месту учета налогоплательщиков: налоговые декларации по налогам бухгалтерская отчетность в соответствии с ФЗ «О бухгалтерском учете» необходимая информация и документы в случаях и порядке, предусмотренном НК документы, необходимые для исчисления и уплаты налогов, предусмотренных НК 4. Выполнение требований налогового органа: выполнять законные требования налоговых органов об устранении выявленных нарушений законодательства о налогах и сборах; не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей.

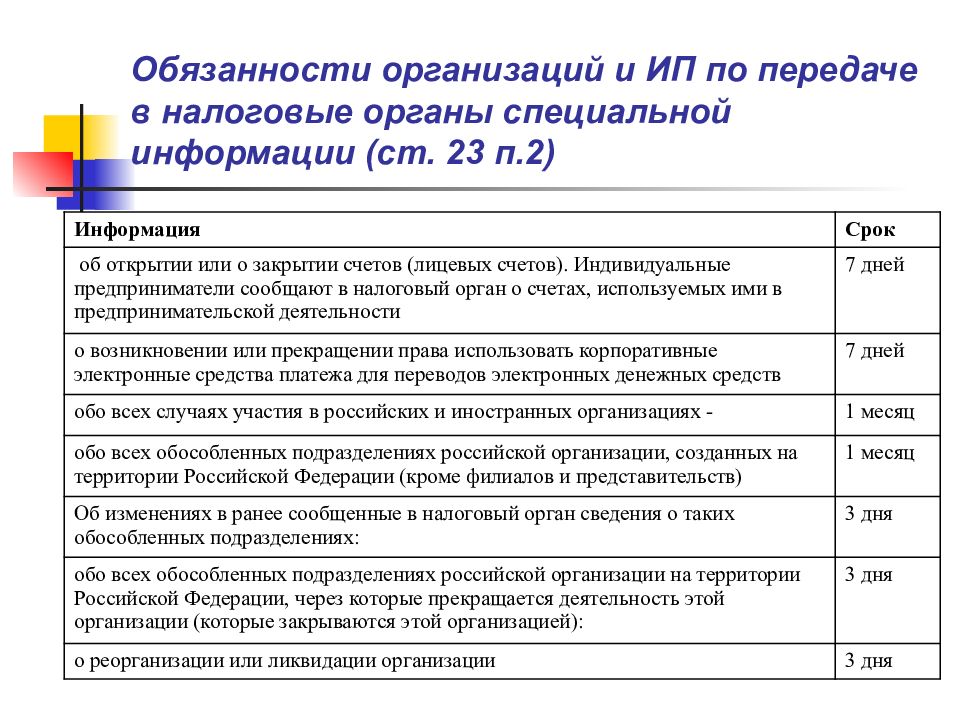

Слайд 39: Обязанности организаций и ИП по передаче в налоговые органы специальной информации (ст. 23 п.2)

Информация Срок об открытии или о закрытии счетов (лицевых счетов). Индивидуальные предприниматели сообщают в налоговый орган о счетах, используемых ими в предпринимательской деятельности 7 дней о возникновении или прекращении права использовать корпоративные электронные средства платежа для переводов электронных денежных средств 7 дней обо всех случаях участия в российских и иностранных организациях - 1 месяц обо всех обособленных подразделениях российской организации, созданных на территории Российской Федерации (кроме филиалов и представительств) 1 месяц Об изменениях в ранее сообщенные в налоговый орган сведения о таких обособленных подразделениях: 3 дня обо всех обособленных подразделениях российской организации на территории Российской Федерации, через которые прекращается деятельность этой организации (которые закрываются этой организацией): 3 дня о реорганизации или ликвидации организации 3 дня

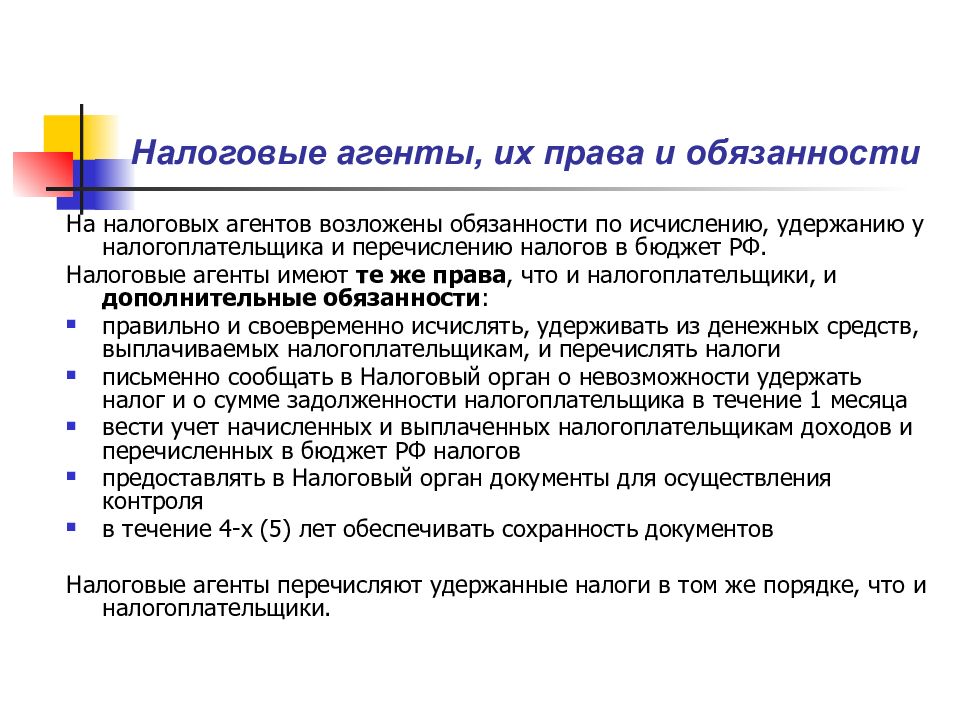

Слайд 40: Налоговые агенты, их права и обязанности

На налоговых агентов возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджет РФ. Налоговые агенты имеют те же права, что и налогоплательщики, и дополнительные обязанности : правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги письменно сообщать в Налоговый орган о невозможности удержать налог и о сумме задолженности налогоплательщика в течение 1 месяца вести учет начисленных и выплаченных налогоплательщикам доходов и перечисленных в бюджет РФ налогов предоставлять в Налоговый орган документы для осуществления контроля в течение 4-х (5) лет обеспечивать сохранность документов Налоговые агенты перечисляют удержанные налоги в том же порядке, что и налогоплательщики.

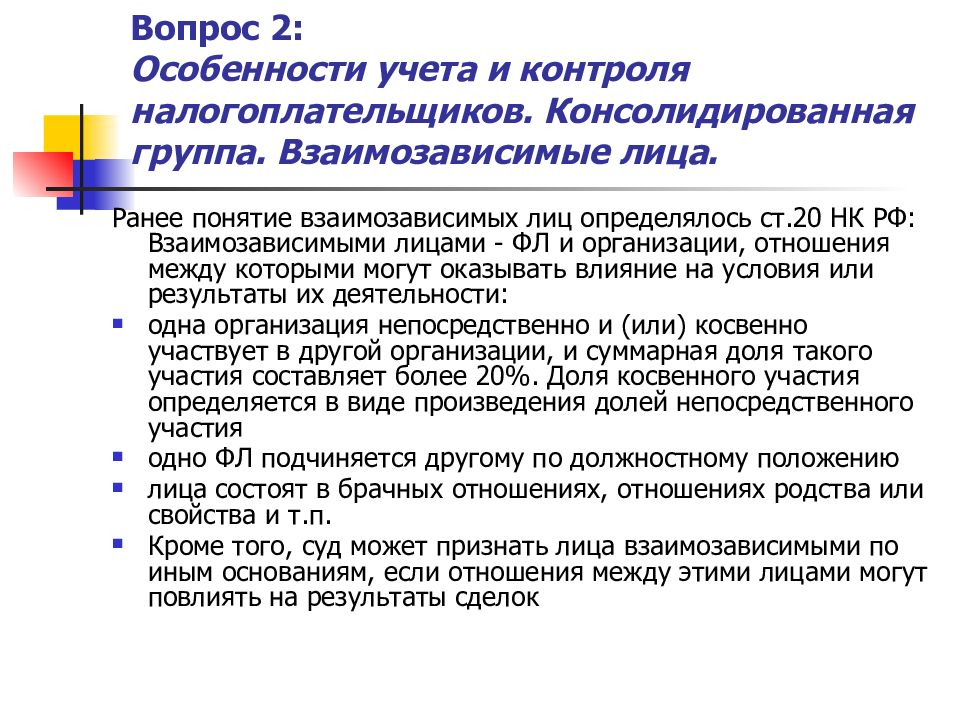

Слайд 41: Вопрос 2 : Особенности учета и контроля налогоплательщиков. Консолидированная группа. Взаимозависимые лица

Ранее понятие взаимозависимых лиц определялось ст.20 НК РФ: Взаимозависимыми лицами - ФЛ и организации, отношения между которыми могут оказывать влияние на условия или результаты их деятельности: одна организация непосредственно и (или) косвенно участвует в другой организации, и суммарная доля такого участия составляет более 20%. Доля косвенного участия определяется в виде произведения долей непосредственного участия одно ФЛ подчиняется другому по должностному положению лица состоят в брачных отношениях, отношениях родства или свойства и т.п. Кроме того, суд может признать лица взаимозависимыми по иным основаниям, если отношения между этими лицами могут повлиять на результаты сделок

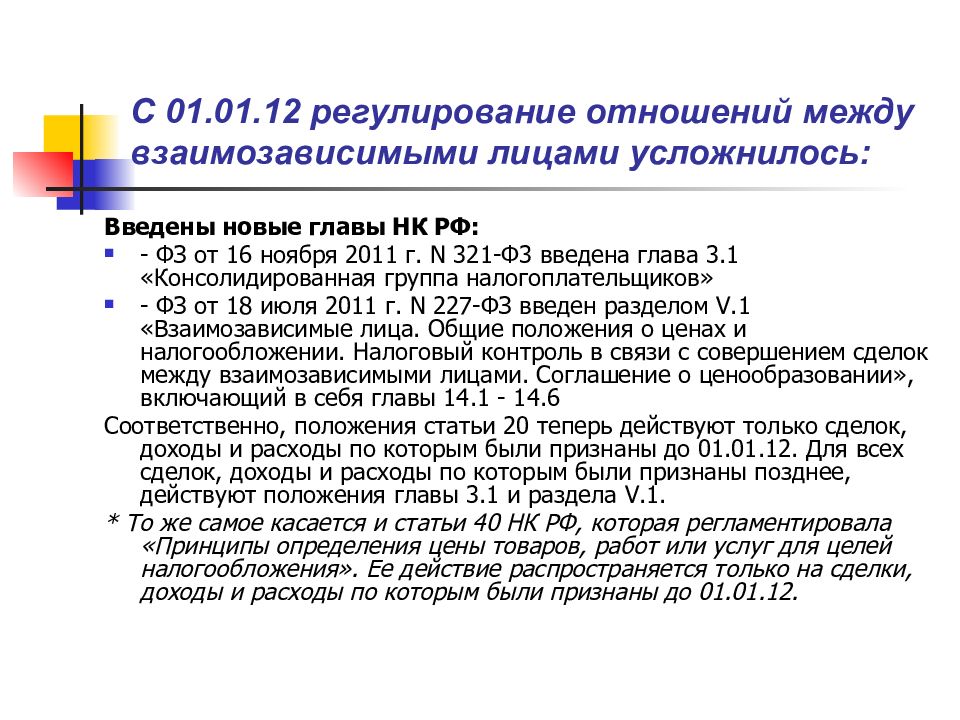

Слайд 42: С 01.01.12 регулирование отношений между взаимозависимыми лицами усложнилось:

Введены новые главы НК РФ: - ФЗ от 16 ноября 2011 г. N 321-Ф3 введена глава 3.1 «Консолидированная группа налогоплательщиков» - ФЗ от 18 июля 2011 г. N 227-ФЗ введен разделом V.1 «Взаимозависимые лица. Общие положения о ценах и налогообложении. Налоговый контроль в связи с совершением сделок между взаимозависимыми лицами. Соглашение о ценообразовании», включающий в себя главы 14.1 - 14.6 Соответственно, положения статьи 20 теперь действуют только сделок, доходы и расходы по которым были признаны до 01.01.12. Для всех сделок, доходы и расходы по которым были признаны позднее, действуют положения главы 3.1 и раздела V.1. * То же самое касается и статьи 40 НК РФ, которая регламентировала «Принципы определения цены товаров, работ или услуг для целей налогообложения». Ее действие распространяется только на сделки, доходы и расходы по которым были признаны до 01.01.12.

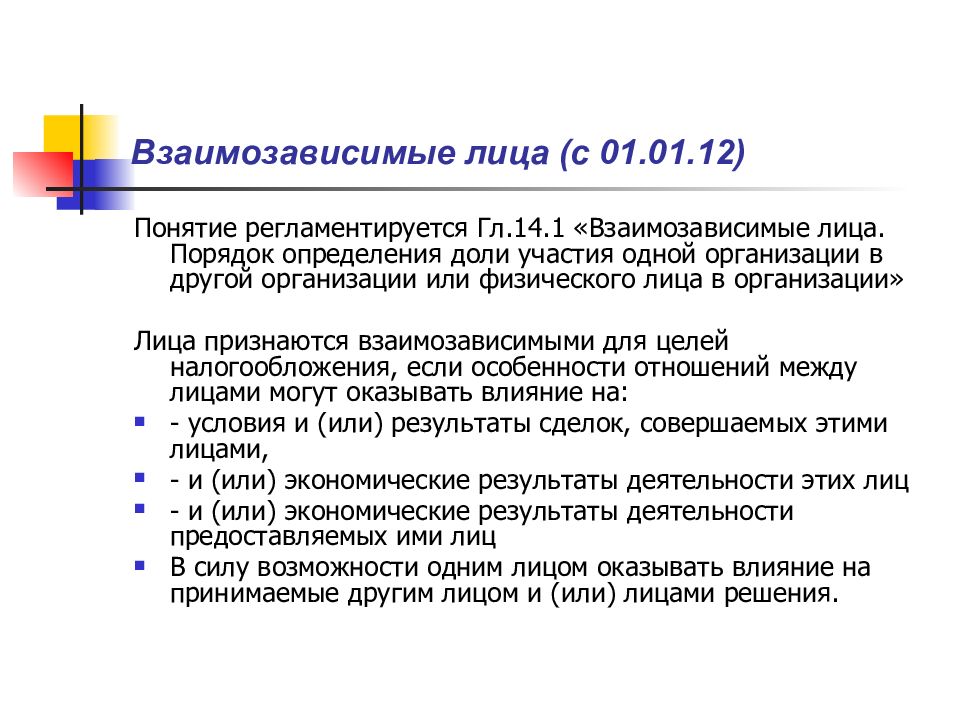

Слайд 43: Взаимозависимые лица (с 01.01.12)

Понятие регламентируется Гл.14.1 «Взаимозависимые лица. Порядок определения доли участия одной организации в другой организации или физического лица в организации» Лица признаются взаимозависимыми для целей налогообложения, если особенности отношений между лицами могут оказывать влияние на: - условия и (или) результаты сделок, совершаемых этими лицами, - и (или) экономические результаты деятельности этих лиц - и (или) экономические результаты деятельности предоставляемых ими лиц В силу возможности одним лицом оказывать влияние на принимаемые другим лицом и (или) лицами решения.

Слайд 44: Основания для признания ФЛ и организаций взаимозависимыми расширены. Взаимозависимыми признаются:

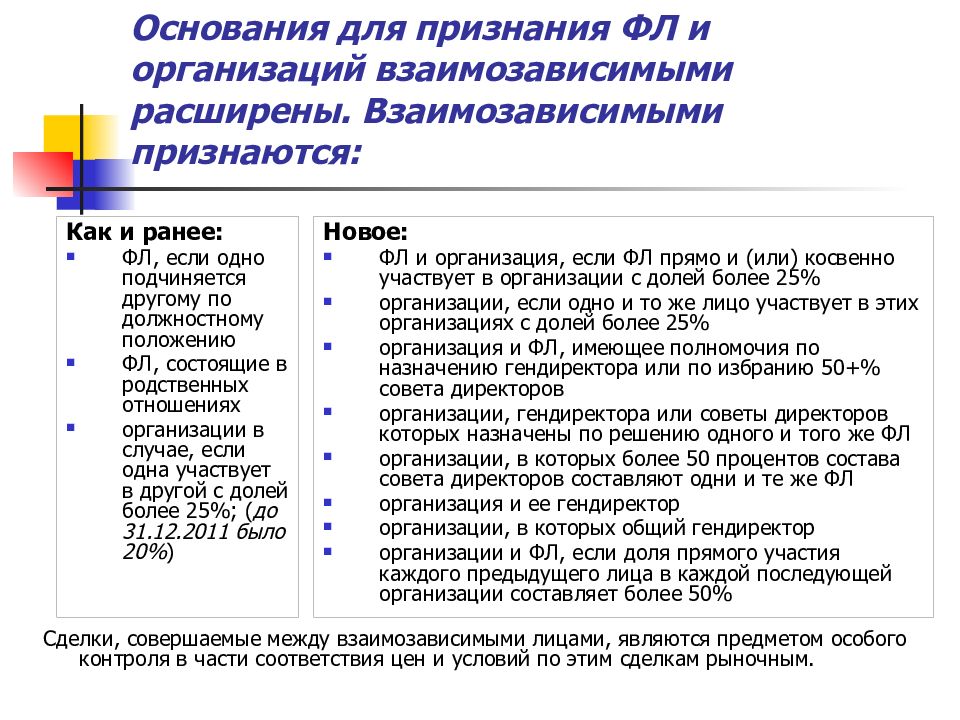

Как и ранее: ФЛ, если одно подчиняется другому по должностному положению ФЛ, состоящие в родственных отношениях организации в случае, если одна участвует в другой с долей более 25%; ( до 31.12.2011 было 20% ) Новое: ФЛ и организация, если ФЛ прямо и (или) косвенно участвует в организации с долей более 25% организации, если одно и то же лицо участвует в этих организациях с долей более 25% организация и ФЛ, имеющее полномочия по назначению гендиректора или по избранию 50+% совета директоров организации, гендиректора или советы директоров которых назначены по решению одного и того же ФЛ организации, в которых более 50 процентов состава совета директоров составляют одни и те же ФЛ организация и ее гендиректор организации, в которых общий гендиректор организации и ФЛ, если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50% Сделки, совершаемые между взаимозависимыми лицами, являются предметом особого контроля в части соответствия цен и условий по этим сделкам рыночным.

Слайд 45: Консолидированная группа налогоплательщиков (Гл.3.1):

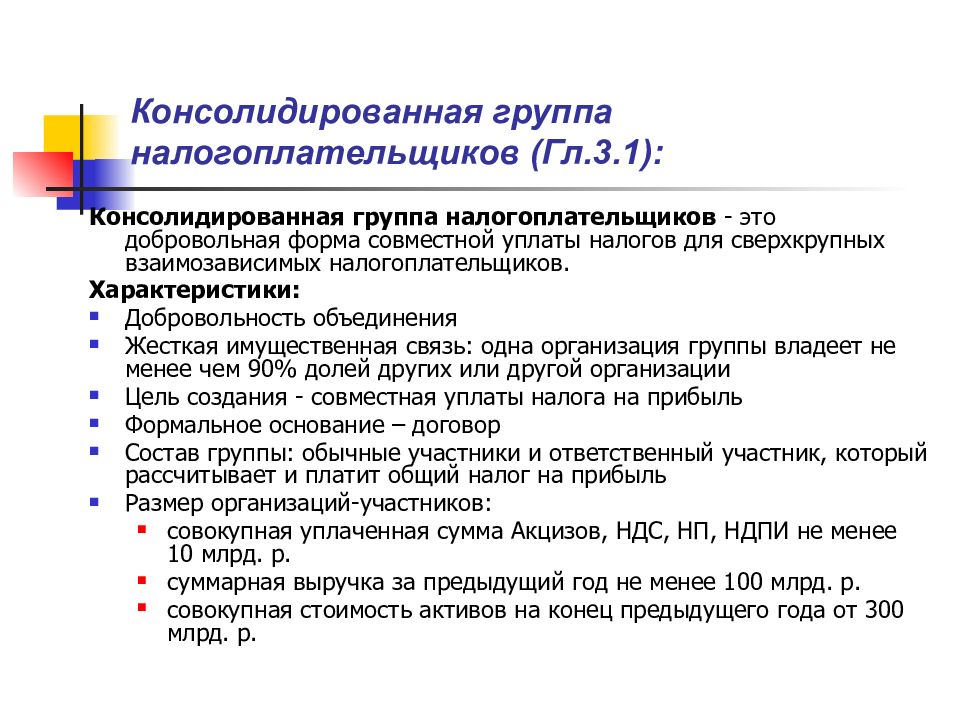

Консолидированная группа налогоплательщиков - это добровольная форма совместной уплаты налогов для сверхкрупных взаимозависимых налогоплательщиков. Характеристики: Добровольность объединения Жесткая имущественная связь: одна организация группы владеет не менее чем 90% долей других или другой организации Цель создания - совместная уплаты налога на прибыль Формальное основание – договор Состав группы: обычные участники и ответственный участник, который рассчитывает и платит общий налог на прибыль Размер организаций-участников: совокупная уплаченная сумма Акцизов, НДС, НП, НДПИ не менее 10 млрд. р. суммарная выручка за предыдущий год не менее 100 млрд. р. совокупная стоимость активов на конец предыдущего года от 300 млрд. р.

Слайд 46: Не могут быть участниками консолидированной группы налогоплательщиков:

профессиональные финансовые организации (банки, участники рынка ценных бумаг и т.д.), организации так или иначе имеющие льготу или освобожденные от налога на прибыль (резиденты особых зон, организации, применяющие специальные налоговые режимы и т.д.) см. ст.25.2 п.6 участники иной консолидированной группы налогоплательщиков Консолидированная группа прекращает свое существование в момент истечения срока или расторжения договора, в случае изменения статуса ответственного участника (реорганизация, банкротство и т.д.). и т.д., см. ст.25.6

Слайд 47: Вопрос 3: Налоговые органы. Их права и обязанности

Налоговыми органами в Российской Федерации являются: На федеральном уровне – Центральный аппарат Федеральной налоговой службы России (ФНС). Находится в подчинении у Министерства финансов РФ. На региональном уровне - Управления ФНС по субъектам федерации. Инспекции ФНС в субъектах федерации, в СПб – по районам городов и межрайонные инспекции ФНС Межрегиональные инспекции: По крупнейшим налогоплательщикам. Сформированы по отраслевому признаку: нефть, газ, строительство, электроэнергия, металлургия, транспорт, связь, машиностроение, банки. По федеральным округам И др.

Слайд 48: Структура налоговых органов РФ

Министерство финансов РФ Центральный аппарат ФНС Управления ФНС по субъектам РФ Межрайонные инспекции ФНС Инспекции ФНС по районам Инспекции ФНС по городам Инспекции ФНС по районам городов Межрегиональные инспекции по: Крупнейшим налогоплательщикам Федеральным округам Ценообразованию Централизованной обработке данных

Слайд 49: Прочие участники налоговых правоотношений

В предусмотренных законодательством случаях полномочиями в области налогообложения и сборов обладают: таможенные органы (ст. 34 и 35 НК) органы внутренних дел и следственные органы (ст. 36 и 37 НК) финансовые органы (ст. 34.2) – дают разъяснения по налогам и сборам Так как перечисленные органы выступают в налоговых правоотношениях на стороне государства, их права, обязанности и ответственность во многом схожи с теми е у налоговых органов.

Слайд 50: Права налоговых органов (Ст. 31 НК)

Права налоговых органов на получение документов по налогообложению Права в связи с исполнением функции налогового контроля Право проводить налоговые проверки и при проведении налоговых проверок Требовать устранения выявленных нарушений и контролировать выполнение этих требований Определять суммы налогов расчетным путем Предъявлять иски в суды

Слайд 51: Права налоговых органов на получение документов по налогообложению

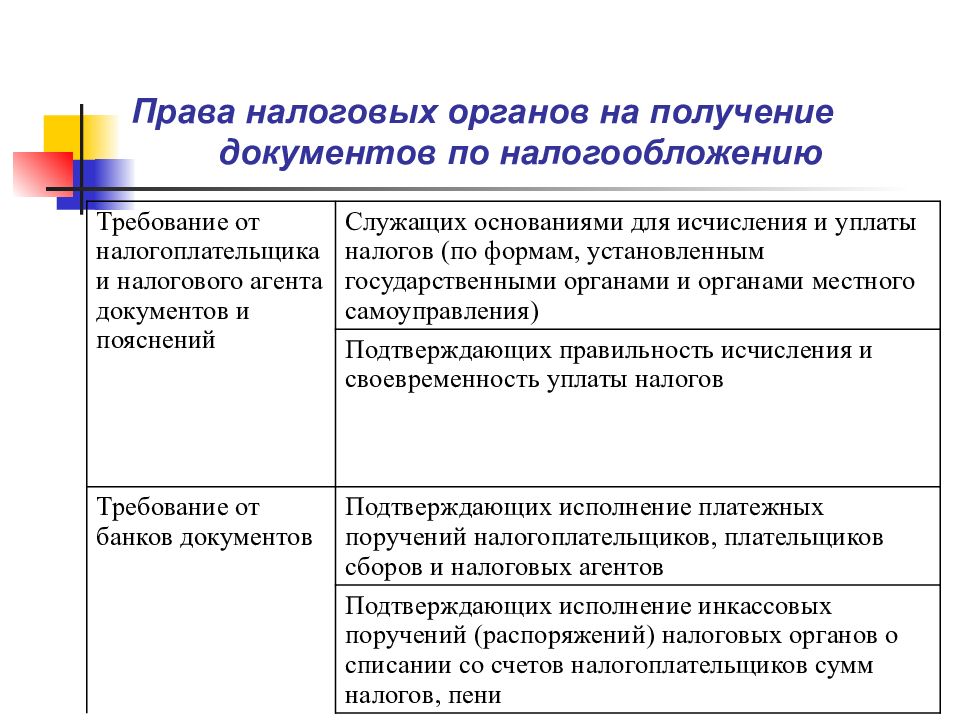

Требование от налогоплательщика и налогового агента документов и пояснений Служащих основаниями для исчисления и уплаты налогов (по формам, установленным государственными органами и органами местного самоуправления) Подтверждающих правильность исчисления и своевременность уплаты налогов Требование от банков документов Подтверждающих исполнение платежных поручений налогоплательщиков, плательщиков сборов и налоговых агентов Подтверждающих исполнение инкассовых поручений (распоряжений) налоговых органов о списании со счетов налогоплательщиков сумм налогов, пени

Слайд 52: Права в связи с исполнением функции налогового контроля

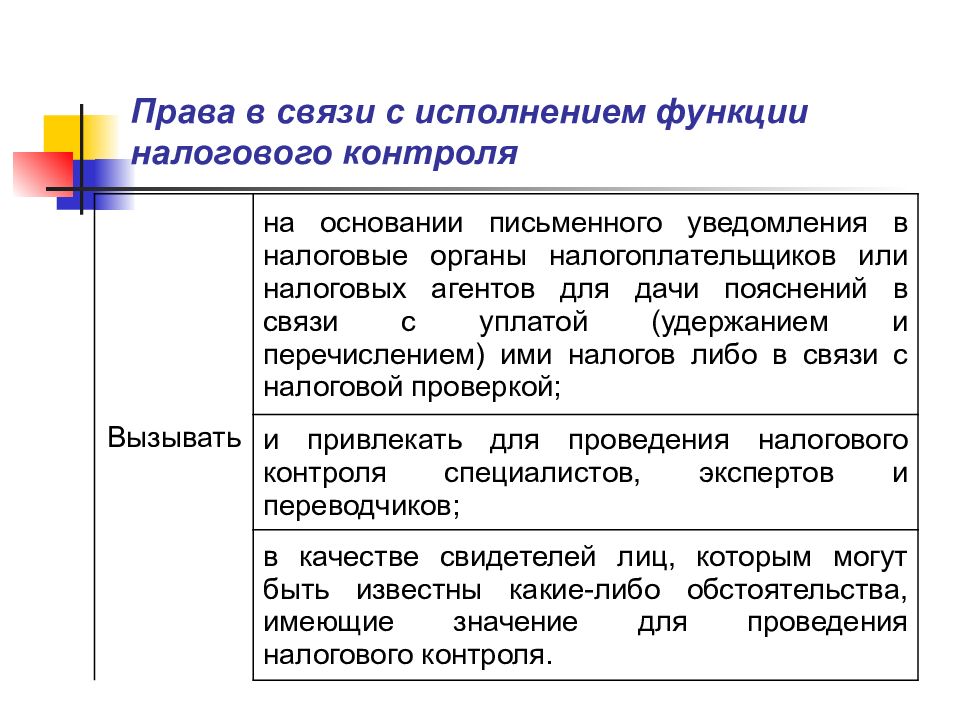

Вызывать на основании письменного уведомления в налоговые органы налогоплательщиков или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов либо в связи с налоговой проверкой; и привлекать для проведения налогового контроля специалистов, экспертов и переводчиков; в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля.

Слайд 53: Права при проведении налоговых проверок

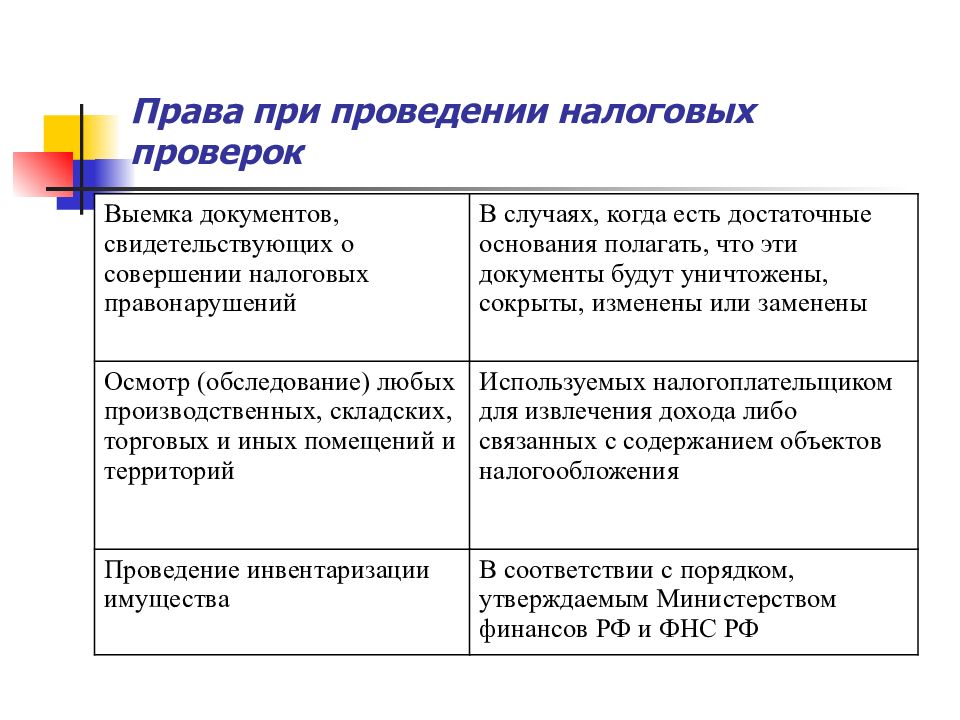

Выемка документов, свидетельствующих о совершении налоговых правонарушений В случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены Осмотр (обследование) любых производственных, складских, торговых и иных помещений и территорий Используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения Проведение инвентаризации имущества В соответствии с порядком, утверждаемым Министерством финансов РФ и ФНС РФ

Слайд 54: Права при обнаружении нарушений налогового законодательства

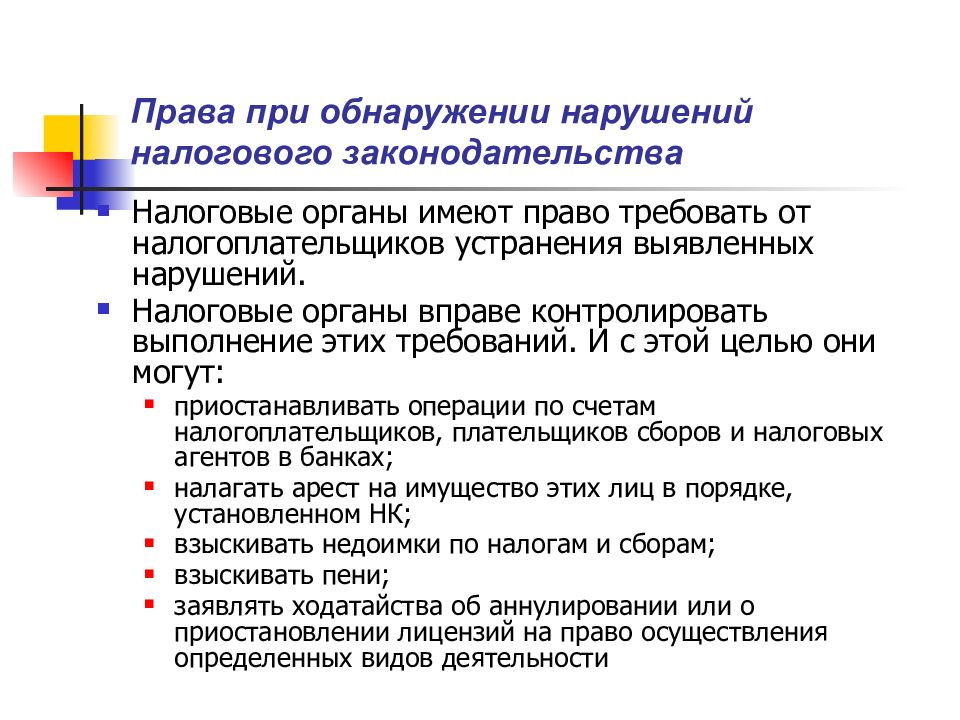

Налоговые органы имеют право требовать от налогоплательщиков устранения выявленных нарушений. Налоговые органы вправе контролировать выполнение этих требований. И с этой целью они могут: приостанавливать операции по счетам налогоплательщиков, плательщиков сборов и налоговых агентов в банках; налагать арест на имущество этих лиц в порядке, установленном НК; взыскивать недоимки по налогам и сборам; взыскивать пени; заявлять ходатайства об аннулировании или о приостановлении лицензий на право осуществления определенных видов деятельности

Слайд 55: Право определять суммы налогов расчетным путем

Налоговые органы вправе определять суммы налогов расчетным путем, в случае непредоставления им документов или возникновения иных препятствий для проверки исчисления налогов. (ст.31 п.1.7) Также налоговые органы могут определять расчетным путем (гл.14.1 – 14.6): рыночные цены по контролируемым сделкам уровень дохода и рентабельности по контролируемым сделкам

Слайд 56: Право предъявлять иски в суды

О взыскании Налоговых санкций с лиц, допустивших нарушение законодательства о налогах и сборах Задолженности по налогам, сборам, соответствующим пеням и штрафам в бюджеты (внебюджетные фонды), числящейся более трех месяцев за зависимыми обществами О ликвидации Организации любой организационно-правовой формы по основаниям, установленным законодательством РФ О признании недействительной Государственной регистрации: - юридического лица; - физического лица в качестве индивидуального предпринимателя О досрочном расторжении Договора об инвестиционном налоговом кредите

Слайд 57: Обязанности налоговых органов ( ст. 32)

Соблюдать законодательство о налогах и сборах и контролировать его соблюдение. Проводить разъяснительную работу по применению налогового законодательства, в т.ч.: бесплатно информировать налогоплательщиков о действующих налогах и сборах, правах и обязанностях участников налоговых отношений; предоставлять формы установленной отчетности; разъяснять порядок их заполнения; давать разъяснения о порядке исчисления и уплаты налогов и сборов. Вести учет налогоплательщиков. По результатам проведенных налоговых проверок направлять налогоплательщику или налоговому агенту: копии акта налоговой проверки; копии решения налогового органа; налоговое уведомление и требование об уплате налога и сбора. Осуществлять возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов. Соблюдать налоговую тайну.

Слайд 58: Обязанности должностных лиц налоговых органов (Ст. 33)

действовать в строгом соответствии с настоящим Кодексом и иными федеральными законами; реализовывать в пределах своей компетенции права и обязанности налоговых органов; корректно и внимательно относиться к налогоплательщикам, их представителям и иным участникам отношений, регулируемых законодательством о налогах и сборах, не унижать их честь и достоинство.

Слайд 59: Вопрос 4: Иные государственные органы - участники налоговых правоотношений. Их права, обязанности, ответственность

Таможенные органы (собирают налоги при пересечении границы) ст.34 Таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу Таможенного союза. Должностные лица таможенных органов несут обязанности, аналогично должностным лицам налоговых органов (Ст. 33)

Слайд 60: Финансовые органы (разъясняют) ст.34.2

Минфин РФ дает письменные разъяснения налоговым органам, налогоплательщикам и налоговым агентам по вопросам применения налогового законодательства. Финансовые органы субъектов РФ и муниципальных образований дают письменные разъяснения, соответственно, по законодательству субъектов РФ и НПА муниципальных образований. Минфин РФ, финансовые органы субъектов Российской Федерации и муниципальных образований дают письменные разъяснения в пределах своей компетенции: в течение двух месяцев со дня поступления соответствующего запроса. По решению руководителя (заместителя руководителя) соответствующего финансового органа указанный срок может быть продлен, но не более чем на один месяц.

Слайд 61: Органы внутренних дел и следственные органы (сопровождают на ВНП) ст.36

По запросу налоговых органов органы внутренних дел участвуют вместе с налоговыми органами в проводимых налоговыми органами выездных налоговых проверках. При выявлении обстоятельств, требующих совершения действий, отнесенных настоящим Кодексом к полномочиям налоговых органов, органы внутренних дел, следственные органы обязаны в десятидневный срок со дня выявления указанных обстоятельств направить материалы в соответствующий налоговый орган для принятия по ним решения.

Слайд 62: Ответственность налоговых, таможенных (ст.35), следственных органов и органов внутренних дел(ст.37)

Налоговые, таможенные, следственные органы и органы внутренних дел, несут ответственность за убытки, причиненные налогоплательщикам вследствие своих (и своих должностных лиц) неправомерных действий, решений или бездействия - за счет федерального бюджета. За неправомерные действия или бездействие должностные лица и другие работники данных органов несут ответственность в соответствии с законодательством РФ.

Слайд 63: Вопрос 5: Банки как участники налоговых правоотношений

Функции банков: Посреднические: осуществляет доставку денежных средств налогоплательщика на соответствующие счета (ст. 45, ст. 60) Информационные: предоставляет налоговым органам и суду информацию о счетах, выписки и т.д. (ст. 60, ст. 86) Обеспечительные: обеспечивает применение некоторых обеспечительных мер налогового законодательства – приостанавливают операции по счетам налогоплательщика, отказывают в открытии счетов, списывают средства в пользу государства (ст.60, ст. 76) Учетные: ведут учет налогоплательщиков (ст.86)

Слайд 64: Посреднические функции банков в налоговых правоотношениях (ст.45)

Банк осуществляет доставку денежных средств налогоплательщика на соответствующие счета казначейства и несет ответственность за ее своевременность. Налогоплательщик от этой ответственности освобожден. Так, согласно ст.45.п.3, обязанность по уплате налога считается исполненной налогоплательщиком в тот момент, когда он «поручил» банку осуществить платеж, то есть с момента: предъявления в банк поручения на перечисление денежных средств в бюджетную систему РФ отражения на лицевом счете организации операции по перечислению денежных средств со дня внесения физическим лицом в банк наличных денежных средств

Слайд 65: Посреднические функции банков в налоговых правоотношениях (ст.60)

В ст.60 (Обязанности банков) обозначены сроки и условия выполнения банком посреднических функций: Исполнять поручения налогоплательщика и налогового органа за счет их денежных средств Исполнять поручения налогоплательщика или НО в течение одного операционного дня, следующего за днем получения такого поручения Исполнять платежные поручения налогоплательщика без задержек (если на счете есть деньги) Исполнять платежные поручения налогоплательщика бесплатно, не взимая комиссии и платы за совершение таких операций

Слайд 66: Информационные функции банков в налоговых правоотношениях (ст.60, ст.86)

Обязаны сообщать в НО в электронной форме в течение 3 дней: об открытии/закрытии счета (ст.86) об изменении реквизитов счета организации/ИП (ст.86) об остатках денежных средств налогоплательщика на счетах в банке, операции по которым приостановлены, 3 дня считаются с момента получения решения о приостановлении (ст. 60) Обязаны выдавать НО в течение 3 дней (ст.86): справки о наличии счетов в банке и (или) об остатках денежных средств на счетах, выписки по операциям на счетах организаций/ИП справки об остатках электронных денежных средств и переводах электронных денежных средств

Слайд 67: Запросы о справках и выписках (ст.86)

Справки и выписки могут быть запрошены налоговым органом: в случае налогового контроля у организации/ИП после вынесения решения о взыскании налога в случае принятия решений о приостановлении операций по счетам организации/ИП, приостановлении переводов электронных денежных средств или об его отмене Форма предоставления информации от банка к НО определяется ФНС и Центробанком РФ

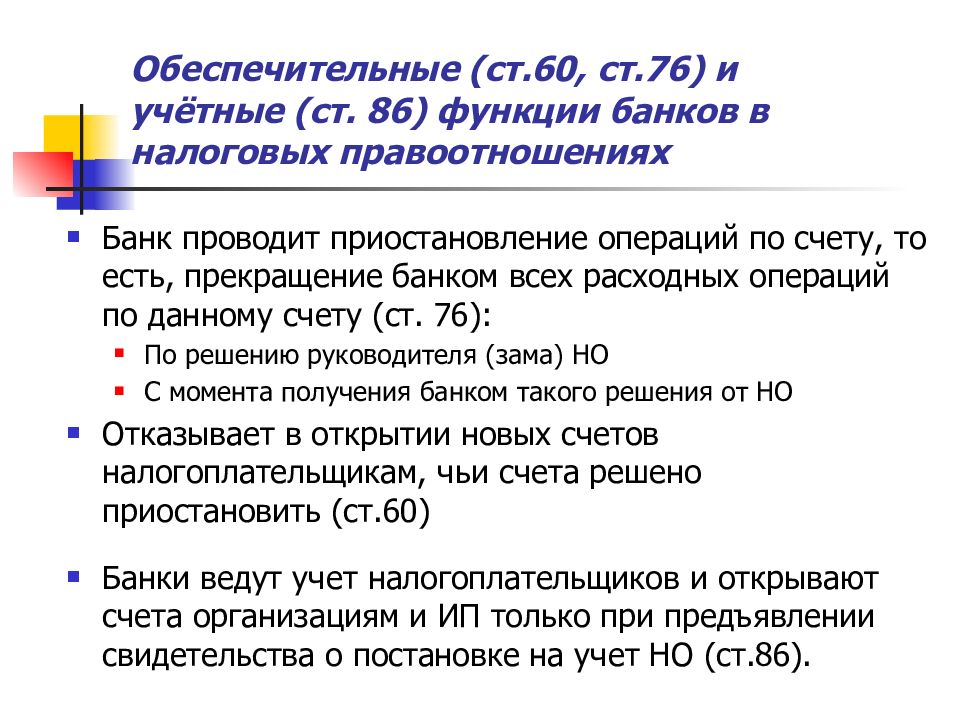

Слайд 68: Обеспечительные (ст.60, ст.76) и учётные (ст. 86) функции банков в налоговых правоотношениях

Банк проводит приостановление операций по счету, то есть, прекращение банком всех расходных операций по данному счету (ст. 76): По решению руководителя (зама) НО С момента получения банком такого решения от НО Отказывает в открытии новых счетов налогоплательщикам, чьи счета решено приостановить (ст.60) Банки ведут учет налогоплательщиков и открывают счета организациям и ИП только при предъявлении свидетельства о постановке на учет НО (ст.86).

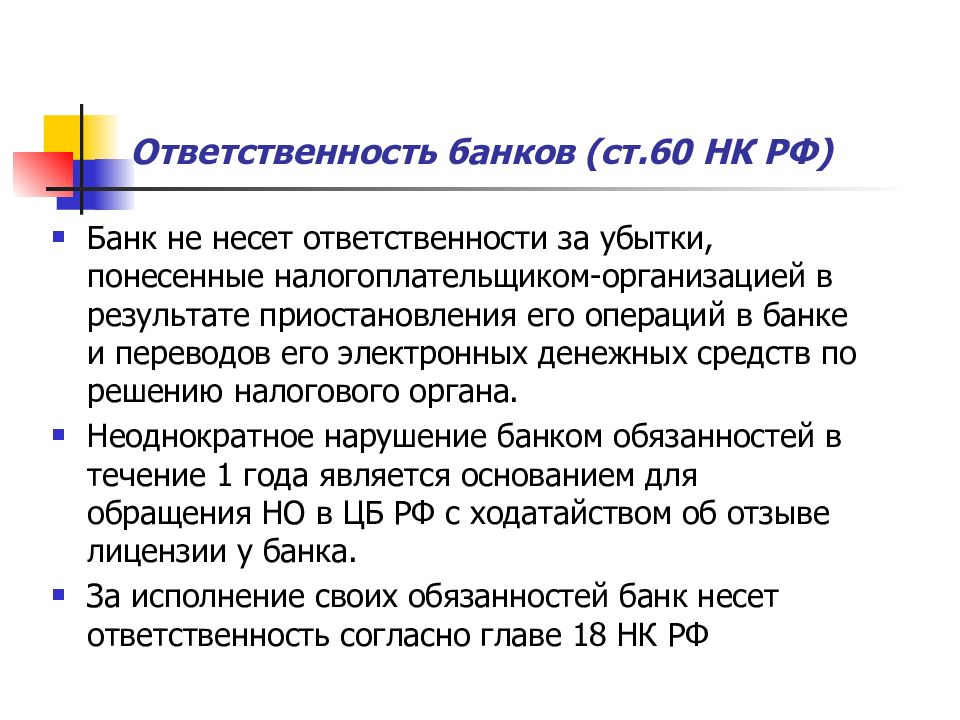

Слайд 69: Ответственность банков (ст.60 НК РФ)

Банк не несет ответственности за убытки, понесенные налогоплательщиком-организацией в результате приостановления его операций в банке и переводов его электронных денежных средств по решению налогового органа. Неоднократное нарушение банком обязанностей в течение 1 года является основанием для обращения НО в ЦБ РФ с ходатайством об отзыве лицензии у банка. За исполнение своих обязанностей банк несет ответственность согласно главе 18 НК РФ

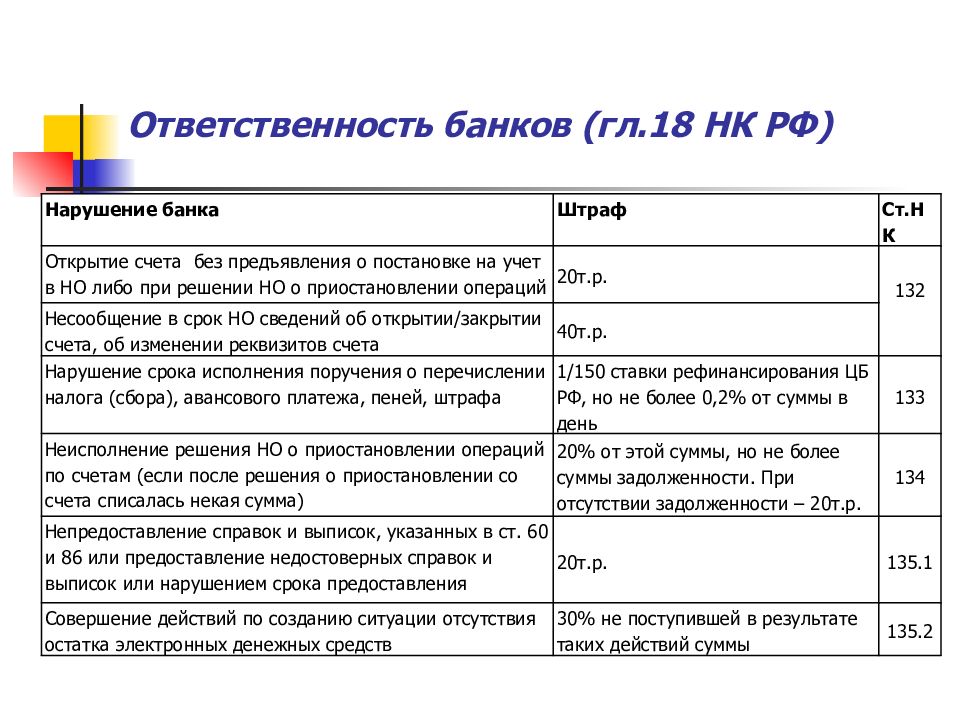

Слайд 70: Ответственность банков (гл.18 НК РФ)

Нарушение банка Штраф Ст.НК Открытие счета без предъявления о постановке на учет в НО либо при решении НО о приостановлении операций 20т.р. 132 Несообщение в срок НО сведений об открытии/закрытии счета, об изменении реквизитов счета 40т.р. Нарушение срока исполнения поручения о перечислении налога (сбора), авансового платежа, пеней, штрафа 1/150 ставки рефинансирования ЦБ РФ, но не более 0,2% от суммы в день 133 Неисполнение решения НО о приостановлении операций по счетам (если после решения о приостановлении со счета списалась некая сумма) 20% от этой суммы, но не более суммы задолженности. При отсутствии задолженности – 20т.р. 134 Непредоставление справок и выписок, указанных в ст. 60 и 86 или предоставление недостоверных справок и выписок или нарушением срока предоставления 20т.р. 135.1 Совершение действий по созданию ситуации отсутствия остатка электронных денежных средств 30% не поступившей в результате таких действий суммы 135.2

Слайд 71: Тема 3. Налоговая обязанность и обеспечение ее исполнения Вопросы:

Исполнение налоговой обязанности Виды налоговых правонарушений и ответственность за их совершение: НК Виды налоговых преступлений и ответственность за их совершение: УК Налоговые проверки: выездные и камеральные Обжалование актов налоговых органов и действий их должностных лиц

Слайд 72: Вопрос 1: Исполнение налоговой обязанности (НО)

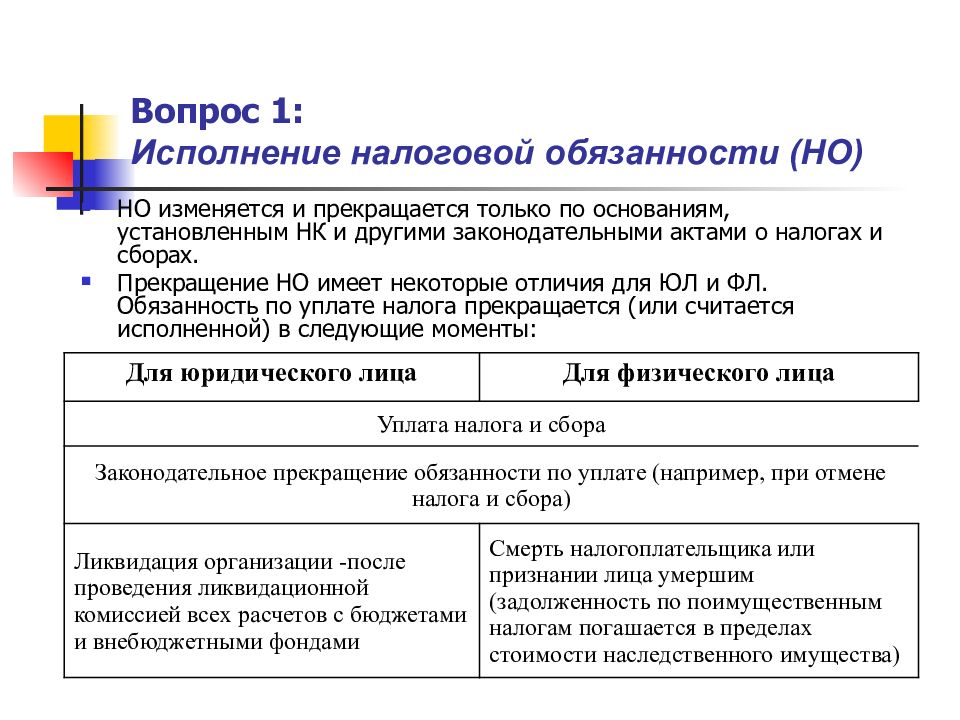

НО изменяется и прекращается только по основаниям, установленным НК и другими законодательными актами о налогах и сборах. Прекращение НО имеет некоторые отличия для ЮЛ и ФЛ. Обязанность по уплате налога прекращается (или считается исполненной) в следующие моменты: Для юридического лица Для физического лица Уплата налога и сбора Законодательное прекращение обязанности по уплате (например, при отмене налога и сбора) Ликвидация организации -после проведения ликвидационной комиссией всех расчетов с бюджетами и внебюджетными фондами Смерть налогоплательщика или признании лица умершим (задолженность по поимущественным налогам погашается в пределах стоимости наследственного имущества)

Слайд 73: Момент уплаты налога

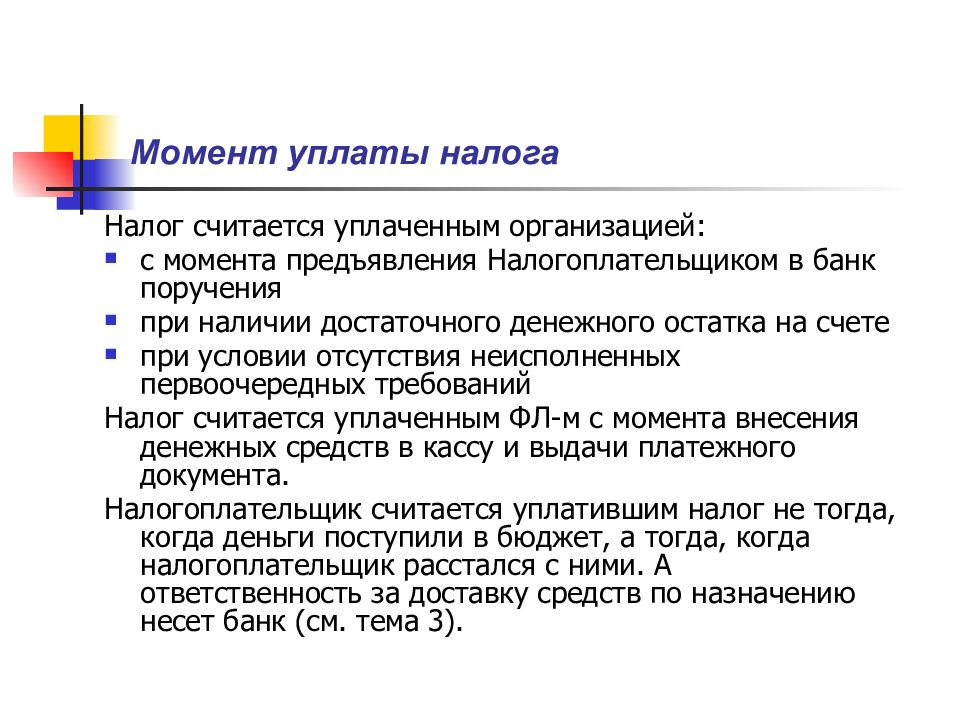

Налог считается уплаченным организацией: с момента предъявления Налогоплательщиком в банк поручения при наличии достаточного денежного остатка на счете при условии отсутствия неисполненных первоочередных требований Налог считается уплаченным ФЛ-м с момента внесения денежных средств в кассу и выдачи платежного документа. Налогоплательщик считается уплатившим налог не тогда, когда деньги поступили в бюджет, а тогда, когда налогоплательщик расстался с ними. А ответственность за доставку средств по назначению несет банк (см. тема 3).

Слайд 74: Специальные моменты исполнения НО

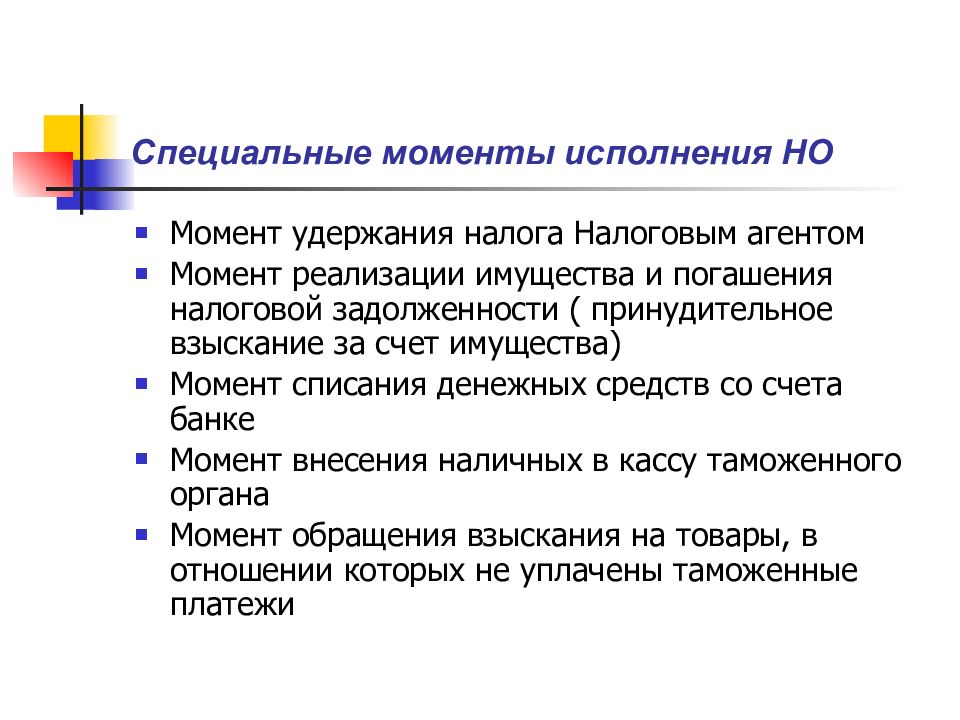

Момент удержания налога Налоговым агентом Момент реализации имущества и погашения налоговой задолженности ( принудительное взыскание за счет имущества) Момент списания денежных средств со счета банке Момент внесения наличных в кассу таможенного органа Момент обращения взыскания на товары, в отношении которых не уплачены таможенные платежи

Слайд 75: Вопрос 2: Виды налоговых правонарушений и ответственность за их совершение: НК

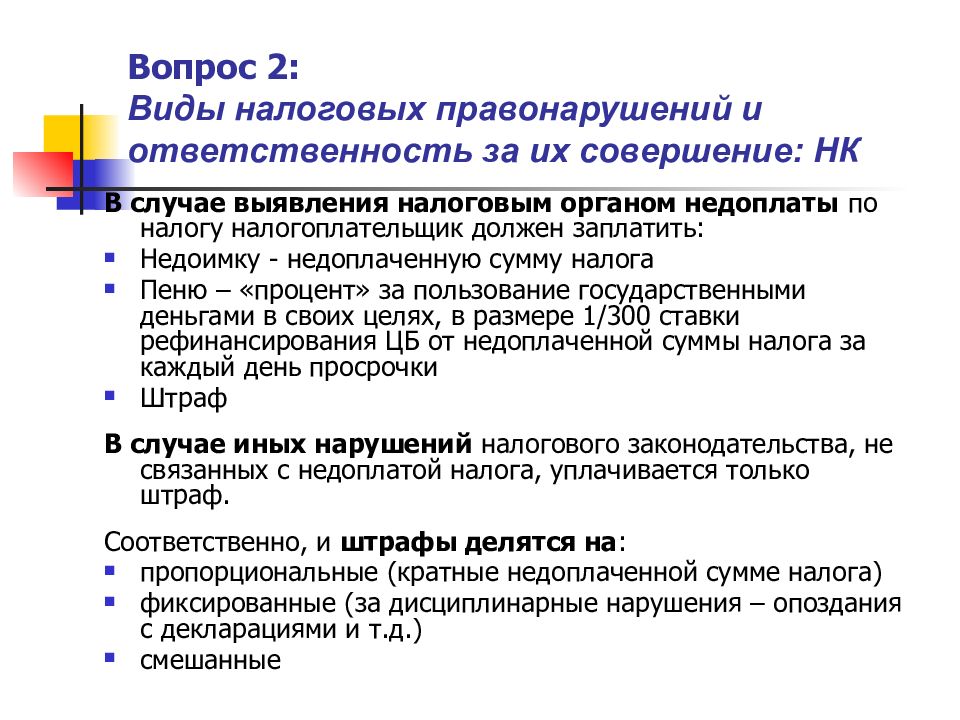

В случае выявления налоговым органом недоплаты по налогу налогоплательщик должен заплатить: Недоимку - недоплаченную сумму налога Пеню – «процент» за пользование государственными деньгами в своих целях, в размере 1/300 ставки рефинансирования ЦБ от недоплаченной суммы налога за каждый день просрочки Штраф В случае иных нарушений налогового законодательства, не связанных с недоплатой налога, уплачивается только штраф. Соответственно, и штрафы делятся на : пропорциональные (кратные недоплаченной сумме налога) фиксированные (за дисциплинарные нарушения – опоздания с декларациями и т.д.) смешанные

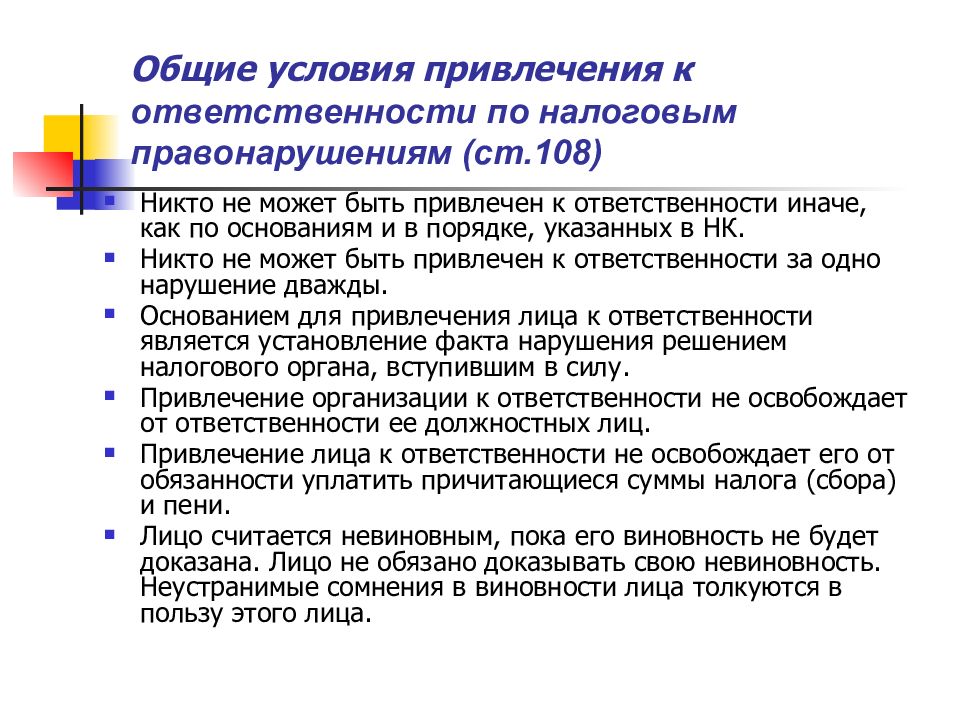

Слайд 76: Общие условия привлечения к ответственности по налоговым правонарушениям (ст.108)

Никто не может быть привлечен к ответственности иначе, как по основаниям и в порядке, указанных в НК. Никто не может быть привлечен к ответственности за одно нарушение дважды. Основанием для привлечения лица к ответственности является установление факта нарушения решением налогового органа, вступившим в силу. Привлечение организации к ответственности не освобождает от ответственности ее должностных лиц. Привлечение лица к ответственности не освобождает его от обязанности уплатить причитающиеся суммы налога (сбора) и пени. Лицо считается невиновным, пока его виновность не будет доказана. Лицо не обязано доказывать свою невиновность. Неустранимые сомнения в виновности лица толкуются в пользу этого лица.

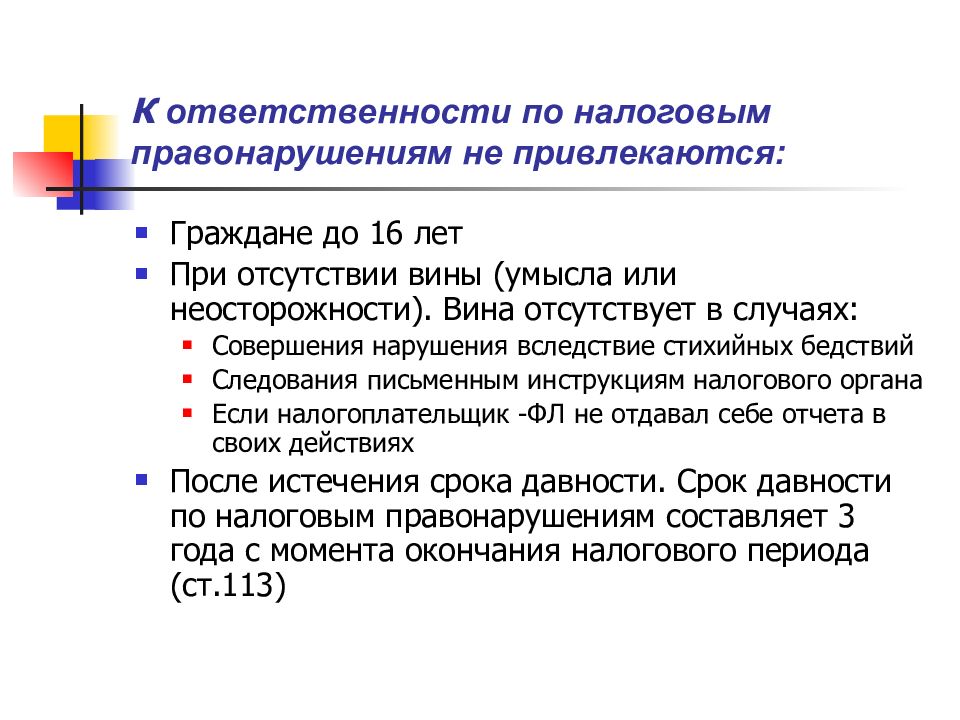

Слайд 77: К ответственности по налоговым правонарушениям не привлекаются:

Граждане до 16 лет При отсутствии вины (умысла или неосторожности). Вина отсутствует в случаях: Совершения нарушения вследствие стихийных бедствий Следования письменным инструкциям налогового органа Если налогоплательщик -ФЛ не отдавал себе отчета в своих действиях После истечения срока давности. Срок давности по налоговым правонарушениям составляет 3 года с момента окончания налогового периода (ст.113)

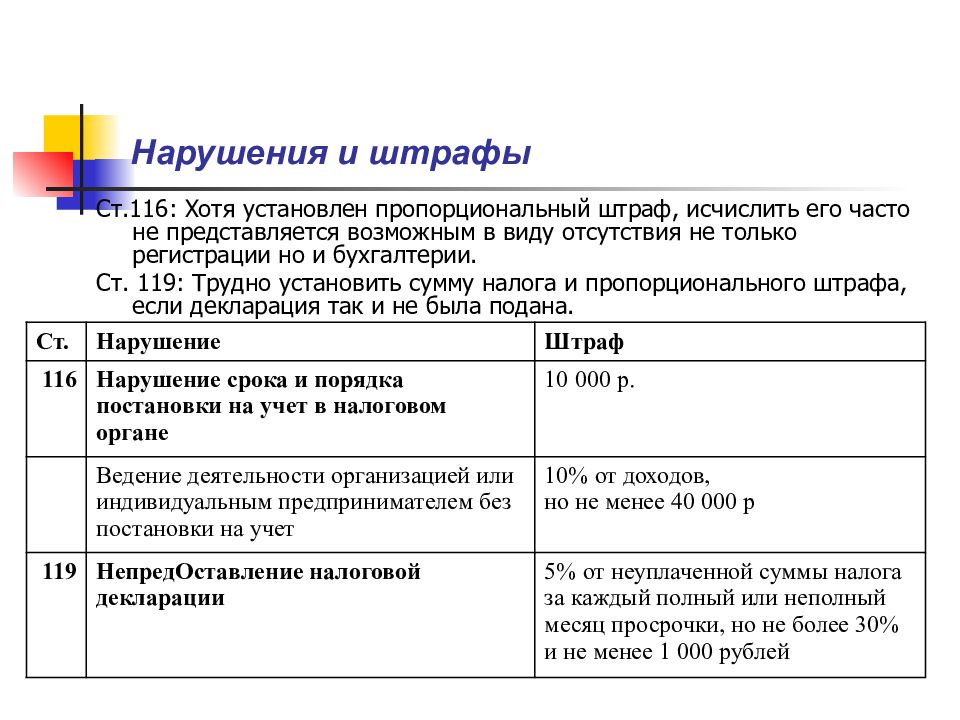

Слайд 78: Нарушения и штрафы

Ст.116: Хотя установлен пропорциональный штраф, исчислить его часто не представляется возможным в виду отсутствия не только регистрации но и бухгалтерии. Ст. 119: Трудно установить сумму налога и пропорционального штрафа, если декларация так и не была подана. Ст. Нарушение Штраф 116 Нарушение срока и порядка постановки на учет в налоговом органе 10 000 р. Ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет 10% от доходов, но не менее 40 000 р 119 НепредОставление налоговой декларации 5% от неуплаченной суммы налога за каждый полный или неполный месяц просрочки, но не более 30% и не менее 1 000 рублей

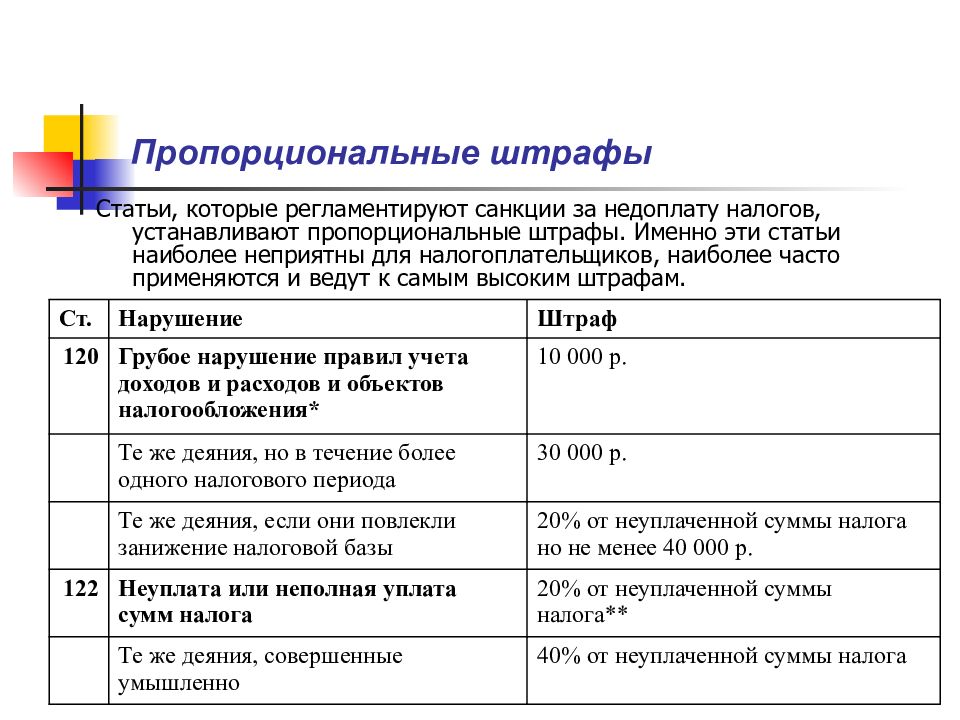

Слайд 79: Пропорциональные штрафы

Статьи, которые регламентируют санкции за недоплату налогов, устанавливают пропорциональные штрафы. Именно эти статьи наиболее неприятны для налогоплательщиков, наиболее часто применяются и ведут к самым высоким штрафам. Ст. Нарушение Штраф 120 Грубое нарушение правил учета доходов и расходов и объектов налогообложения* 10 000 р. Те же деяния, но в течение более одного налогового периода 30 000 р. Те же деяния, если они повлекли занижение налоговой базы 20% от неуплаченной суммы налога но не менее 40 000 р. 122 Неуплата или неполная уплата сумм налога 20% от неуплаченной суммы налога** Те же деяния, совершенные умышленно 40% от неуплаченной суммы налога

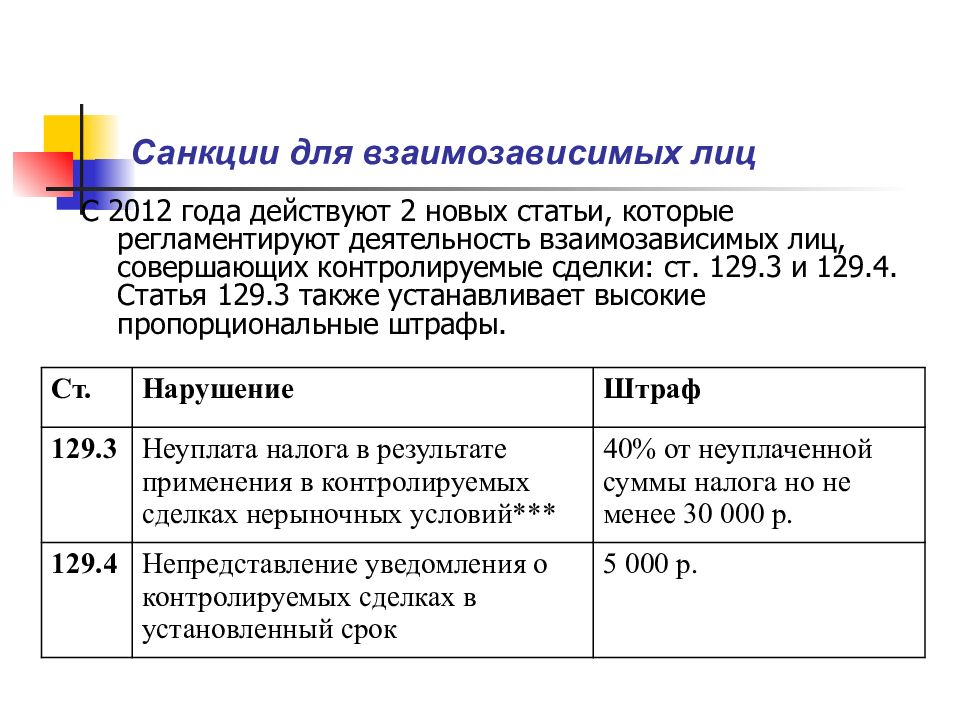

Слайд 80: Санкции для взаимозависимых лиц

С 2012 года действуют 2 новых статьи, которые регламентируют деятельность взаимозависимых лиц, совершающих контролируемые сделки: ст. 129.3 и 129.4. Статья 129.3 также устанавливает высокие пропорциональные штрафы. Ст. Нарушение Штраф 129.3 Неуплата налога в результате применения в контролируемых сделках нерыночных условий*** 40% от неуплаченной суммы налога но не менее 30 000 р. 129.4 Непредставление уведомления о контролируемых сделках в установленный срок 5 000 р.

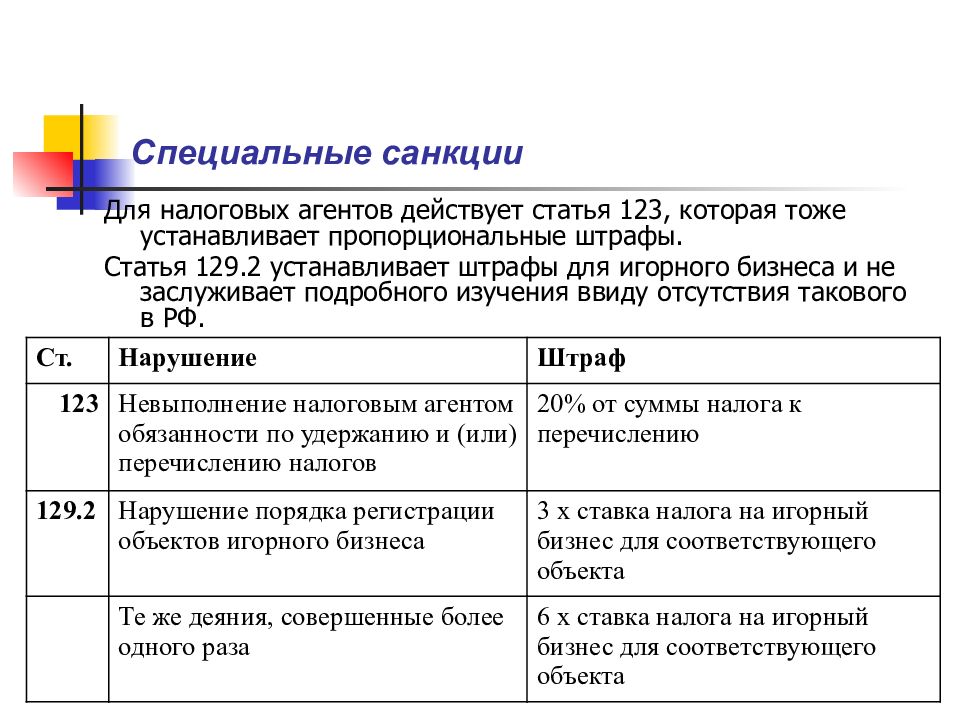

Слайд 81: Специальные санкции

Для налоговых агентов действует статья 123, которая тоже устанавливает пропорциональные штрафы. Статья 129.2 устанавливает штрафы для игорного бизнеса и не заслуживает подробного изучения ввиду отсутствия такового в РФ. Ст. Нарушение Штраф 123 Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов 20% от суммы налога к перечислению 129.2 Нарушение порядка регистрации объектов игорного бизнеса 3 х ставка налога на игорный бизнес для соответствующего объекта Те же деяния, совершенные более одного раза 6 х ставка налога на игорный бизнес для соответствующего объекта

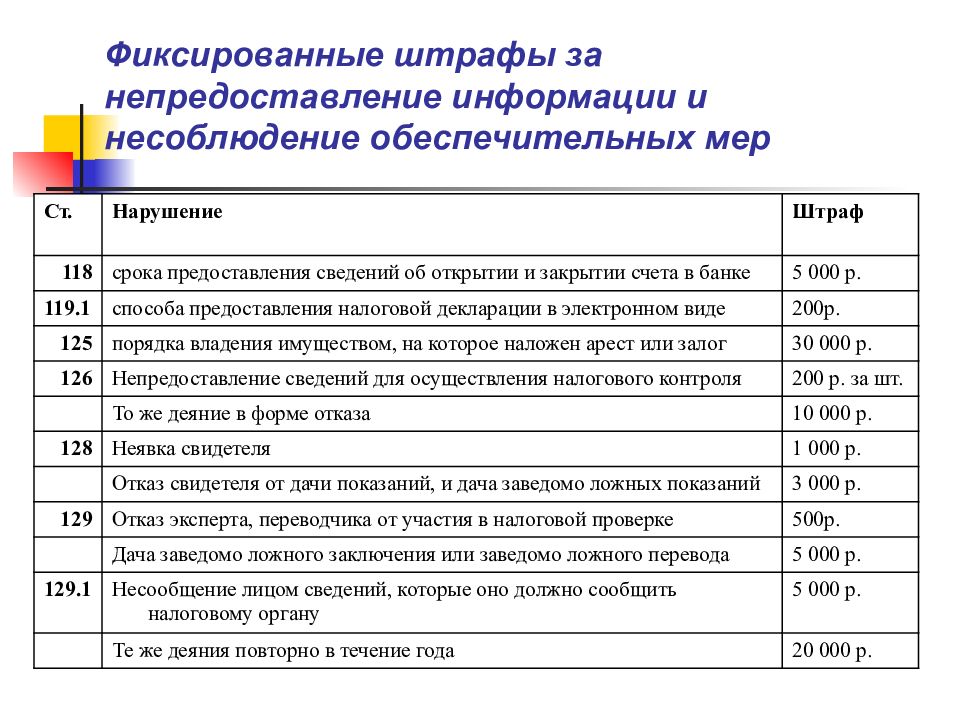

Слайд 82: Фиксированные штрафы за непредоставление информации и несоблюдение обеспечительных мер

Ст. Нарушение Штраф 118 срока предоставления сведений об открытии и закрытии счета в банке 5 000 р. 119.1 способа предоставления налоговой декларации в электронном виде 200р. 125 порядка владения имуществом, на которое наложен арест или залог 30 000 р. 126 Непредоставление сведений для осуществления налогового контроля 200 р. за шт. То же деяние в форме отказа 10 000 р. 128 Неявка свидетеля 1 000 р. Отказ свидетеля от дачи показаний, и дача заведомо ложных показаний 3 000 р. 129 Отказ эксперта, переводчика от участия в налоговой проверке 500р. Дача заведомо ложного заключения или заведомо ложного перевода 5 000 р. 129.1 Несообщение лицом сведений, которые оно должно сообщить налоговому органу 5 000 р. Те же деяния повторно в течение года 20 000 р.

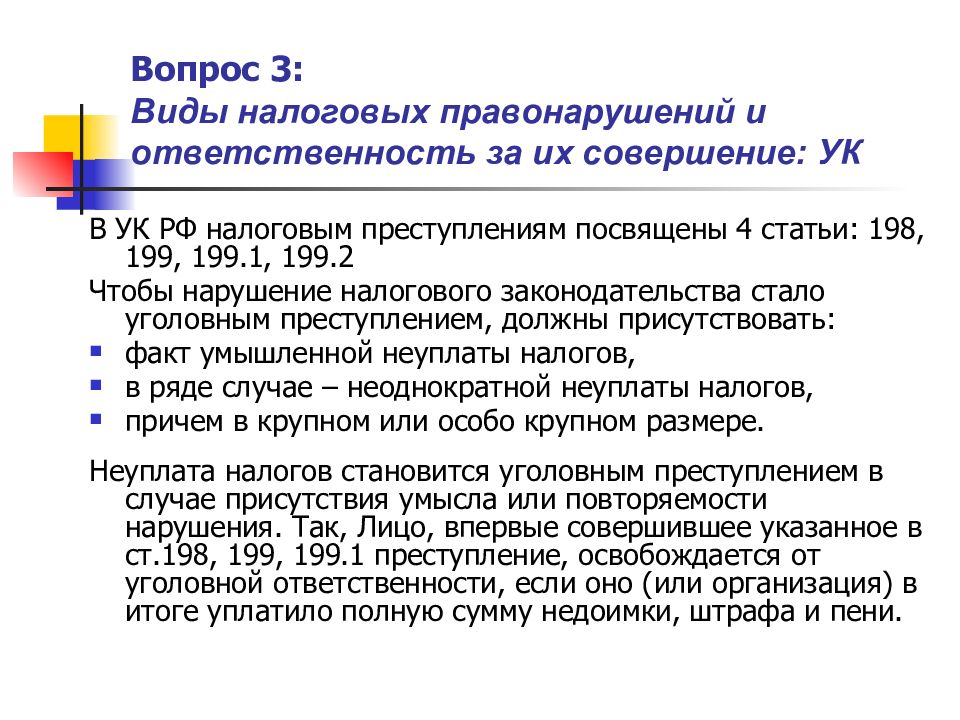

Слайд 83: Вопрос 3: Виды налоговых правонарушений и ответственность за их совершение: УК

В УК РФ налоговым преступлениям посвящены 4 статьи: 198, 199, 199.1, 199.2 Чтобы нарушение налогового законодательства стало уголовным преступлением, должны присутствовать: факт умышленной неуплаты налогов, в ряде случае – неоднократной неуплаты налогов, причем в крупном или особо крупном размере. Неуплата налогов становится уголовным преступлением в случае присутствия умысла или повторяемости нарушения. Так, Лицо, впервые совершившее указанное в ст.198, 199, 199.1 преступление, освобождается от уголовной ответственности, если оно (или организация) в итоге уплатило полную сумму недоимки, штрафа и пени.

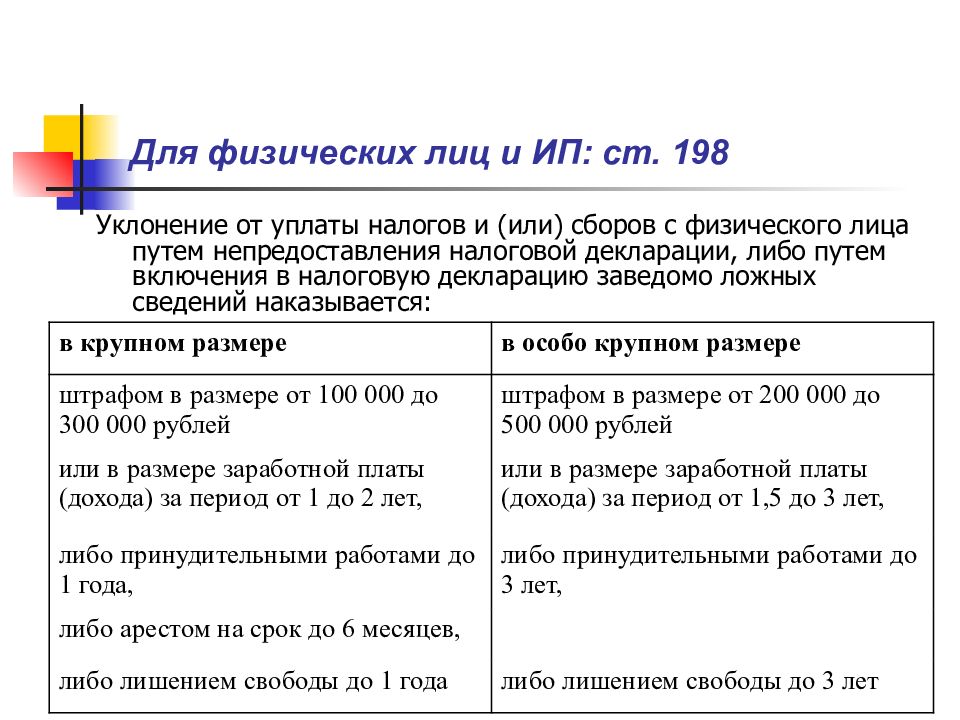

Слайд 84: Для физических лиц и ИП: ст. 198

Уклонение от уплаты налогов и (или) сборов с физического лица путем непредоставления налоговой декларации, либо путем включения в налоговую декларацию заведомо ложных сведений наказывается: в крупном размере в особо крупном размере штрафом в размере от 100 000 до 300 000 рублей штрафом в размере от 200 000 до 500 000 рублей или в размере заработной платы (дохода) за период от 1 до 2 лет, или в размере заработной платы (дохода) за период от 1,5 до 3 лет, либо принудительными работами до 1 года, либо принудительными работами до 3 лет, либо арестом на срок до 6 месяцев, либо лишением свободы до 1 года либо лишением свободы до 3 лет

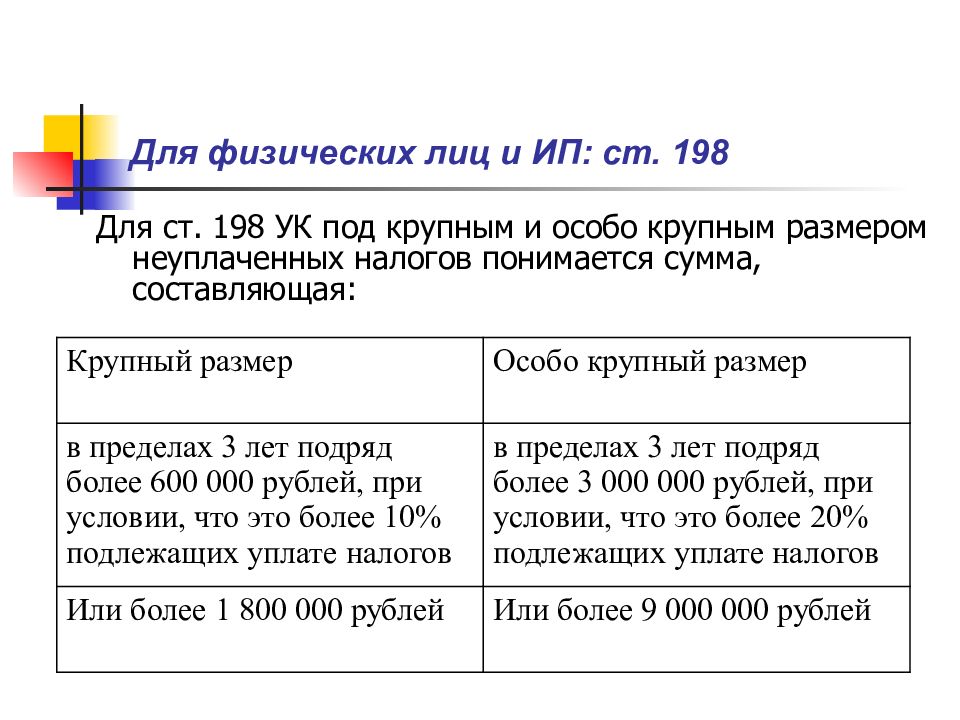

Слайд 85: Для физических лиц и ИП: ст. 198

Для ст. 198 УК под крупным и особо крупным размером неуплаченных налогов понимается сумма, составляющая: Крупный размер Особо крупный размер в пределах 3 лет подряд более 600 000 рублей, при условии, что это более 10% подлежащих уплате налогов в пределах 3 лет подряд более 3 000 000 рублей, при условии, что это более 20% подлежащих уплате налогов Или более 1 800 000 рублей Или более 9 000 000 рублей

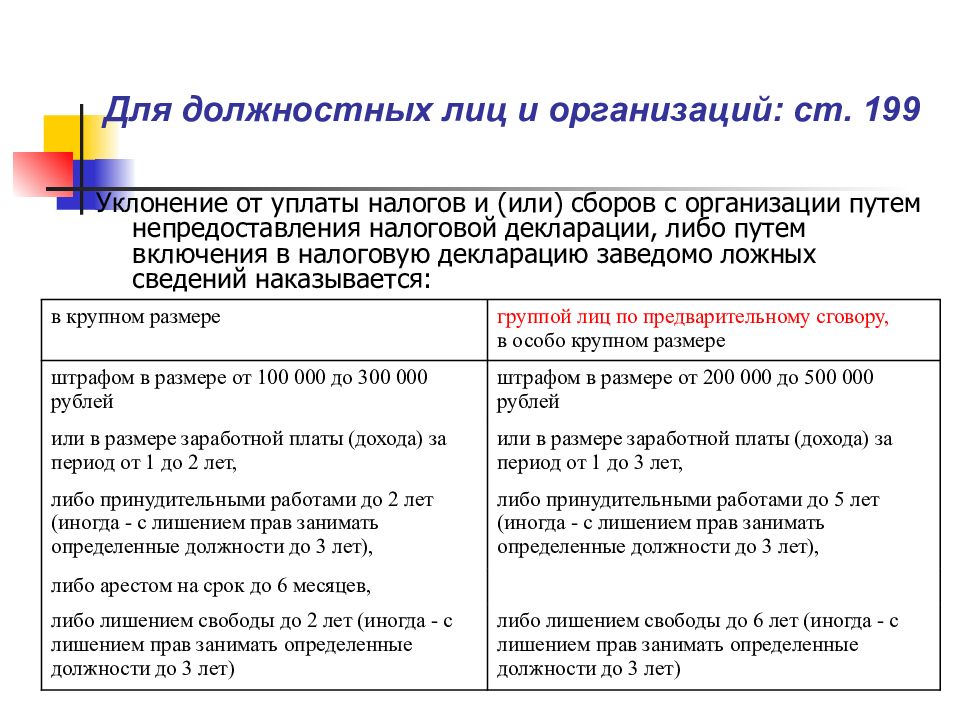

Слайд 86: Для должностных лиц и организаций: ст. 199

Уклонение от уплаты налогов и (или) сборов с организации путем непредоставления налоговой декларации, либо путем включения в налоговую декларацию заведомо ложных сведений наказывается: в крупном размере группой лиц по предварительному сговору, в особо крупном размере штрафом в размере от 100 000 до 300 000 рублей штрафом в размере от 200 000 до 500 000 рублей или в размере заработной платы (дохода) за период от 1 до 2 лет, или в размере заработной платы (дохода) за период от 1 до 3 лет, либо принудительными работами до 2 лет (иногда - с лишением прав занимать определенные должности до 3 лет), либо принудительными работами до 5 лет (иногда - с лишением прав занимать определенные должности до 3 лет), либо арестом на срок до 6 месяцев, либо лишением свободы до 2 лет (иногда - с лишением прав занимать определенные должности до 3 лет) либо лишением свободы до 6 лет (иногда - с лишением прав занимать определенные должности до 3 лет)

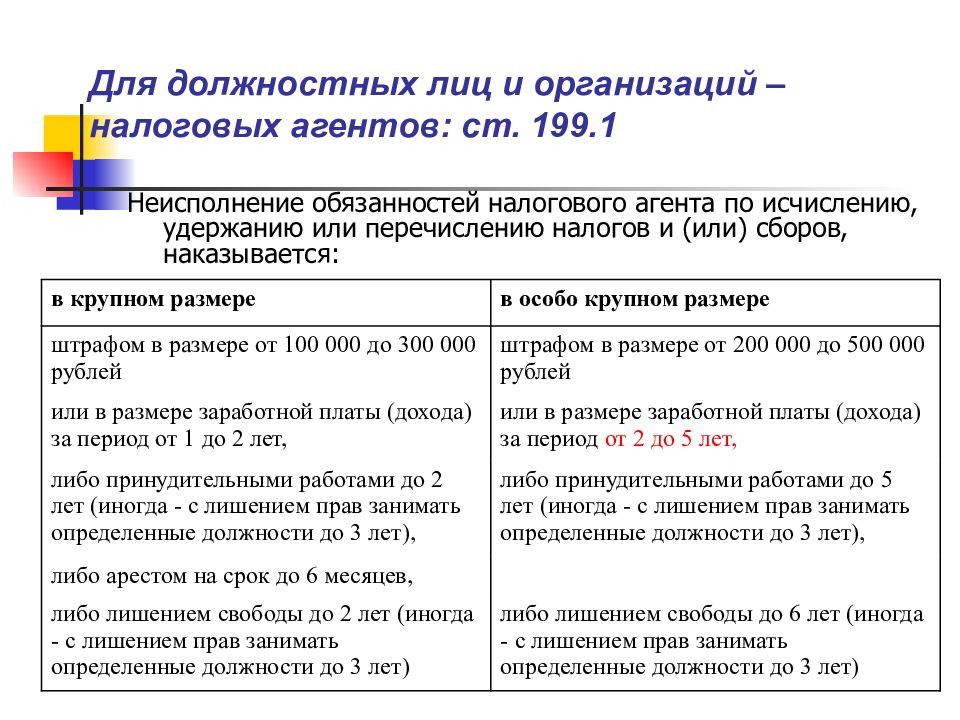

Слайд 87: Для должностных лиц и организаций – налоговых агентов: ст. 199.1

Неисполнение обязанностей налогового агента по исчислению, удержанию или перечислению налогов и (или) сборов, наказывается: в крупном размере в особо крупном размере штрафом в размере от 100 000 до 300 000 рублей штрафом в размере от 200 000 до 500 000 рублей или в размере заработной платы (дохода) за период от 1 до 2 лет, или в размере заработной платы (дохода) за период от 2 до 5 лет, либо принудительными работами до 2 лет (иногда - с лишением прав занимать определенные должности до 3 лет), либо принудительными работами до 5 лет (иногда - с лишением прав занимать определенные должности до 3 лет), либо арестом на срок до 6 месяцев, либо лишением свободы до 2 лет (иногда - с лишением прав занимать определенные должности до 3 лет) либо лишением свободы до 6 лет (иногда - с лишением прав занимать определенные должности до 3 лет)

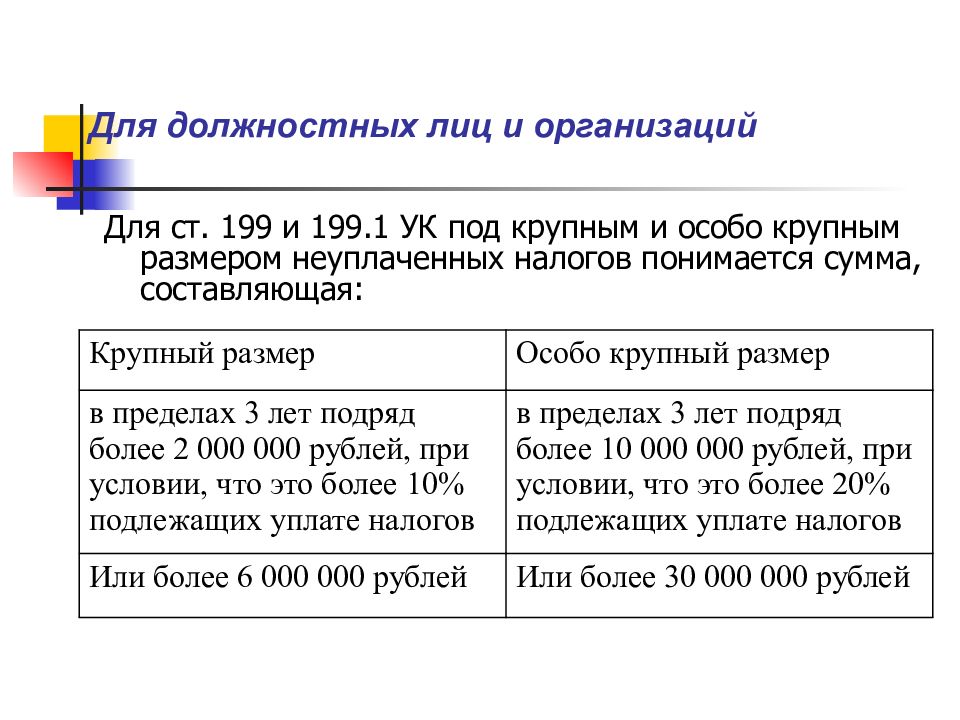

Слайд 88: Для должностных лиц и организаций

Для ст. 199 и 199.1 УК под крупным и особо крупным размером неуплаченных налогов понимается сумма, составляющая: Крупный размер Особо крупный размер в пределах 3 лет подряд более 2 000 000 рублей, при условии, что это более 10% подлежащих уплате налогов в пределах 3 лет подряд более 10 000 000 рублей, при условии, что это более 20% подлежащих уплате налогов Или более 6 000 000 рублей Или более 30 000 000 рублей

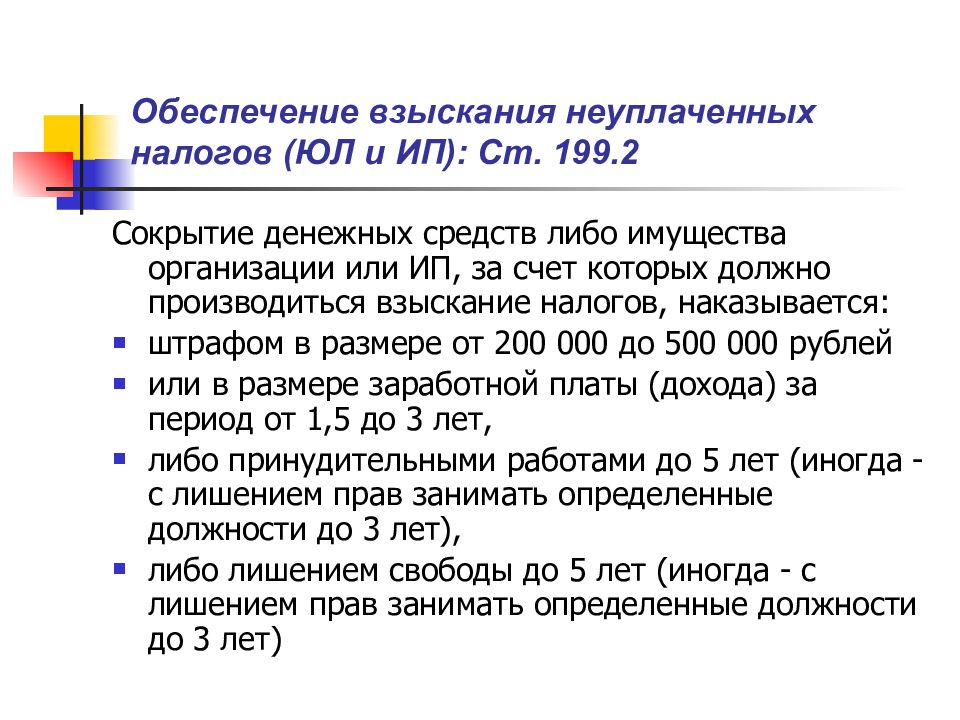

Слайд 89: Обеспечение взыскания неуплаченных налогов (ЮЛ и ИП): Ст. 199.2

Сокрытие денежных средств либо имущества организации или ИП, за счет которых должно производиться взыскание налогов, наказывается: штрафом в размере от 200 000 до 500 000 рублей или в размере заработной платы (дохода) за период от 1,5 до 3 лет, либо принудительными работами до 5 лет (иногда - с лишением прав занимать определенные должности до 3 лет), либо лишением свободы до 5 лет (иногда - с лишением прав занимать определенные должности до 3 лет)

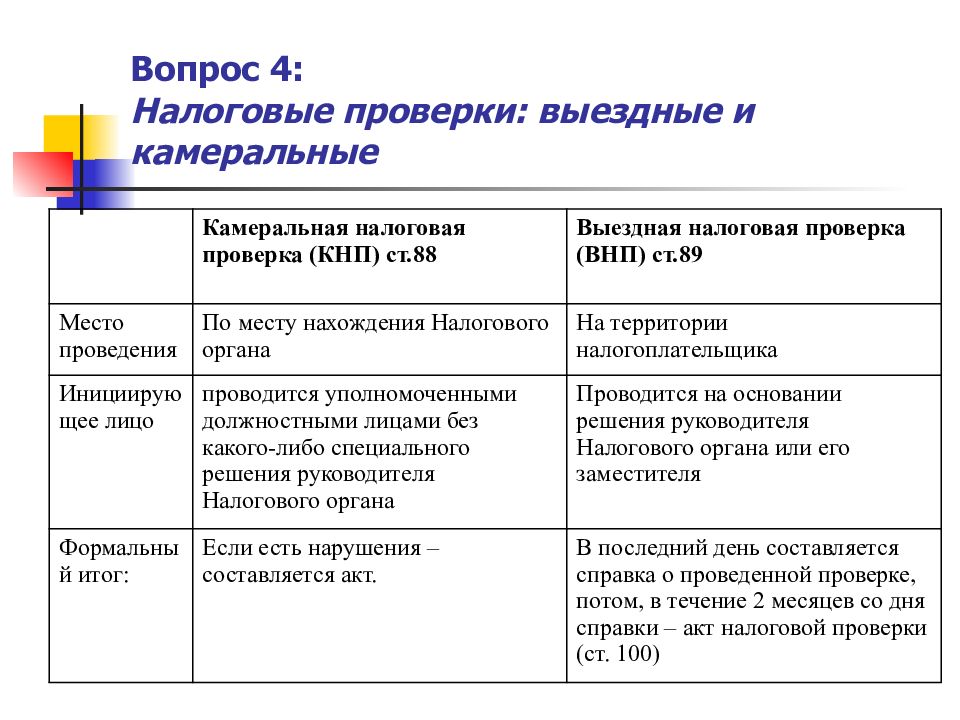

Слайд 90: Вопрос 4: Налоговые проверки: выездные и камеральные

Камеральная налоговая проверка (КНП) ст.88 Выездная налоговая проверка (ВНП) ст.89 Место проведения По месту нахождения Налогового органа На территории налогоплательщика Инициирующее лицо проводится уполномоченными должностными лицами без какого-либо специального решения руководителя Налогового органа Проводится на основании решения руководителя Налогового органа или его заместителя Формальный итог: Если есть нарушения – составляется акт. В последний день составляется справка о проведенной проверке, потом, в течение 2 месяцев со дня справки – акт налоговой проверки (ст. 100)

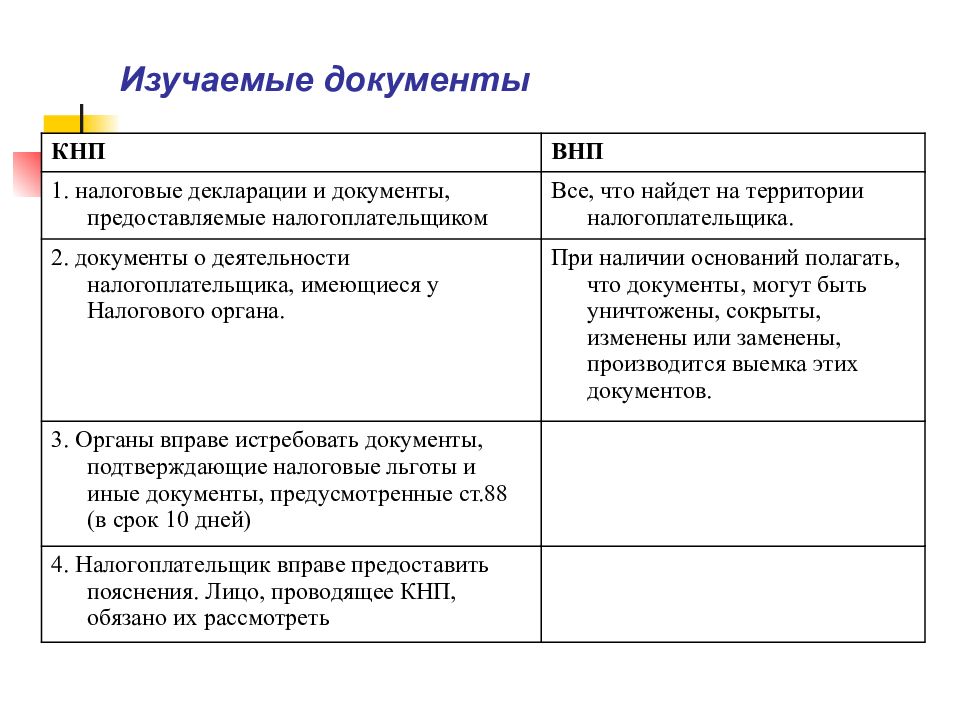

Слайд 91: Изучаемые документы

КНП ВНП 1. налоговые декларации и документы, предоставляемые налогоплательщиком Все, что найдет на территории налогоплательщика. 2. документы о деятельности налогоплательщика, имеющиеся у Налогового органа. При наличии оснований полагать, что документы, могут быть уничтожены, сокрыты, изменены или заменены, производится выемка этих документов. 3. Органы вправе истребовать документы, подтверждающие налоговые льготы и иные документы, предусмотренные ст.88 (в срок 10 дней) 4. Налогоплательщик вправе предоставить пояснения. Лицо, проводящее КНП, обязано их рассмотреть

Слайд 92: Сроки проведения

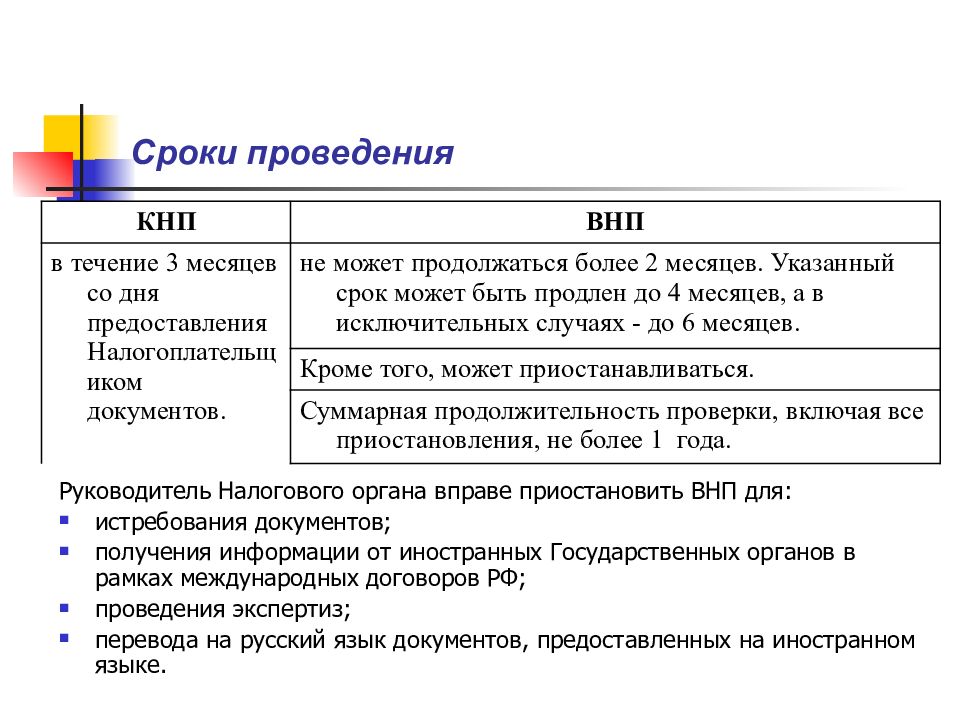

КНП ВНП в течение 3 месяцев со дня предоставления Налогоплательщиком документов. не может продолжаться более 2 месяцев. Указанный срок может быть продлен до 4 месяцев, а в исключительных случаях - до 6 месяцев. Кроме того, может приостанавливаться. Суммарная продолжительность проверки, включая все приостановления, не более 1 года. Руководитель Налогового органа вправе приостановить ВНП для: истребования документов; получения информации от иностранных Государственных органов в рамках международных договоров РФ; проведения экспертиз; перевода на русский язык документов, предоставленных на иностранном языке.

Слайд 93: Ограничения по ВНП:

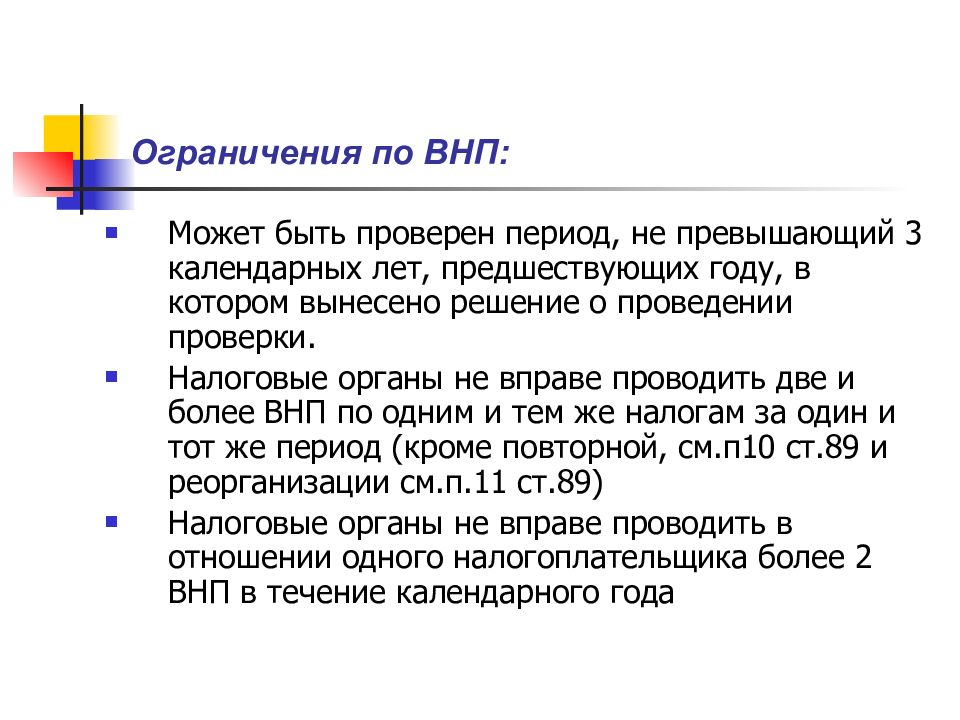

Может быть проверен период, не превышающий 3 календарных лет, предшествующих году, в котором вынесено решение о проведении проверки. Налоговые органы не вправе проводить две и более ВНП по одним и тем же налогам за один и тот же период (кроме повторной, см.п10 ст.89 и реорганизации см.п.11 ст.89) Налоговые органы не вправе проводить в отношении одного налогоплательщика более 2 ВНП в течение календарного года

Слайд 94: Глубина ВНП может быть рассчитана следующим образом:

Действие дата совершения прошло времени Начался налоговый период по налогу на прибыль. Был уплачен авансовый платеж Январь 2012 Инициирована ВНП за 2012, 2013, 2014 годы (срок 2 месяца) Декабрь 2015 через 3 года 11 мес ВНП продлена на 2 месяца (до 4 месяцев) Февраль 2015 через 2 мес ВНП "в исключительном случае" продлена на 2 месяца (до 6 мес) Апрель 2015 через 2 мес Срок проведения ВНП окончен (без приостановок) Июнь 2015 через 2 мес Проверка завершена после всех приостановлений по разным основаниям Декабрь 2015 еще 6 мес Итого, глубина ВНП составляет 5 лет Декабрь 2015 5 лет

Слайд 95: Сравнительная продолжительность и глубина налоговых проверок

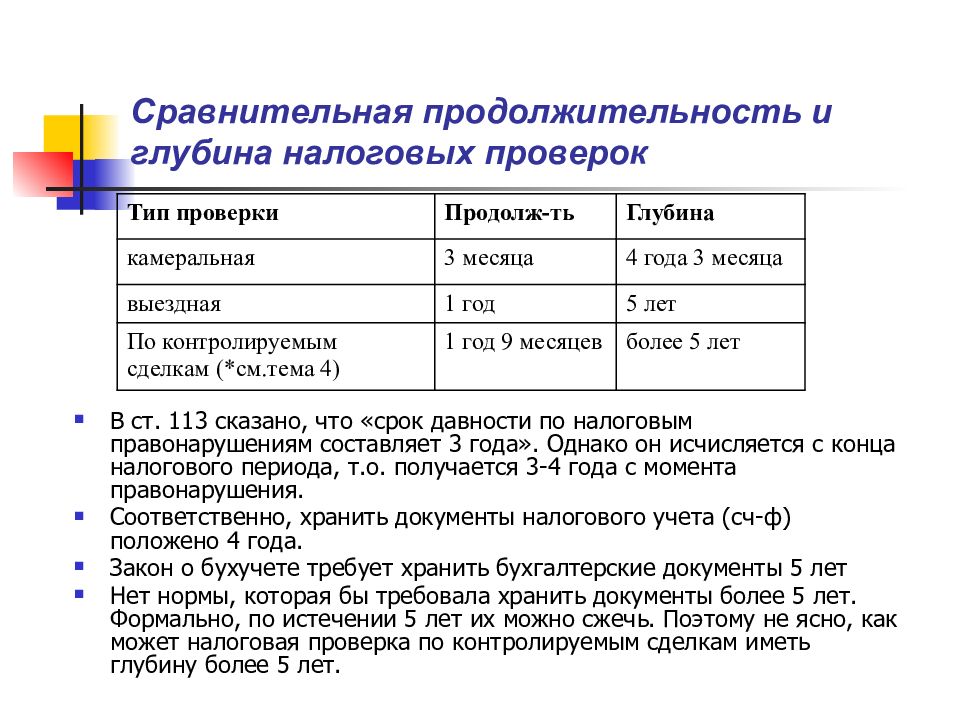

В ст. 113 сказано, что «срок давности по налоговым правонарушениям составляет 3 года». Однако он исчисляется с конца налогового периода, т.о. получается 3-4 года с момента правонарушения. Соответственно, хранить документы налогового учета (сч-ф) положено 4 года. Закон о бухучете требует хранить бухгалтерские документы 5 лет Нет нормы, которая бы требовала хранить документы более 5 лет. Формально, по истечении 5 лет их можно сжечь. Поэтому не ясно, как может налоговая проверка по контролируемым сделкам иметь глубину более 5 лет. Тип проверки Продолж-ть Глубина камеральная 3 месяца 4 года 3 месяца выездная 1 год 5 лет По контролируемым сделкам (*см.тема 4) 1 год 9 месяцев более 5 лет

Слайд 96: Вопрос 5. Обжалование актов налоговых органов и действий их должностных лиц (Ст.138)

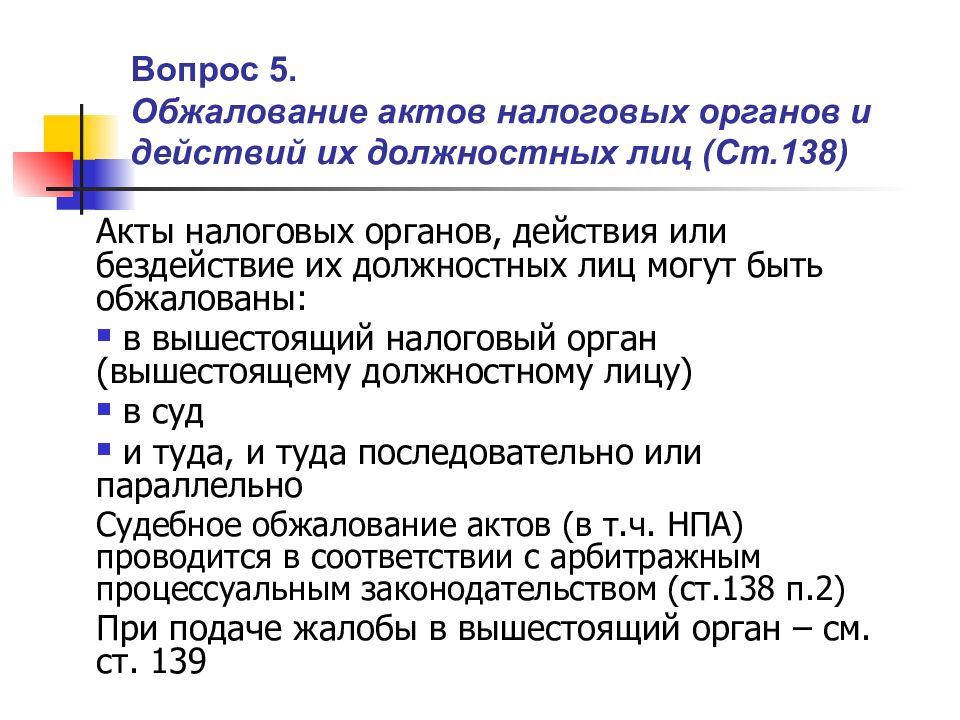

Акты налоговых органов, действия или бездействие их должностных лиц могут быть обжалованы: в вышестоящий налоговый орган (вышестоящему должностному лицу) в суд и туда, и туда последовательно или параллельно Судебное обжалование актов (в т.ч. НПА) проводится в соответствии с арбитражным процессуальным законодательством (ст.138 п.2) При подаче жалобы в вышестоящий орган – см. ст. 139

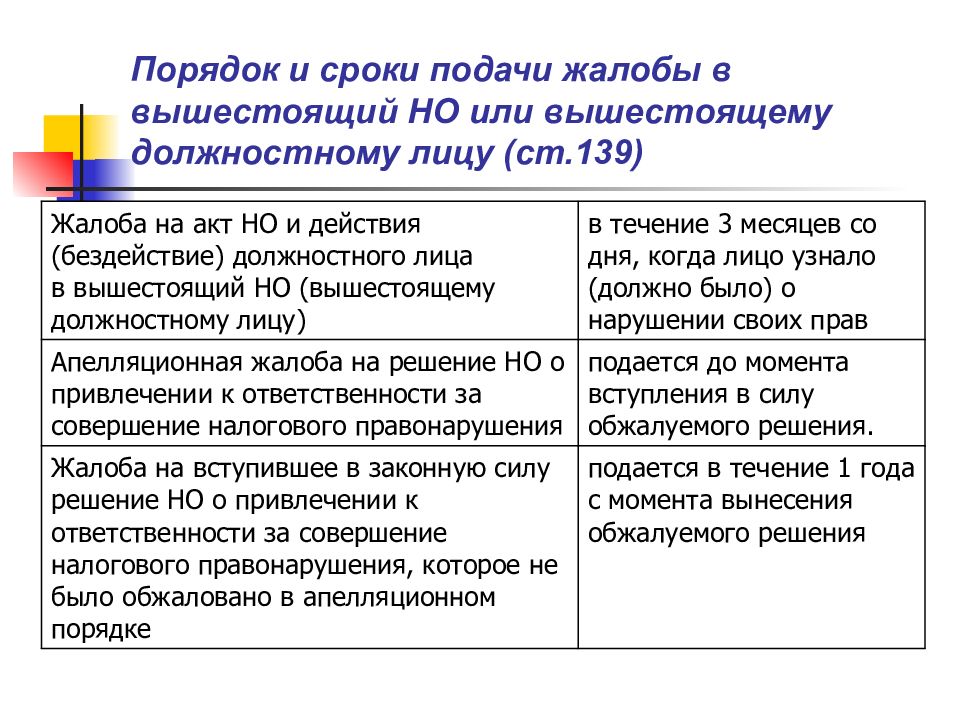

Слайд 97: Порядок и сроки подачи жалобы в вышестоящий НО или вышестоящему должностному лицу (ст.139)

Жалоба на акт НО и действия (бездействие) должностного лица в вышестоящий НО (вышестоящему должностному лицу) в течение 3 месяцев со дня, когда лицо узнало (должно было) о нарушении своих прав Апелляционная жалоба на решение НО о привлечении к ответственности за совершение налогового правонарушения подается до момента вступления в силу обжалуемого решения. Жалоба на вступившее в законную силу решение НО о привлечении к ответственности за совершение налогового правонарушения, которое не было обжаловано в апелляционном порядке подается в течение 1 года с момента вынесения обжалуемого решения

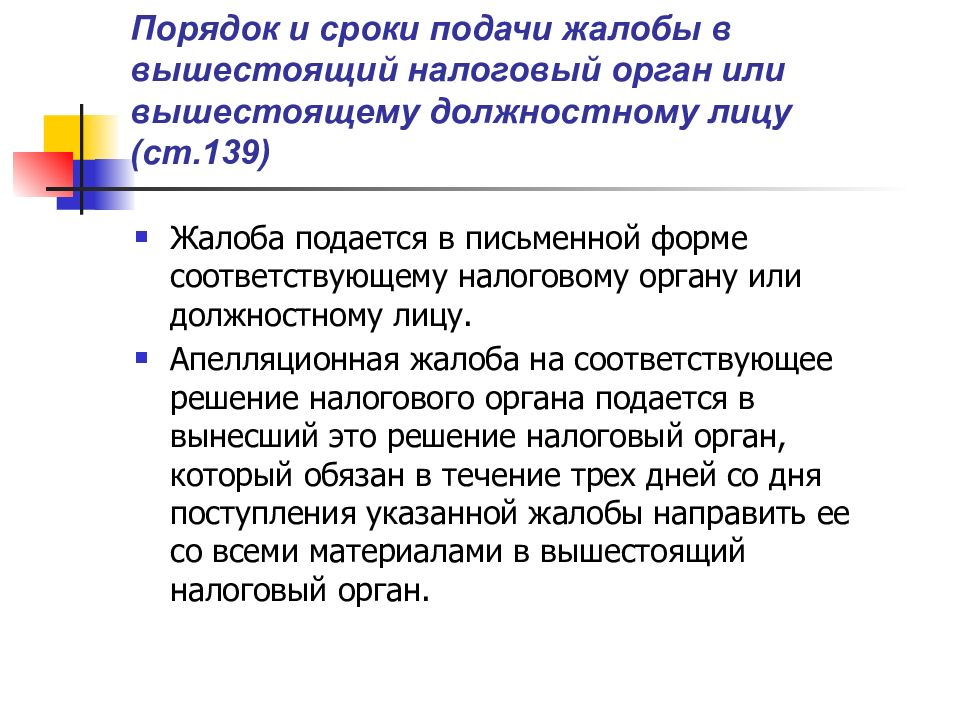

Слайд 98: Порядок и сроки подачи жалобы в вышестоящий налоговый орган или вышестоящему должностному лицу (ст.139)

Жалоба подается в письменной форме соответствующему налоговому органу или должностному лицу. Апелляционная жалоба на соответствующее решение налогового органа подается в вынесший это решение налоговый орган, который обязан в течение трех дней со дня поступления указанной жалобы направить ее со всеми материалами в вышестоящий налоговый орган.

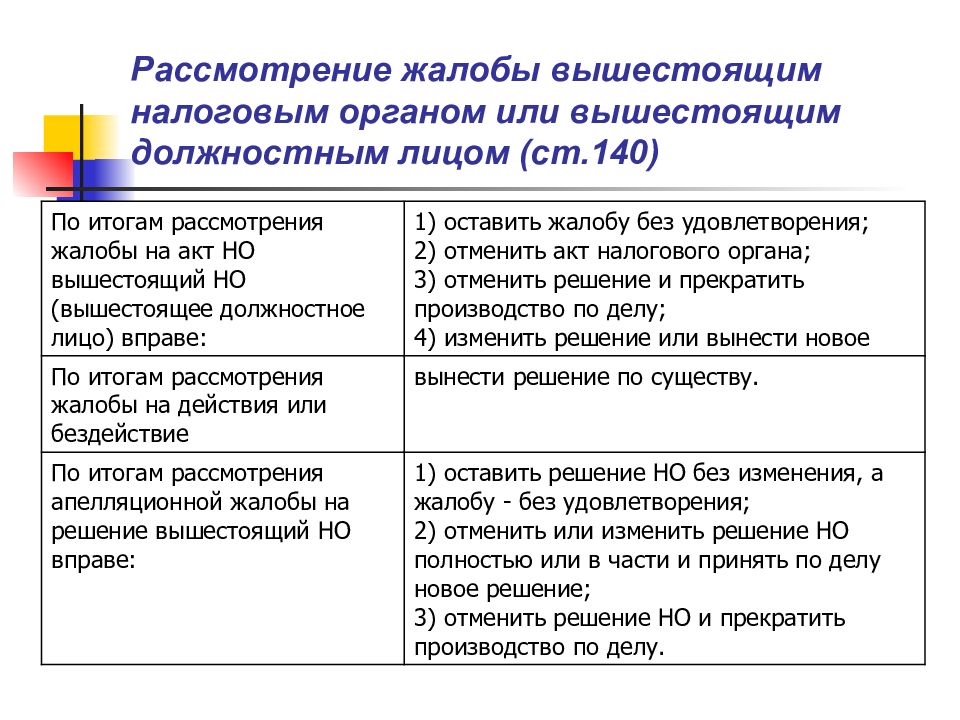

Слайд 99: Рассмотрение жалобы вышестоящим налоговым органом или вышестоящим должностным лицом (ст.140)

По итогам рассмотрения жалобы на акт НО вышестоящий НО (вышестоящее должностное лицо) вправе: 1) оставить жалобу без удовлетворения; 2) отменить акт налогового органа; 3) отменить решение и прекратить производство по делу; 4) изменить решение или вынести новое По итогам рассмотрения жалобы на действия или бездействие вынести решение по существу. По итогам рассмотрения апелляционной жалобы на решение вышестоящий НО вправе: 1) оставить решение НО без изменения, а жалобу - без удовлетворения; 2) отменить или изменить решение НО полностью или в части и принять по делу новое решение; 3) отменить решение НО и прекратить производство по делу.

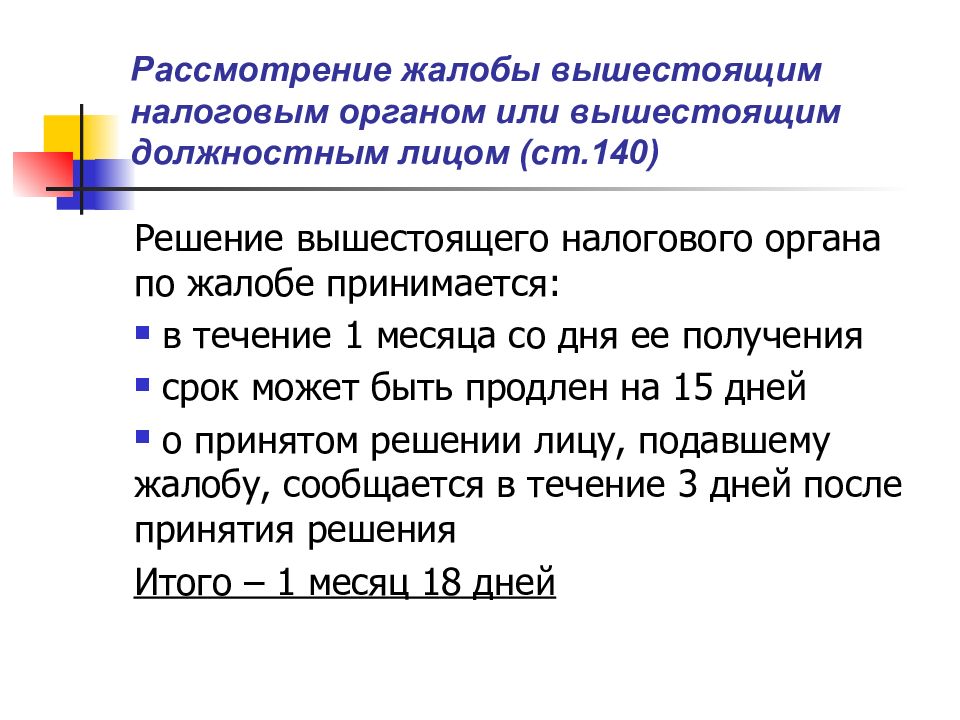

Слайд 100: Рассмотрение жалобы вышестоящим налоговым органом или вышестоящим должностным лицом (ст.140)

Решение вышестоящего налогового органа по жалобе принимается: в течение 1 месяца со дня ее получения срок может быть продлен на 15 дней о принятом решении лицу, подавшему жалобу, сообщается в течение 3 дней после принятия решения Итого – 1 месяц 18 дней

Слайд 101: Тема 4. Элементы налога: особенности определения Вопросы:

Объект налогообложения Определение цены реализации для целей налогообложения Контролируемые сделки Налоговый период, отчетный период и сроки уплаты налогов Налоговая ставка

Слайд 102: Вопрос 1: Объект налогообложения

Объект налогообложения – это объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога. Объектами налогообложения могут являться: - операции по реализации товаров, - имущество, - прибыль, - доход, - стоимость реализованных товаров - иной объект, соответствующий определению.

Слайд 103: Понятие реализации для целей налогообложения

Реализация товаров (работ, услуг ) - это передача на возмездной (в том числе путем обмена) и (или) безвозмездной основе права собственности на товары (результаты выполненных работ, оказанных услуг). Некоторые операции, формально соответствующие определению, не признаются реализацией, потому что не относятся к бизнесу: Обращение (обмен) валюты (за исключением целей нумизматики) Конфискация имущества Наследование имущества Обращение в собственность иных лиц бесхозяйных и брошенных вещей, клада (в соответствии ГК РФ) Передача жилых помещений из государственного и муниципального жилищного фонда физическим лицам в рамках приватизации

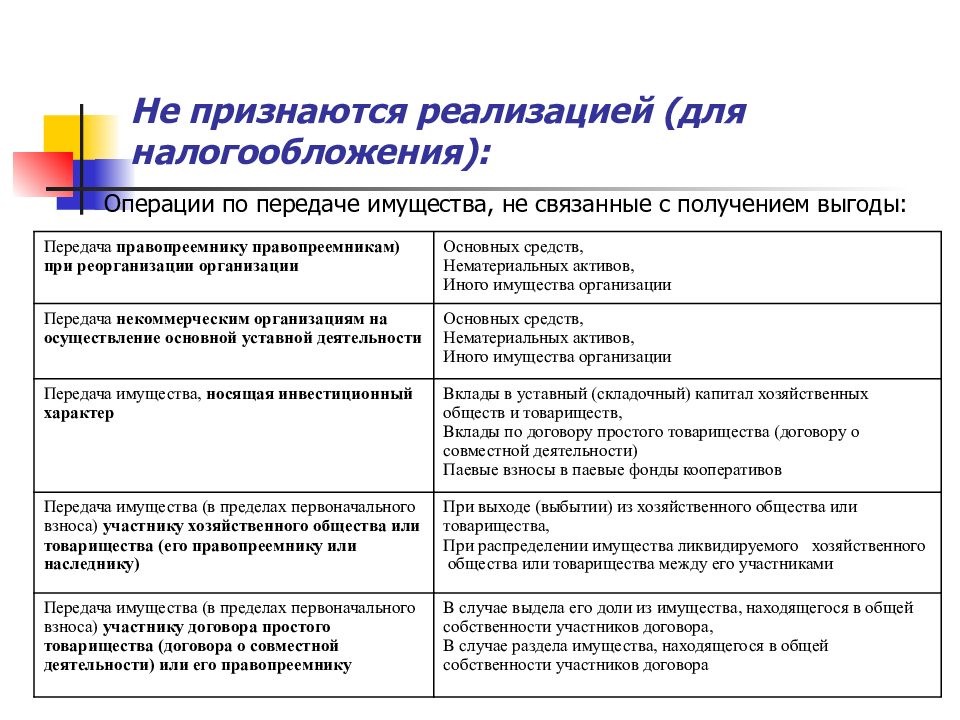

Слайд 104: Не признаются реализацией (для налогообложения):

Операции по передаче имущества, не связанные с получением выгоды: Передача правопреемнику правопреемникам) при реорганизации организации Основных средств, Нематериальных активов, Иного имущества организации Передача некоммерческим организациям на осуществление основной уставной деятельности Основных средств, Нематериальных активов, Иного имущества организации Передача имущества, носящая инвестиционный характер Вклады в уставный (складочный) капитал хозяйственных обществ и товариществ, Вклады по договору простого товарищества (договору о совместной деятельности) Паевые взносы в паевые фонды кооперативов Передача имущества (в пределах первоначального взноса) участнику хозяйственного общества или товарищества (его правопреемнику или наследнику) При выходе (выбытии) из хозяйственного общества или товарищества, При распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками Передача имущества (в пределах первоначального взноса) участнику договора простого товарищества (договора о совместной деятельности) или его правопреемнику В случае выдела его доли из имущества, находящегося в общей собственности участников договора, В случае раздела имущества, находящегося в общей собственности участников договора

Слайд 105: Вопрос 2: Определение цены реализации для целей налогообложения:

По умолчанию для целей налогообложения принимается цена товаров, работ или услуг, указанная сторонами сделки в документах. Пока не доказано обратное, предполагается, что эта цена соответствует уровню рыночных цен. Налоговые органы могут уточнять и контролировать цену реализации с тем, чтобы она соответствовала рыночной. Налоговые органы осуществляют такой контроль цен, чтобы предотвратить занижение налогоплательщиком налоговой базы, в первую очередь, по Налогу на прибыль и НДС (Иногда – НДПИ и НДФЛ для ИП). Занижение налоговой базы приводит к недоплате налога в бюджет, с чем и борются налоговые органы. До 2012 года порядок определения цены реализации для налогообложения регламентировался статьей 40 НК РФ. Этот порядок продолжает действовать для сделок, доходы и расходы по которым в соответствии с главой 25 признаны до 1 января 2012. Для всех остальных сделок действуют новые положения, закрепленные в главах 14.2 – 14.6 НК РФ.

Слайд 106: Для сделок, совершенных до 01.01.12, рыночная цена определяется по ст. 40 НК:

НК предусматривает контроль цен со стороны налоговых органов только по сделкам четырех видов: между взаимозависимыми лицами по ст. 20 (см. тема 3) по товарообменным операциям, т.е. по операциям без оплаты (бартер) при совершении внешнеторговых сделок при существенном отклонении (более чем на 20%) от рыночных цен, применяемых налогоплательщиком, по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени Рыночная цена - это цена, сложившаяся под влиянием спроса и предложения на рынке идентичных (однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях.

Слайд 107: Для определения рыночных цен Налоговый орган применяет следующие способы (сделки до 2012 года):

Если речь идет о биржевом товаре – то использует цены, сложившиеся на бирже за определенный период времени Если товар не биржевой, но и не уникальный – использует цены на идентичные (однородные) товары: Определяет границы рынка (* видимо, неким субъективным методом ) Выявляет на рынке идентичные (имеющие одинаковые характеристики) и однородные (имеющие схожие характеристики) товары, с учетом их качества, наличия товарного знака, репутации на рынке, страны происхождения и т.д. Выбирает сопоставимые условия сделок (количество (объем) поставляемых товаров, сроки исполнения обязательств, условия платежей и другие условия, влияющие на цену) Если на рынке отсутствует идентичный или однородный товар, или информация недоступна, то применяется затратный метод: все затраты + «обычная» для отрасли прибыль (* определение «обычной» прибыли в законодательстве тоже не конкретизировано). Если налоговый орган установит, что цена, указанная налогоплательщиком, отличается о рыночной более, чем на 20%, то он (Налоговый орган) может пересчитать сумму сделки по рыночным ценам и доначислить налог (а также потребовать пеню и штраф).

Слайд 108: Начиная с 2012 года:

ФЗ от 18 июля 2011 г. N 227-ФЗ вводит раздел V.1 «Взаимозависимые лица. Общие положения о ценах и налогообложении. Налоговый контроль в связи с совершением сделок между взаимозависимыми лицами. Соглашение о ценообразовании», включающий в себя главы 14.1, 14.2, 14.3, 14.4, 14.5, 14.6 Этим разделом вводятся: новое определение взаимозависимых лиц (Тема 3), понятие «контролируемые сделки», по которым предусматривается контроль ценообразования Налоговым органом. новые методы определения рыночной цены и реальных доходов взаимозависимых лиц по сделкам между ними. дополнительные методы налогового контроля за взаимозависимыми лицами и сделками между ними.

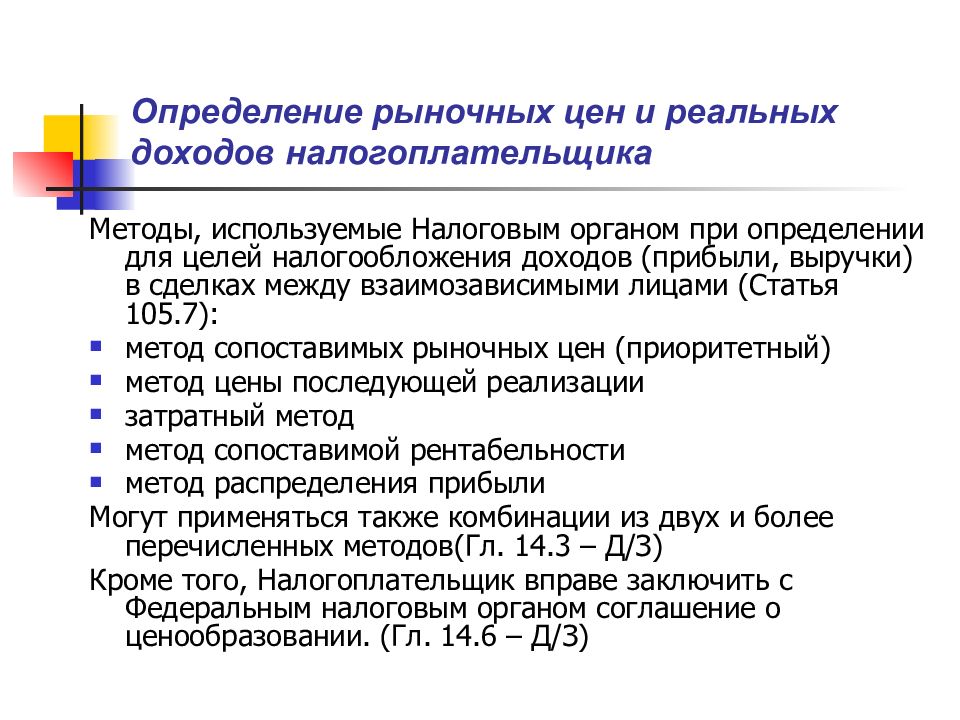

Слайд 109: Определение рыночных цен и реальных доходов налогоплательщика

Методы, используемые Налоговым органом при определении для целей налогообложения доходов (прибыли, выручки) в сделках между взаимозависимыми лицами (Статья 105.7): метод сопоставимых рыночных цен ( приоритетный ) метод цены последующей реализации затратный метод метод сопоставимой рентабельности метод распределения прибыли Могут применяться также комбинации из двух и более перечисленных методов(Гл. 14.3 – Д/З) Кроме того, Налогоплательщик вправе заключить с Федеральным налоговым органом соглашение о ценообразовании. (Гл. 14.6 – Д/З)

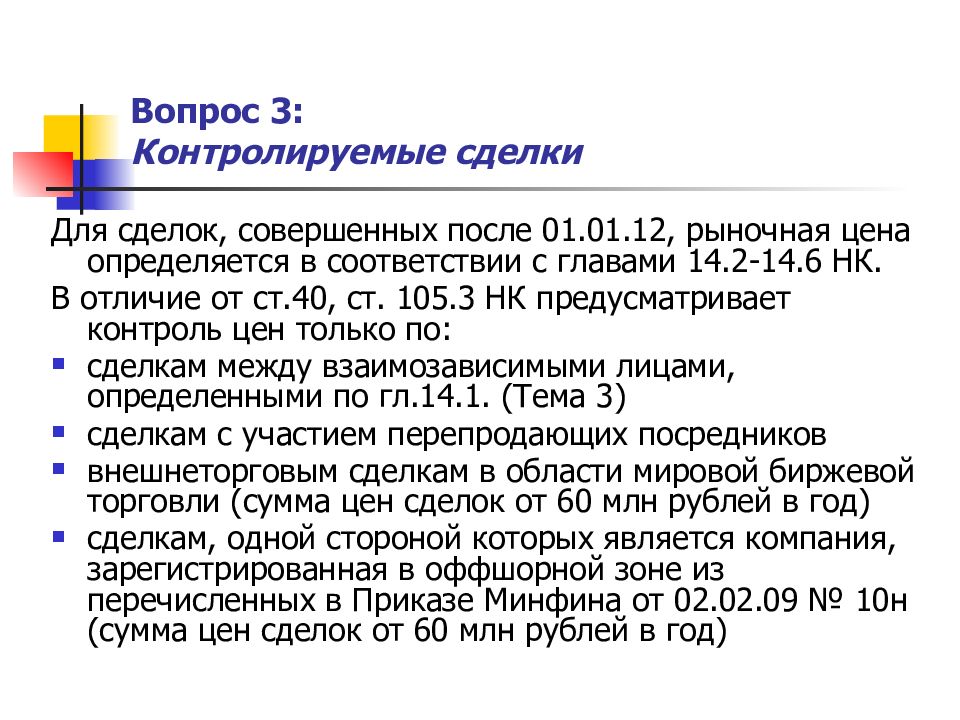

Слайд 110: Вопрос 3: Контролируемые сделки

Для сделок, совершенных после 01.01.12, рыночная цена определяется в соответствии с главами 14.2-14.6 НК. В отличие от ст.40, ст. 105.3 НК предусматривает контроль цен только по: сделкам между взаимозависимыми лицами, определенными по гл.14.1. (Тема 3) сделкам с участием перепродающих посредников внешнеторговым сделкам в области мировой биржевой торговли (сумма цен сделок от 60 млн рублей в год) сделкам, одной стороной которых является компания, зарегистрированная в оффшорной зоне из перечисленных в Приказе Минфина от 02.02.09 № 10н (сумма цен сделок от 60 млн рублей в год)

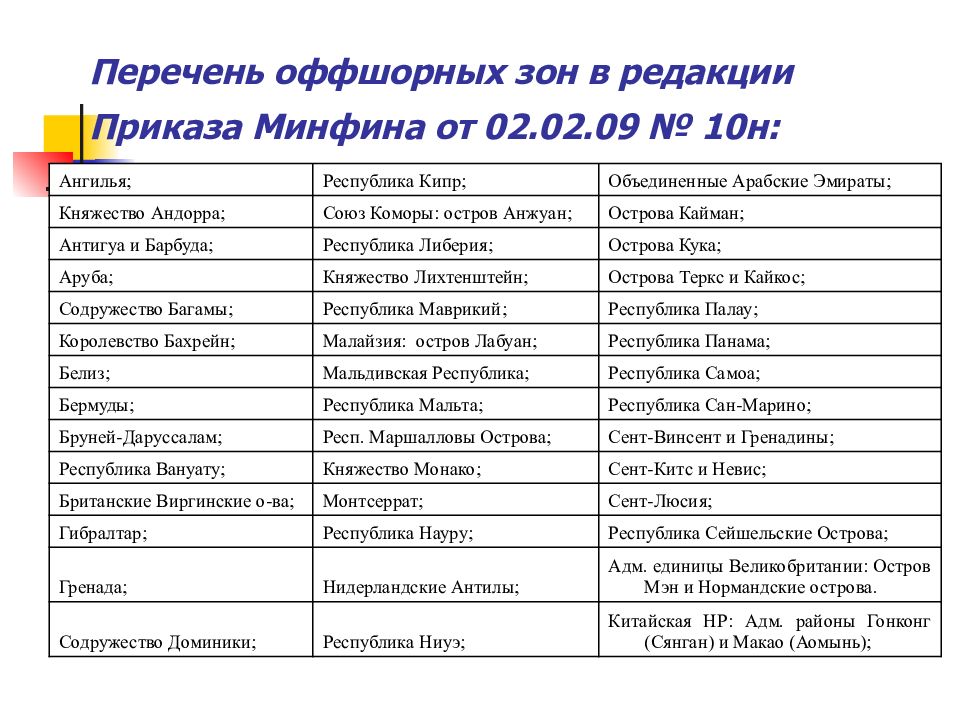

Слайд 111: Перечень оффшорных зон в редакции Приказа Минфина от 02.02.09 № 10н:

Ангилья; Республика Кипр; Объединенные Арабские Эмираты; Княжество Андорра; Союз Коморы: остров Анжуан; Острова Кайман; Антигуа и Барбуда; Республика Либерия; Острова Кука; Аруба; Княжество Лихтенштейн; Острова Теркс и Кайкос; Содружество Багамы; Республика Маврикий; Республика Палау; Королевство Бахрейн; Малайзия: остров Лабуан; Республика Панама; Белиз; Мальдивская Республика; Республика Самоа; Бермуды; Республика Мальта; Республика Сан-Марино; Бруней-Даруссалам; Респ. Маршалловы Острова; Сент-Винсент и Гренадины; Республика Вануату; Княжество Монако; Сент-Китс и Невис; Британские Виргинские о-ва; Монтсеррат; Сент-Люсия; Гибралтар; Республика Науру; Республика Сейшельские Острова; Гренада; Нидерландские Антилы; Адм. единицы Великобритании: Остров Мэн и Нормандские острова. Содружество Доминики; Республика Ниуэ; Китайская НР: Адм. районы Гонконг (Сянган) и Макао (Аомынь);

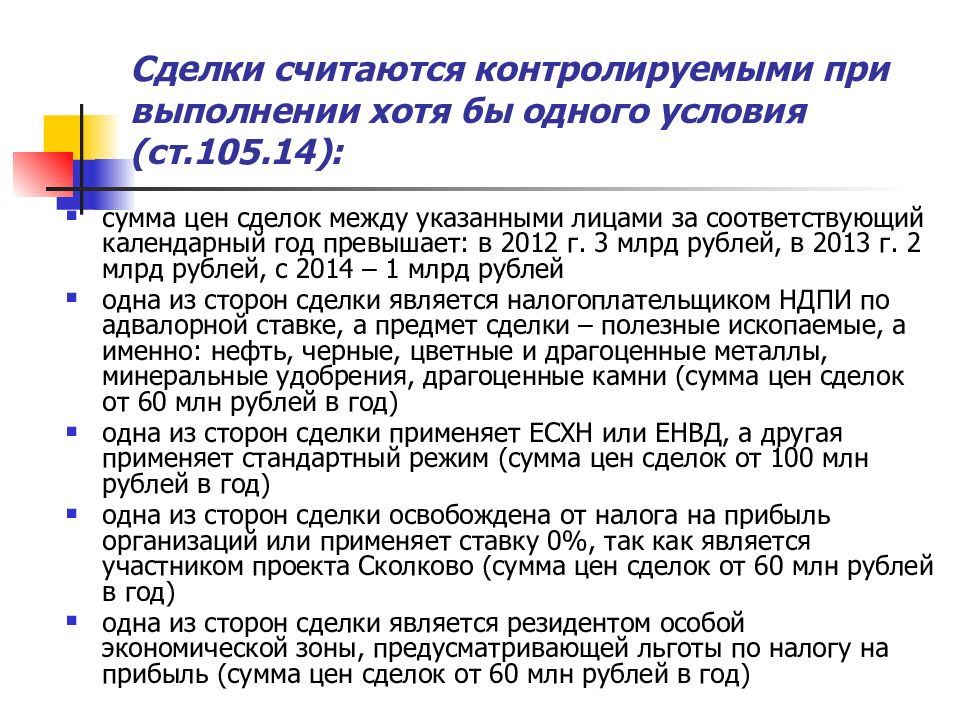

Слайд 112: Сделки считаются контролируемыми при выполнении хотя бы одного условия (ст.105.14):

сумма цен сделок между указанными лицами за соответствующий календарный год превышает: в 2012 г. 3 млрд рублей, в 2013 г. 2 млрд рублей, с 2014 – 1 млрд рублей одна из сторон сделки является налогоплательщиком НДПИ по адвалорной ставке, а предмет сделки – полезные ископаемые, а именно: нефть, черные, цветные и драгоценные металлы, минеральные удобрения, драгоценные камни (сумма цен сделок от 60 млн рублей в год) одна из сторон сделки применяет ЕСХН или ЕНВД, а другая применяет стандартный режим (сумма цен сделок от 100 млн рублей в год) одна из сторон сделки освобождена от налога на прибыль организаций или применяет ставку 0%, так как является участником проекта Сколково (сумма цен сделок от 60 млн рублей в год) одна из сторон сделки является резидентом особой экономической зоны, предусматривающей льготы по налогу на прибыль (сумма цен сделок от 60 млн рублей в год)

Слайд 113: Не признаются контролируемыми следующие сделки (ст.105.14):

сторонами которых являются участники одной консолидированной группы налогоплательщиков стороны которых соответствуют одновременно следующим требованиям: зарегистрированы в одном субъекте РФ не имеют обособленных подразделений на территориях других субъектов РФ и за пределами РФ не уплачивают налог на прибыль в бюджеты других субъектов РФ не имеют убытков ( признаваемых по гл.25 ) не имеют льгот по Налогу на прибыль или освобождения от него в связи с резидентством в ОЭЗ, применением специальных налоговых режимов или участием в Сколково

Слайд 114: Уведомление о совершении контролируемых сделок (ст.105.16)

Налогоплательщики обязаны самостоятельно уведомлять налоговые органы о совершенных ими в календарном году контролируемых сделках и предоставлять не позднее 20 мая года, следующего за сделкой, следующую информацию: предметы сделок сведения об участниках сделок сумма полученных доходов и (или) сумма произведенных расходов (понесенных убытков) по контролируемым сделкам И не ранее 1 июня налоговый орган может затребовать дополнительную информацию о контролируемых сделках.

Слайд 115: Налогоплательщик по требованию федерального Налогового органа (ФНС) не ранее 1.06 следующего года предоставляет сведения об условиях сделки (ст. 105.15):

перечень лиц, участвовавших в сделке описание контролируемой сделки, ее условий, методики ценообразования условия и сроки осуществления платежей по этой сделке и прочую информацию о сделке В случае использования налогоплательщиком методов определения доходов (гл.14.3), налогоплательщик сообщает: причины выбора используемого метода; источники информации; расчет интервала рыночных цен сумма полученных доходов (прибыли) и (или) сумма произведенных расходов (понесенных убытков) в результате совершения контролируемой сделки, полученной рентабельности; прочие факторы, которые оказали влияние на цену (рентабельность)

Слайд 116: Налоговые проверки по контролируемым сделкам (ст.105.17):

Проводятся ФНС Инициируются руководителем ФНС или его заместителем Проводятся по местонахождению ФНС Суммарная продолжительность налоговой проверки по контролируемым сделкам может составлять до 1 года 9 месяцев: Имеют продолжительность до 6 месяцев Могут быть продлены до 12 месяцев рук. ФНС или его замом Могут быть продлены еще на 6 месяцев, если требуется проведение экспертиз или перевод документов на русский язык Могут быть продлены еще на 3 месяца, если требуется получение информации от иностранных государственных органов

Слайд 117: Глубина налоговой проверки по контролируемым сделкам может быть рассчитана следующим образом:

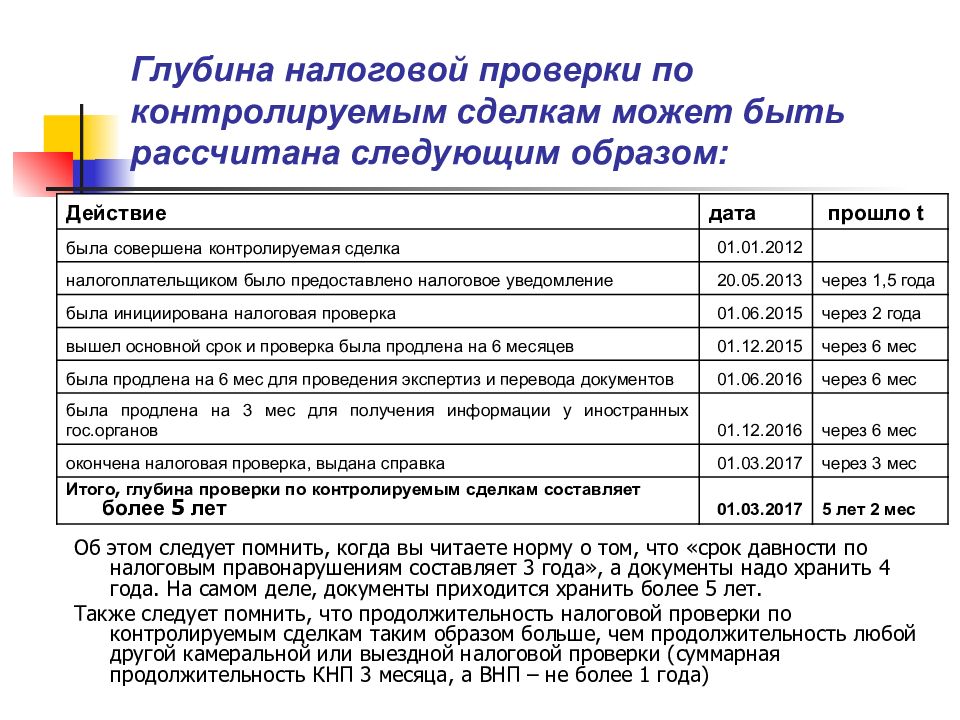

Об этом следует помнить, когда вы читаете норму о том, что «срок давности по налоговым правонарушениям составляет 3 года», а документы надо хранить 4 года. На самом деле, документы приходится хранить более 5 лет. Также следует помнить, что продолжительность налоговой проверки по контролируемым сделкам таким образом больше, чем продолжительность любой другой камеральной или выездной налоговой проверки (суммарная продолжительность КНП 3 месяца, а ВНП – не более 1 года) Действие дата прошло t была совершена контролируемая сделка 01.01.2012 налогоплательщиком было предоставлено налоговое уведомление 20.05.2013 через 1,5 года была инициирована налоговая проверка 01.06.2015 через 2 года вышел основной срок и проверка была продлена на 6 месяцев 01.12.2015 через 6 мес была продлена на 6 мес для проведения экспертиз и перевода документов 01.06.2016 через 6 мес была продлена на 3 мес для получения информации у иностранных гос.органов 01.12.2016 через 6 мес окончена налоговая проверка, выдана справка 01.03.2017 через 3 мес Итого, глубина проверки по контролируемым сделкам составляет более 5 лет 01.03.2017 5 лет 2 мес

Слайд 118: Симметричные корректировки (ст.105.18)

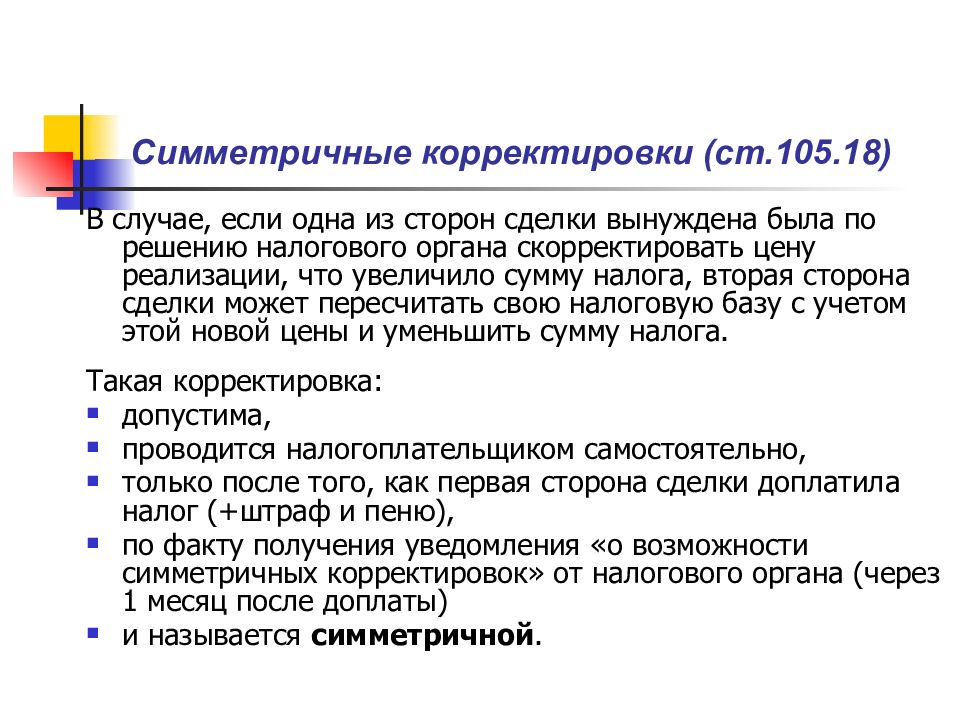

В случае, если одна из сторон сделки вынуждена была по решению налогового органа скорректировать цену реализации, что увеличило сумму налога, вторая сторона сделки может пересчитать свою налоговую базу с учетом этой новой цены и уменьшить сумму налога. Такая корректировка: допустима, проводится налогоплательщиком самостоятельно, только после того, как первая сторона сделки доплатила налог (+штраф и пеню), по факту получения уведомления «о возможности симметричных корректировок» от налогового органа (через 1 месяц после доплаты) и называется симметричной.

Слайд 119: Налоговая нагрузка взаимозависимых лиц

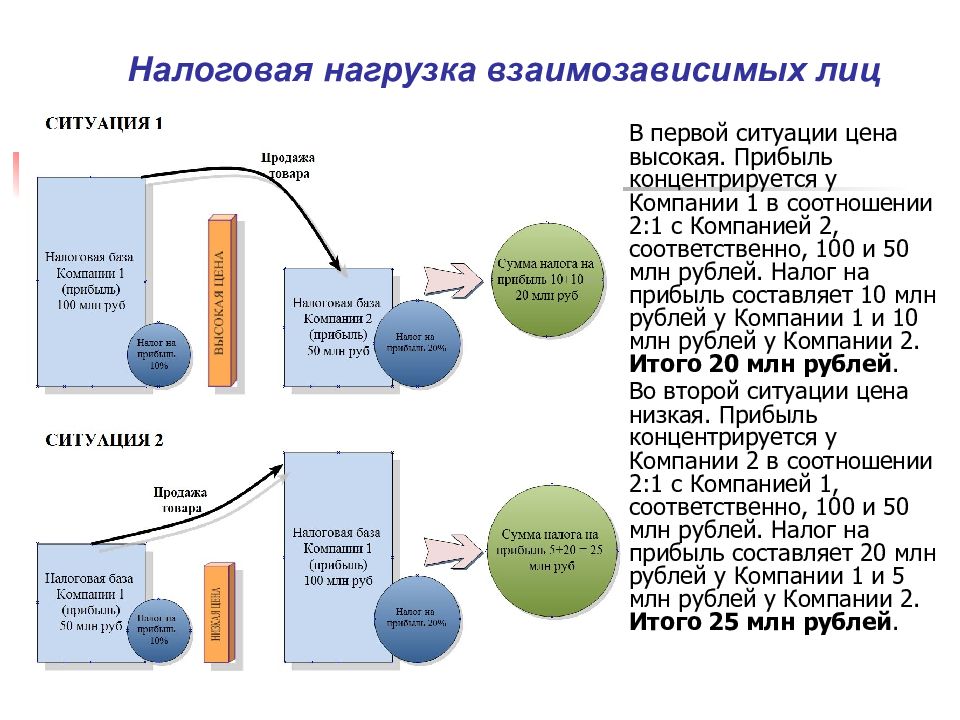

В первой ситуации цена высокая. Прибыль концентрируется у Компании 1 в соотношении 2:1 с Компанией 2, соответственно, 100 и 50 млн рублей. Налог на прибыль составляет 10 млн рублей у Компании 1 и 10 млн рублей у Компании 2. Итого 20 млн рублей. Во второй ситуации цена низкая. Прибыль концентрируется у Компании 2 в соотношении 2:1 с Компанией 1, соответственно, 100 и 50 млн рублей. Налог на прибыль составляет 20 млн рублей у Компании 1 и 5 млн рублей у Компании 2. Итого 25 млн рублей.

Слайд 120: Вопрос 4: Налоговый период, отчетный период и сроки уплаты налогов