Первый слайд презентации: ФИНАНСОВЫЙ МЕНЕДЖМЕНТ

ЛЕКЦИЯ 4 ФИНАНСОВЫЙ АНАЛИЗ, ПЛАНИРОВАНИЕ И КОНТРОЛЬ

Слайд 2: Цели изучения темы

получение знаний о методах финансового анализа, планирования, прогнозирования и контроля; приобретение навыков экспресс-анализа финансовой отчетности, составления финансового плана и прогноза

Слайд 3: МЕТОДЫ АНАЛИЗА ОТЧЕТНОСТИ

чтение финансовой отчетности; горизонтальный анализ; вертикальный анализ; трендовый анализ; расчет финансовых коэффициентов

Слайд 4: Чтение отчетности

— это изучение абсолютных показателей, представленных в финансовой отчетности. На его основе определяют имущественное положение организации, ее краткосрочные и долгосрочные инвестиции, вложения в физические и финансовые активы, источники формирования собственного капитала и заемных средств, оценивают связи организации с поставщиками и покупателями, финансово-кредитными учреждениями, оценивают выручку от основной деятельности и прибыль текущего года.

Слайд 5: Горизонтальный анализ

позволяет определить абсолютные и относительные изменения различных статей финансовой отчетности по сравнению с предшествующим годом, полугодием или кварталом

Слайд 6: Вертикальный анализ

проводится с целью выявления удельного веса отдельных статей отчетности в общем итоговом показателе, принимаемом за 100 процентов (например, удельный вес статей актива в общем итоге баланса)

Слайд 7: Трендовый анализ

основан на расчете относительных отклонений показателей отчетности за ряд лет (периодов) от уровня базисного года (периода), для которого все показатели принимаются за 100 процентов

Слайд 8: Финансовые коэффициенты

описывают финансовые пропорции между различными статьями отчетности. Достоинствами финансовых коэффициентов являются простота расчетов и, как правило, исключение влияния инфляции, что особенно актуально при анализе в долгосрочном аспекте. Суть метода заключается, во-первых, в расчете соответствующего показателя и, во-вторых, в сравнении этого показателя с какой-либо базой, например: общепринятыми стандартными параметрами; среднеотраслевыми показателями; аналогичными показателями предшествующих лет (периодов); показателями конкурирующих организаций; какими-либо другими показателями анализируемой организации

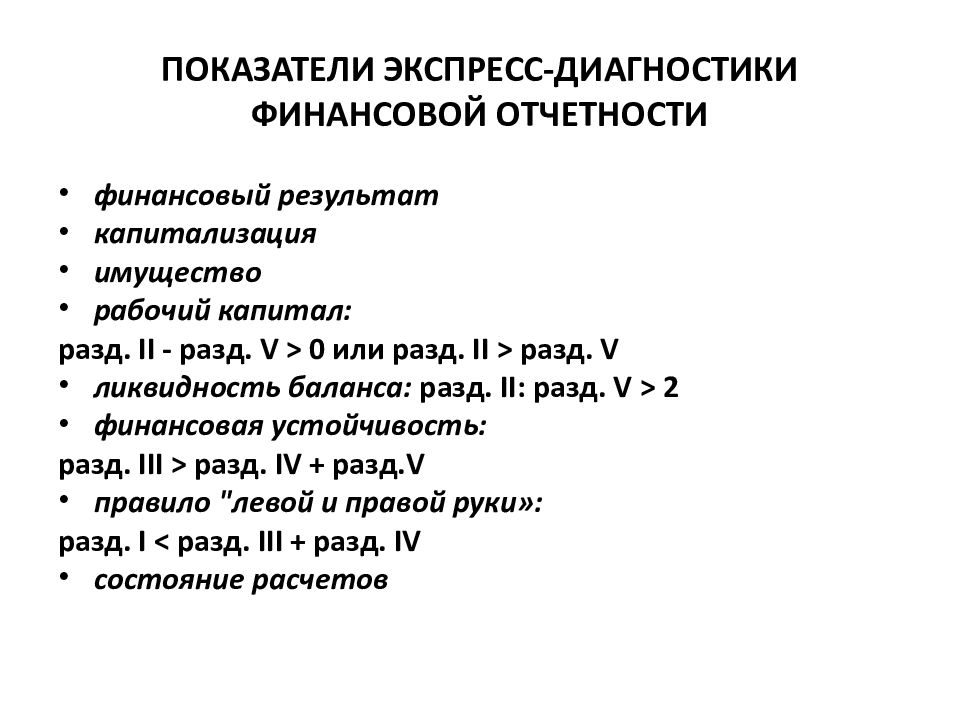

Слайд 9: ПОКАЗАТЕЛИ ЭКСПРЕСС-ДИАГНОСТИКИ ФИНАНСОВОЙ ОТЧЕТНОСТИ

финансовый результат капитализация имущество рабочий капитал: разд. II - разд. V > 0 или разд. II > разд. V ликвидность баланса: разд. II : разд. V > 2 финансовая устойчивость: разд. III > разд. IV + разд. V правило "левой и правой руки»: разд. I < разд. III + разд. IV состояние расчетов

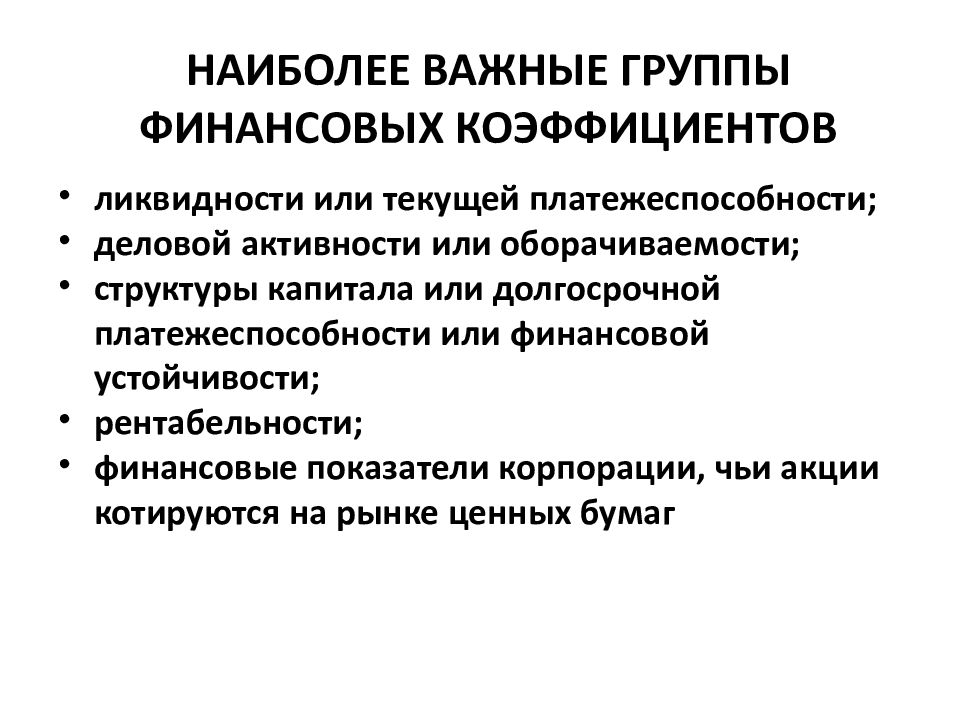

Слайд 10: НАИБОЛЕЕ ВАЖНЫЕ ГРУППЫ ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ

ликвидности или текущей платежеспособности; деловой активности или оборачиваемости; структуры капитала или долгосрочной платежеспособности или финансовой устойчивости; рентабельности; финансовые показатели корпорации, чьи акции котируются на рынке ценных бумаг

Слайд 11: ПОКАЗАТЕЛИ ТЕКУЩЕЙ ПЛАТЕЖЕСПОСОБНОСТИ (ЛИКВИДНОСТИ)

коэффициент абсолютной ликвидности; коэффициент быстрой (срочной, промежуточной, уточненной) ликвидности; коэффициент общей (текущей) ликвидности; чистые оборотные активы

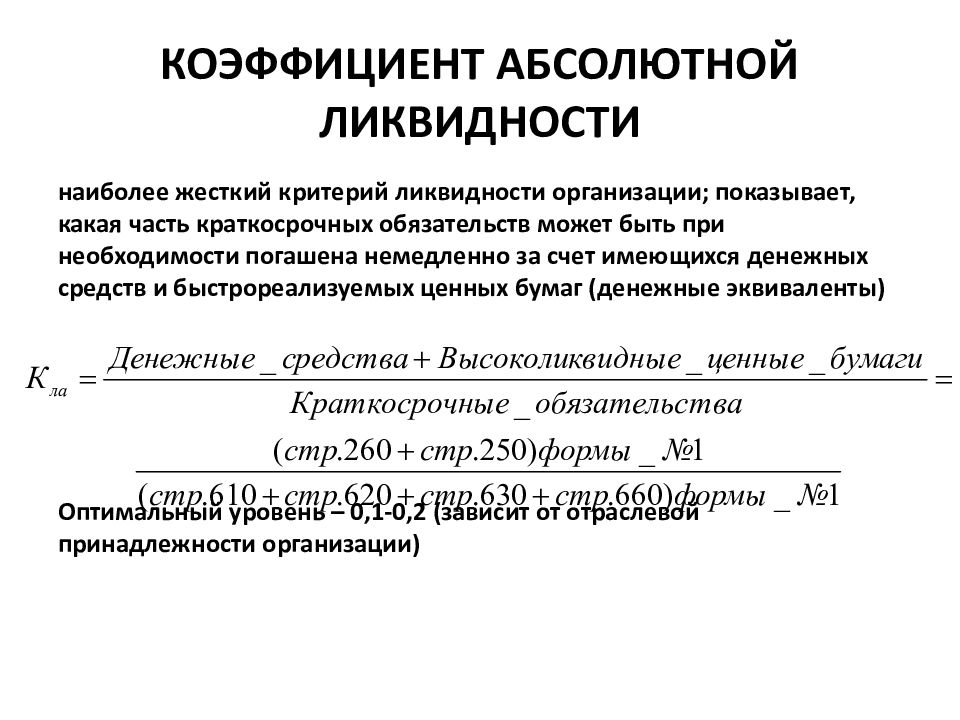

Слайд 12: КОЭФФИЦИЕНТ АБСОЛЮТНОЙ ЛИКВИДНОСТИ

наиболее жесткий критерий ликвидности организации; показывает, какая часть краткосрочных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств и быстрореализуемых ценных бумаг (денежные эквиваленты) Оптимальный уровень – 0,1-0,2 (зависит от отраслевой принадлежности организации)

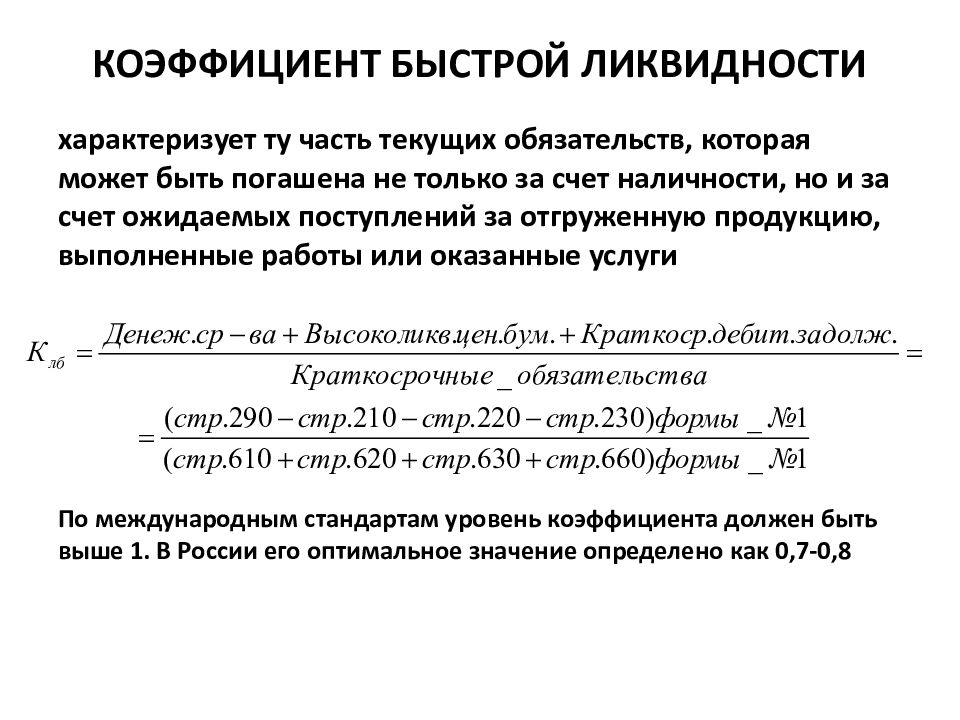

Слайд 13: КОЭФФИЦИЕНТ БЫСТРОЙ ЛИКВИДНОСТИ

характеризует ту часть текущих обязательств, которая может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги По международным стандартам уровень коэффициента должен быть выше 1. В России его оптимальное значение определено как 0,7-0,8

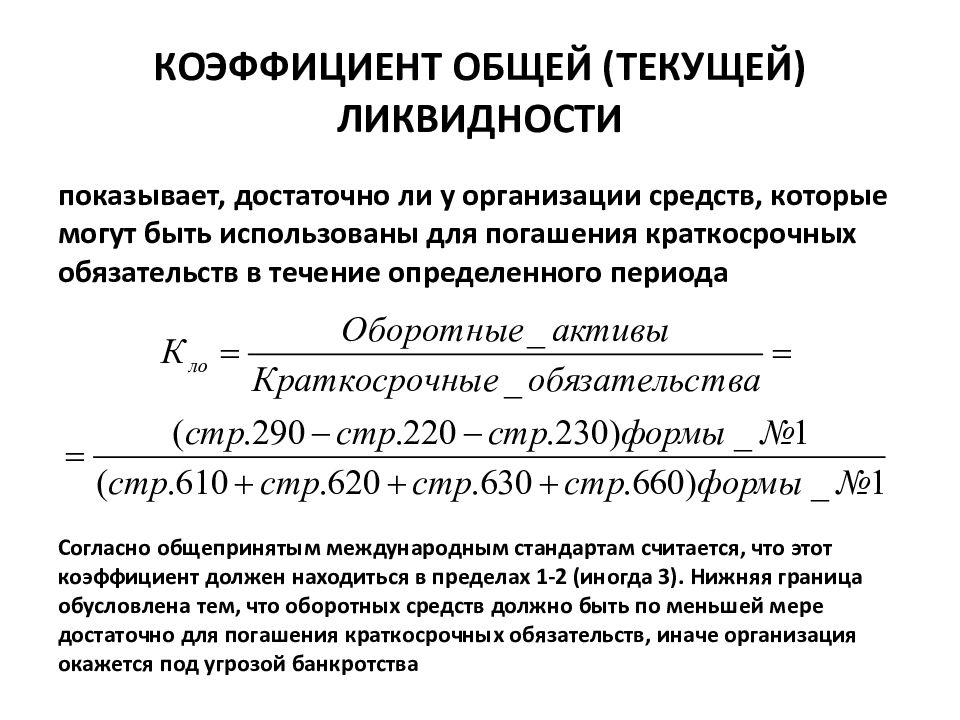

Слайд 14: КОЭФФИЦИЕНТ ОБЩЕЙ (ТЕКУЩЕЙ) ЛИКВИДНОСТИ

показывает, достаточно ли у организации средств, которые могут быть использованы для погашения краткосрочных обязательств в течение определенного периода Согласно общепринятым международным стандартам считается, что этот коэффициент должен находиться в пределах 1-2 (иногда 3). Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе организация окажется под угрозой банкротства

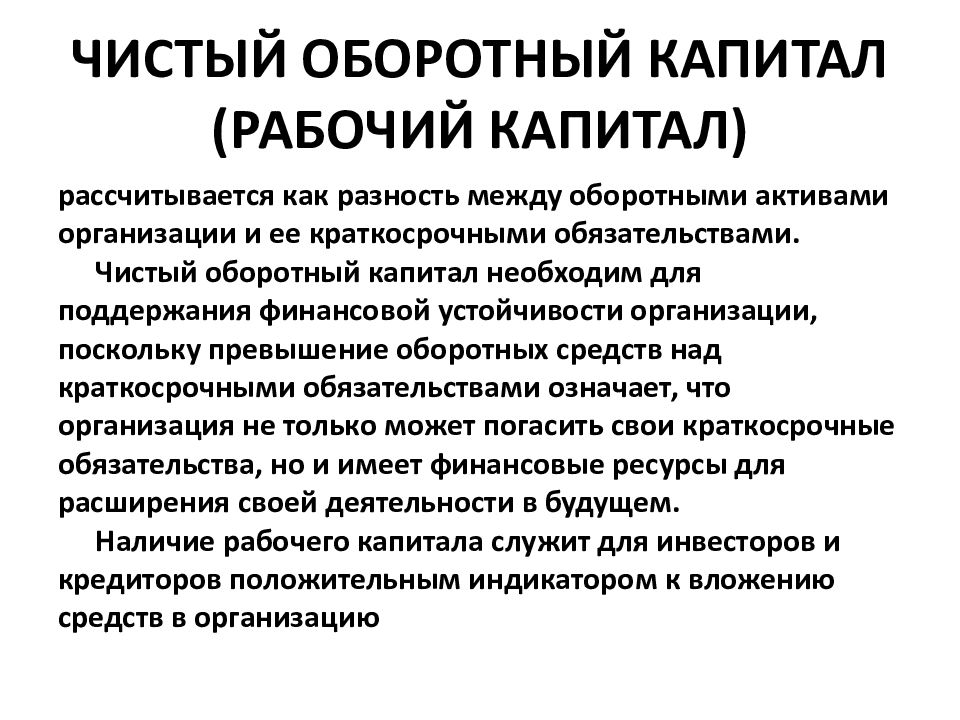

Слайд 15: ЧИСТЫЙ ОБОРОТНЫЙ КАПИТАЛ (РАБОЧИЙ КАПИТАЛ)

рассчитывается как разность между оборотными активами организации и ее краткосрочными обязательствами. Чистый оборотный капитал необходим для поддержания финансовой устойчивости организации, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что организация не только может погасить свои краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем. Наличие рабочего капитала служит для инвесторов и кредиторов положительным индикатором к вложению средств в организацию

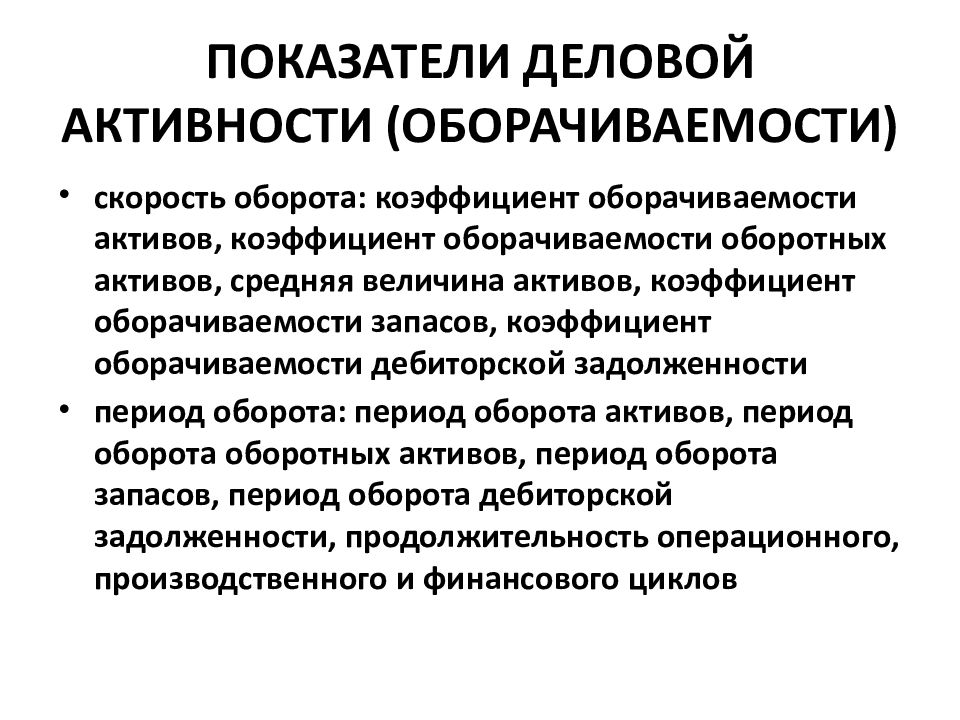

Слайд 16: ПОКАЗАТЕЛИ ДЕЛОВОЙ АКТИВНОСТИ (ОБОРАЧИВАЕМОСТИ)

скорость оборота: коэффициент оборачиваемости активов, коэффициент оборачиваемости оборотных активов, средняя величина активов, коэффициент оборачиваемости запасов, коэффициент оборачиваемости дебиторской задолженности период оборота: период оборота активов, период оборота оборотных активов, период оборота запасов, период оборота дебиторской задолженности, продолжительность операционного, производственного и финансового циклов

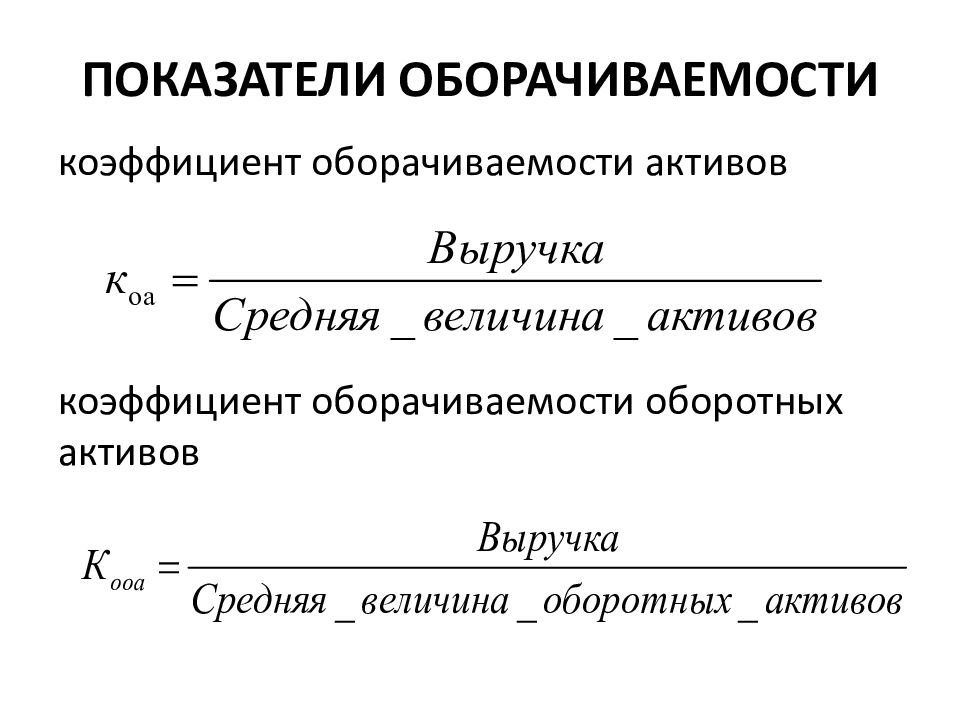

Слайд 17: ПОКАЗАТЕЛИ ОБОРАЧИВАЕМОСТИ

коэффициент оборачиваемости активов коэффициент оборачиваемости оборотных активов

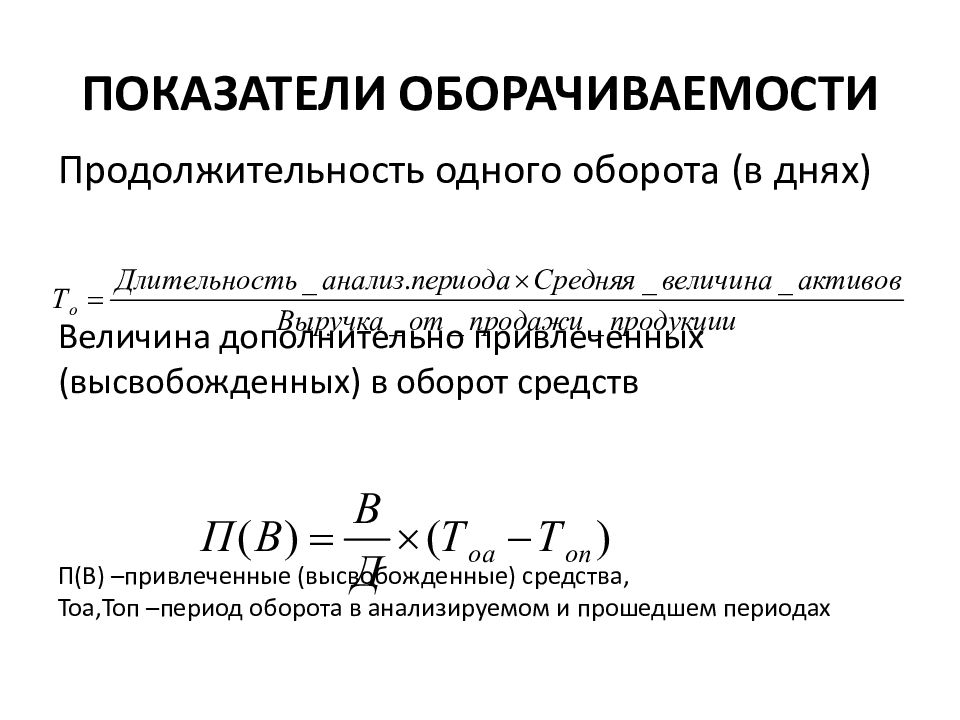

Слайд 18: ПОКАЗАТЕЛИ ОБОРАЧИВАЕМОСТИ

Продолжительность одного оборота (в днях) Величина дополнительно привлеченных (высвобожденных) в оборот средств П(В) –привлеченные (высвобожденные) средства, Тоа,Топ –период оборота в анализируемом и прошедшем периодах ПОКАЗАТЕЛИ ОБОРАЧИВАЕМОСТИ

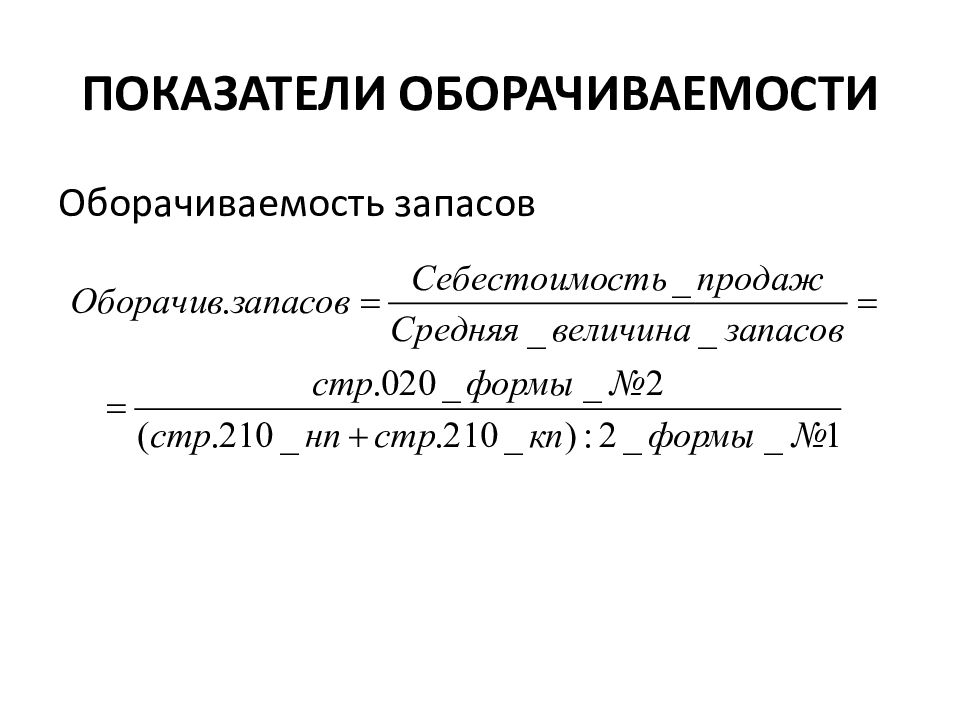

Слайд 19: ПОКАЗАТЕЛИ ОБОРАЧИВАЕМОСТИ

Оборачиваемость запасов ПОКАЗАТЕЛИ ОБОРАЧИВАЕМОСТИ

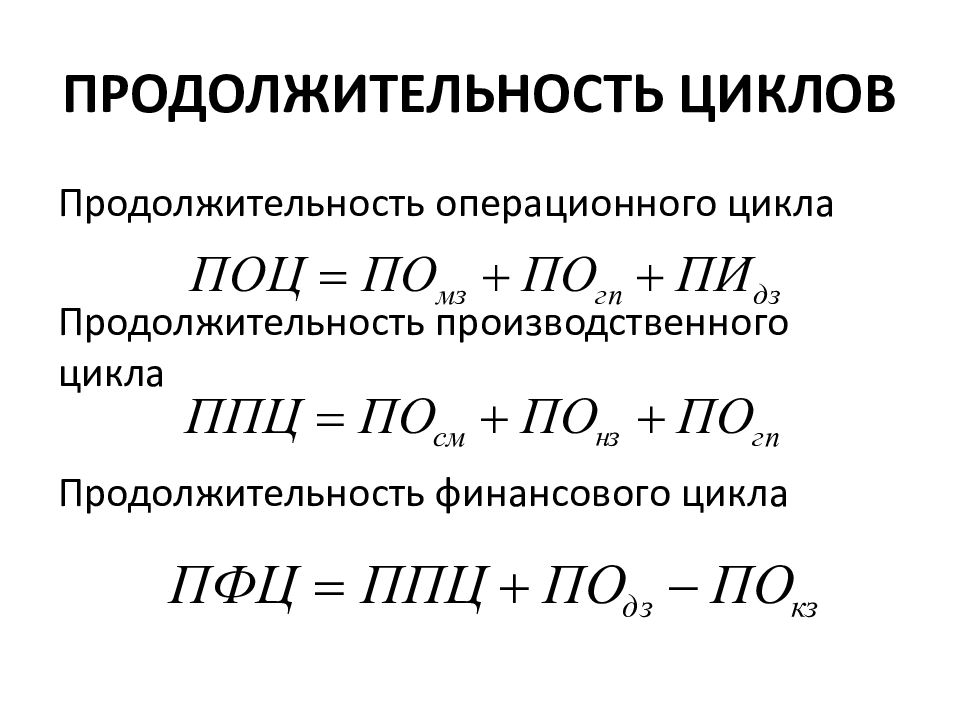

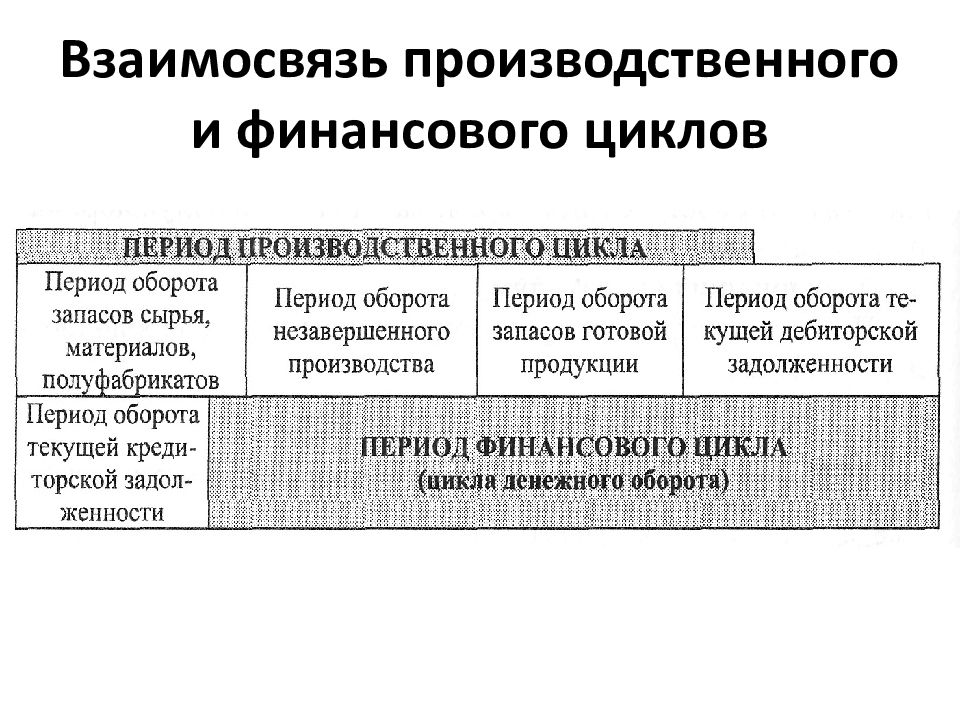

Слайд 20: ПРОДОЛЖИТЕЛЬНОСТЬ ЦИКЛОВ

Продолжительность операционного цикла Продолжительность производственного цикла Продолжительность финансового цикла

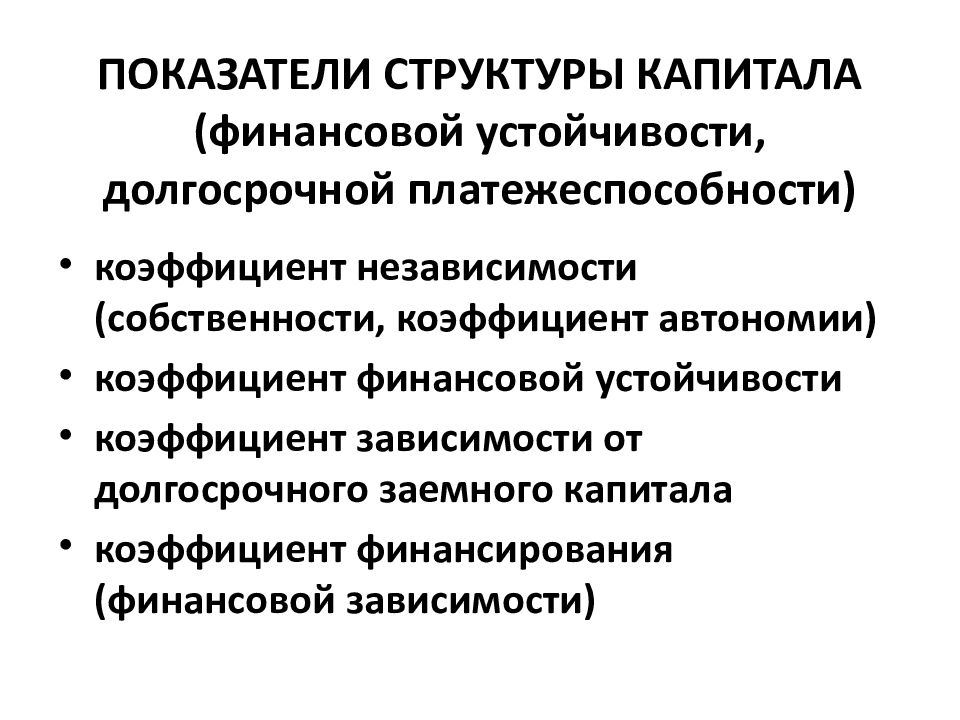

Слайд 22: ПОКАЗАТЕЛИ СТРУКТУРЫ КАПИТАЛА (финансовой устойчивости, долгосрочной платежеспособности)

коэффициент независимости (собственности, коэффициент автономии) коэффициент финансовой устойчивости коэффициент зависимости от долгосрочного заемного капитала коэффициент финансирования (финансовой зависимости)

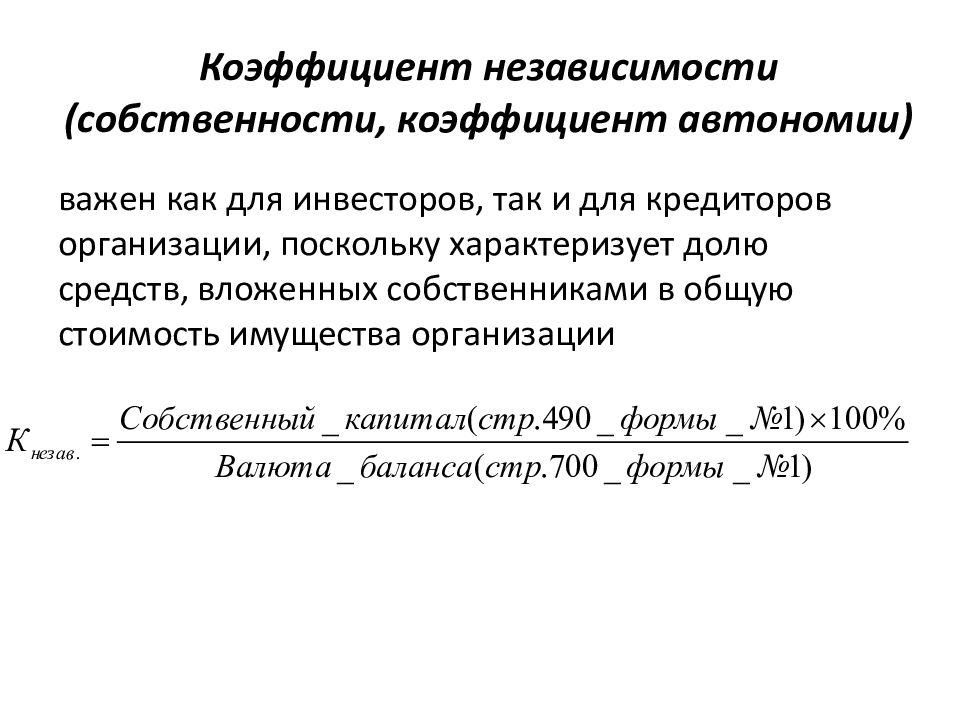

Слайд 23: Коэффициент независимости (собственности, коэффициент автономии)

важен как для инвесторов, так и для кредиторов организации, поскольку характеризует долю средств, вложенных собственниками в общую стоимость имущества организации

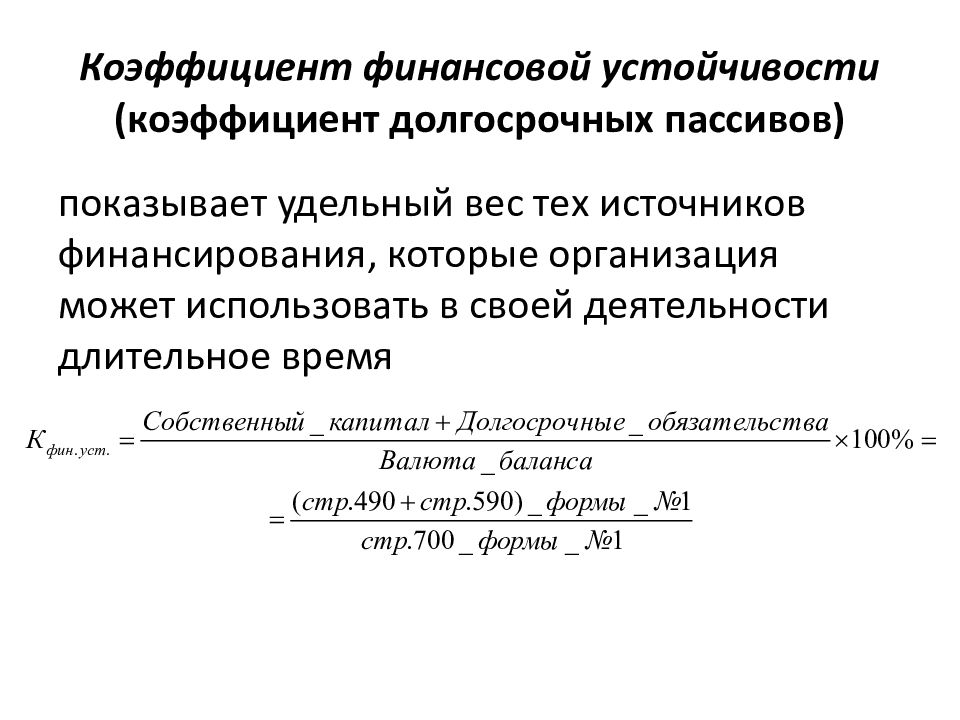

Слайд 24: Коэффициент финансовой устойчивости (коэффициент долгосрочных пассивов)

показывает удельный вес тех источников финансирования, которые организация может использовать в своей деятельности длительное время

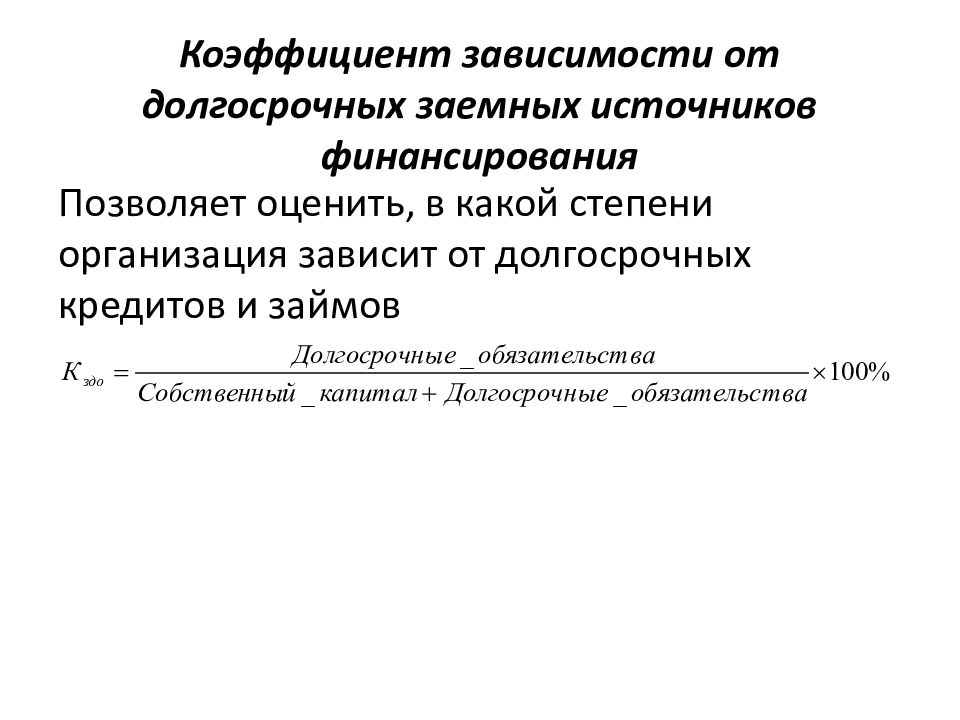

Слайд 25: Коэффициент зависимости от долгосрочных заемных источников финансирования

Позволяет оценить, в какой степени организация зависит от долгосрочных кредитов и займов

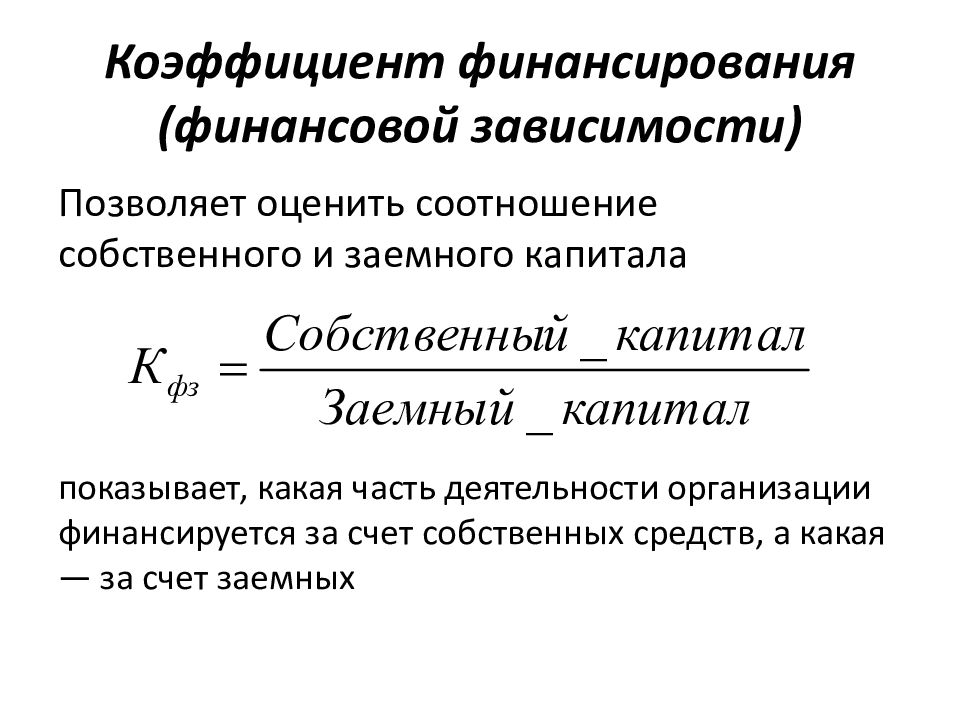

Слайд 26: Коэффициент финансирования (финансовой зависимости)

Позволяет оценить соотношение собственного и заемного капитала показывает, какая часть деятельности организации финансируется за счет собственных средств, а какая — за счет заемных

Слайд 27: ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ

коэффициенты рентабельности всех активов организации коэффициент рентабельности продаж коэффициент рентабельности собственного капитала

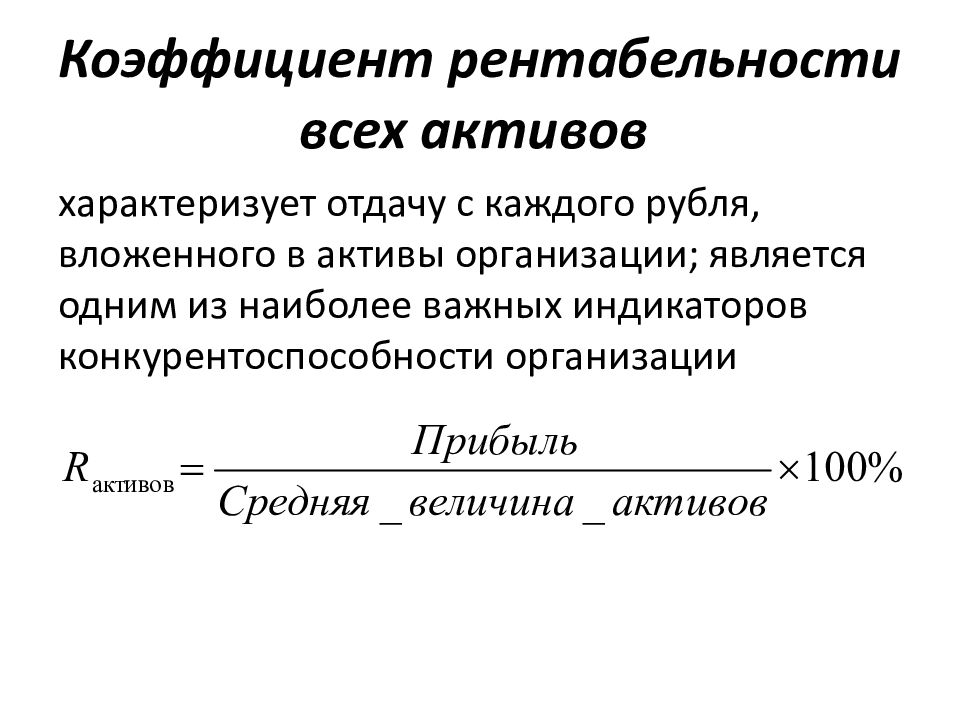

Слайд 28: Коэффициент рентабельности всех активов

характеризует отдачу с каждого рубля, вложенного в активы организации; является одним из наиболее важных индикаторов конкурентоспособности организации

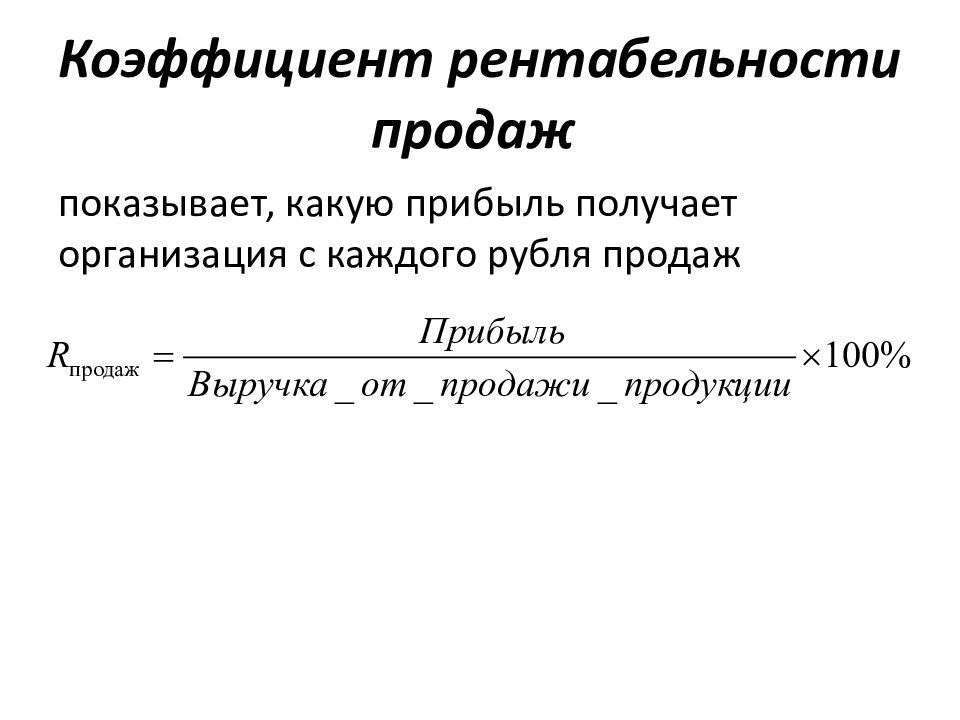

Слайд 29: Коэффициент рентабельности продаж

показывает, какую прибыль получает организация с каждого рубля продаж

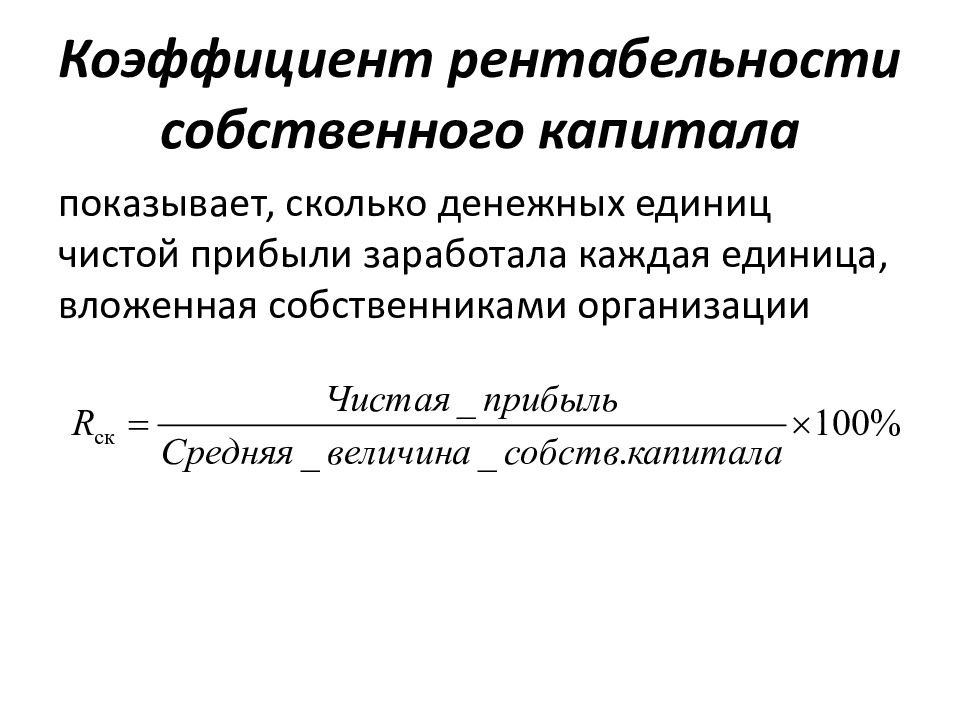

Слайд 30: Коэффициент рентабельности собственного капитала

показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками организации

Слайд 31: Финансовые показатели корпорации, чьи акции котируются на рынке ценных бумаг

показатель прибыли на одну акцию ( EPS ) коэффициент "кратное прибыли", или "цена - прибыль« коэффициент "кратное выручке« коэффициент "дивиденды на одну акцию« коэффициент выплаты дивидендов балансовая стоимость акций коэффициент "соотношение рыночной и балансовой стоимости одной акции"

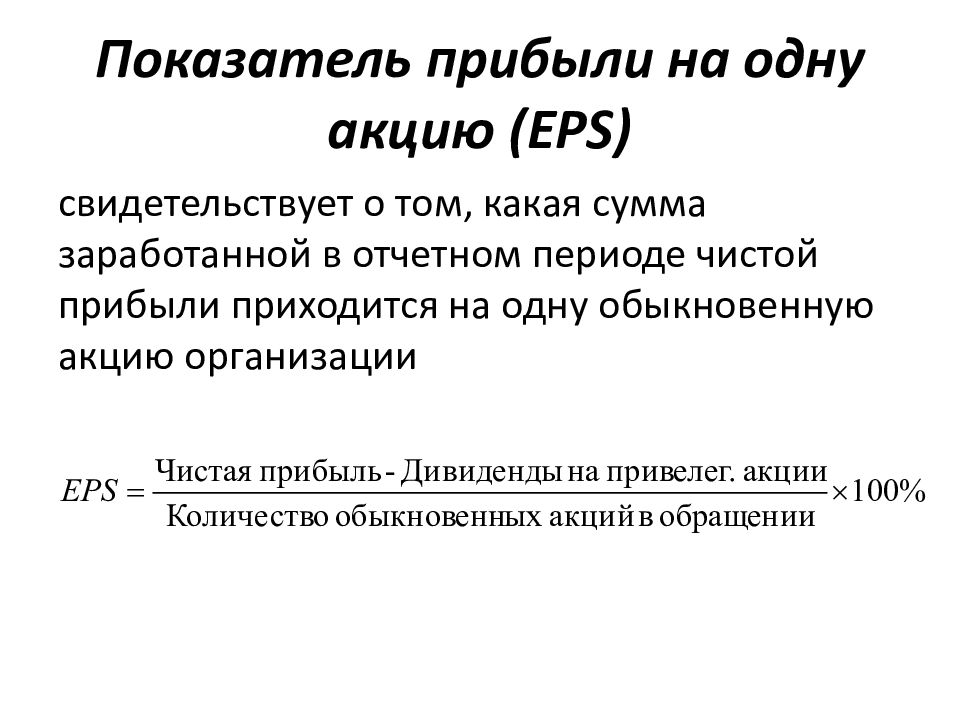

Слайд 32: Показатель прибыли на одну акцию (EPS)

свидетельствует о том, какая сумма заработанной в отчетном периоде чистой прибыли приходится на одну обыкновенную акцию организации

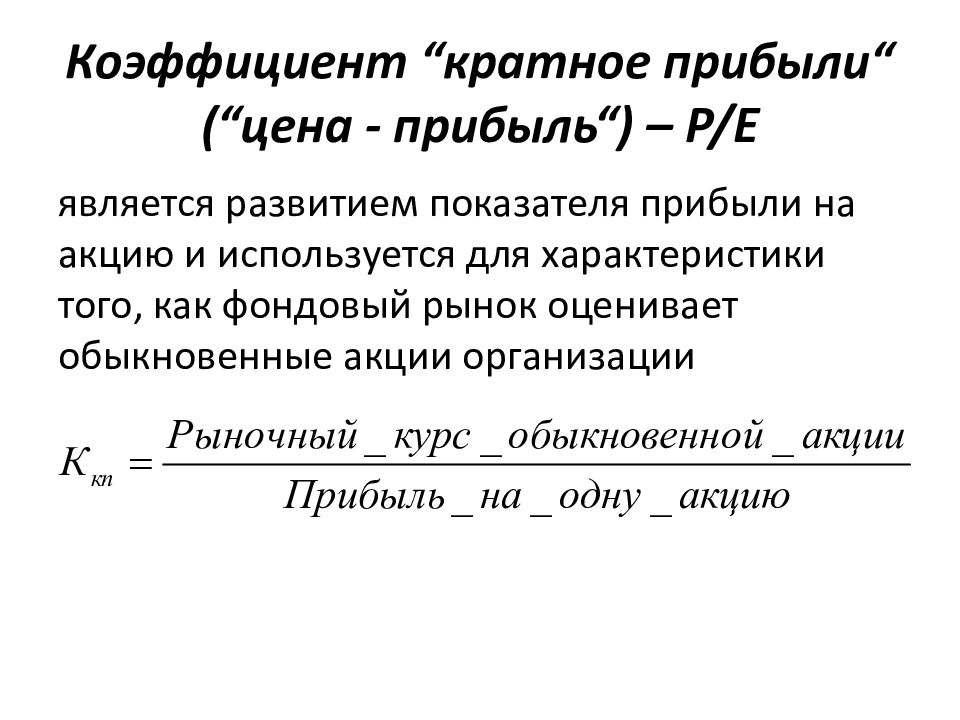

Слайд 33: Коэффициент “ кратное прибыли“ (“ цена - прибыль“ ) – P/E

является развитием показателя прибыли на акцию и используется для характеристики того, как фондовый рынок оценивает обыкновенные акции организации

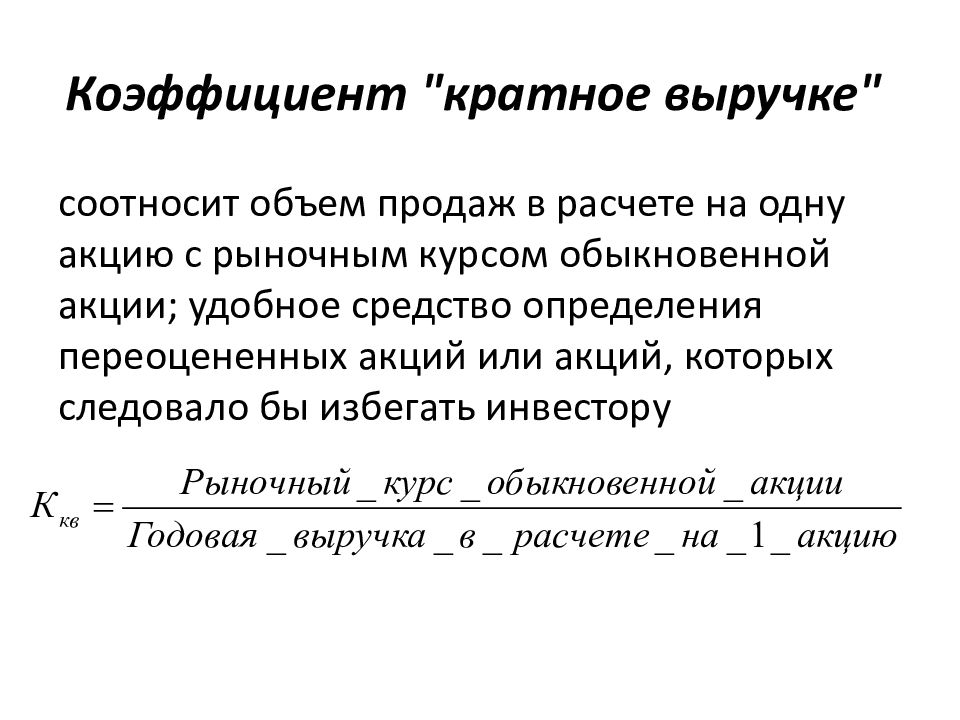

Слайд 34: Коэффициент "кратное выручке"

соотносит объем продаж в расчете на одну акцию с рыночным курсом обыкновенной акции; удобное средство определения переоцененных акций или акций, которых следовало бы избегать инвестору

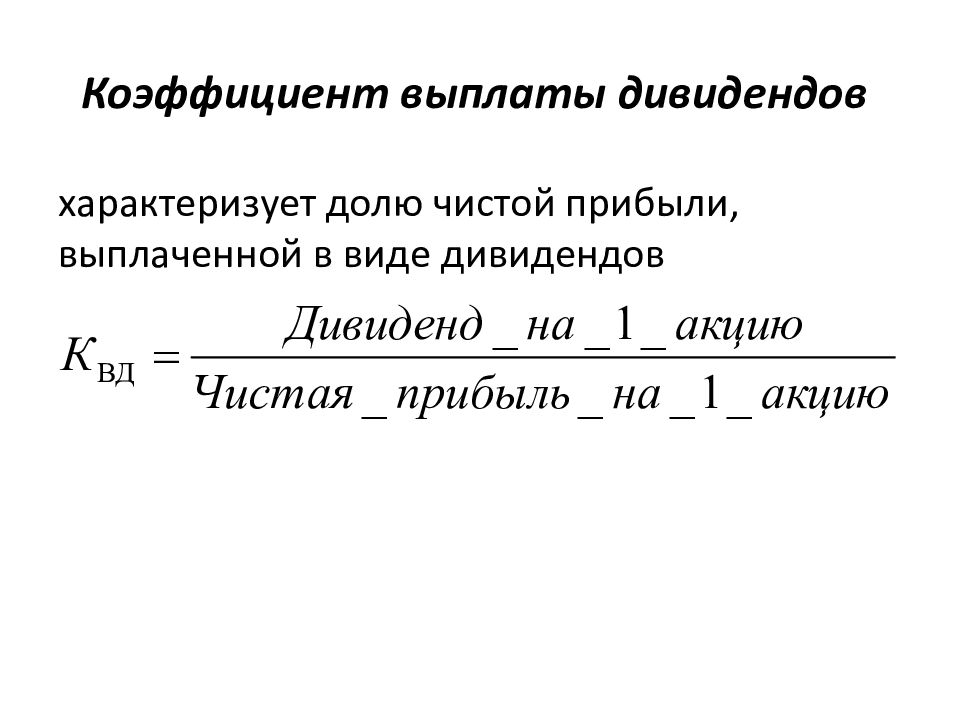

Слайд 35: Коэффициент выплаты дивидендов

характеризует долю чистой прибыли, выплаченной в виде дивидендов

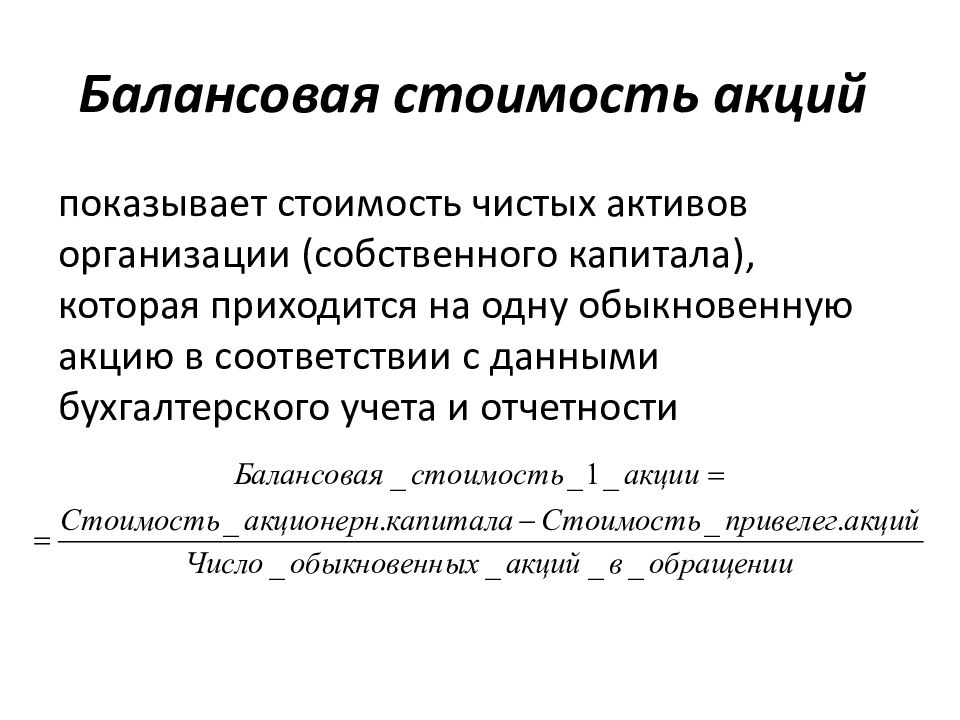

Слайд 36: Балансовая стоимость акций

показывает стоимость чистых активов организации (собственного капитала), которая приходится на одну обыкновенную акцию в соответствии с данными бухгалтерского учета и отчетности

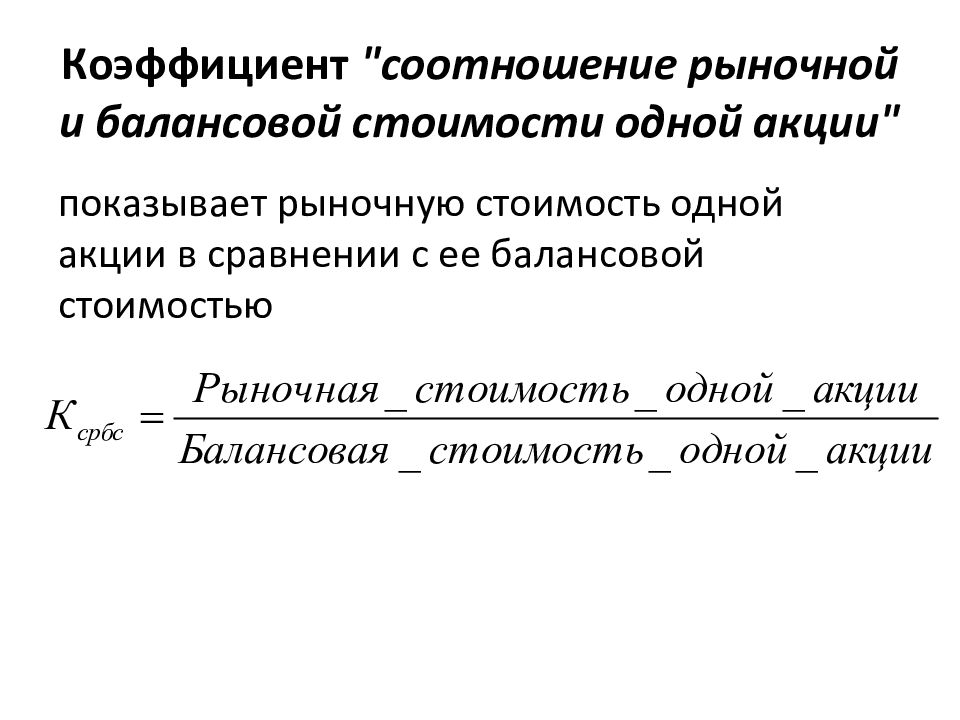

Слайд 37: Коэффициент "соотношение рыночной и балансовой стоимости одной акции"

показывает рыночную стоимость одной акции в сравнении с ее балансовой стоимостью

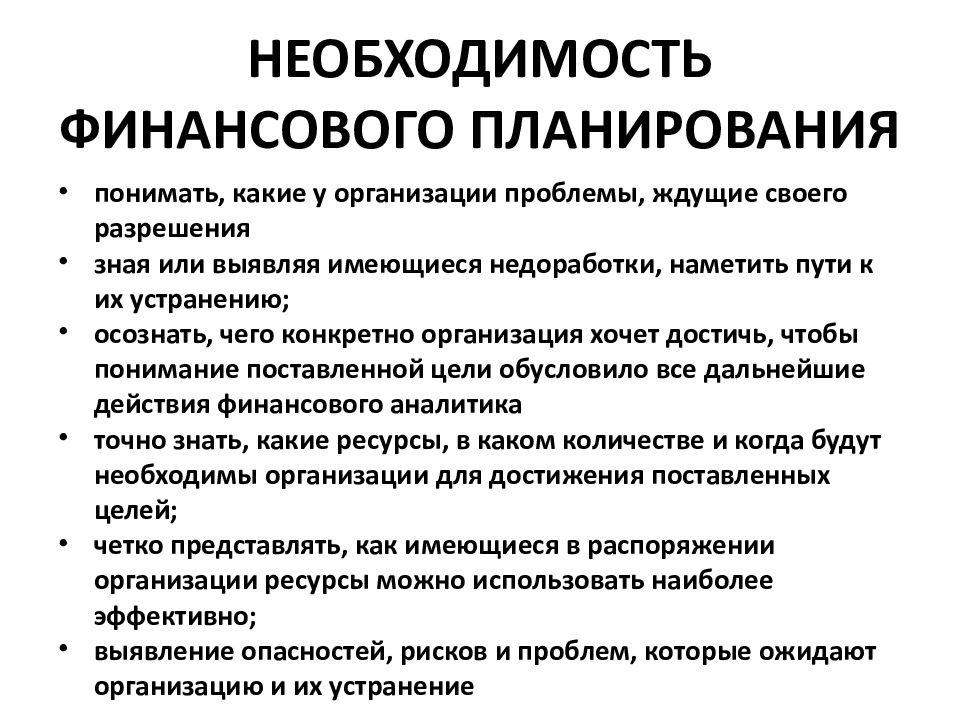

Слайд 38: НЕОБХОДИМОСТЬ ФИНАНСОВОГО ПЛАНИРОВАНИЯ

понимать, какие у организации проблемы, ждущие своего разрешения зная или выявляя имеющиеся недоработки, наметить пути к их устранению; осознать, чего конкретно организация хочет достичь, чтобы понимание поставленной цели обусловило все дальнейшие действия финансового аналитика точно знать, какие ресурсы, в каком количестве и когда будут необходимы организации для достижения поставленных целей; четко представлять, как имеющиеся в распоряжении организации ресурсы можно использовать наиболее эффективно; выявление опасностей, рисков и проблем, которые ожидают организацию и их устранение

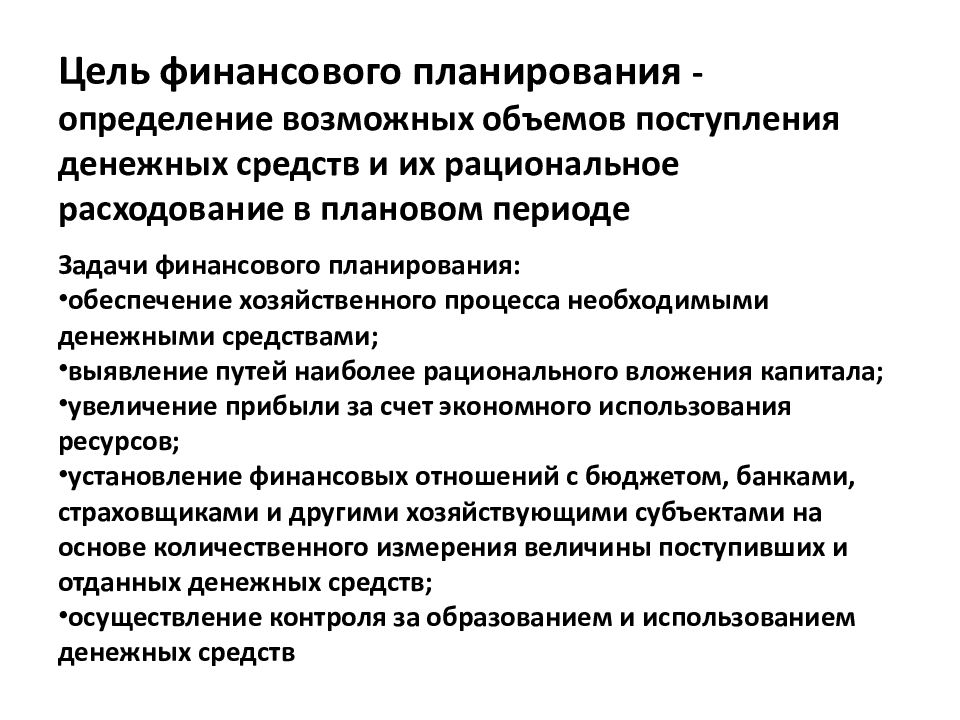

Слайд 39: Цель финансового планирования - определение возможных объемов поступления денежных средств и их рациональное расходование в плановом периоде

Задачи финансового планирования: обеспечение хозяйственного процесса необходимыми денежными средствами; выявление путей наиболее рационального вложения капитала; увеличение прибыли за счет экономного использования ресурсов; установление финансовых отношений с бюджетом, банками, страховщиками и другими хозяйствующими субъектами на основе количественного измерения величины поступивших и отданных денежных средств; осуществление контроля за образованием и использованием денежных средств

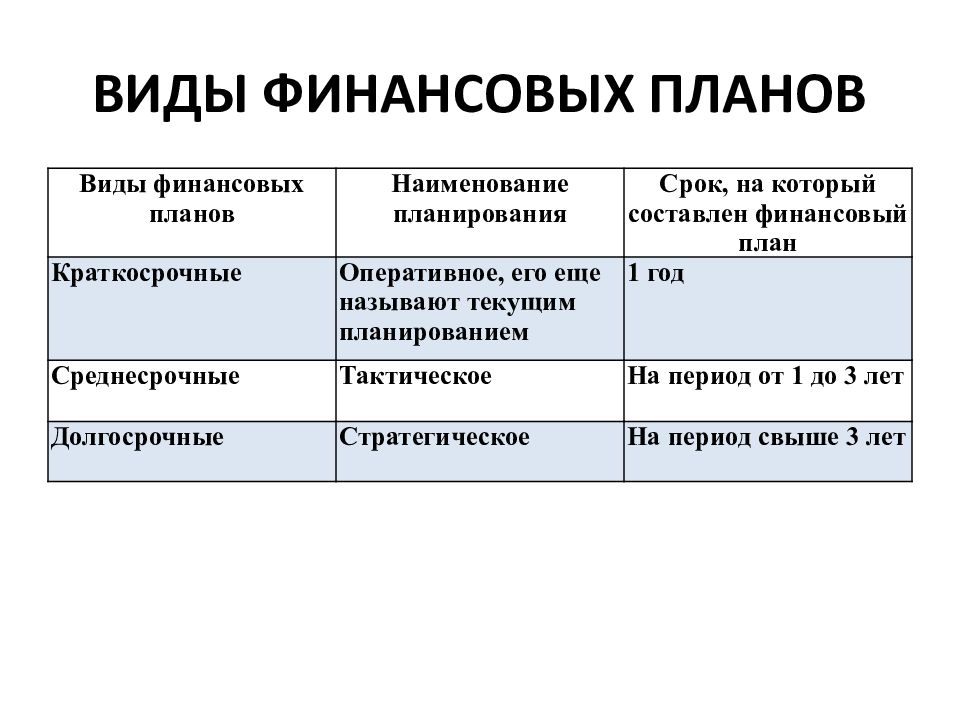

Слайд 40: ВИДЫ ФИНАНСОВЫХ ПЛАНОВ

Виды финансовых планов Наименование планирования Срок, на который составлен финансовый план Краткосрочные Оперативное, его еще называют текущим планированием 1 год Среднесрочные Тактическое На период от 1 до 3 лет Долгосрочные Стратегическое На период свыше 3 лет

Слайд 41: Стратегическое финансовое планирование

является наиболее сложной из рассматриваемых подсистем финансового планирования и требует для своей реализации высокой квалификации исполнителей. Состоит в разработке прогноза основных показателей финансовой деятельности и финансового состояния организации на долгосрочный период.

Слайд 42: Исходные предпосылки для разработки долгосрочного финансового плана

Формулировка цели и финансовой стратегии организации. Финансовая политика организации по отдельным аспектам финансовой деятельности (отражается в системе разработанной финансовой стратегии). Прогнозируемая конъюнктура финансового рынка в разрезе основных его видов — кредитного, фондового, валютного и др. Прогнозируемые изменения других факторов внешней среды и внутреннего развития организации. Результаты горизонтального (трендового) анализа важнейших показателей финансовой деятельности организации за ряд предшествующих лет

Слайд 43: Прогнозирование (от греч. prognosis — предвидение)

состоит в изучении возможного финансового состояния организации на длительную перспективу. В отличие от планирования задачей прогнозирования не является реализация разработанных прогнозов на практике, так как они представляют собой лишь предвидение возможных изменений. Прогнозирование предполагает разработку альтернативных финансовых показателей и параметров, использование которых при наметившихся (но заранее спрогнозированных) тенденциях изменения ситуации на рынке позволяет определить один из вариантов развития финансового положения организации

Слайд 44: Параметры прогнозирования

прогнозируемая сумма активов организации (в целом, в том числе оборотных); прогнозируемая структура капитала (соотношение собственного и заемного его видов); прогнозируемый объем реального инвестирования организации; прогнозируемые сумма чистой прибыли организации и показатель рентабельности собственного капитала; прогнозируемая сумма амортизационного потока (в соответствии с избранной амортизационной политикой организации); прогнозируемое соотношение распределения чистой прибыли организации на потребление и накопление (в соответствии с избранной дивидендной политикой организации); прогнозируемая сумма чистого денежного потока организации

Слайд 45: ТАКТИЧЕСКОЕ ФИНАНСОВОЕ ПЛАНИРОВАНИЕ

- разработка конкретных видов среднесрочных финансовых планов, которые: позволяют определить на предстоящий период все источники финансирования развития организации сформировать структуру ее доходов и затрат обеспечить постоянную платежеспособность организации предопределить структуру ее активов и капитала на конец планируемого периода

Слайд 46: ПРЕДПОСЫЛКИ ДЛЯ РАЗРАБОТКИ СРЕДНЕСРОЧНЫХ ФИНАНСОВЫХ ПЛАНОВ

прогнозируемые показатели долгосрочного финансового плана организации; планируемые объемы производства и реализации продукции и другие экономические показатели операционной деятельности организации; система разработанных в организации норм и нормативов затрат отдельных ресурсов; действующая система ставок налоговых платежей; действующая система норм амортизационных отчислений; средние ставки кредитного и депозитного процентов на финансовом рынке; результаты финансового анализа за предшествующий год

Слайд 47: ОПЕРАТИВНОЕ ФИНАНСОВОЕ ПЛАНИРОВАНИЕ (бюджетирование)

базируется на разработанных среднесрочных финансовых планах планирование заключается в разработке комплекса краткосрочных плановых заданий по финансовому обеспечению основных направлений хозяйственной деятельности организации главная форма планового финансового задания - бюджет

Слайд 48: БЮДЖЕТ

оперативный финансовый план краткосрочного периода, разрабатываемый обычно в рамках до одного года (как правило, в рамках предстоящего квартала или месяца), отражающий расходы и поступления финансовых ресурсов в процессе осуществления конкретных видов хозяйственной деятельности количественное воплощение плана: характеризует доходы и расходы на определенный период, а также капитал, который необходимо привлечь для достижения целей; детализирует показатели текущих финансовых планов и является главным плановым документом, доводимым до "центров ответственности" всех типов

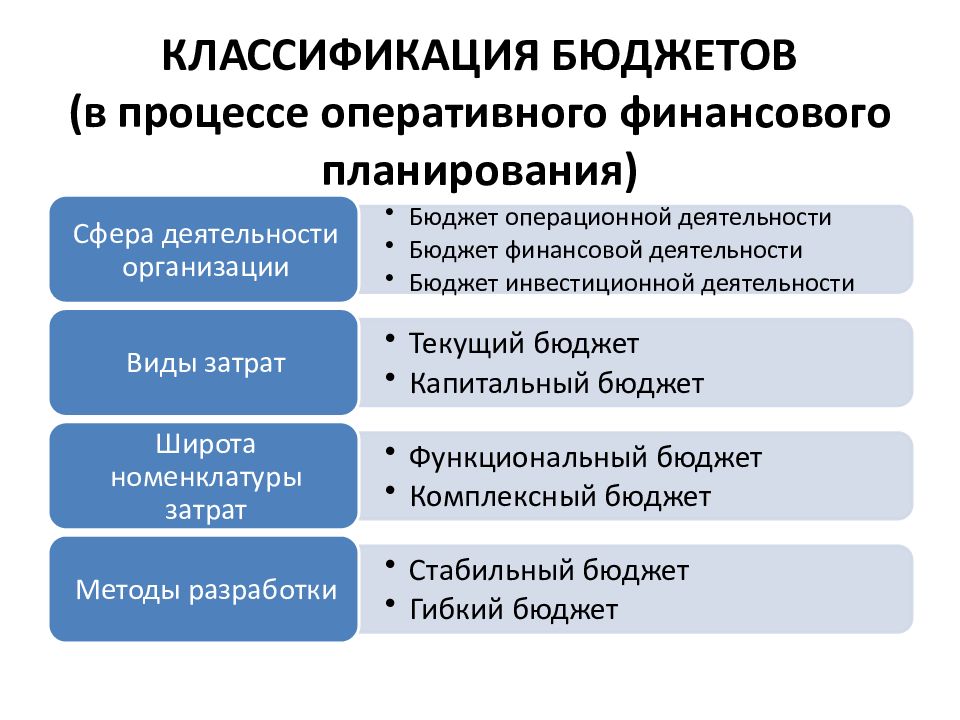

Слайд 49: КЛАССИФИКАЦИЯ БЮДЖЕТОВ (в процессе оперативного финансового планирования)

Слайд 50: Классификация плановых бюджетов по видам затрат

Текущий бюджет конкретизирует план доходов и расходов организации, доводимый до центров доходов, затрат и прибыли. Он состоит из двух разделов: 1) текущие расходы; 2) доходы от текущей (операционной) хозяйственной деятельности. Текущие расходы представляют собой издержки производства (обращения) по рассматриваемому виду операционной деятельности. Доходы от текущей (операционной) хозяйственной деятельности формируются в основном за счет реализации продукции (товаров, услуг). Капитальный бюджет представляет собой форму доведения до конкретных исполнителей результатов текущего плана капитальных вложений

Слайд 51: Классификация плановых бюджетов по широте номенклатуры затрат

Функциональный бюджет разрабатывается по одной (или двум) статьям затрат — например, бюджет оплаты труда персонала, бюджет рекламных мероприятий и т. п. Комплексный бюджет разрабатывается по широкой номенклатуре затрат — например, бюджет производства, бюджет административно-управленческих расходов и т. ПП.

Слайд 52: Классификация плановых бюджетов по методам разработки

Стабильный бюджет не изменяется от изменения объемов деятельности организации: например, бюджет расходов по обеспечению охраны организации. Гибкий бюджет предусматривает установление планируемых текущих или капитальных затрат не в твердо фиксируемых суммах, а в виде норматива расходов, "привязанных" к соответствующим объемным показателям деятельности. По реальным инвестиционным проектам таким показателем может быть объем строительно-монтажных работ, по операционной деятельности аналогичным показателем может выступать объем выпуска или реализации продукции

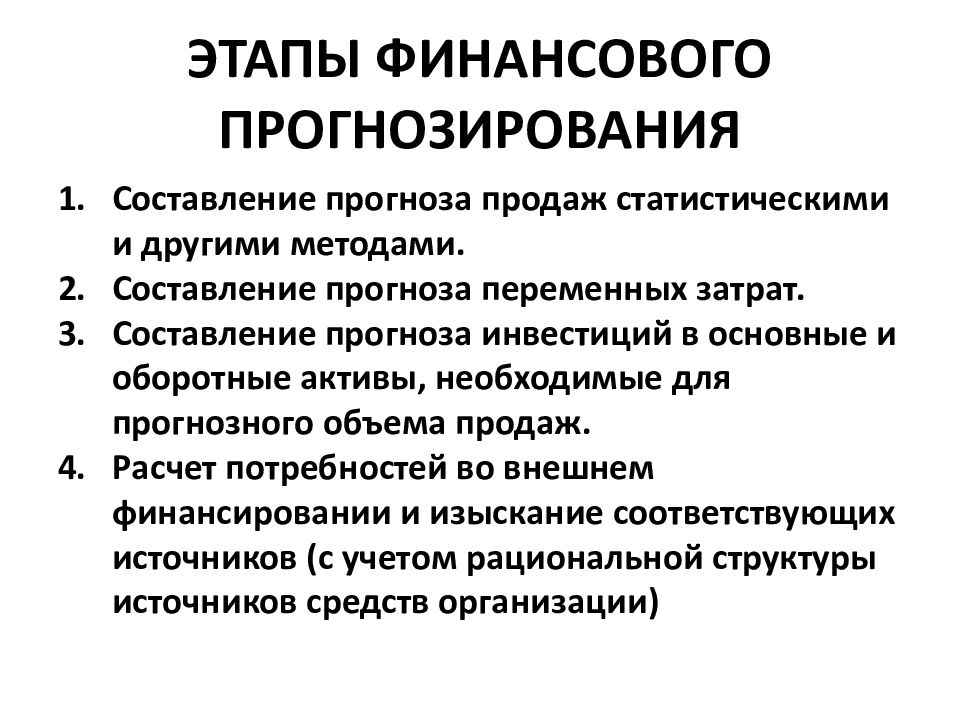

Слайд 53: ЭТАПЫ ФИНАНСОВОГО ПРОГНОЗИРОВАНИЯ

Составление прогноза продаж статистическими и другими методами. Составление прогноза переменных затрат. Составление прогноза инвестиций в основные и оборотные активы, необходимые для прогнозного объема продаж. Расчет потребностей во внешнем финансировании и изыскание соответствующих источников (с учетом рациональной структуры источников средств организации)

Слайд 54: ФИНАНСОВЫЙ КОНТРОЛЬ

Контроллинг — это управление организацией, направленное на обеспечение экономичности и рентабельности производства, т.е. основа для применения различных методов управления управление применением различных методов управления

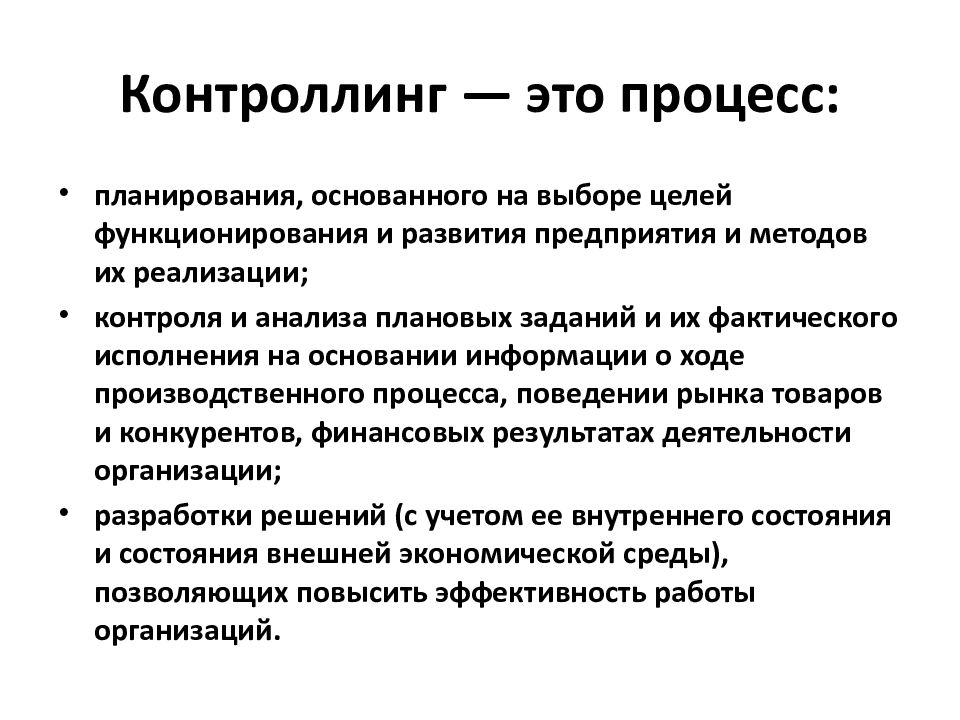

Слайд 55: Контроллинг — это процесс:

планирования, основанного на выборе целей функционирования и развития предприятия и методов их реализации; контроля и анализа плановых заданий и их фактического исполнения на основании информации о ходе производственного процесса, поведении рынка товаров и конкурентов, финансовых результатах деятельности организации; разработки решений (с учетом ее внутреннего состояния и состояния внешней экономической среды), позволяющих повысить эффективность работы организаций.

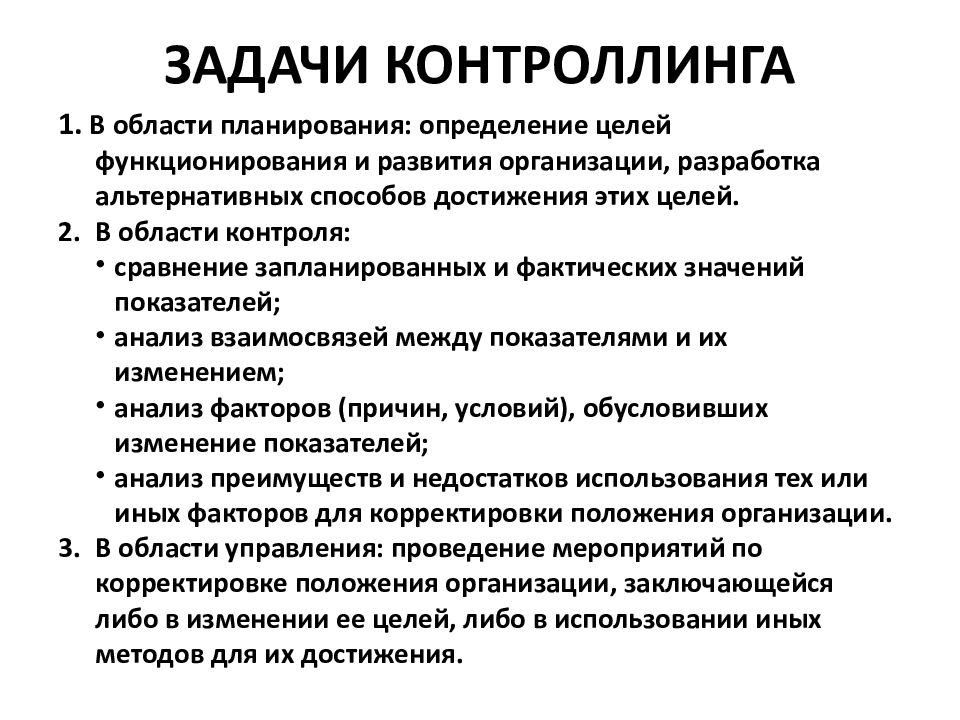

Слайд 56: ЗАДАЧИ КОНТРОЛЛИНГА

1. В области планирования: определение целей функционирования и развития организации, разработка альтернативных способов достижения этих целей. 2. В области контроля: сравнение запланированных и фактических значений показателей; анализ взаимосвязей между показателями и их изменением; анализ факторов (причин, условий), обусловивших изменение показателей; анализ преимуществ и недостатков использования тех или иных факторов для корректировки положения организации. 3. В области управления: проведение мероприятий по корректировке положения организации, заключающейся либо в изменении ее целей, либо в использовании иных методов для их достижения.

Слайд 57: ФАКТОРЫ, ОПРЕДЕЛЯЮЩИЕ СПОСОБНОСТЬ К ВЫЖИВАНИЮ

Четкая формулировка целей и стратегий. Достаточно высокая доля собственного капитала в сумме средств, используемых организацией. Стабильная, но достаточно гибкая организация. Рациональное производство благодаря применению новых технологий. Инновации. Товары и услуги, которые удовлетворяют потребностям клиента лучше, чем конкурентов. Четкий менеджмент затрат. Мотивация персонала. Позитивный имидж благодаря качеству и надежности производимой продукции, услуг.

Слайд 58: КОНТРОЛЛИНГ ориентирован

во-первых, на цель — обеспечение существования организации; во-вторых, на "узкое место" — для обеспечения непрерывного роста; в-третьих, на будущее — путем определения потенциала успеха.

Слайд 59: ФУНКЦИИ КОНТРОЛЛИНГА

функция обеспечения информацией; функция планирования; функция контроля; функция управления.

Слайд 60: Содержание функций контроллинга

функция обеспечения информацией - пристальное внимание к такой организации работы функциональных служб предприятия, чтобы они превратились в источник исчерпывающей и достоверной информации функция планирования - реализуется контроллингом через изучение экономической окружающей среды, тенденций, в ней действующих, результатов деятельности самой организации, выявленных в ней "узких мест" и находит свое претворение в жизнь через определение целей развития и функционирования предприятия, разработку скоординированных общего и частных (по отдельным видам деятельности и в различных временных разрезах) планов, в том числе и прогнозов, оценивающих "потенциал" предприятия

Слайд 61: Содержание функций контроллинга

функция контроля - выявление причин возникновения отклонений от плановых заданий и их воздействия на результаты работы организации, изучение результативности управляющих решений функция управления - определение возможных мероприятий по устранению отклонений и негативного воздействия "узких мест", возникающих в ходе выполнения плана, на результаты деятельности предприятия и, наоборот, по использованию факторов, положительно воздействующих на эти результаты

Слайд 62: ИНСТРУМЕНТЫ ФИНАНСОВОГО КОНТРОЛЯ

система показателей и построенные на этой основе: отчетность; система планирования и контроля; система информации; краткосрочный и среднесрочный расчет успеха; расчет рентабельности инвестиций и экономичности; расчет затрат, производительности, прибыли и убытков; программы снижения затрат и рационализация производства; финансовый анализ, включающий: анализ деятельности организации; анализ баланса; расчет суммы маржи и уровня безубыточности; портфолио-анализ и эмпирические кривые; анализ рынка, сильных и слабых сторон; анализ жизненного цикла продукции, ее стоимости.

Слайд 63: ЭТАПЫ ПЛАНИРОВАНИЯ

формулирование миссии (концепции) организации; стратегическое планирование, определяющее цели и стратегии, необходимые для их достижения; среднесрочное планирование, раскрывающее, с помощью каких средств, мероприятий и способов могут быть достигнуты стратегические цели; оперативное планирование, детально устанавливающее программы и работы как в целом по организации, так и по отдельным подразделениям и участкам, реализующие цели среднесрочного плана; разработка бюджетов, передающих содержание при помощи цифр

Слайд 64: Особенности стратегического контроллинга

он работает с ориентировочными величинами; ориентирован во внешнем направлении и принимает во внимание окружающие изменения различного характера (поведение клиентов, политические и экономические изменения и т.д.); временной промежуток не имеет ограничений, преимущественно исследуются возможные влияния стратегий на деятельность организации в перспективе, что и позволяет своевременно распознать и избежать риски

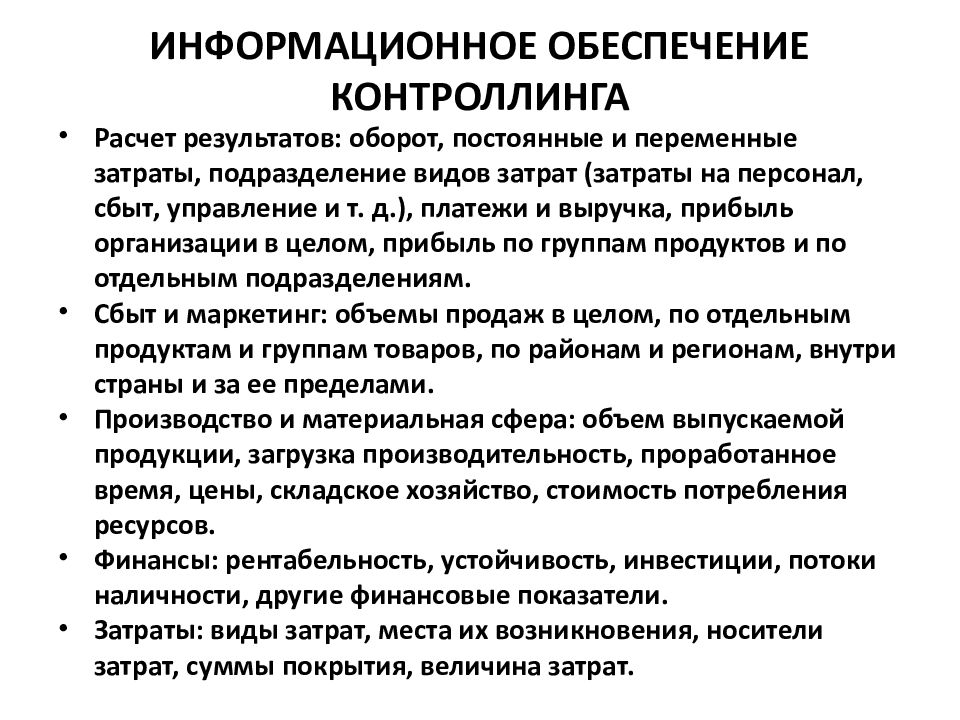

Слайд 65: ИНФОРМАЦИОННОЕ ОБЕСПЕЧЕНИЕ КОНТРОЛЛИНГА

Расчет результатов: оборот, постоянные и переменные затраты, подразделение видов затрат (затраты на персонал, сбыт, управление и т. д.), платежи и выручка, прибыль организации в целом, прибыль по группам продуктов и по отдельным подразделениям. Сбыт и маркетинг: объемы продаж в целом, по отдельным продуктам и группам товаров, по районам и регионам, внутри страны и за ее пределами. Производство и материальная сфера: объем выпускаемой продукции, загрузка производительность, проработанное время, цены, складское хозяйство, стоимость потребления ресурсов. Финансы: рентабельность, устойчивость, инвестиции, потоки наличности, другие финансовые показатели. Затраты: виды затрат, места их возникновения, носители затрат, суммы покрытия, величина затрат.

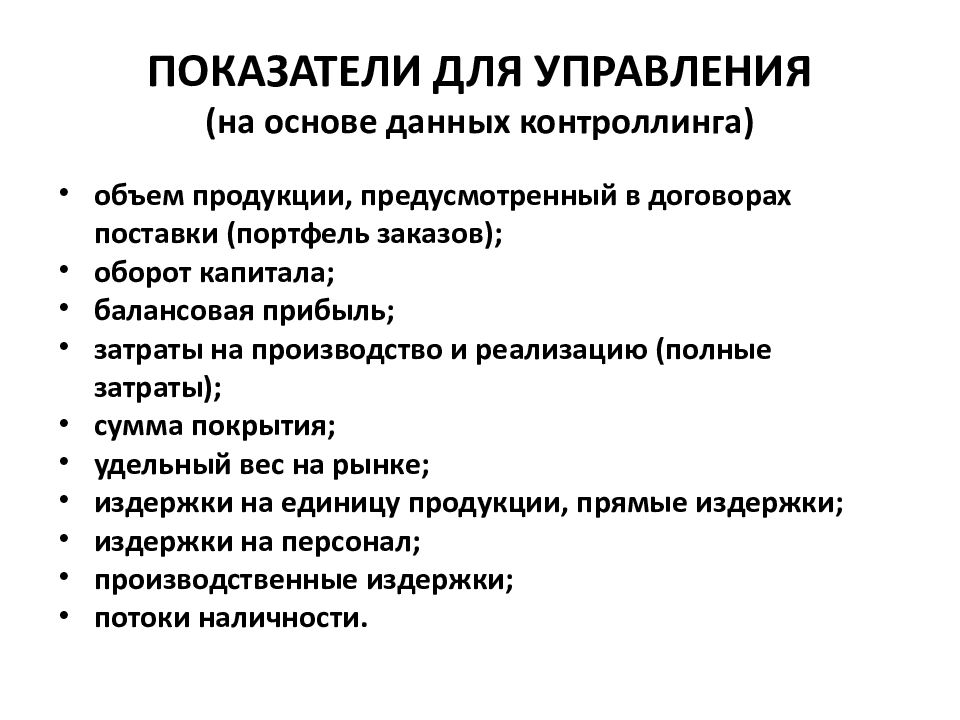

Слайд 66: ПОКАЗАТЕЛИ ДЛЯ УПРАВЛЕНИЯ (на основе данных контроллинга)

объем продукции, предусмотренный в договорах поставки (портфель заказов); оборот капитала; балансовая прибыль; затраты на производство и реализацию (полные затраты); сумма покрытия; удельный вес на рынке; издержки на единицу продукции, прямые издержки; издержки на персонал; производственные издержки; потоки наличности.

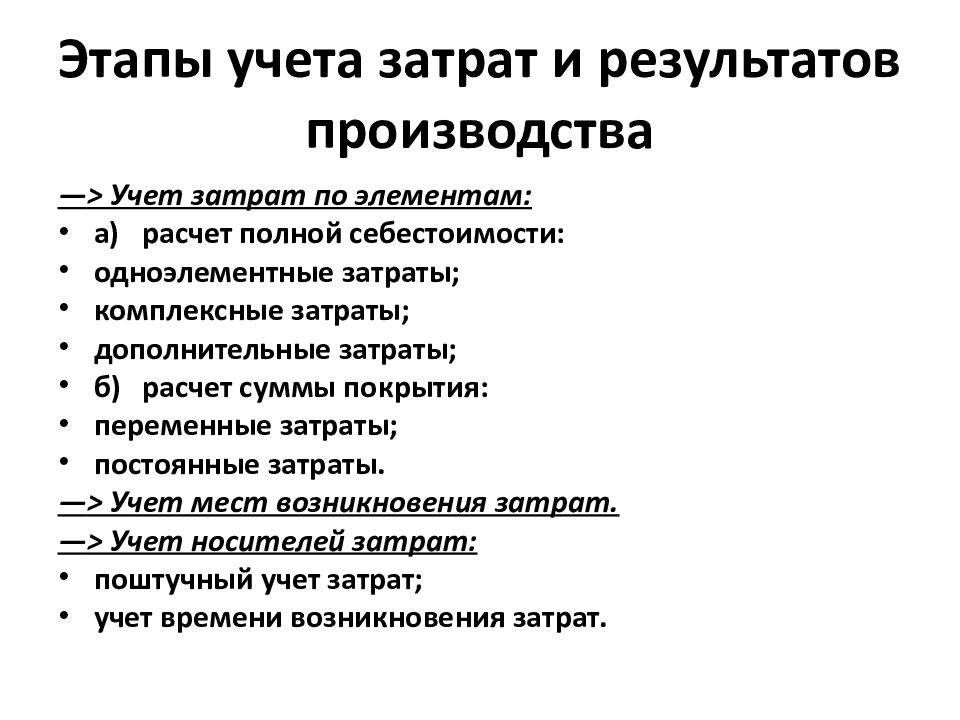

Слайд 67: Этапы учета затрат и результатов производства

—> Учет затрат по элементам: а) расчет полной себестоимости: одноэлементные затраты; комплексные затраты; дополнительные затраты; б) расчет суммы покрытия: переменные затраты; постоянные затраты. —> Учет мест возникновения затрат. —> Учет носителей затрат: поштучный учет затрат; учет времени возникновения затрат.

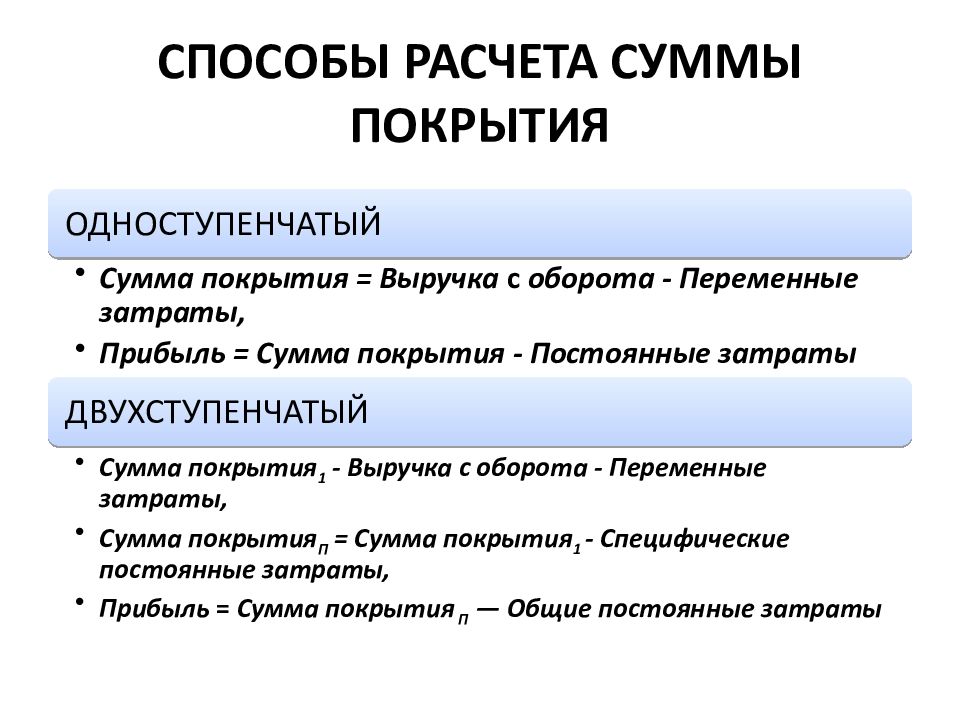

Слайд 69: Расчет суммы покрытия по сравнению с учетом полной себестоимости имеет следующие преимущества:

отвечает на вопрос об основных источниках (товарах и услугах) прибыли на предприятии; усовершенствует анализ результатов (определение доходности продуктов, сфер сбыта и группы покупателей); облегчает контроль затрат; облегчает планирование прибыли.

Слайд 70: Процесс разработки бюджета предусматривает разработку трех его разделов:

Оперативное планирование — планирование целей, мероприятий, их конкретизация в годовом плане и планах на более короткие промежутки времени. Составление сметы — составление планов доходов и расходов, ресурсов средств на счетах, баланса бюджета. Контроль — рентабельности, устойчивости, выработка рекомендаций по изменению плана и сметы, в случае выявления отклонений плановых и фактических значений основных показателей деятельности организации.

Последний слайд презентации: ФИНАНСОВЫЙ МЕНЕДЖМЕНТ: Процесс составления бюджета требует соблюдения следующих условий:

бюджет должен стимулировать достижение высоких результатов и быть реально выполнимым; бюджет должен разрабатываться в направлении снизу вверх; исполнители бюджета должны также участвовать и в его разработке; сравнение заданных и фактических параметров будет эффективно только в случае, если форма представления фактических и плановых данных будет одинакова; во время планового периода бюджет не должен меняться. Последствия отклонений и мероприятий по их устранению должны быть зафиксированы расчетом ожидаемых результатов; при нарушении заранее установленных допусков на отклонения ответственный за бюджет должен уведомить об этом руководство