Первый слайд презентации: Налоговая система Швейцарии

Слайд 2

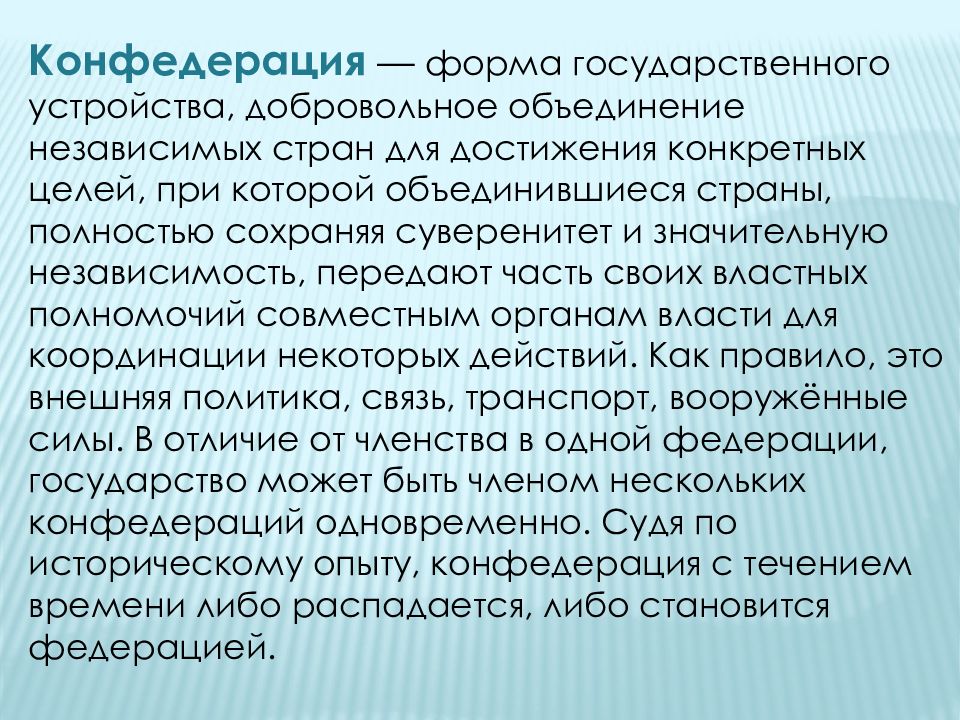

Конфедерация — форма государственного устройства, добровольное объединение независимых стран для достижения конкретных целей, при которой объединившиеся страны, полностью сохраняя суверенитет и значительную независимость, передают часть своих властных полномочий совместным органам власти для координации некоторых действий. Как правило, это внешняя политика, связь, транспорт, вооружённые силы. В отличие от членства в одной федерации, государство может быть членом нескольких конфедераций одновременно. Судя по историческому опыту, конфедерация с течением времени либо распадается, либо становится федерацией.

Слайд 3

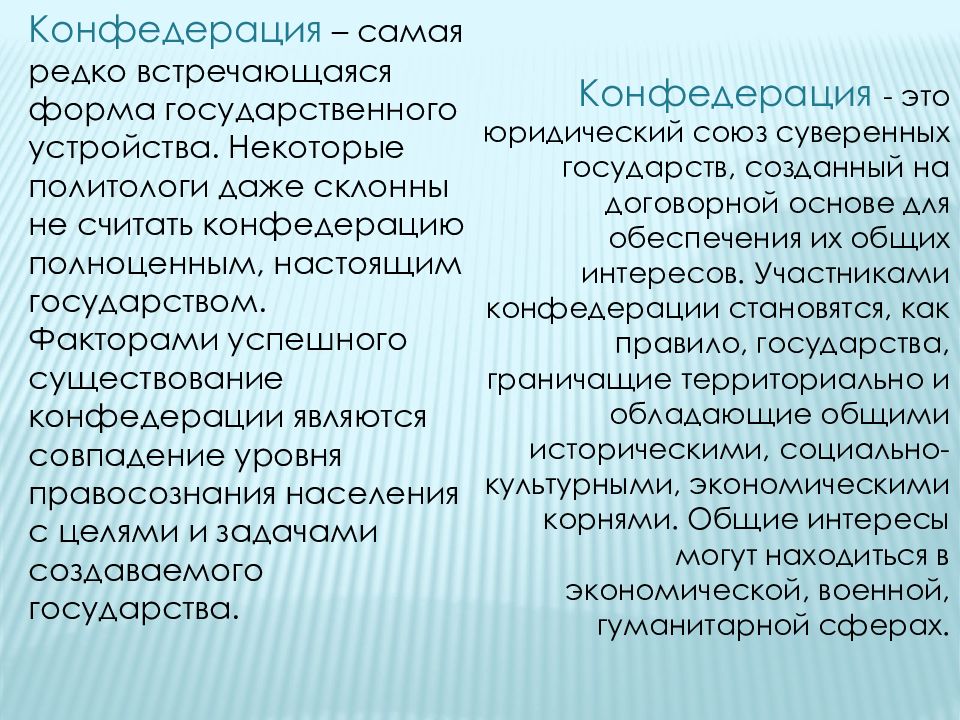

Конфедерация – самая редко встречающаяся форма государственного устройства. Некоторые политологи даже склонны не считать конфедерацию полноценным, настоящим государством. Факторами успешного существование конфедерации являются совпадение уровня правосознания населения с целями и задачами создаваемого государства. Конфедерация - это юридический союз суверенных государств, созданный на договорной основе для обеспечения их общих интересов. Участниками конфедерации становятся, как правило, государства, граничащие территориально и обладающие общими историческими, социально-культурными, экономическими корнями. Общие интересы могут находиться в экономической, военной, гуманитарной сферах.

Слайд 4

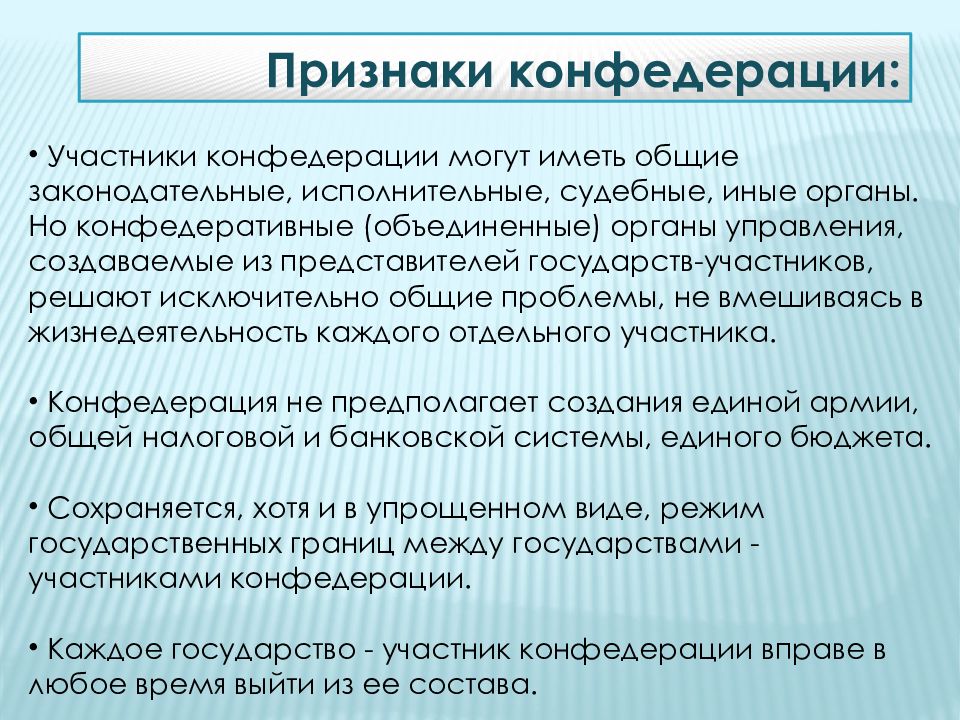

Признаки конфедерации: Участники конфедерации могут иметь общие законодательные, исполнительные, судебные, иные органы. Но конфедеративные (объединенные) органы управления, создаваемые из представителей государств-участников, решают исключительно общие проблемы, не вмешиваясь в жизнедеятельность каждого отдельного участника. Конфедерация не предполагает создания единой армии, общей налоговой и банковской системы, единого бюджета. Сохраняется, хотя и в упрощенном виде, режим государственных границ между государствами - участниками конфедерации. Каждое государство - участник конфедерации вправе в любое время выйти из ее состава.

Слайд 5: ШвейцариЯ

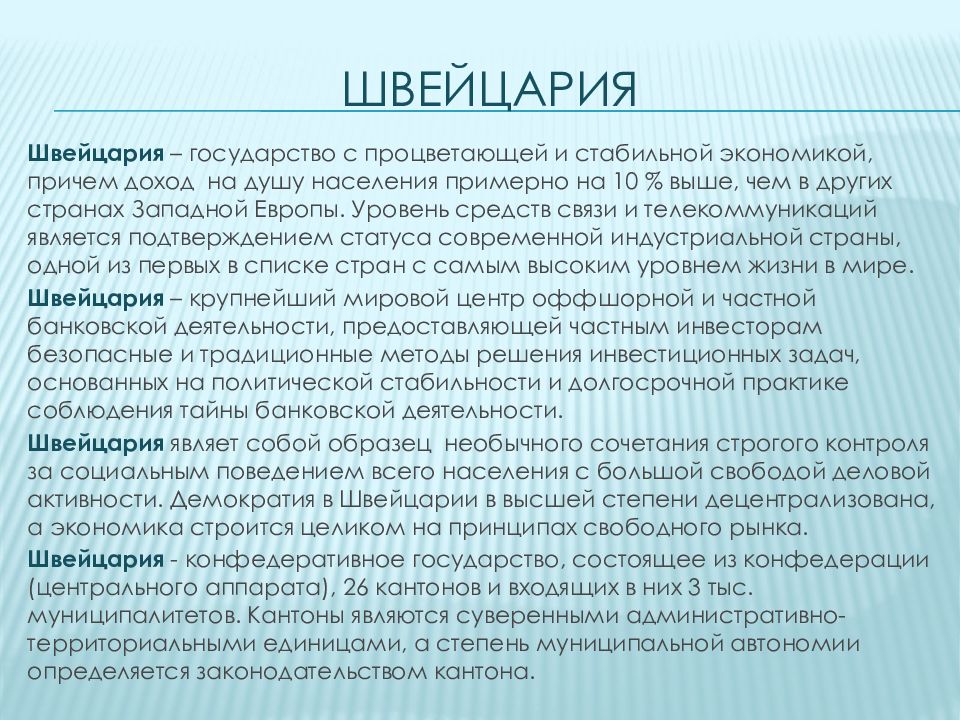

Швейцария – государство с процветающей и стабильной экономикой, причем доход на душу населения примерно на 10 % выше, чем в других странах Западной Европы. Уровень средств связи и телекоммуникаций является подтверждением статуса современной индустриальной страны, одной из первых в списке стран с самым высоким уровнем жизни в мире. Швейцария – крупнейший мировой центр оффшорной и частной банковской деятельности, предоставляющей частным инвесторам безопасные и традиционные методы решения инвестиционных задач, основанных на политической стабильности и долгосрочной практике соблюдения тайны банковской деятельности. Швейцария являет собой образец необычного сочетания строгого контроля за социальным поведением всего населения с большой свободой деловой активности. Демократия в Швейцарии в высшей степени децентрализована, а экономика строится целиком на принципах свободного рынка. Швейцария - конфедеративное государство, состоящее из конфедерации (центрального аппарата), 26 кантонов и входящих в них 3 тыс. муниципалитетов. Кантоны являются суверенными административно-территориальными единицами, а степень муниципальной автономии определяется законодательством кантона.

Слайд 6

В большинстве случаев Швейцарию выбирают в качестве места для регистрации компании или проживания из-за низких налогов. Однако в Швейцарии 26 кантонов, наделенных законодательной властью, поэтому ставки налогов в них сильно различаются. Так, ставки на прибыль могут варьировать от 11 до 29 %. Традиционно самые низкие налоговые ставки по налогу на прибыль в кантонах Цуг и Фрибург, а наименьший подоходный налог — в кантоне Швиц. Поэтому многие международные торговые компании регистрируются именно в Цуге, а вот самые богатые люди предпочитают селиться в кантоне Швиц, где к тому же отсутствует налог на наследство. Что касается налога на дивиденды ( withholding tax on dividends ), то Швейцария здесь ничем похвастаться не может. Ставка налога составляет 35 % в отличие от России и Кипра, где аналогичные ставки составляют всего 9 и 10 %.

равноправие ; свобода торговли; гарантированные права собственности; запрет межкантонального двойного налогообложения; запрет неоправданных налоговых поступлений

Швейцария участвует в разветвленной сети соглашений с другими странами, в том числе и с Россией, об избежание двойного налогообложения. Кроме защиты от двойной уплаты налога на доход и прибыль, данные соглашения также регулируют уплату налога с источника. Действие данного соглашения распространяется и на подоходный налог. Это означает, что, если вы проживаете в Швейцарии, где имеете доход, с которого платите подоходный налог по местным ставкам, платить налог повторно в России не придется.

Слайд 9: Подоходный налог с физических лиц

Плательщиками данного налога выступают резиденты и нерезиденты Швейцарии. При этом резиденты облагаются налогом на совокупный доход (полученный как в стране, так и за ее пределами) и на собственность. Нерезиденты подпадают под тот же налоговый режим, что и резиденты, если они проживают и работают в Швейцарии, а в случае проживания без устройства на работу – через 3 месяца проживания. Кроме того, каждое физическое лицо, подпадающее под действие подоходных налогов Швейцарии в качестве работника, имеет право на вычет из налогооблагаемого вознаграждения любых расходов, прямо связанных с занятостью, включая: Орудия труда, инструменты и техническую/специальную литературу, необходимую для работы. Командировочные расходы, невозмещенные работодателем. Невозмещенные расходы на продолжение образования, необходимого для работы. Расходы на личное рабочее место, не возмещенные работодателем. Представительские расходы, в случае, если они последовали исключительно в деловых интересах работодателя; Транспортные расходы на оплату дороги на работу и с работы (в соответствии со стоимостью проезда на общественных видах транспорта). Дополнительные расходы на питание вне предприятия.

Взносы работодателя в санкционированные пенсионные программы. Выгоды, извлекаемые за счет беспроцентных или низкопроцентных займов. Подарки на служебные юбилеи. Выходные пособия. Возмещение издержек, связанных с занятостью налогоплательщика. Общая сумма выплат, покрывающая дополнительные представительские расходы руководителей и сотрудников отделов продаж.

Слайд 11: обложение пенсий, расходов на образование и полученных алиментов

В особом порядке происходит обложение пенсий, расходов на образование и полученных алиментов : пенсии считаются налогооблагаемым доходом (за исключением случаев, подпадающих по действие соответствующих соглашений об избежание двойного налогообложения); компенсации, предоставляемые работодателем на оплату обучения в международной частной школе, учитываются под определение налогооблагаемого дохода, однако некоторые кантоны могут иметь, с санкции правительства, соглашения между работодателем и международной школой, которые не имеют налоговых последствий для работника; сумма полученных алиментов подлежит налогообложению у получателя, однако сам плательщик этих средств может принять их к вычету при определении налоговой базы по подоходному налогу.

Слайд 12: Особенность налоговой системы Швейцарии

Особенностью налоговой системы Швейцарии являются большие льготы, предоставляемые по налогообложению доходов нерезидентов по так называемым фидуциарным депозитам. Фидуциарные депозиты – финансовые операции, в рамках которых иностранный инвестор, принимая на себя все риски, передает свои активы в трастовое управление швейцарскому банку. Последний от своего имени, но по поручению клиента, размещает эти средства в зарубежных банках, находящихся, как правило, в оффшорных финансовых центрах, на территории которых отсутствует налогообложение доходов по депозитам. В самой Швейцарии доходы, полученные в результате таких операций не облагаются налогом, так как их источник находится за пределами страны. Фидуциарные отношения со швейцарскими банками предоставляют широкому кругу иностранных клиентов хорошую возможность извлекать дополнительную выгоду за счет вывоза капитала, оставаясь при этом полностью в рамках правового поля.

Слайд 13: федеральный подоходный налог

Ставки федерального подоходного налога являются прогрессивными. Они варьируются от 0% до 11.5% в зависимости от размера налогооблагаемого дохода и семейного положения налогоплательщика. Ставки кантональных и коммунальных налогов различаются в зависимости от кантона и коммуны. В среднем они обычно в два раза выше ставок федеральных налогов. В Женеве, совокупная ставка налогов находится в пределах от 0.1% до 42.05% для физического лица, состоящего в браке и имеющего двоих детей.

Слайд 14: н алог на добавленную стоимость (НДС)

В сфере торговли основным федеральным налогом в Швейцарии является налог на добавленную стоимость (НДС), который был введен в 1995 году вместо налога с оборота для унификации с налоговыми системами стран ЕС. НДС в Швейцарии – это налог на всеобщее пользование и потребление и взимается на всех стадиях производства и распределения с импорта товаров, отечественной сферы услуг и приобретения услуг за границей. Первоначально ставка налога была установлена в размере 6,5% на промышленные товары и 2,3% на продовольственные товары и медикаменты. В 2000 г. ставки НДС были пересмотрены и составили 7,5% и 2,3% соответственно. С января 2001 г. действуют повышенные ставки НДС, которые составляют 7,6% и 2,4% соответственно. Однако в магазинах любой покупатель может попросить чек Global Refund Cheque для того, чтобы вернуть НДС при выезде из страны. Для этого необходимо осуществить покупки на сумму не менее 400 швейцарских франков (включая НДС), турист должен быть резидентом другой, кроме Швейцарии, страны, и приобретенные товары должны быть вывезены из страны в течение 30 дней.

Слайд 15: Единый налог ( pauschalbesteuerung )

Прогрессивная ставка подоходного налога для физических лиц в Швейцарии, имеющих большие доходы (от 200 тыс. франков в год), достаточно высокая, она может доходить до 42 %. Это соизмеримо со ставкой подоходного налога на доходы, превышающие 33 600 ф. ст. в год в Великобритании. Казалось бы, имея существенный доход, например, в России, где ставка подоходного налога всего 13 %, неразумно платить 42 % в Швейцарии. Что же делает Швейцарию столь привлекательной для состоятельных людей? Дело в том, что для физических лиц существует единый налог — так называемый Pauschalbesteuerung, когда размер налога рассчитывается с учетом расходов на поддержание привычного уровня жизни ( содержание дома, автомобилей, отдых и т.п.), а не исходя из реальных доходов по всему миру с учетом прироста капитала. Отметим, что этот налог достаточно высок, а договоренность о его размере достигается индивидуально в ходе переговоров с налоговым департаментом. Но все равно это выгодно, потому что швейцарские власти не претендуют на доходы по всему миру после уплаты единого налога в Швейцарии.

Слайд 16: Налоговые соглашения

Швейцария имеет гибкую налоговую систему. Фактически любой человек может обратиться в налоговый департамент и договориться о размере выплачиваемых им или его компанией налогов. Любая компания, планирующая работать в Швейцарии, может заранее запросить полный расчет подлежащих уплате налогов. На кантональном и муниципальном уровнях гарантируются умеренное налогообложение и доброжелательное отношение со стороны налоговых органов.

Слайд 17: Налог с источника

Налог с источника отчисляется ежемесячно с заработной платы. Налоговая декларация при обычном порядке налогообложения подается до 31 марта следующего года и предусматривает рассрочки платежей. Обычно налог с источника включает кантональный, муниципальный и прямой федеральный налоги, а также церковный (протестантской церкви, и не только) налог. В Швейцарии налог с источника применяют к лицам, постоянно проживающим или временно находящимся в стране и подлежащим налогообложению. Сюда же относятся лица, имеющие разрешение на краткосрочное пребывание или ожидающие решения о предоставлении убежища в Швейцарии. Налогообложению с источника также подлежат лица, которые не проживают в Швейцарии, не обладают правом на пребывание и не являются швейцарскими налогоплательщиками, но получают доход (например, пенсионное пособие) из источника в Швейцарии. Доход иностранных работников, не имеющих разрешения на поселение в Швейцарии облагается налогом с источника. Это означает, что работодатель обязан самостоятельно удерживать и уплачивать данный налог с заработка иностранного работника Налог с источника не взимается с лиц, занимающихся предпринимательской деятельностью.

Слайд 18

Федерального налога на имущество в Швейцарии не существует. В то же время налог на имущество взимается с физических лиц – налогоплательщиков во всех кантонах. Обычно этот налог взимается со всех активов, принадлежащих резидентам в Швейцарии, за исключением активов, которые относятся к расположенным за границей предприятиям, постоянным учреждениям и недвижимому имуществу. Нерезиденты облагаются налогом на имущество в отношении определенных видов активов (в основном недвижимого имущества), находящихся в Швейцарии. Ставки налога на имущество являются прогрессивными и обычно варьируются от 0.3% до 0.5% в год.

Слайд 19: Особенности налогообложения отдельных типов предприятий

В целях стимулирования деловой активности законодательство Швейцарии предусматривает возможность предоставления специальных налоговых льгот. В частности большинство кантонов предоставляет частичное или полное освобождение от налогов сроком до 10 лет для вновь создающихся фирм, а на федеральном уровне аналогичные льготы могут предоставляться предприятиям, занятым в ключевых отраслях экономики, имеющих важное значение для федерального правительства. Некоторые дополнительные льготы предоставляются при реструктуризации компании и на уровне бухгалтерского учета (переоценка основных средств и т.д.). В Швейцарии имеются “отраслевые” льготы для предприятий отдельных типов. Особенно это относится к предприятиям холдингового и инвестиционного типа, торговым и “сервисным” компаниям.

Слайд 20: Торговые операции в швейцарии

В Швейцарии существуют весьма благоприятные условия для торговых операций, требующих одновременно резидентный статус и льготное налогообложение. Главной особенностью швейцарской торговой компании является то, что при низком налоге на прибыль управление фирмой этого типа может осуществляться в Швейцарии, т.е. она имеет реальный резидентный статус. Вместе с тем, коммерческие операции швейцарская компания должна проводить за пределами страны. Кроме того, она имеет благоприятное для торговых операций на Европейском континенте географическое положение, поскольку находится в центре Европы. Таможенная граница Швейцарии “прозрачна” для торговых операций с Европейским Союзом.

Последний слайд презентации: Налоговая система Швейцарии: З аключение

Швейцарская конфедерация до середины XIX века считалась одной из беднейших европейских стран, которую сотрясали частые религиозные войны и борьба за власть. Но в начале XXI века Швейцария уже была отнесена Всемирным банком к группе самых богатых государств мира. По объему ВВП в 2006 году Швейцария занимает 17 место в мире, а как экономический партнер Евросоюза находится на 2 месте после США, превзойдя по внешнеторговому обороту с ЕС даже такого гиганта, как Япония. В специально подготовленном исследовании такая метаморфоза объясняется внедрением высокоэффективной общественно-политической системой управления, основанной на соблюдении демократических правил, уважения прав человека и защиты национальных меньшинств. Одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное регулирование, является финансовый механизм – финансовая система общества, главным звеном которой являются налоги.