Первый слайд презентации: Оценка и анализ деловой активности организации

Информационная составляющая - внутренняя

Слайд 2: Показатели этого раздела дают ответы на вопросы:

Динамично ли развивается фирма (темпы роста базовых показателей и их соответствие стратегии)? Какова оборачиваемость средств, вложенных в запасы и расчеты ? Как долго омертвлены средства в производственном процессе (продолжительность циклов)?

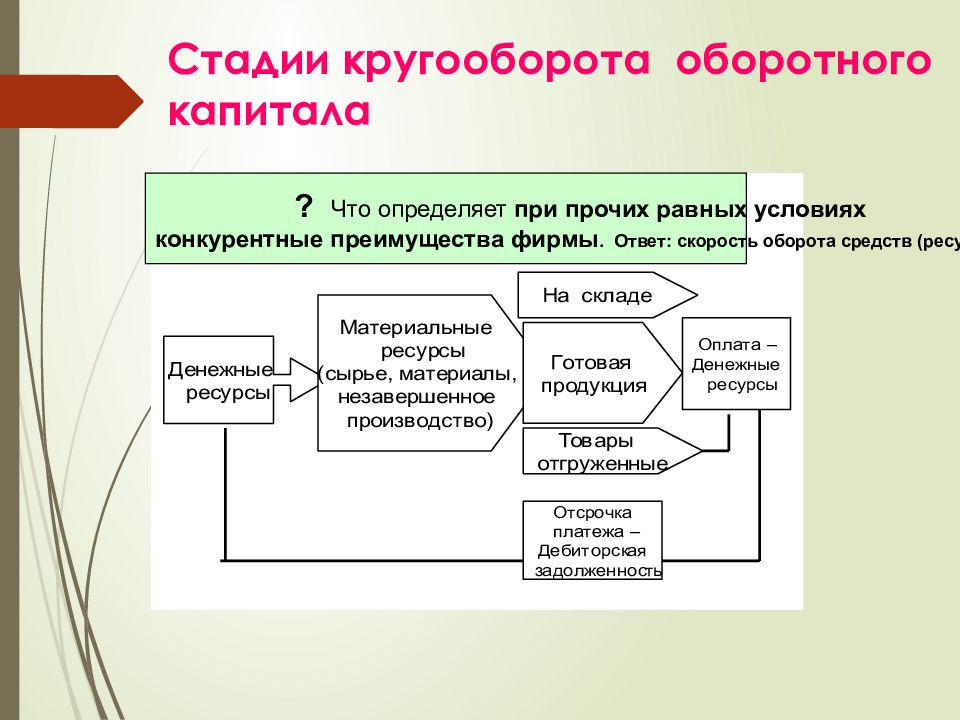

? Что определяет при прочих равных условиях конкурентные преимущества фирмы. Ответ: скорость оборота средств (ресурсов)

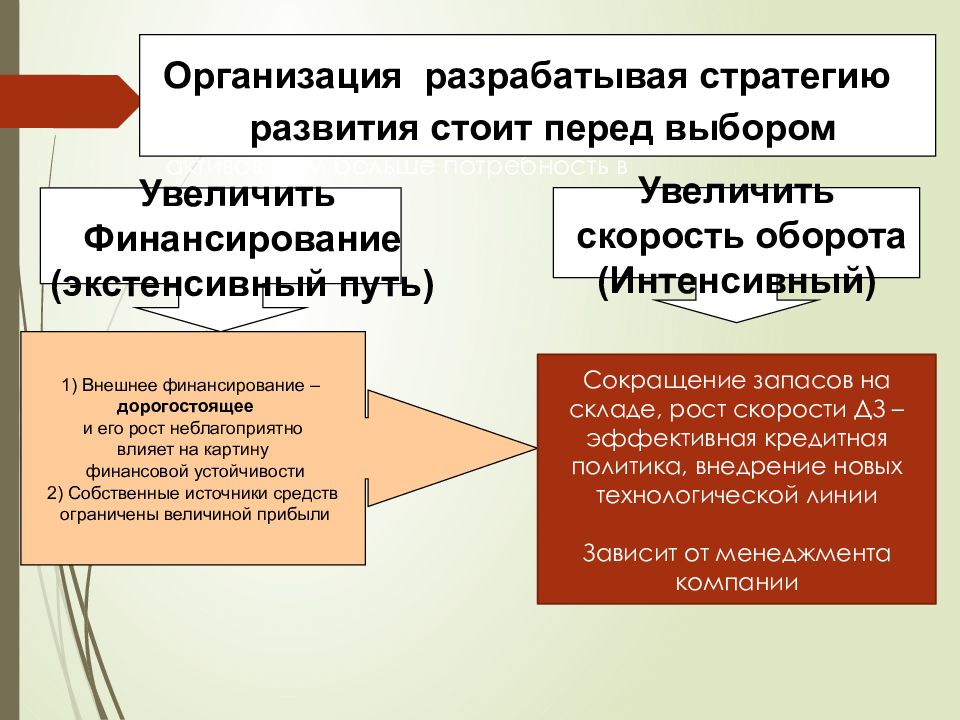

Организация разрабатывая стратегию развития стоит перед выбором Увеличить Финансирование (экстенсивный путь) Увеличить скорость оборота (Интенсивный) 1) Внешнее финансирование – дорогостоящее и его рост неблагоприятно влияет на картину финансовой устойчивости 2) Собственные источники средств ограничены величиной прибыли Сокращение запасов на складе, рост скорости ДЗ – эффективная кредитная политика, внедрение новых технологической линии Зависит от менеджмента компании

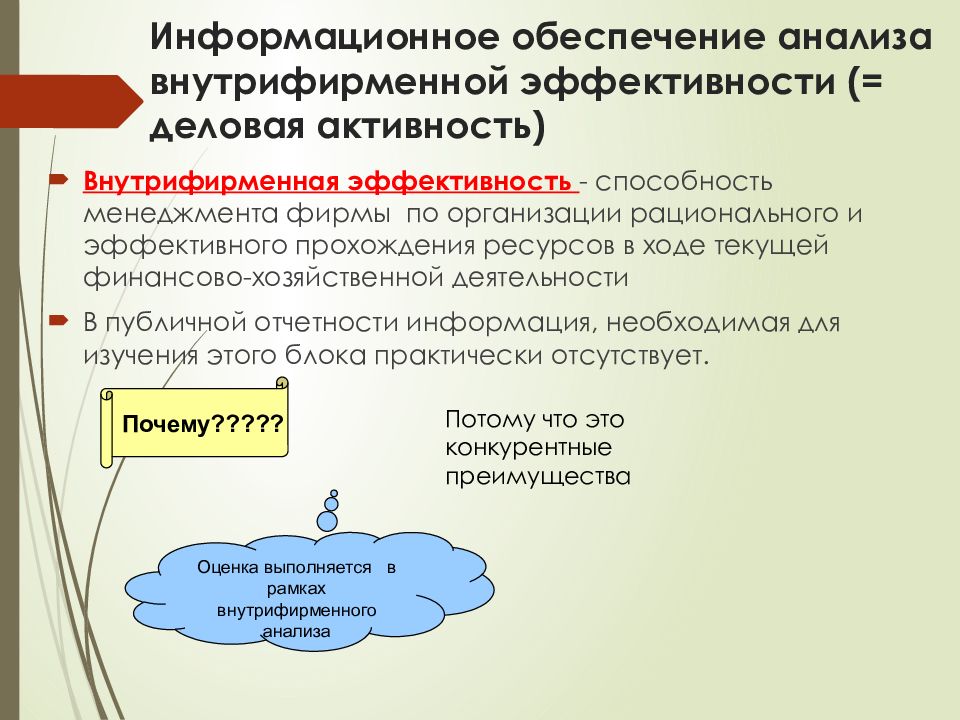

Внутрифирменная эффективность - способность менеджмента фирмы по организации рационального и эффективного прохождения ресурсов в ходе текущей финансово-хозяйственной деятельности В публичной отчетности информация, необходимая для изучения этого блока практически отсутствует. Почему????? Оценка выполняется в рамках внутрифирменного анализа Потому что это конкурентные преимущества

Слайд 6: Показатели оценки внутрифирменной эффективности

1. Оценка динамичности развития фирмы 2. Оценка уровня эффективности использования ресурсов Оценка приемлемости направлений и темпов изменения базовых показателей Фондоотдача Ресурсоотдача Производительность труда Оборачиваемость Продолжительность операционного цикла 3. Оценка степени соответствия планам, нормативам Бюджетирование

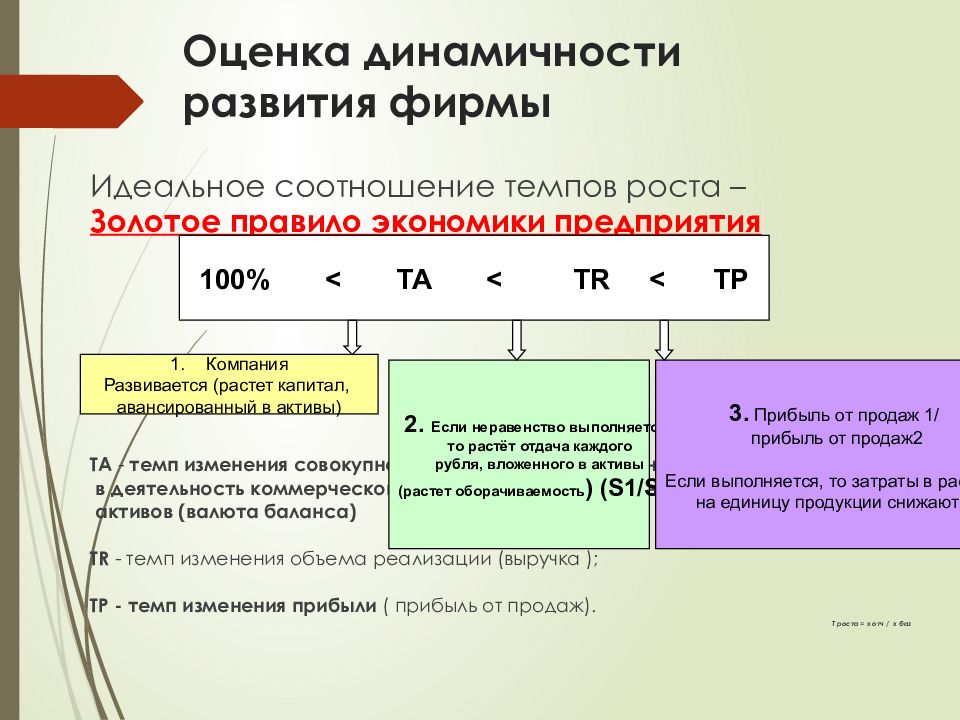

Слайд 7: Оценка динамичности развития фирмы

Идеальное соотношение темпов роста – Золотое правило экономики предприятия ТА - темп изменения совокупного капитала, авансированного в деятельность коммерческой организации, темп изменения активов (валюта баланса) Т R - темп изменения объема реализации (выручка ); ТР - темп изменения прибыли ( прибыль от продаж). Т роста = x отч / x баз 100% < ТА < Т R < ТР 2. Если неравенство выполняется, то растёт отдача каждого рубля, вложенного в активы (растет оборачиваемость ) ( S1/S2) 3. Прибыль от продаж 1/ прибыль от продаж2 Если выполняется, то затраты в расчете на единицу продукции снижаются Компания Развивается (растет капитал, авансированный в активы)

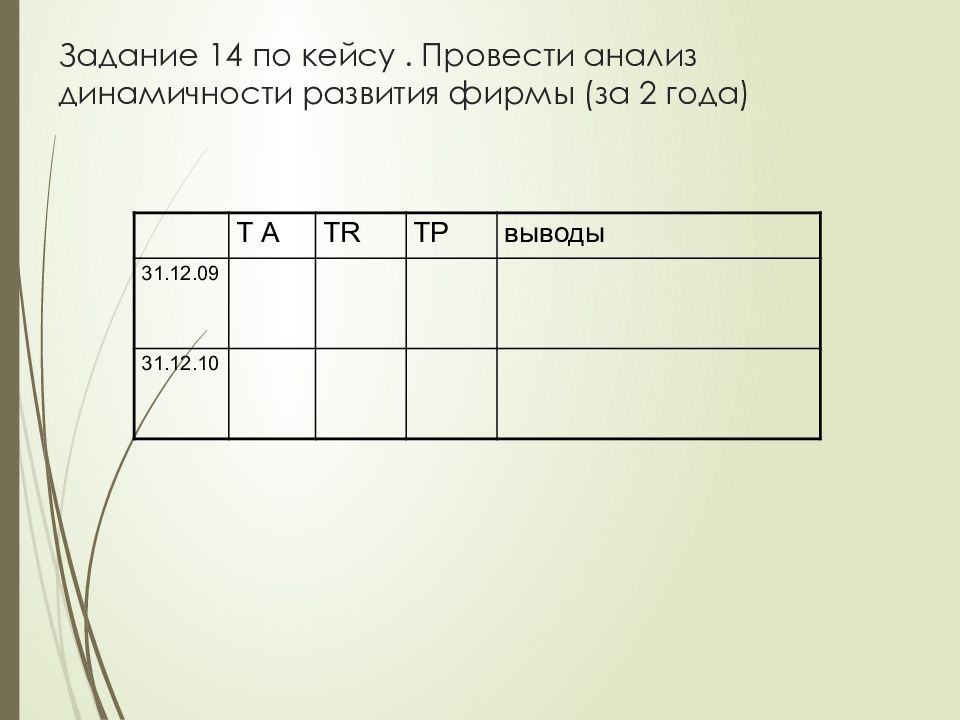

Слайд 9: Задание 14 по кейсу. Провести анализ динамичности развития фирмы (за 2 года)

Т А Т R TP выводы 31.12.09 31.12.10

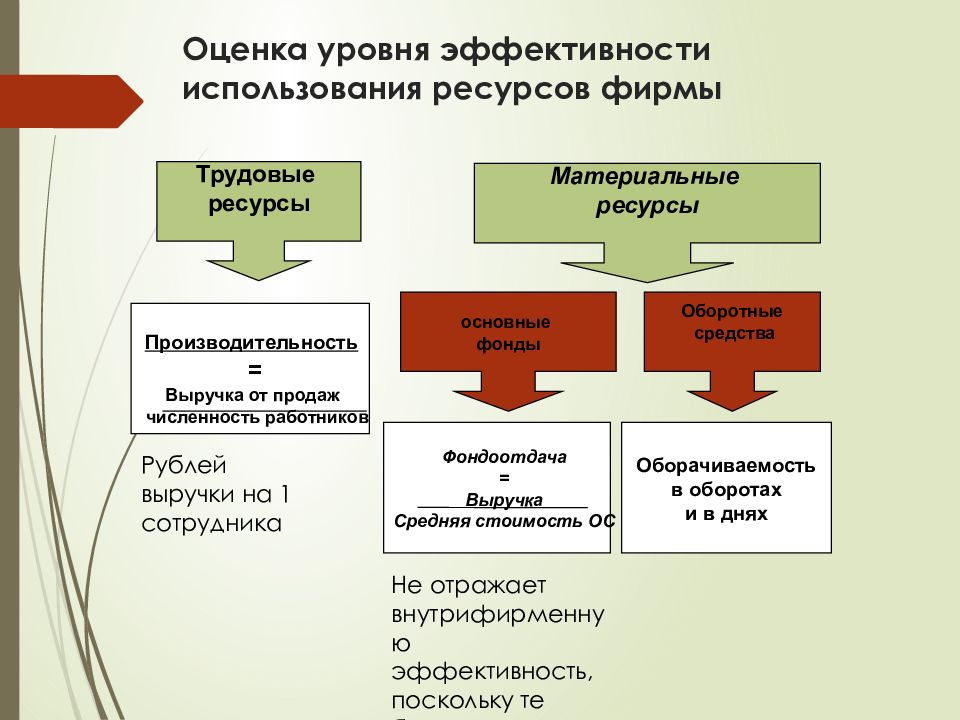

Слайд 10: Оценка уровня эффективности использования ресурсов фирмы

Трудовые ресурсы Материальные ресурсы основные фонды Оборотные средства Производительность = Выручка от продаж численность работников Фондоотдача = Выручка Средняя стоимость ОС Оборачиваемость в оборотах и в днях Рублей выручки на 1 сотрудника Не отражает внутрифирменную эффективность, поскольку те берутся часто в рыночной оценке

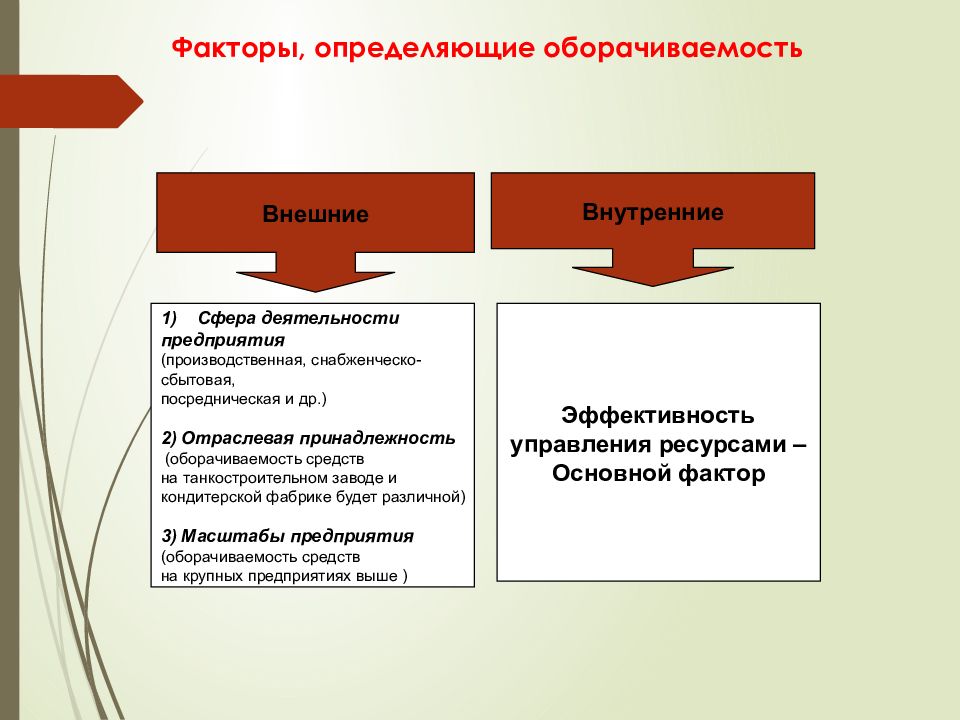

Слайд 11: Факторы, определяющие оборачиваемость

Внешние Внутренние Сфера деятельности предприятия (производственная, снабженческо- сбытовая, посредническая и др.) 2) Отраслевая принадлежность (оборачиваемость средств на танкостроительном заводе и кондитерской фабрике будет различной) 3) Масштабы предприятия (оборачиваемость средств на крупных предприятиях выше ) Эффективность управления ресурсами – Основной фактор

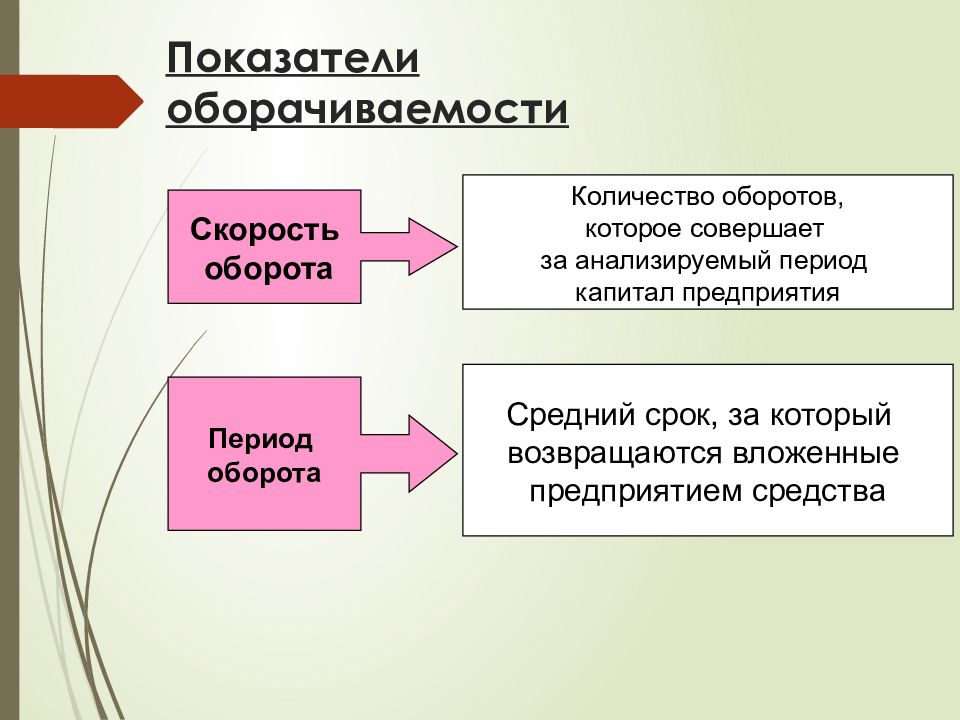

Слайд 12: Показатели оборачиваемости

Скорость оборота Количество оборотов, которое совершает за анализируемый период капитал предприятия Период оборота Средний срок, за который возвращаются вложенные предприятием средства

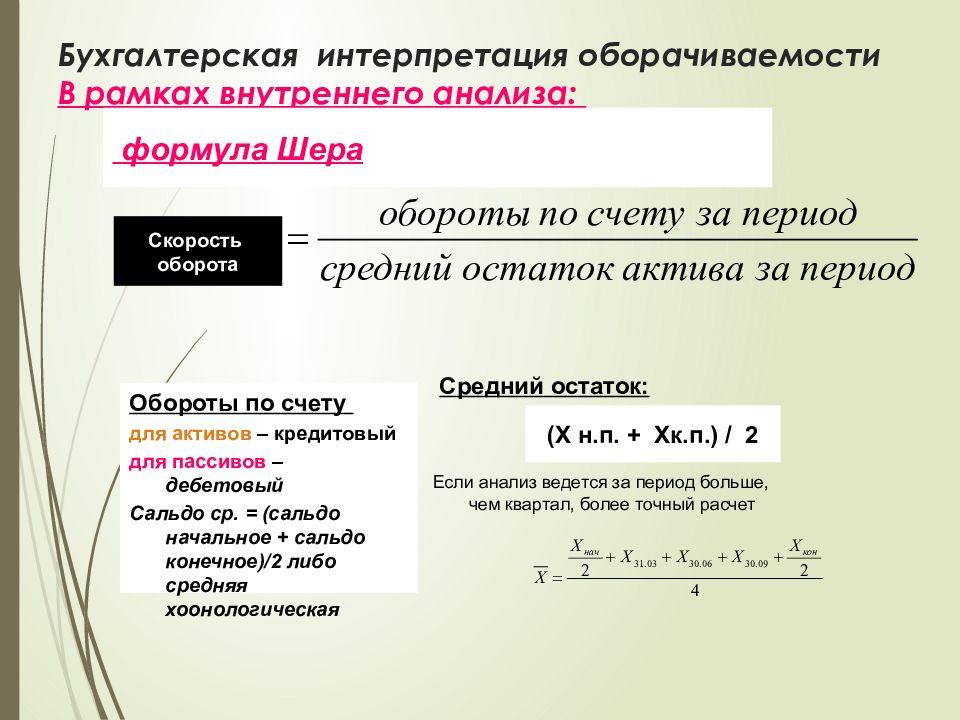

Слайд 13: Бухгалтерская интерпретация оборачиваемости В рамках внутреннего анализа:

Скорость оборота Обороты по счету для активов – кредитовый для пассивов – дебетовый Сальдо ср. = (сальдо начальное + сальдо конечное)/2 либо средняя хоонологическая формула Шера Средний остаток: Если анализ ведется за период больше, чем квартал, более точный расчет ( X н.п. + X к.п.) / 2

Слайд 14: Экономическая интерпретация оборачиваемости

В рамках внешнего анализа Скорость оборота запасов Скорость Оборота прочих активов Интерпретация : капитал, вложенный в запасы (например) оборачивается n раз. Сравниваем в динамике

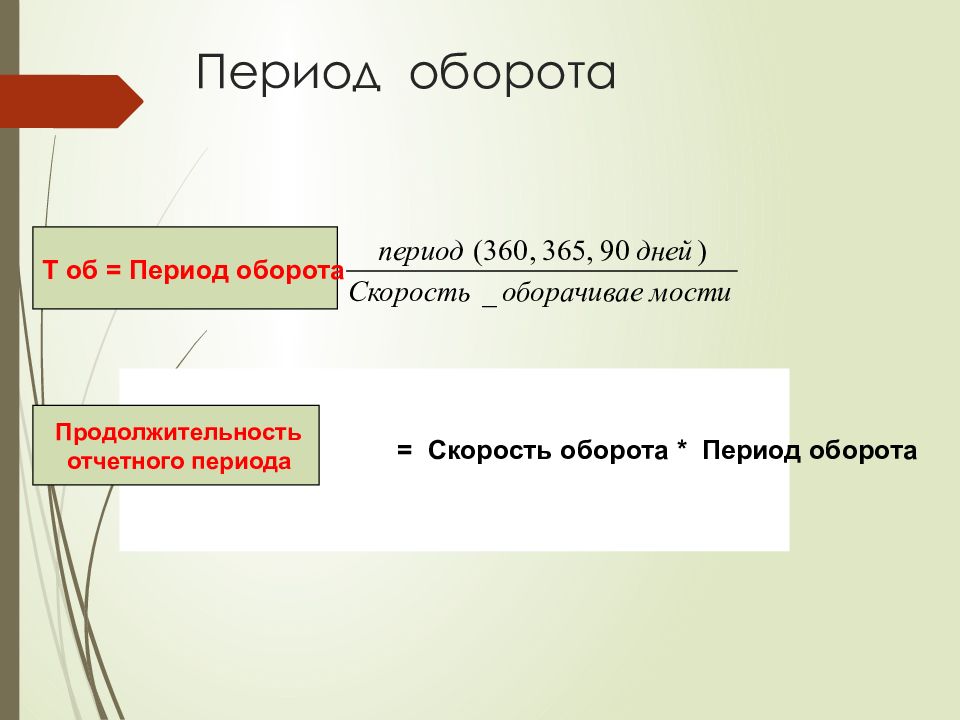

Слайд 15: Период оборота

= Скорость оборота * Период оборота Т об = Период оборота Продолжительность отчетного периода

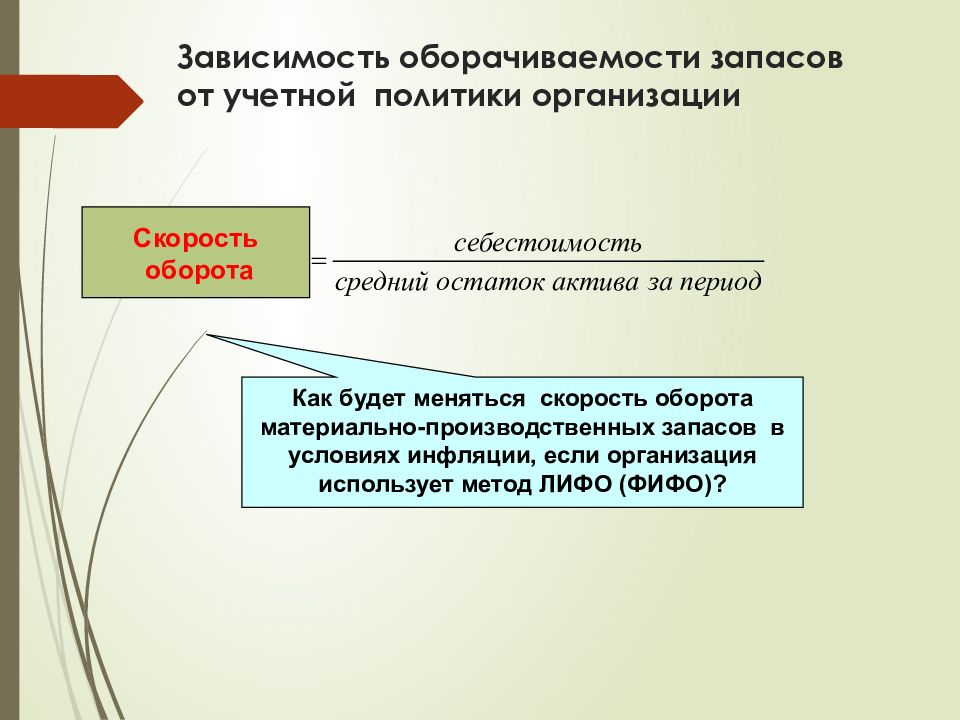

Слайд 16: Зависимость оборачиваемости запасов от учетной политики организации

Как будет меняться скорость оборота материально-производственных запасов в условиях инфляции, если организация использует метод ЛИФО (ФИФО)? Скорость оборота

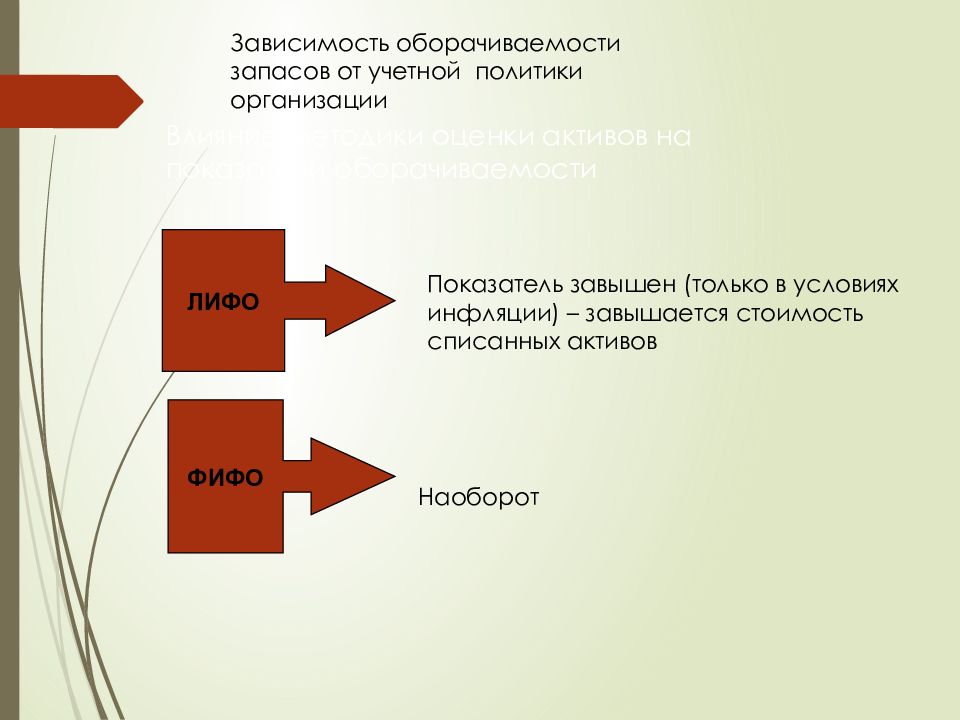

Слайд 17: Влияние методики оценки активов на показатели оборачиваемости

ЛИФО ФИФО Зависимость оборачиваемости запасов от учетной политики организации Показатель завышен (только в условиях инфляции) – завышается стоимость списанных активов Наоборот

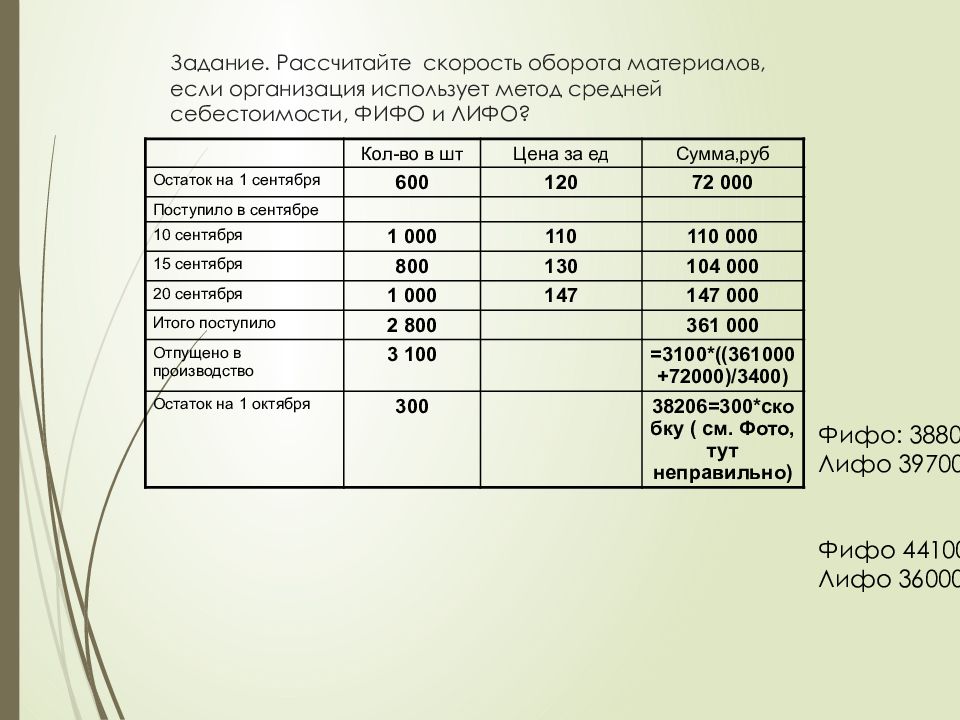

Слайд 18: Задание. Рассчитайте скорость оборота материалов, если организация использует метод средней себестоимости, ФИФО и ЛИФО?

Кол-во в шт Цена за ед Сумма,руб Остаток на 1 сентября 600 120 72 000 Поступило в сентябре 10 сентября 1 000 110 110 000 15 сентября 800 130 104 000 20 сентября 1 000 147 147 000 Итого поступило 2 800 361 000 Отпущено в производство 3 100 =3100*((361000+72000)/3400) Остаток на 1 октября 300 38206=300*скобку ( см. Фото, тут неправильно) Фифо : 388000 ? Лифо 397000 Фифо 44100 Лифо 36000

Слайд 19: Результаты

Средняя ФИФО ЛИФО Скорость оборота В случае роста цен ФИФО будет давать показатели оборачиваемости выше

Слайд 20

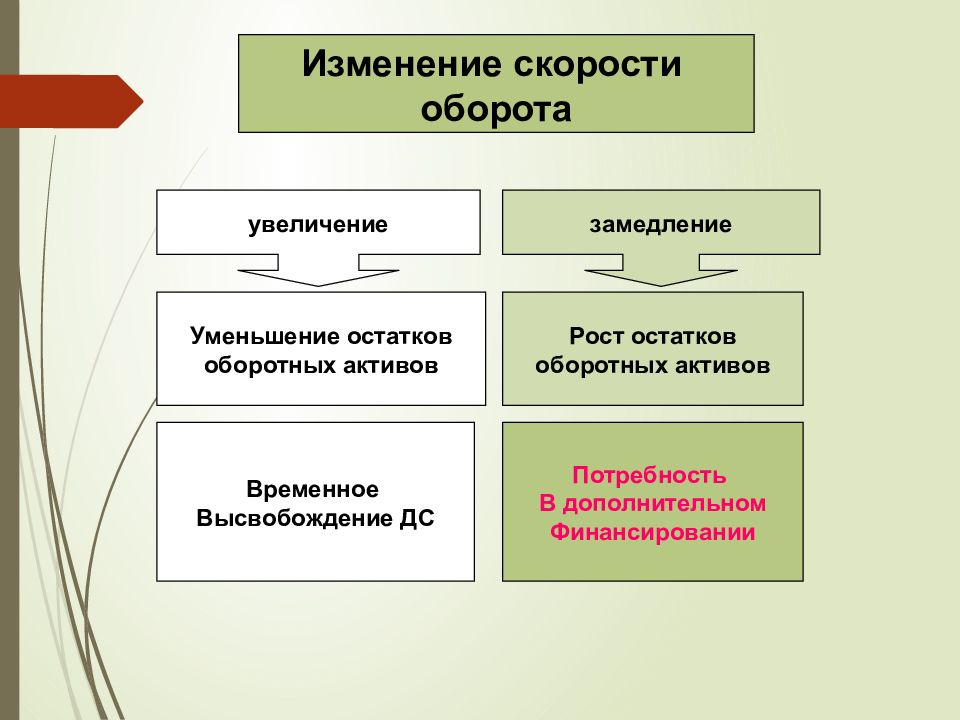

Изменение скорости оборота увеличение замедление Рост остатков оборотных активов Уменьшение остатков оборотных активов Потребность В дополнительном Финансировании Временное Высвобождение ДС

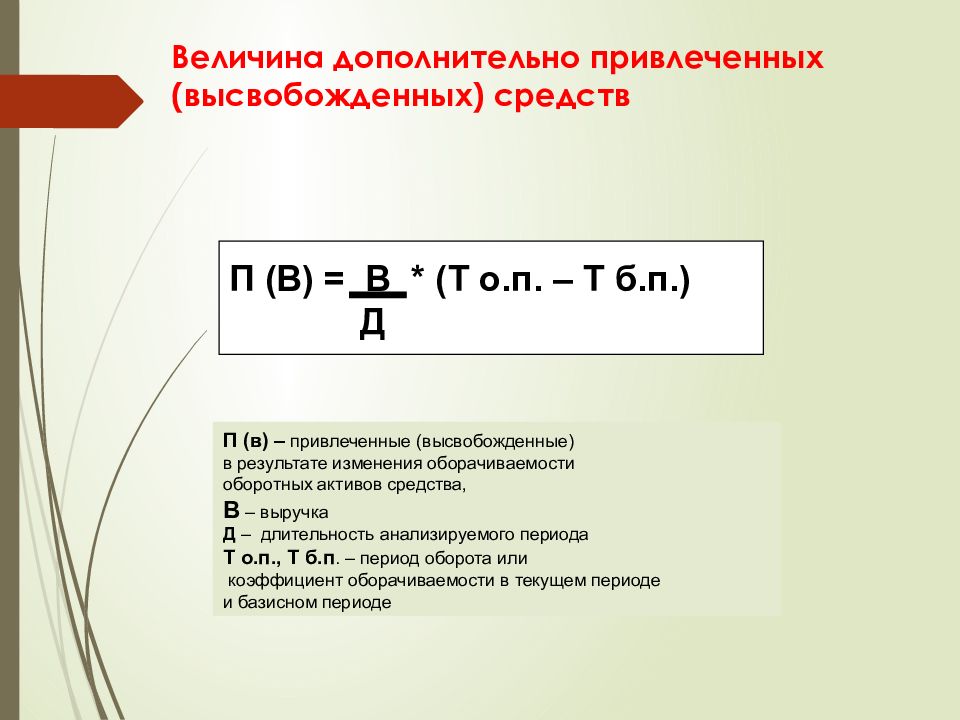

Слайд 21: Величина дополнительно привлеченных (высвобожденных) средств

П (В) = В * (Т о.п. – Т б.п.) Д П (в) – привлеченные (высвобожденные) в результате изменения оборачиваемости оборотных активов средства, В – выручка Д – длительность анализируемого периода Т о.п., Т б.п. – период оборота или коэффициент оборачиваемости в текущем периоде и базисном периоде

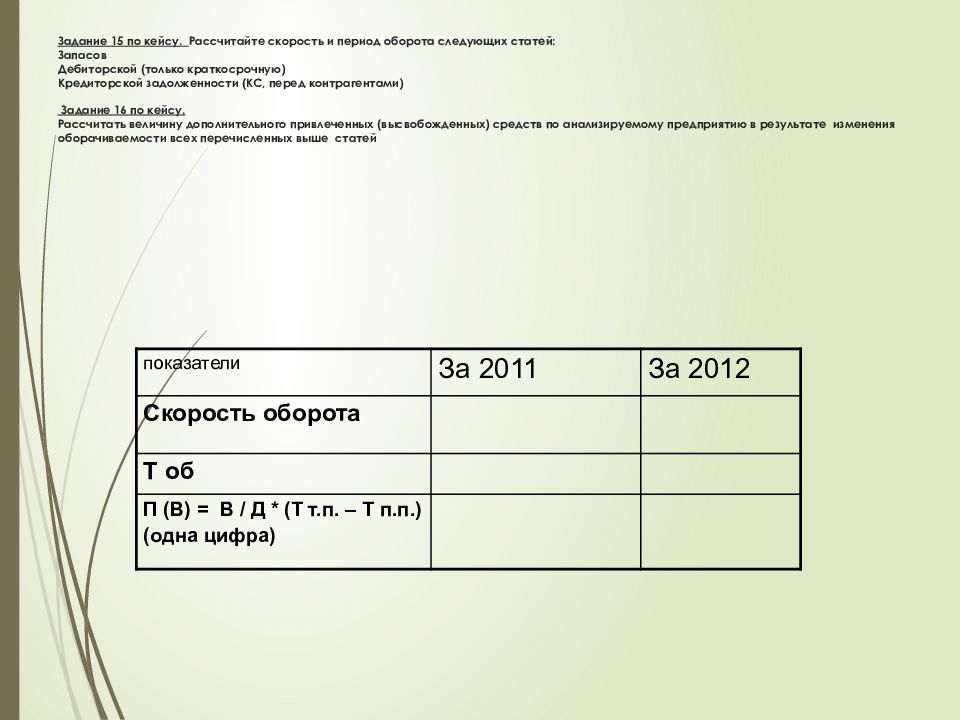

Слайд 22: Задание 15 по кейсу. Рассчитайте скорость и период оборота следующих статей: Запасов Дебиторской (только краткосрочную) Кредиторской задолженности (КС, перед контрагентами) Задание 16 по кейсу. Рассчитать величину дополнительного привлеченных (высвобожденных) средств по анализируемому предприятию в результате изменения оборачиваемости всех перечисленных выше статей

показатели За 2011 За 2012 Скорость оборота Т об П (В) = В / Д * (Т т.п. – Т п.п.) (одна цифра)

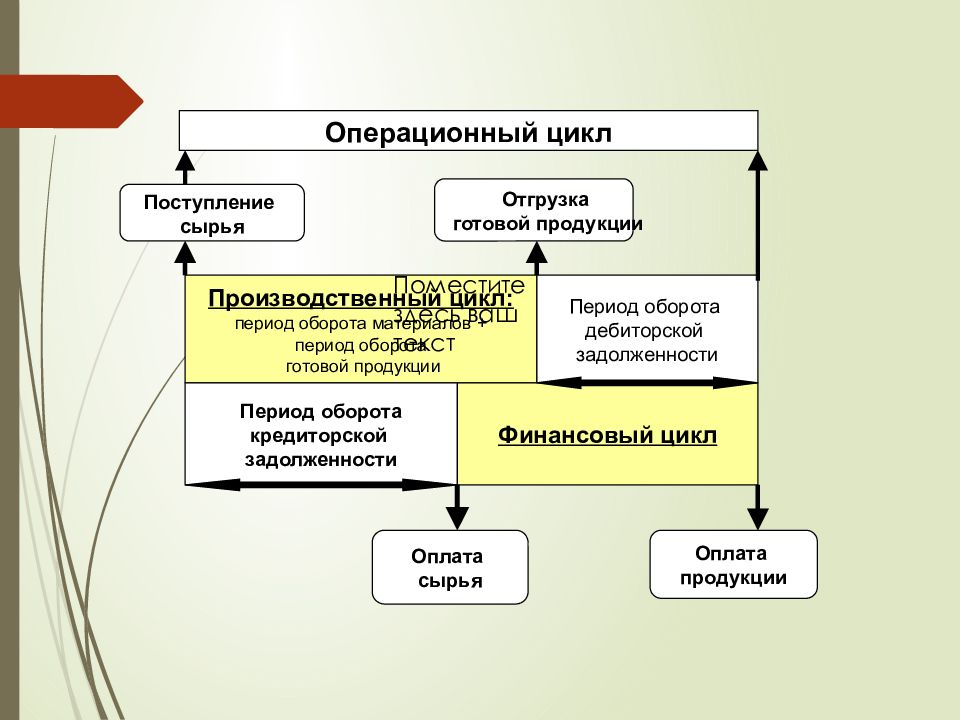

Слайд 23

Производственный цикл: период оборота материалов + период оборота готовой продукции Период оборота дебиторской задолженности Период оборота кредиторской задолженности Финансовый цикл Поступление сырья Отгрузка готовой продукции Оплата продукции Оплата сырья Операционный цикл Поместите здесь ваш текст

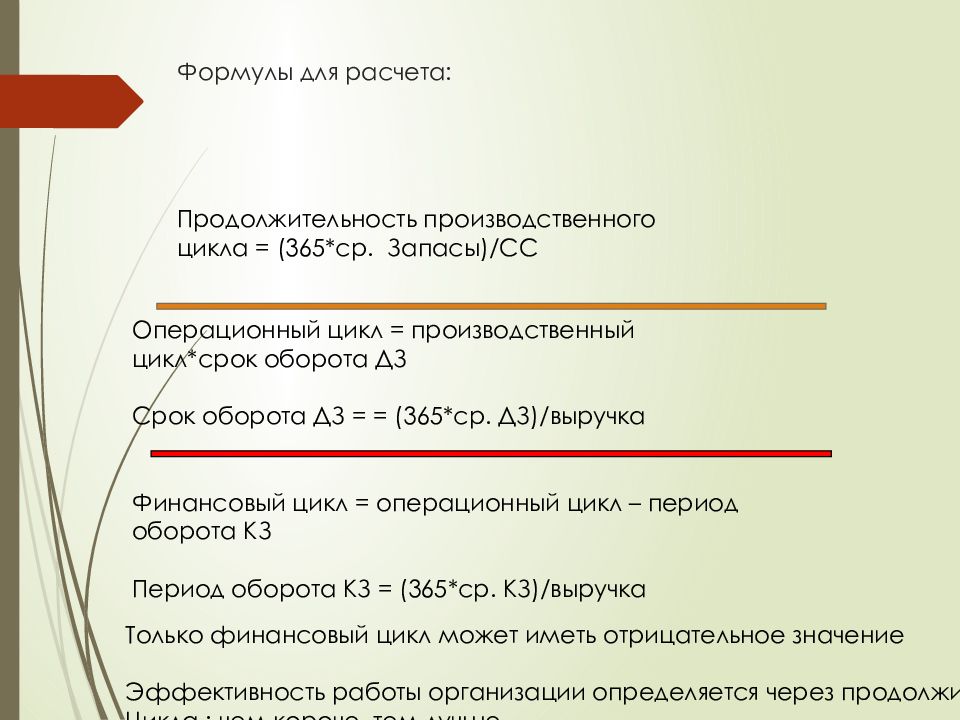

Слайд 24: Формулы для расчета:

Продолжительность производственного цикла = (365*ср. Запасы)/СС Операционный цикл = производственный цикл*срок оборота ДЗ Срок оборота ДЗ = = (365*ср. ДЗ )/выручка Финансовый цикл = операционный цикл – период оборота КЗ Период оборота КЗ = (365*ср. КЗ)/выручка Только финансовый цикл может иметь отрицательное значение Эффективность работы организации определяется через продолжительность Цикла : чем короче, тем л учше

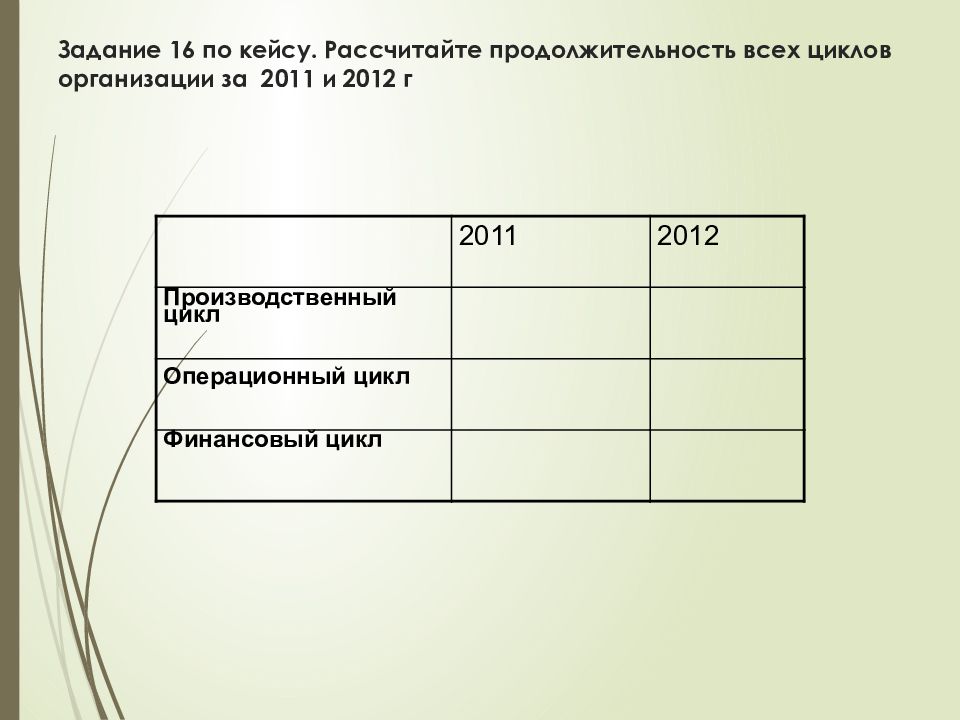

Слайд 25: Задание 16 по кейсу. Рассчитайте продолжительность всех циклов организации за 2011 и 2012 г

2011 2012 Производственный цикл Операционный цикл Финансовый цикл

Слайд 27: Показатели данного раздела отвечают на вопросы:

1) Прибыльна ли работа фирмы в среднем? 2) Какова рентабельность продаж, инвестиций, собственного капитала и т.д.? 3) Какова структура факторов, определяющих тот или иной показатель рентабельности?

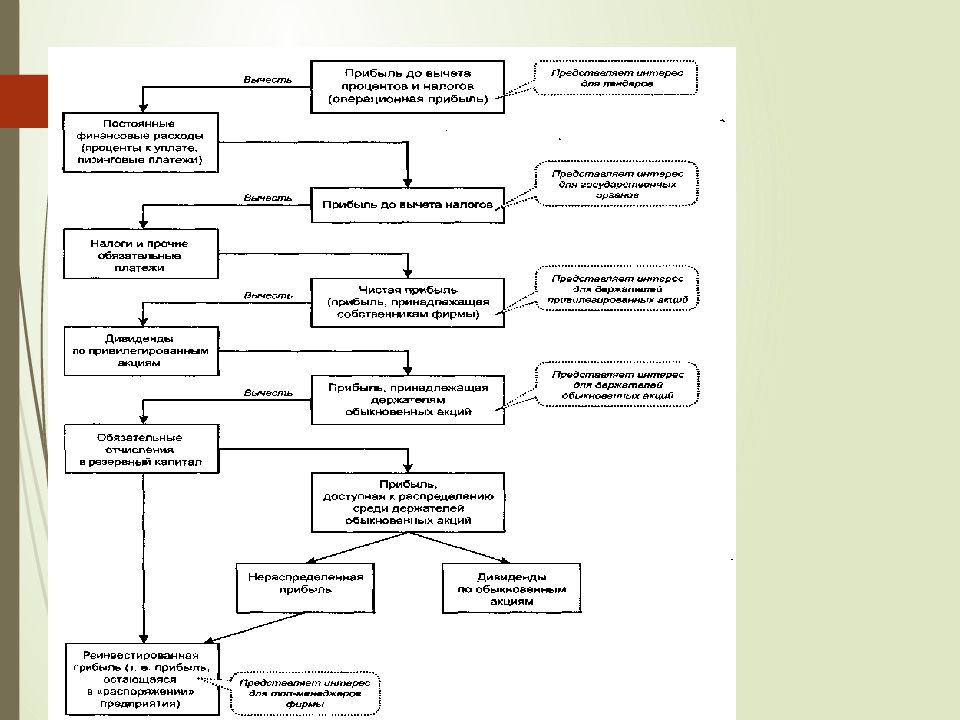

Слайд 28: Прибыль: сущность, виды

Два базовых подхода Экономическая прибыль Бухгалтерская прибыль Результат изменения рыночных оценок чистых активов фирмы за отчетный период Разница между доходами и расходами фирмы, относимыми к отчетному периоду

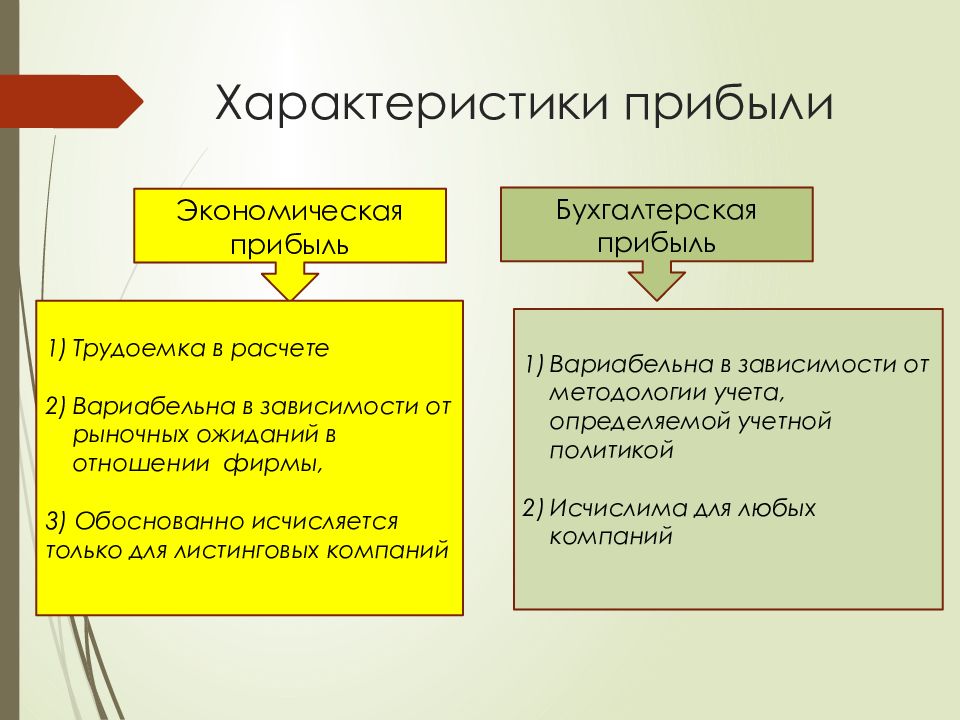

Слайд 29: Характеристики прибыли

Экономическая прибыль Бухгалтерская прибыль Трудоемка в расчете Вариабельна в зависимости от рыночных ожиданий в отношении фирмы, 3) Обоснованно исчисляется только для листинговых компаний Вариабельна в зависимости от методологии учета, определяемой учетной политикой Исчислима для любых компаний

Слайд 30

Виды бухгалтерской прибыли Прибыль до н / обл-я Валовая прибыль (маржинальная прибыль) Прибыль от продаж (Операционная) Чистая прибыль Выручка + (Себестоимость) Переменные расходы - Прочие доходы + - (Прочие расходы ) Постоянные расходы - налогу на ( Расходы по прибыль) Реинвестированная прибыль дивидендам) (Расходы по - -

Слайд 31: Чем объясняется такая классификация показателей прибыли?

1) логикой формирования итогового финансового результата 2) отдельные показатели ориентированы на различные категории пользователей ( собственники, лендеры, менеджеры, государство и контрагенты)

Слайд 33: Прибыль – абсолютный показатель

, малопригодный для пространственно-временных сопоставлений Поэтому в ходе анализа принято сопоставлять прибыль с некоторыми базами и рассчитывать относительные показатели рентабельности

Слайд 34: Рентабельность ( profitability) – возможность, способность фирмы генерировать прибыль

Прибыль Рентабельность Результативность Результат

Слайд 35: Что необходимо для расчета коэффициентов рентабельности?

Прибыль База для сопоставления, характеризующая величину фирмы А) ресурсы фирмы (капитал, материальные ресурсы в различной классификации и т.п.) Б) совокупный доход в виде выручки

Слайд 36: Классификация показателей рентабельности

Рентабельность Продаж Рентабельность инвестиций (капитала) R валовая R операционная R чистая ROA ROI ROE

Слайд 37: Рентабельность продаж

Валовая рентабельность продаж, норма валовой прибыли Операционная рентабельность продаж, норма операционной прибыли Чистая рентабельность продаж, норма чистой прибыли

Слайд 39: Рентабельность инвестиций

Фирма как объект инвестирования Собственники -собственный капитал Лендеры – долгосрочный заемный капитал государство Непосредственно не инвестирует средства в фирму, но : Накопление фондов для социальных и общегосударственных целей, Обеспечивает равные условия для функционирования бизнеса налоги % дивиденды

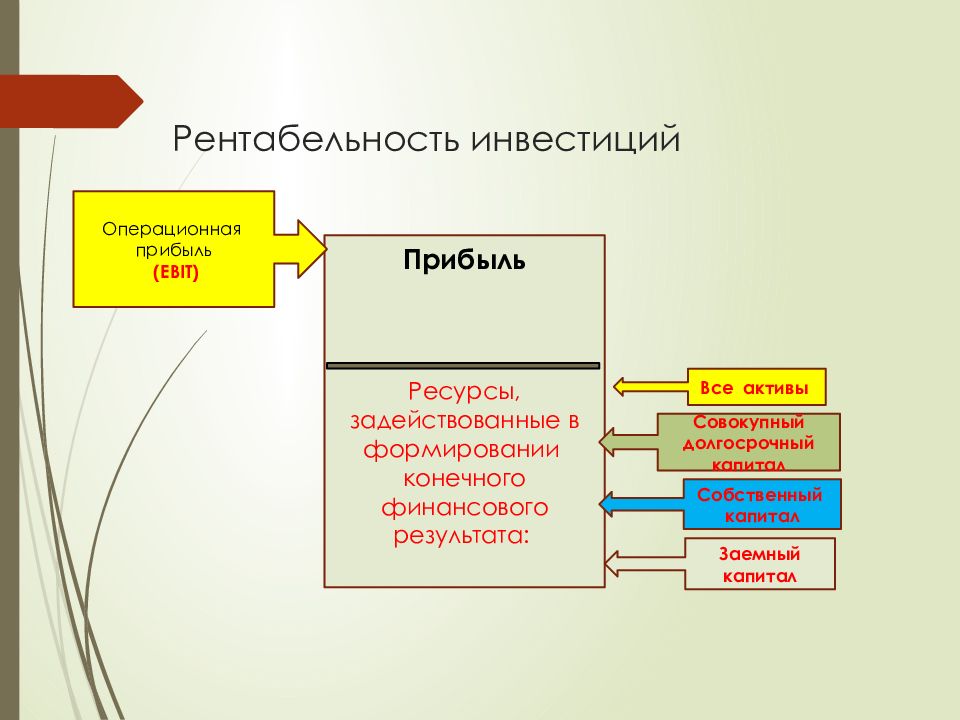

Слайд 40: Рентабельность инвестиций

Прибыль Ресурсы, задействованные в формировании конечного финансового результата: Все активы Совокупный долгосрочный капитал Собственный капитал Заемный капитал Операционная прибыль ( EBIT )

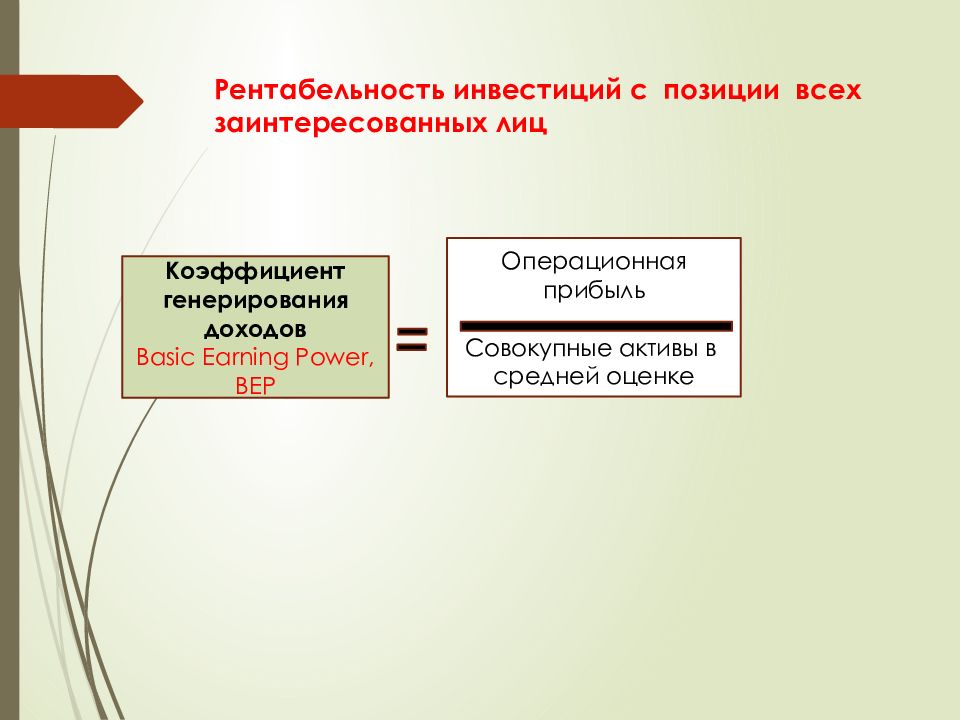

Слайд 41: Рентабельность инвестиций с позиции всех заинтересованных лиц

Коэффициент генерирования доходов Basic Earning Power, BEP Операционная прибыль Совокупные активы в средней оценке

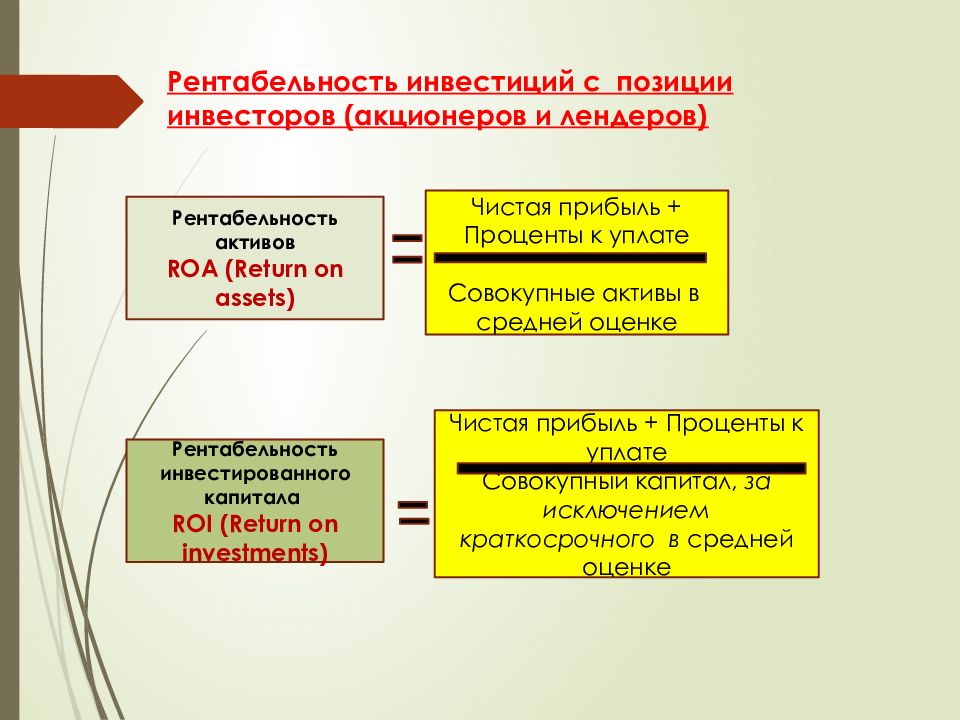

Слайд 42: Рентабельность инвестиций с позиции инвесторов (акционеров и лендеров )

Чистая прибыль + Проценты к уплате Совокупные активы в средней оценке Рентабельность активов ROA ( Return on assets) Рентабельность инвестированного капитала ROI ( Return on investments) Чистая прибыль + Проценты к уплате Совокупный капитал, за исключением краткосрочного в средней оценке

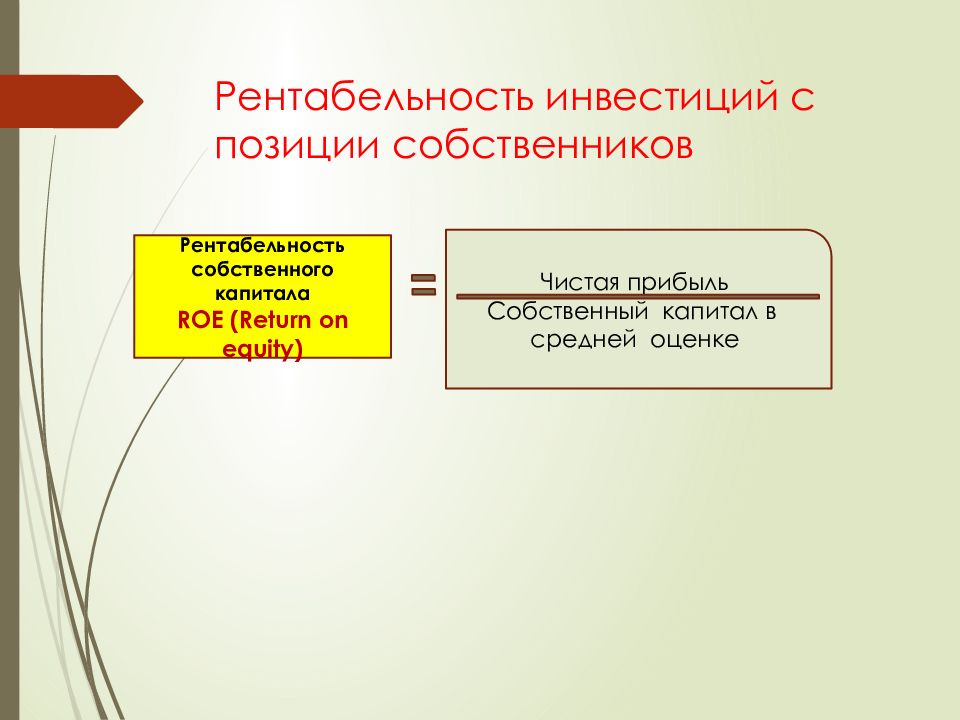

Слайд 43: Рентабельность инвестиций с позиции собственников

Рентабельность собственного капитала ROE ( Return on equity) Чистая прибыль Собственный капитал в средней оценке

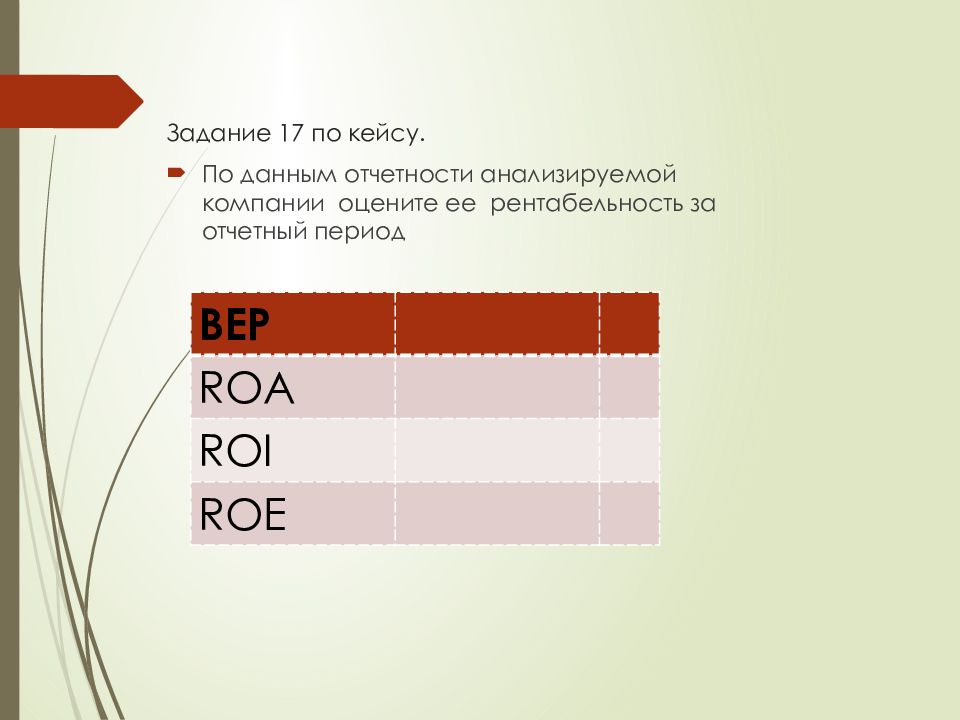

Слайд 44: Задание 17 по кейсу

По данным отчетности анализируемой компании оцените ее рентабельность за отчетный период BEP ROA ROI ROE

Слайд 45: Факторный анализ рентабельности. Модель Дюпон

Назначение модели идентифицировать факторы, определяющие эффективность функционирования предприятия, оценить степень их влияния и складывающиеся тенденции в их изменении и значимости.

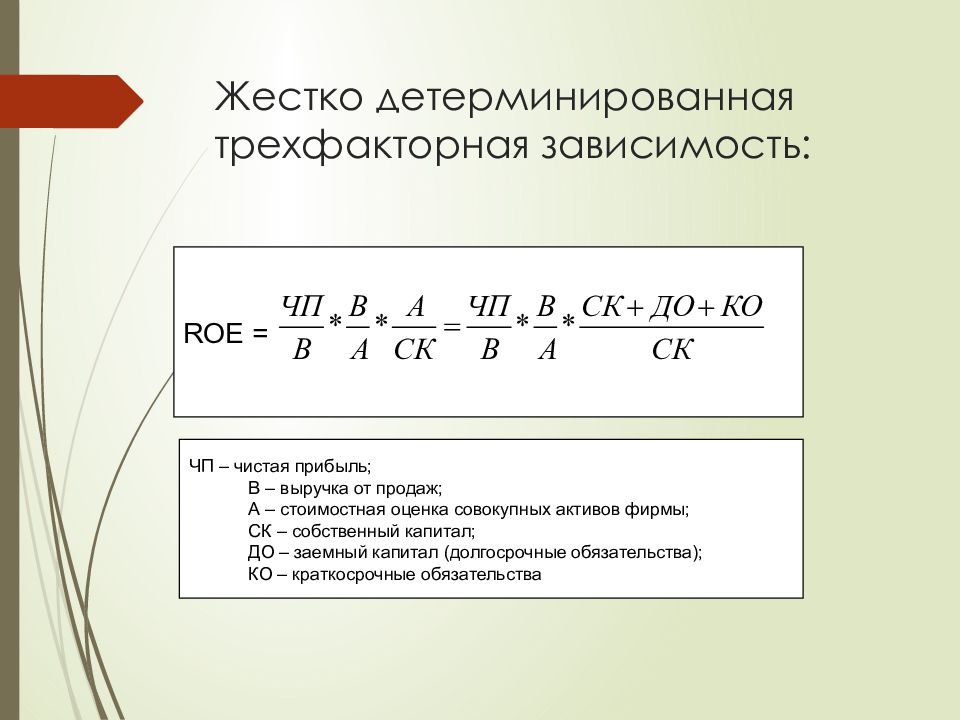

Слайд 46: Жестко детерминированная трехфакторная зависимость:

ROE = ЧП – чистая прибыль; В – выручка от продаж; А – стоимостная оценка совокупных активов фирмы; СК – собственный капитал; ДО – заемный капитал (долгосрочные обязательства); КО – краткосрочные обязательства

Слайд 47: Значимость выделенных факторов с позиции текущего управления :

рентабельность продаж характеризует эффективность управления затратами и ценовой политики организации, оборачиваемость активов отражает операционную активность организации, эффективность использования вложенных в предприятие средств, мультипликатор капитала выражает идеологию предприятия в области финансирования.

Слайд 48: Три ключевых особенности этой модели, существенные для формулирования обоснованных выводов

1) Временной аспект деятельности коммерческой организации ) 2 ) Проблема риска (дилемма «Хорошо кушать или спокойно спать?)» 3) Несопоставимость оценок показателей в числителе и в знаменателе

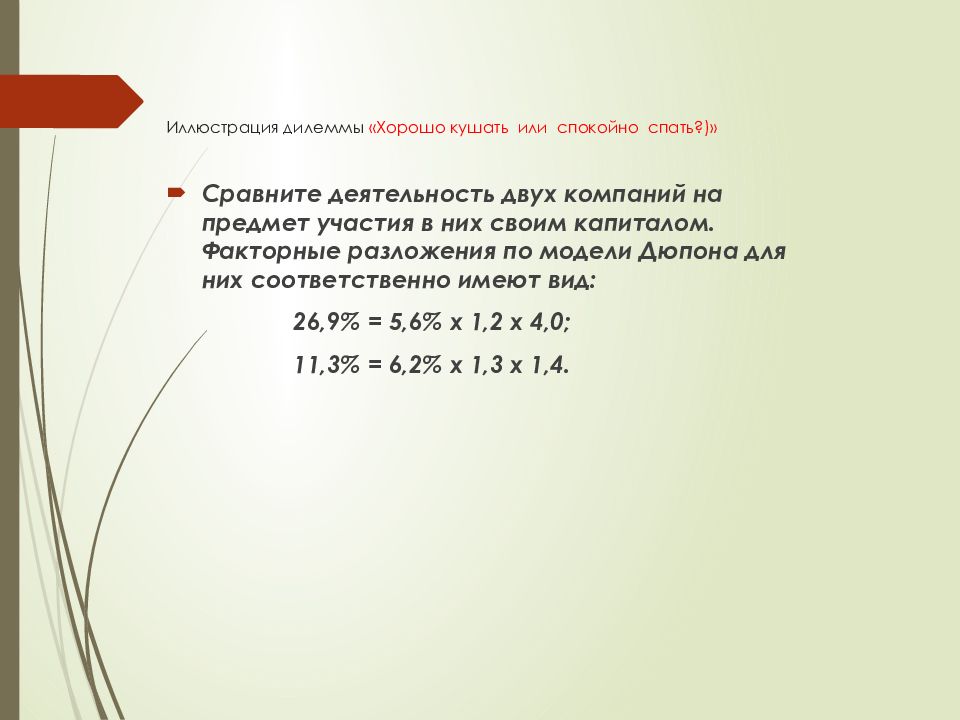

Слайд 49: Иллюстрация дилеммы «Хорошо кушать или спокойно спать?)»

Сравните деятельность двух компаний на предмет участия в них своим капиталом. Факторные разложения по модели Дюпона для них соответственно имеют вид: 26,9% = 5,6% х 1,2 х 4,0; 11,3% = 6,2% x 1,3 x 1,4.

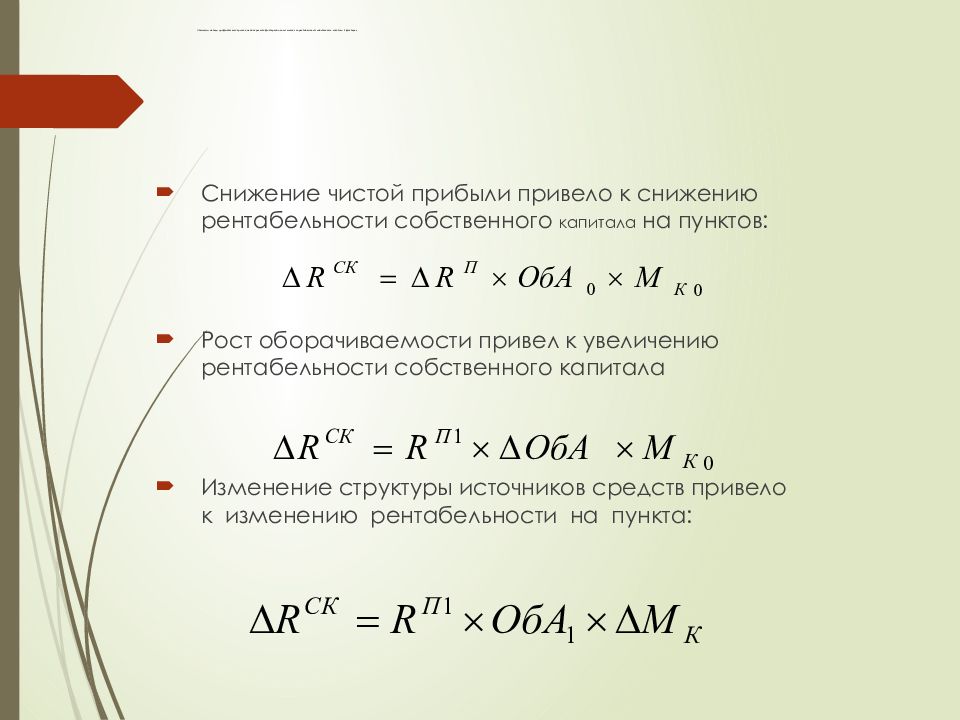

Слайд 50: С помощью метода арифметических разниц можно провести факторный анализ влияния на рентабельность собственного капитала 3 факторов

Снижение чистой прибыли привело к снижению рентабельности собственного капитала на пунктов: Рост оборачиваемости привел к увеличению рентабельности собственного капитала Изменение структуры источников средств привело к изменению рентабельности на пункта:

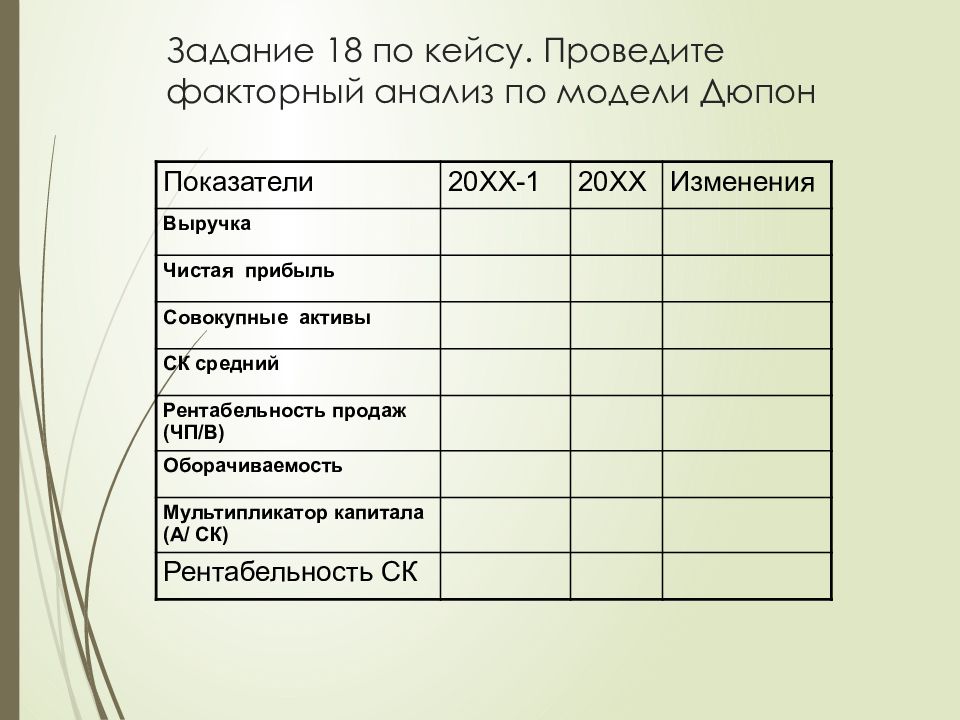

Последний слайд презентации: Оценка и анализ деловой активности организации: Задание 18 по кейсу. Проведите факторный анализ по модели Дюпон

Показатели 20XX-1 20 XX Изменения Выручка Чистая прибыль Совокупные активы СК средний Рентабельность продаж (ЧП/В) Оборачиваемость Мультипликатор капитала (А/ СК) Рентабельность СК