Первый слайд презентации: АНАЛИЗ ОТЧЕТА О ФИНАНСОВЫХ РЕЗУЛЬТАТАХ

Анализ уровня и динамики финансовых результатов по данным отчетности Финансовый результат деятельности предприятия выражается в изменении величины его собственного капитала за отчетный период. Способность предприятия обеспечить неуклонный рост собственного капитала может быть оценена системой показателей финансовых результатов. Обобщенно наиболее важные показатели финансовых результатов деятельности предприятия представлены в бухгалтерской отчетности- ОТЧЕТЕ о фин.результатах.

Слайд 2

Показатели финансовых результатов (прибыли) характеризуют абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития предприятия и укрепления его финансовых отношений со всеми участниками коммерческого дела.

Слайд 3

Рост прибыли создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социального и материального поощрения персонала. Показатели прибыли являются важнейшими в системе оценки результативности и деловых качеств предприятия, степени его надежности и финансового благополучия как партнера.

Слайд 4

Прибыль — это положительный финансовый результат деятельности организации. Отрицательный результат называется убыток. Прибыль (убыток) — это разница между всеми доходами организации и всеми ее расходами.

Слайд 5

Анализ каждого слагаемого прибыли предприятия имеет не абстрактный, а вполне конкретный характер, потому что позволяет учредителям и акционерам, администрации выбрать наиболее важные направления активизации деятельности организации.

Слайд 6

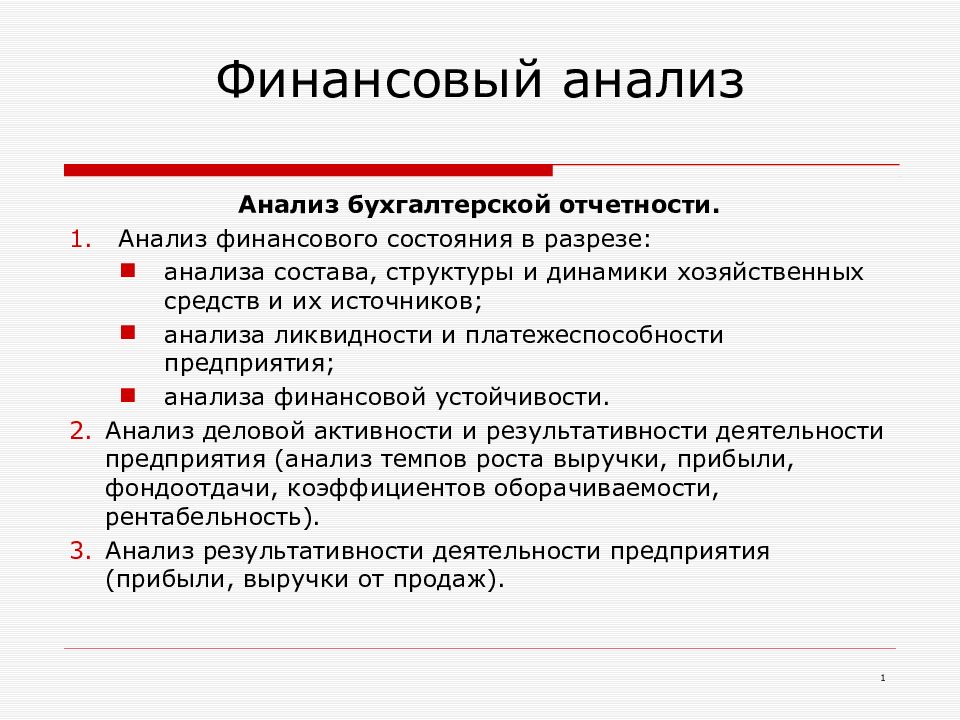

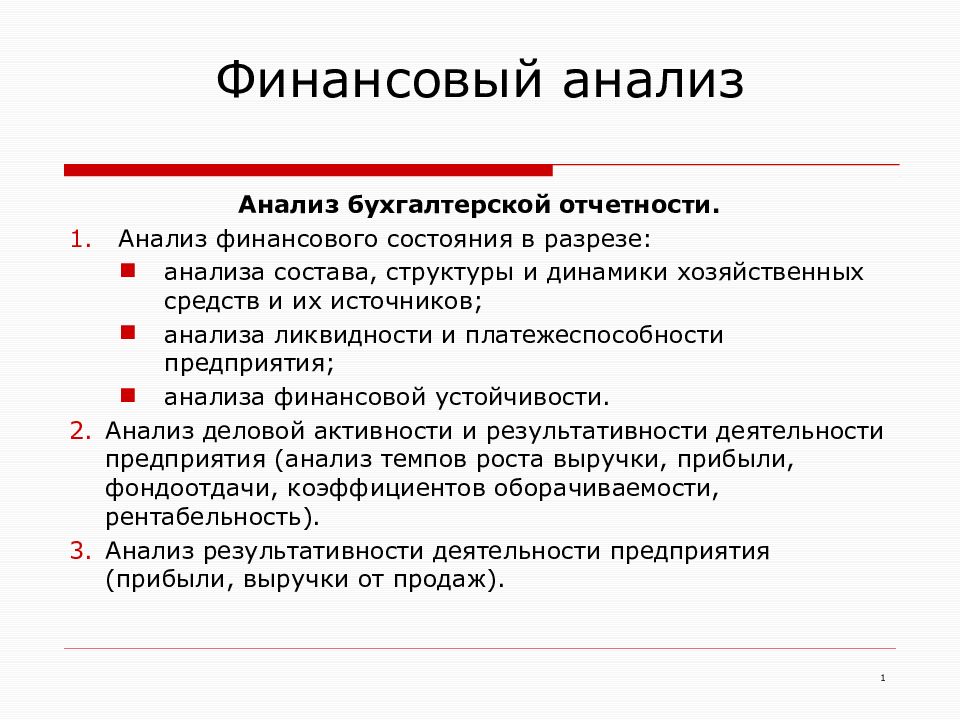

Анализ финансовых результатов деятельности организации включает: 1. Исследование изменений каждого показателя за текущий анализируемый период (горизонтальный анализ); 2. Исследование структуры соответствующих показателей и их изменений (вертикальный анализ); 3. Изучение динамики изменения показателей за ряд отчетных периодов ( трендовый анализ); 4. Исследование влияния факторов на прибыль (факторный анализ).

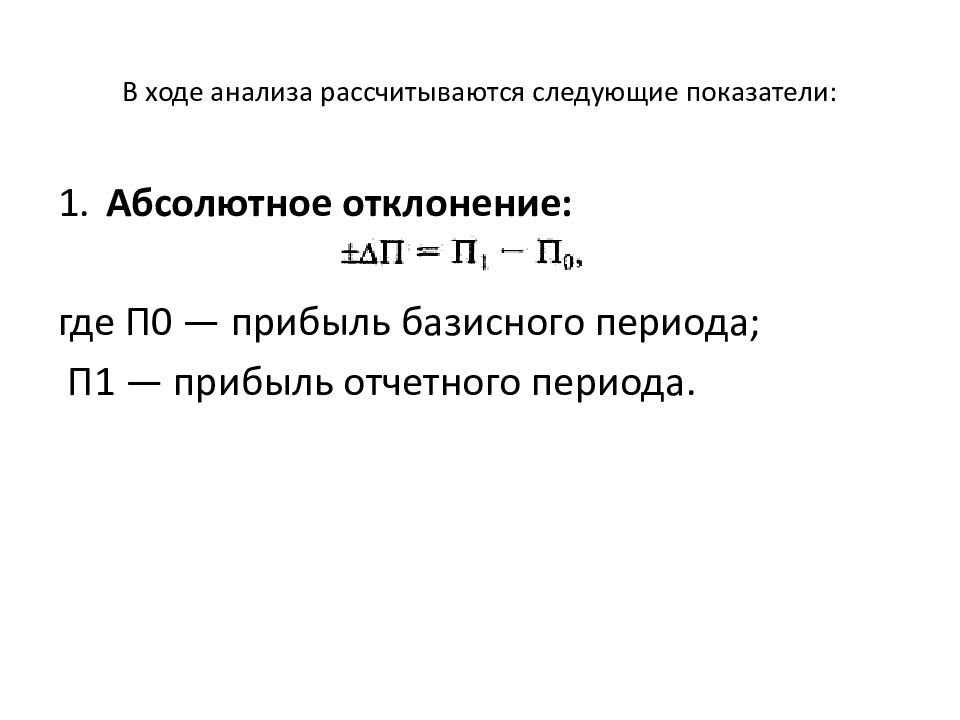

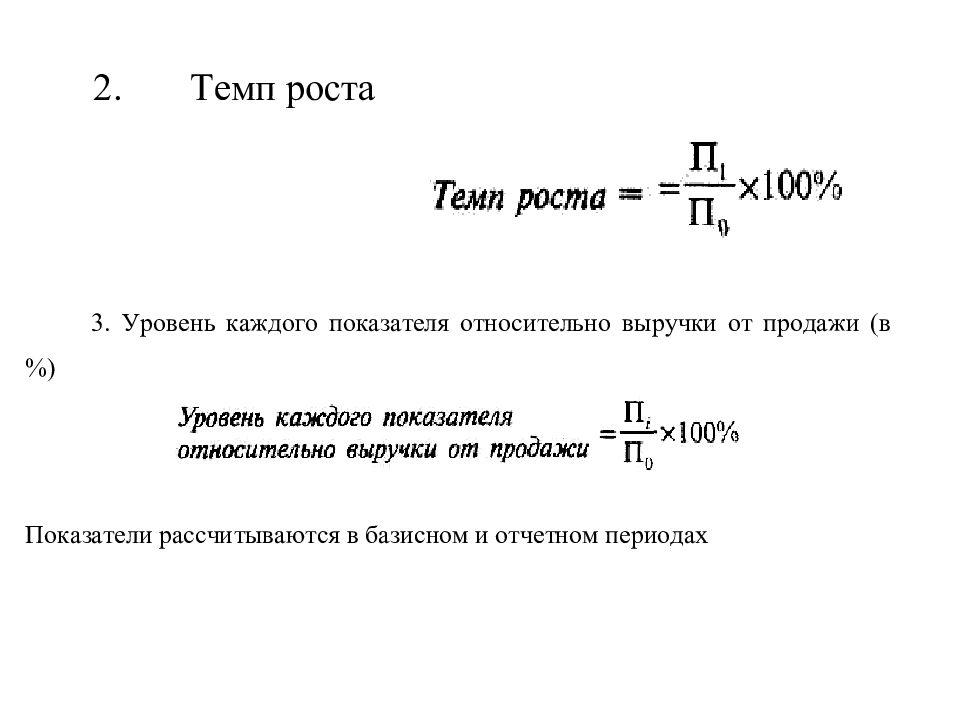

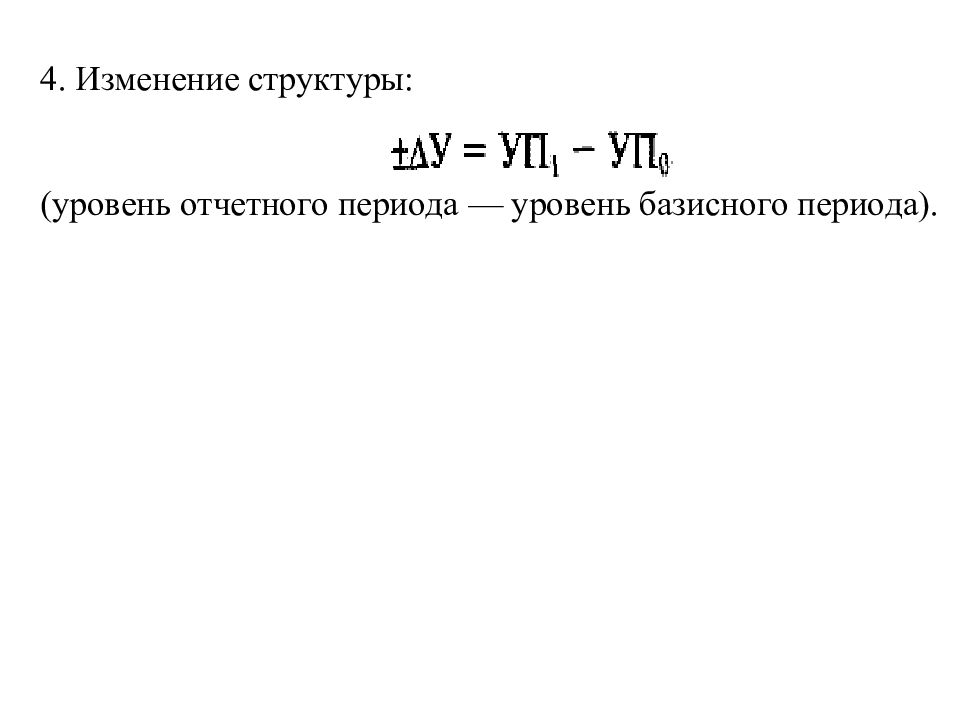

1. Абсолютное отклонение: где П0 — прибыль базисного периода ; П1 — прибыль отчетного периода.

Слайд 10

5. Факторный анализ На величину прибыли организации оказывают влияние разные факторы. По сути, это все факторы финансово-хозяйственной деятельности организации. Одни из них оказывают прямое влияние, и их воздействие можно довольно точно определить с помощью методов факторного анализа. А другие оказывают косвенное влияние, через какие-либо показатели.

Основными факторами, влияющими на прибыль предприятия, являются, прежде всего, выручка от продажи продукции, товаров (работ, услуг) или доход от основной деятельности и расходы (себестоимость и прочие). Что касается выручки, то на ее объем влияют такие показатели, как количество реализованной продукции (товаров) и цена продажи.

Слайд 12

Имея только Отчет о фин.результатах, проанализировать влияние изменения затрат на прибыль можно, но оценить влияние факторов на изменение самих затрат — нельзя. Для такого анализа необходимо располагать данными управленческого учета и пояснениями

Слайд 13

Качество анализа расходов зависит от качества исходной информации. По данным финансовой отчетности выполнить полный анализ затрат невозможно. Для этого необходимо располагать данными аналитического и синтетического учета. Для того чтобы проанализировать расходы и по видам, и по продуктам, и по затратным центрам можно составлять соответствующие аналитические таблицы.

Слайд 14: Анализ рентабельности организации

Третьей составляющей понятия «результативность» являются показатели прибыльности или рентабельности. По данным Отчета можно проанализировать динамику рентабельности продаж, чистой рентабельности отчетного периода, а также влияние факторов на изменение этих показателей. Рентабельность продаж — это отношение суммы прибыли от продаж к объему реализованной продукции:

Слайд 15

Особый интерес для внешней оценки результативности финансово-хозяйственной деятельности организации представляет анализ не таких традиционных показателей прибыльности, как затратоотдача (R7), которая показывает, сколько прибыли от продажи приходится на 1 рубль затрат. Более информативным является анализ рентабельности активов ( R 4) рентабельности собственного капитала (R5).

Слайд 16

Чтобы оценить результаты деятельности организации в целом и проанализировать ее сильные и слабые стороны, необходимо синтезировать показатели, причем таким образом, чтобы выявить причинно-следственные связи, влияющие на финансовое положение и его компоненты. Одним из синтетических показателей экономической деятельности организации в целом является экономическая рентабельность (показатель R4) его еще принято называть рентабельностью активов. Это самый общий показатель, отвечающий на вопрос, сколько прибыли организация получает в расчете на рубль своего имущества. От его уровня, в частности, зависит размер дивидендов на акции в акционерных обществах.

Слайд 17

В показателе рентабельности активов ( R 4) результат текущей деятельности анализируемого периода (прибыль) сопоставляется с имеющимися у организации основными и оборотными средствами (активами). С помощью тех же активов организация будет получать прибыль и в последующие периоды деятельности. Прибыль же является, главным образом (почти на 98%), результатом от продажи продукции (работ, услуг). Выручка от продажи — показатель, напрямую связанный со стоимостью активов: он складывается из натурального объема и цен продажи, а натуральный объем производства и продажи определяется стоимостью имущества.

Слайд 18

Рентабельность активов может повышаться при неизменной рентабельности продаж и росте объема реализации, опережающем увеличение стоимости активов, т. е. ускорении оборачиваемости активов ( ресурсоотдачи ). И наоборот, при неизменной ресурсоотдаче рентабельность активов может расти и за счет роста бухгалтерской (до налогообложения) рентабельности.

Слайд 19

Рентабельность продаж можно наращивать путем повышения цен или снижения затрат. Однако эти способы временные и недостаточно надежны в нынешних условиях. Наиболее последовательная политика организации, отвечающая целям укрепления финансового состояния, состоит в том, чтобы увеличивать производство и реализацию той продукции (работ, услуг), необходимость которой определена путем улучшения рыночной конъюнктуры.

Слайд 20

При анализе экономической рентабельности, безусловно, нужно принимать во внимание роль отдельных его элементов. Но зависимость целесообразно строить не через оборачиваемость элементов, а через оценку структуры капитала в увязке с динамикой его оборачиваемости и рентабельности. Из формулы R 4 хорошо видны возможные пути повышения экономической рентабельности — пути увеличения прибыльности капитала.

Слайд 21

Показатель рентабельности собственного капитала (R5) позволяет установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования.

Слайд 22: Оценка воздействия финансового рычага

В ходе анализа финансового положения организации оценивается и финансовый риск. Финансовый риск — это риск, связанный с возможным недостатком средств для выплаты по кредитам и займам. Возрастание финансового риска характеризуется повышением финансового рычага.

Слайд 23

Финансовый рычаг определяется степенью использования заемных средств для финансирования различных активов. Увеличение доли заемного капитала в финансировании повышает влияние прироста объема деятельности организации на ее рентабельность. Иными словами, финансовый рычаг — это потенциальная возможность влиять на прибыль организации путем изменения объема и структуры обязательств.

Слайд 24

Эффект финансового рычага представляет собой важную концепцию, которая при некоторых условиях позволяет оценить влияние задолженности на рентабельность предприятия. Финансовый рычаг имеет место в ситуациях, когда в структуре источников формирования капитала (инвестиционных ресурсов) организации содержатся обязательства с фиксированной ставкой процента. В этом случае образуется эффект, аналогичный применению экономического (операционного) рычага, т. е. прибыль после уплаты процентов повышается или снижается более быстрыми темпами, чем изменение в объемах выпускаемой продукции.

Слайд 25

Сходство между операционным и финансовым рычагами заключается в том, что оба они предоставляют возможность выиграть от постоянной величины, не меняющейся при изменении масштаба производственной деятельности. Преимущество финансового рычага заключается в том, что капитал, взятый организацией в долг под фиксированный процент, можно использовать в процессе деятельности таким образом, что он станет приносить прибыль, более высокую, чем уплаченный процент. Разница накапливается как прибыль организации.

Слайд 26

Умение вкладывать капитал таким образом, чтобы полученная ставка доходности инвестированного капитала была выше текущей ставки ссудного процента, в западной экономике называется «преимуществом спекуляции капиталом». Оно заключается в том, что нужно взять в долг столько, сколько позволят кредиторы, и затем обеспечить рост ставки доходности собственного капитала на величину разницы между достигнутой ставкой доходности инвестированного капитала и ставкой уплаченного ссудного процента. Противоположный эффект (убыток), конечно, не заставит себя ждать, если организация получит прибыль, меньшую, чем стоимость заемного капитала.

Слайд 27: Связь между экономической рентабельностью и рентабельностью собственного капитала

Связь между рентабельностью собственного капитала и рентабельностью активов (прибыль/актив) отражает важность феномена задолженности. Рентабельность собственного капитала равна отношению чистой прибыли (т.е. результата после финансовых расходов) к собственному капиталу. Рентабельность собственного капитала растет с ростом задолженности при прочих равных условиях до тех пор, пока экономическая рентабельность активов выше процентной ставки по кредитам и займам.

Слайд 28

В то время как эффект операционного рычага влияет на результат до учета процентов уплаченных и налогов, эффект финансового рычага возникает, когда предприятие имеет задолженность или располагает источником финансирования, который влечет за собой выплату постоянных сумм. Он воздействует на чистую прибыль предприятия и, таким образом, на рентабельность собственного капитала.

Слайд 29

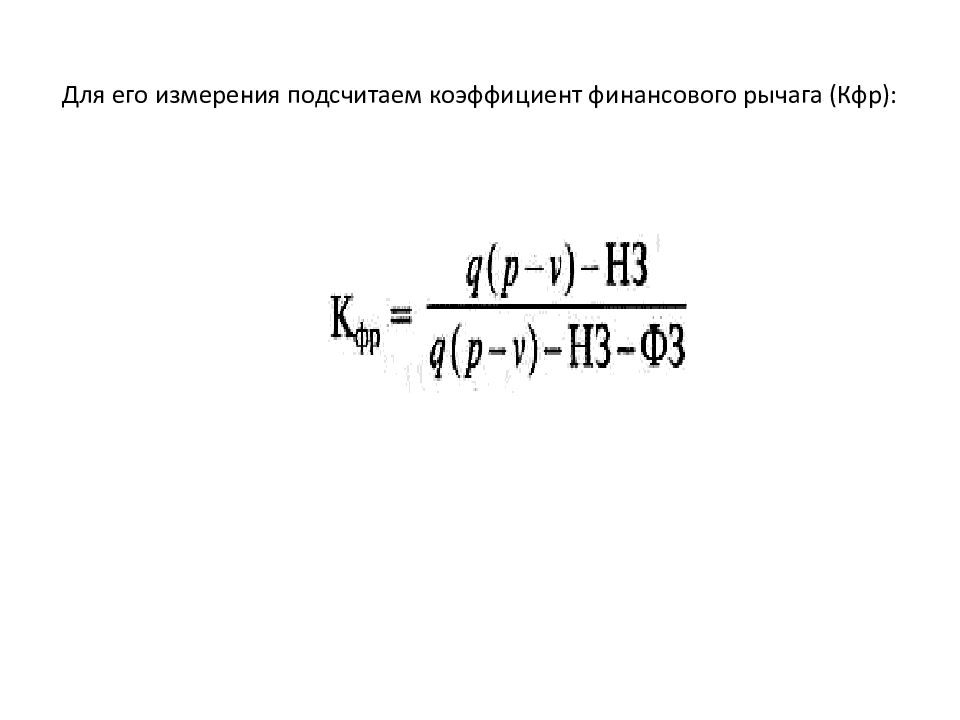

Рычаг представляет собой приспособление, позволяющее получить значительное увеличение результата благодаря использованию точки опоры. Понятие рычага возникает тогда, когда в затратах организации имеются стабильные элементы, не находящиеся в прямой зависимости (в определенных пределах) от объемов выполняемых работ, т.е. постоянные расходы. Эффект финансового рычага увеличивает влияние роста годового оборота на рентабельность собственного капитала.

Слайд 31

где q — проданное количество изделий; р — продажная цена единицы изделия; v -переменные расходы; НЗ — постоянные расходы; ФЗ — финансовые расходы (проценты уплаченные и налоги).

Слайд 32

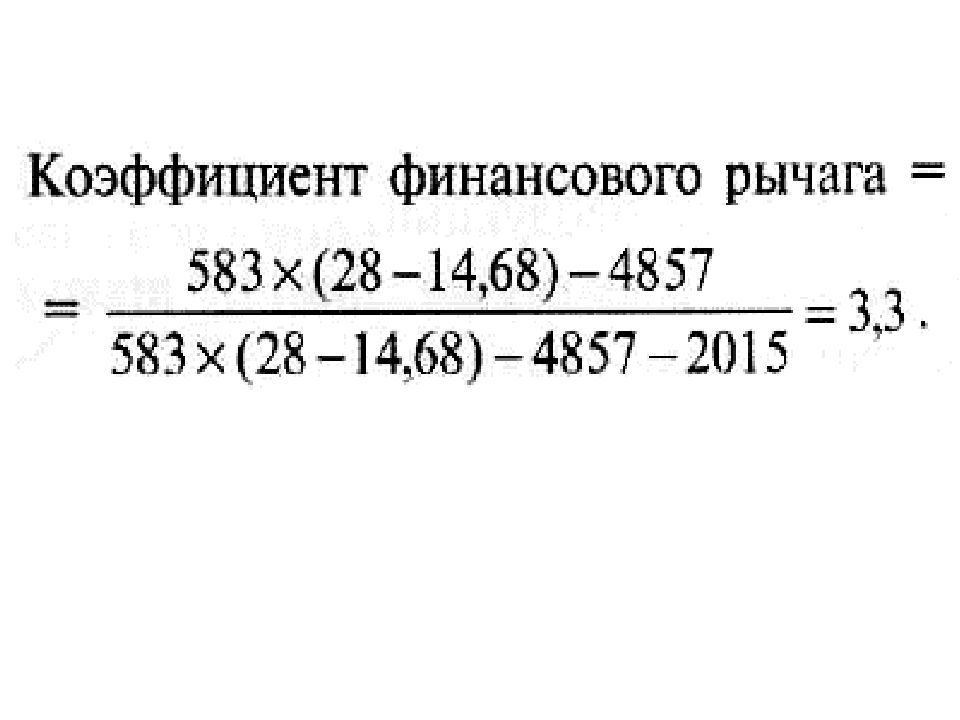

Пример. Организация продает 583 изделия по 28 руб. за единицу. Переменные расходы на единицу изделия составляют 14,68 руб. Постоянные расходы — 4857 тыс. руб. Финансовые расходы равны 2015 тыс.руб. Определить коэффициент финансового рычага данного предприятия.

Слайд 34

Это означает, что прирост на 1% прибыли до финансовых расходов и налогов (прибыли от продажи) влечет изменение на 3,3% рентабельности собственного капитала. Таким образом, если прибыль до финансовых расходов и налогов увеличится на 5%, то рентабельность собственного капитала увеличится на 16,5% (5x3,3). Рост задолженности приводит к увеличению коэффициента финансового рычага и одновременно финансового риска предприятия.

Слайд 35

Эффект финансового рычага можно объединить с эффектом операционного рычага для получения общего эффекта рычага. За счет этого будет еще больше усилено влияние колебаний прибыли до финансовых расходов и налогов на рентабельность собственного капитала. Чтобы оценить эффект операционного рычага, рассчитывают коэффициент операционного рычага.

Слайд 36

Коэффициент операционного рычага (Копр) представляет собой частное от деления относительного изменения прибыли от продажи ( Пп ) на относительное изменение объема продаж ( q ).

Слайд 37

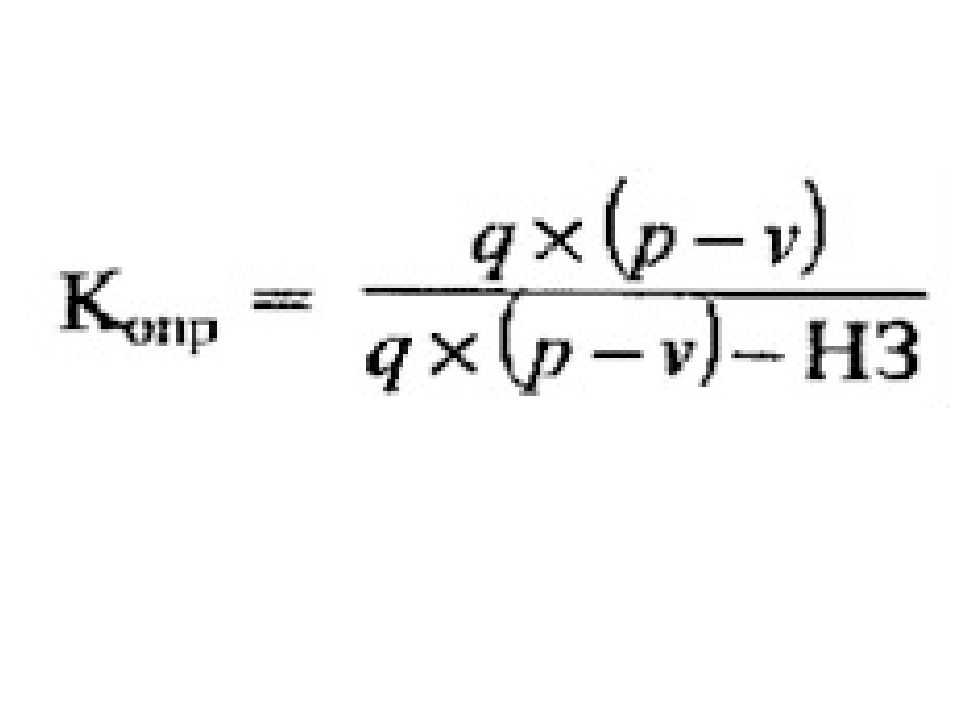

Коэффициент операционного рычага зависит от доли постоянных расходов в структуре расходов организации. Иначе говоря, значение коэффициента операционного рычага выражает чувствительность прибыли от продажи к изменению объема продаж. Коэффициент операционного рычага может быть также рассчитан на основе следующей формулы:

Слайд 39

где р — цена единицы продукции; v — переменные расходы на единицу продукции; НЗ — постоянные расходы.

Слайд 40

Коэффициент операционного рычага выражает коммерческий риск предприятия. Коммерческий риск — это неопределенность, связанная с получением прибыли и обусловленная двумя факторами: изменением объемов продажи продукции (товаров) и уровнем условно-постоянных расходов. Постоянные расходы отражают эффективность управления хозяйственной деятельностью.

Слайд 41

Чем выше удельный вес постоянных расходов, тем больше коэффициент операционного рычага, тем выше коммерческий риск предприятия. Общий эффект рычага будет соответствовать в таком случае произведению двух эффектов:

Слайд 42

Общий эффект рычага = эффект финансового рычага* эффект операционного рычага