Первый слайд презентации: АНАЛИЗ ФИНАНСОВОЙ ОТЧЕТНОСТИ

Анализ финансовой отчетности 1 АНАЛИЗ ФИНАНСОВОЙ ОТЧЕТНОСТИ Преподаватель: к.э.н., доцент Лещева Вера Борисовна

Слайд 2: Цель изучения курса:

Анализ финансовой отчетности 2 Цель изучения курса: Научиться: Оценивать информацию, содержащуюся в финансовой отчетности организации Диагностировать причины негативных изменений в деятельности организации на основе отчетности Вносить предложения по улучшению финансового состояния организации

Слайд 3: Тематический план курса

Анализ финансовой отчетности 3 Тематический план курса Тема 1. Задачи, основные направления и методы анализа финансовой отчетности Тема 2. Анализ бухгалтерского баланса Тема 3. Анализ отчета о прибылях и убытках Тема 4. Анализ отчета об изменении капитала организации Тема 5. Анализ отчета о движении денежных средств Тема 6. Анализ пояснений и дополнений к отчетности Тема 7. Анализ консолидированной и сегментарной финансовой отчетности

Слайд 4: Информационный ресурс

Анализ финансовой отчетности 4 Информационный ресурс Нормативная база : 1. Федеральный Закон «О бухгалтерском учете» от 21 ноября 1996 г. № 129-ФЗ (в ред. Закона от 27.07.2010 г.) 2. Положение по ведению бухгалтерского учета и отчетности в Российской Федерации/ утв. Минфина Приказом Минфина РФ от 29.07.1998 № 34н (в ред. Приказа от 26.03.2007г) 3. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99)/утв. Приказом Минфина РФ от 06.07.1999 № 43н (в ред. Приказа от 18.09.2006 г.) 4. Приказ Минфина РФ «О формах бухгалтерской отчетности организаций» от 02.07. 2010 № 66н

Слайд 5: Информационный ресурс

Анализ финансовой отчетности 5 Информационный ресурс Основная литература : 1. Анализ финансовой отчетности: Учебное пособие. / Под ред. О.В. Ефимовой, М.В. Мельник. – М.: Омега – Л, 2006 2. Донцова Л.В. Анализ финансовой отчетности: Учебное пособие. – М.: Дело и сервис, 2008 3. Жарылгасова Б.Т. Анализ финансовой отчетности: учебник для вузов. – М.: Кнорус, 2006

Слайд 6: Информационный ресурс

Анализ финансовой отчетности 6 Информационный ресурс Дополнительная литература : 1. Ковалев В.В. Как читать баланс./ Ковалев В.В., Патров В.В. – М.: Финансы и стати c тика, 2009. 2. Селезнева Н.Н. Анализ финансовой отчетности организации / Н.Н. Селезнева, А.Ф. Ионова. – М.: ЮНИТИ-ДАНА, 2008

Слайд 7: Информационный ресурс:

Анализ финансовой отчетности 7 Информационный ресурс: Сайты INTERNE Т: www. glossary. ru – некоторые термины и определения www. buhsoft. ru – формы бухгалтерской финансовой отчетности и нормативные документы по составлению www. cfin. ru – статьи и публикации о порядке проведения анализа финансовой отчетности www.skrin.ru – отчетность предприятий

Анализ финансовой отчетности 8 Тема 1. Задачи, основные направления и методы анализа финансовой отчетности Цели, задачи анализа финансовой отчетности с точки зрения различных групп пользователей Основные требования к качеству отчетности Методы проведения анализа финансовой отчетности

Анализ финансовой отчетности 9 1. Понятие, цели и задачи анализа финансовой отчетности Анализ финансовых отчетов - выявление взаимосвязи и взаимозависимости показателей деятельности предприятия, включенных в его отчетность

Слайд 10: ПОТЕНЦИАЛЬНЫЕ ПОЛЬЗОВАТЕЛИ

Анализ финансовой отчетности 10 ПОТЕНЦИАЛЬНЫЕ ПОЛЬЗОВАТЕЛИ АКЦИОНЕРЫ КРЕДИТОРЫ УПРАВЛЯЮЩИЕ ПОСТАВЩИКИ ПОКУПАТЕЛИ ПЕРСОНАЛ ГОСУДАРСТВО

Слайд 11: Цели проведения АФО

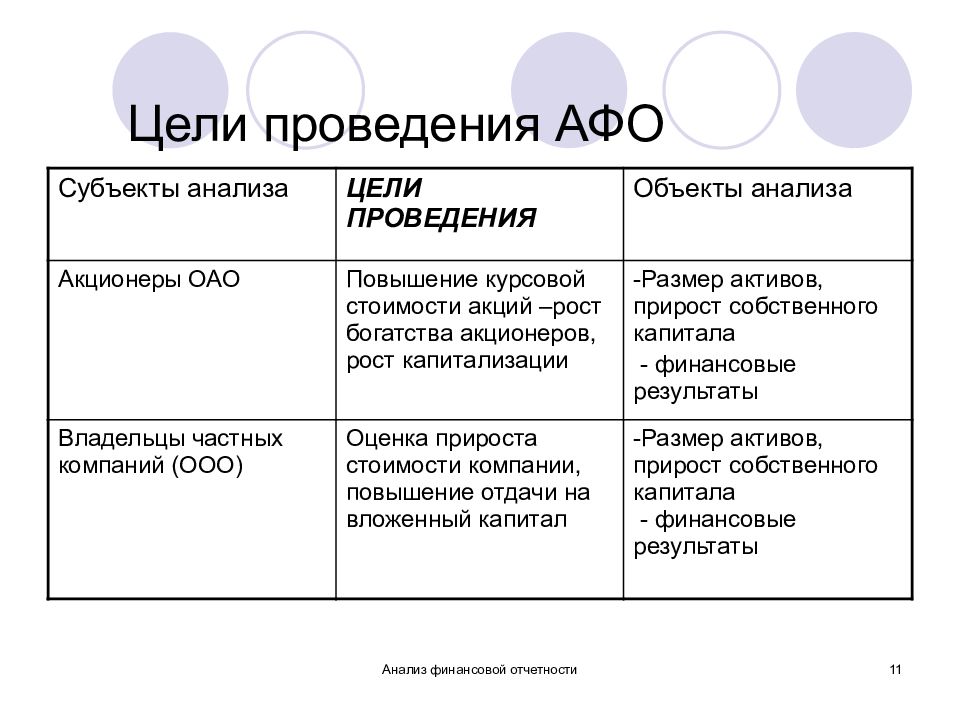

Анализ финансовой отчетности 11 Цели проведения АФО Субъекты анализа ЦЕЛИ ПРОВЕДЕНИЯ Объекты анализа Акционеры ОАО Повышение курсовой стоимости акций –рост богатства акционеров, рост капитализации -Размер активов, прирост собственного капитала - финансовые результаты Владельцы частных компаний (ООО) Оценка прироста стоимости компании, повышение отдачи на вложенный капитал -Размер активов, прирост собственного капитала - финансовые результаты

Слайд 12: Цели проведения АФО (продолжение)

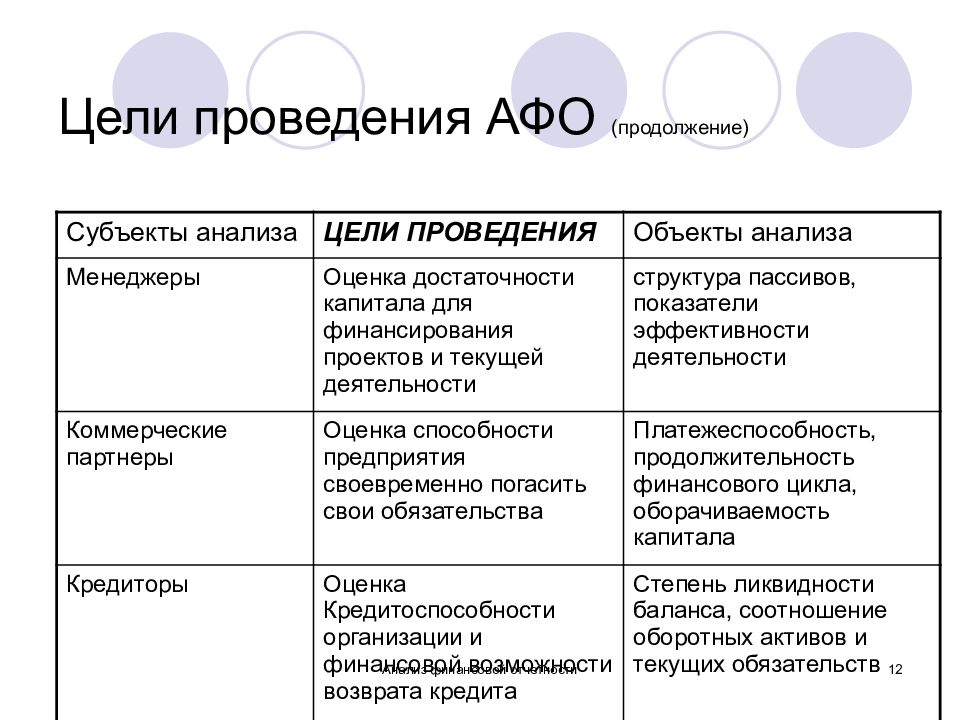

Анализ финансовой отчетности 12 Цели проведения АФО (продолжение) Субъекты анализа ЦЕЛИ ПРОВЕДЕНИЯ Объекты анализа Менеджеры Оценка достаточности капитала для финансирования проектов и текущей деятельности структура пассивов, показатели эффективности деятельности Коммерческие партнеры Оценка способности предприятия своевременно погасить свои обязательства Платежеспособность, продолжительность финансового цикла, оборачиваемость капитала Кредиторы Оценка Кредитоспособности организации и финансовой возможности возврата кредита Степень ликвидности баланса, соотношение оборотных активов и текущих обязательств

Слайд 13: Цели проведения АФО (продолжение)

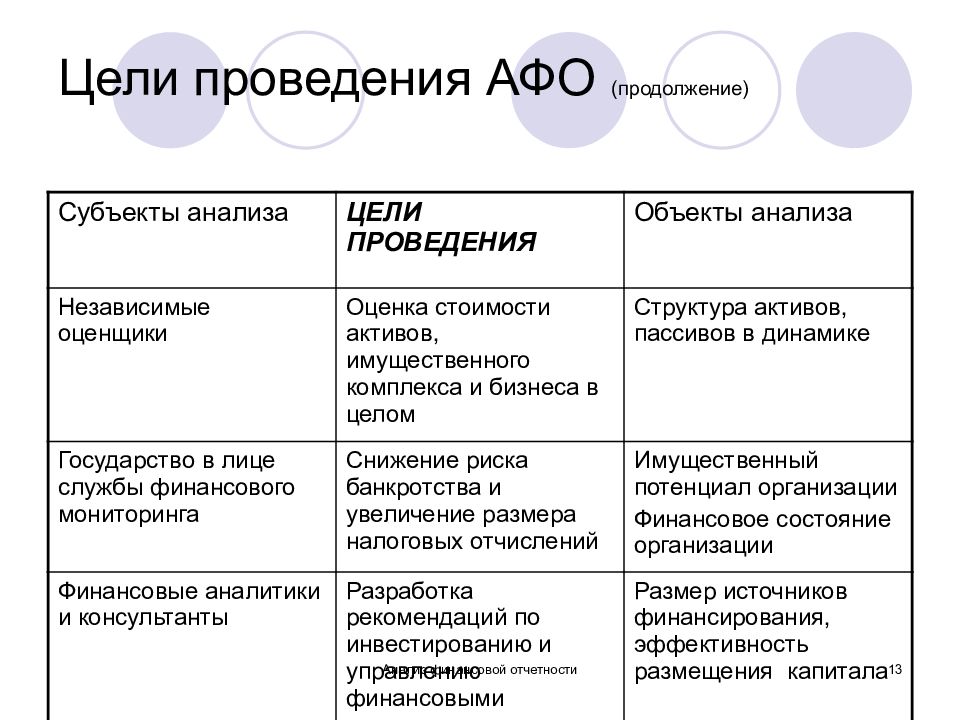

Анализ финансовой отчетности 13 Цели проведения АФО (продолжение) Субъекты анализа ЦЕЛИ ПРОВЕДЕНИЯ Объекты анализа Независимые оценщики Оценка стоимости активов, имущественного комплекса и бизнеса в целом Структура активов, пассивов в динамике Государство в лице службы финансового мониторинга Снижение риска банкротства и увеличение размера налоговых отчислений Имущественный потенциал организации Финансовое состояние организации Финансовые аналитики и консультанты Разработка рекомендаций по инвестированию и управлению финансовыми потоками Размер источников финансирования, эффективность размещения капитала

Слайд 14: 2. Основные требования к качеству отчетности

Анализ финансовой отчетности 14 2. Основные требования к качеству отчетности Правдивость Реальность Единство Преемственность Ясность

Слайд 15: Основные требования к качеству Экономического Анализа

Анализ финансовой отчетности 15 Основные требования к качеству Экономического Анализа Системность Комплексность Обоснованность Измеримость результатов Актуальность Достоверность Наглядность

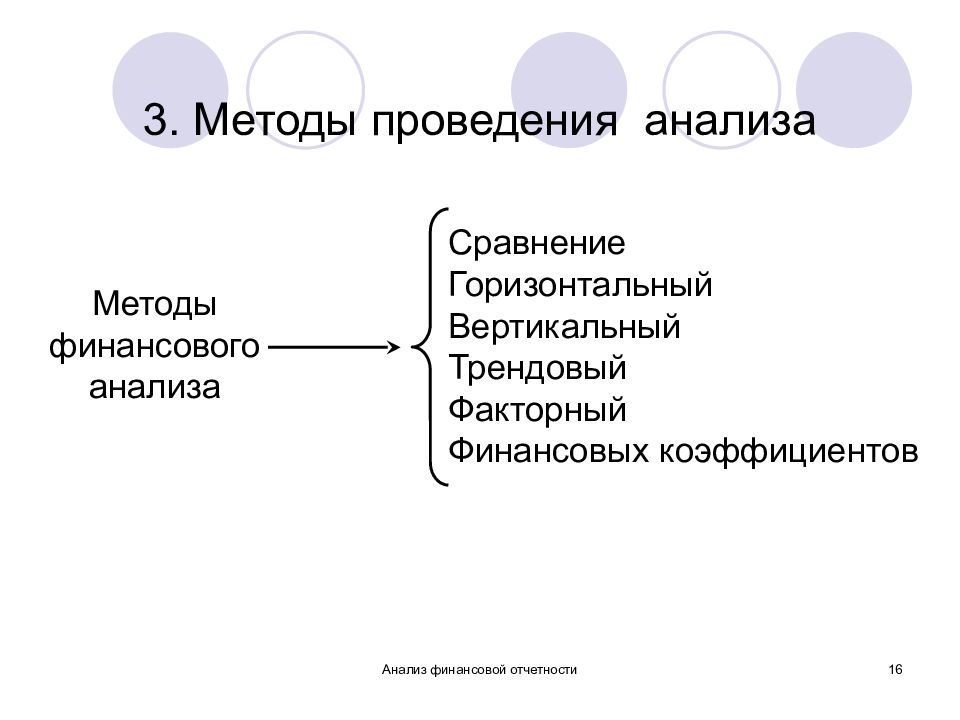

Слайд 16: 3. Методы проведения анализа

Анализ финансовой отчетности 16 3. Методы проведения анализа Методы финансового анализа Сравнение Горизонтальный Вертикальный Трендовый Факторный Финансовых коэффициентов

Слайд 17: Таблица 1 - Горизонтальный анализ баланса ОАО «Хлебокомбинат Печерский»

Анализ финансовой отчетности 17 Таблица 1 - Горизонтальный анализ баланса ОАО «Хлебокомбинат Печерский» Показатели на 31 дек. 2006 на 31 дек. 2007 на 31 дек. 2008 Отклонение, +/- Темп роста, % тыс. руб. тыс. руб. тыс. руб. 2007-2006 2008-2007 2007/ 2006 2008/ 2007 ВНЕОБОРОТНЫЕ АКТИВЫ 2200 43659 49730 41459 6071 1984 113 Основные средства 2200 43355 48445 41155 5090 1970 111 ОБОРОТНЫЕ АКТИВЫ 28450 49315 75208 20865 25893 173 152 Запасы 689 17507 20180 16818 2673 В 25,4 раза 115 Дебиторская задолженность 26961 29756 51655 2795 21899 110 173 Денежные средства 800 2052 3373 1252 1321 256 164 Итого активы 30650 92974 124938 62324 31964 303 134

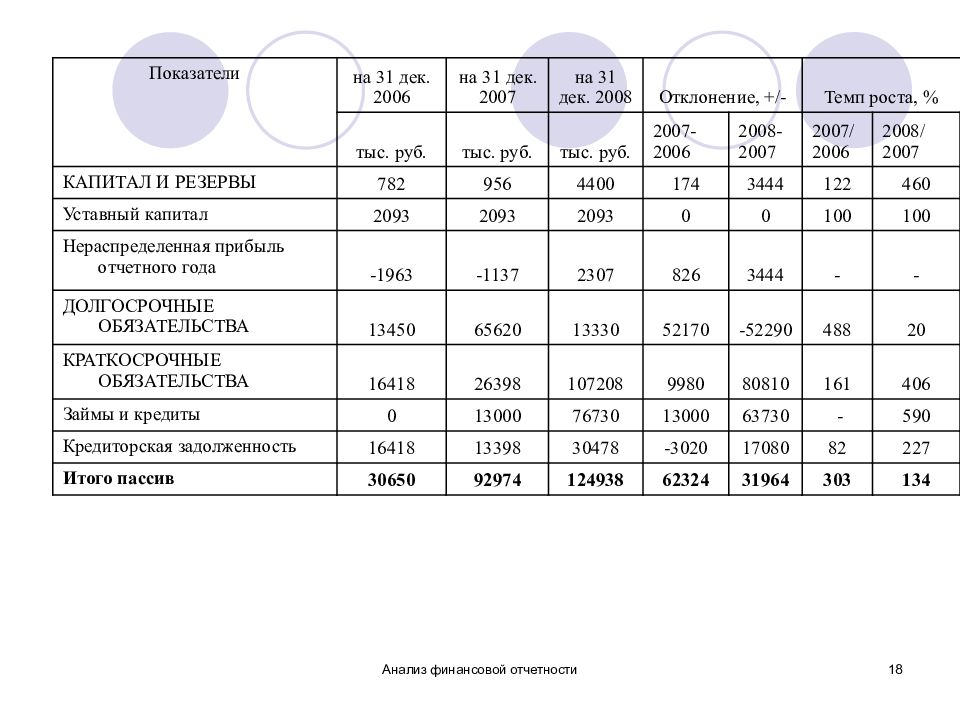

Слайд 18

Анализ финансовой отчетности 18 Показатели на 31 дек. 2006 на 31 дек. 2007 на 31 дек. 2008 Отклонение, +/- Темп роста, % тыс. руб. тыс. руб. тыс. руб. 2007-2006 2008-2007 2007/2006 2008/ 2007 КАПИТАЛ И РЕЗЕРВЫ 782 956 4400 174 3444 122 460 Уставный капитал 2093 2093 2093 0 0 100 100 Нераспределенная прибыль отчетного года -1963 -1137 2307 826 3444 - - ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА 13450 65620 13330 52170 -52290 488 20 КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА 16418 26398 107208 9980 80810 161 406 Займы и кредиты 0 13000 76730 13000 63730 - 590 Кредиторская задолженность 16418 13398 30478 -3020 17080 82 227 Итого пассив 30650 92974 124938 62324 31964 303 134

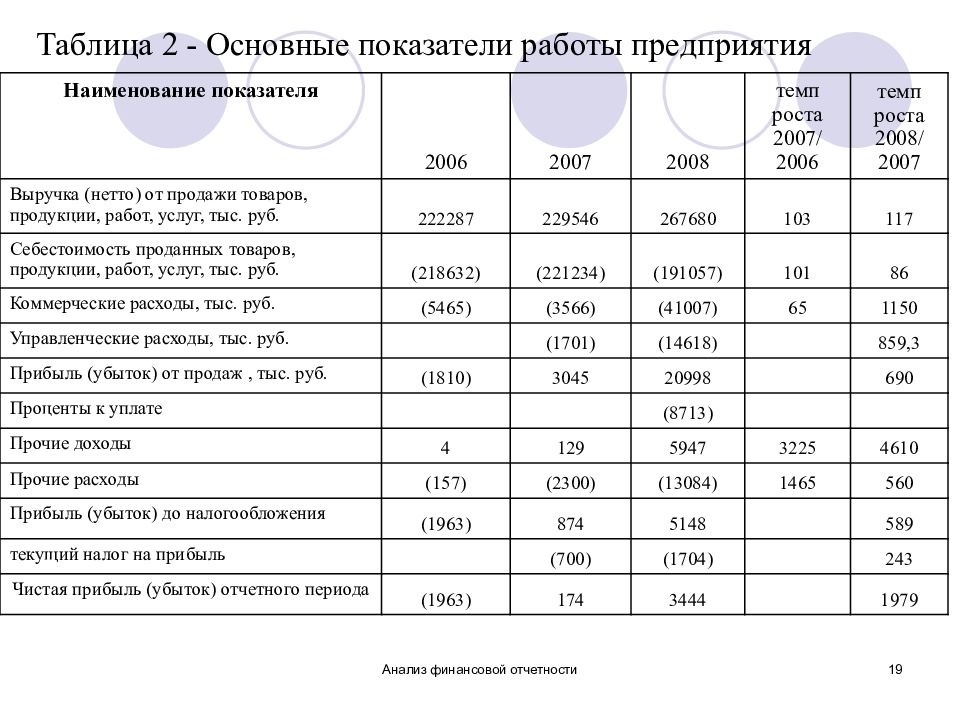

Слайд 19: Таблица 2 - Основные показатели работы предприятия

Анализ финансовой отчетности 19 Таблица 2 - Основные показатели работы предприятия Наименование показателя 2006 2007 2008 темп роста 2007/ 2006 темп роста 2008/ 2007 Выручка (нетто) от продажи товаров, продукции, работ, услуг, тыс. руб. 222287 229546 267680 103 117 Себестоимость проданных товаров, продукции, работ, услуг, тыс. руб. (218632) (221234) (191057) 101 86 Коммерческие расходы, тыс. руб. (5465) (3566) (41007) 65 1150 Управленческие расходы, тыс. руб. (1701) (14618) 859,3 Прибыль (убыток) от продаж, тыс. руб. (1810) 3045 20998 690 Проценты к уплате (8713) Прочие доходы 4 129 5947 3225 4610 Прочие расходы (157) (2300) (13084) 1465 560 Прибыль (убыток) до налогообложения (1963) 874 5148 589 текущий налог на прибыль (700) (1704) 243 Чистая прибыль (убыток) отчетного периода (1963) 174 3444 1979

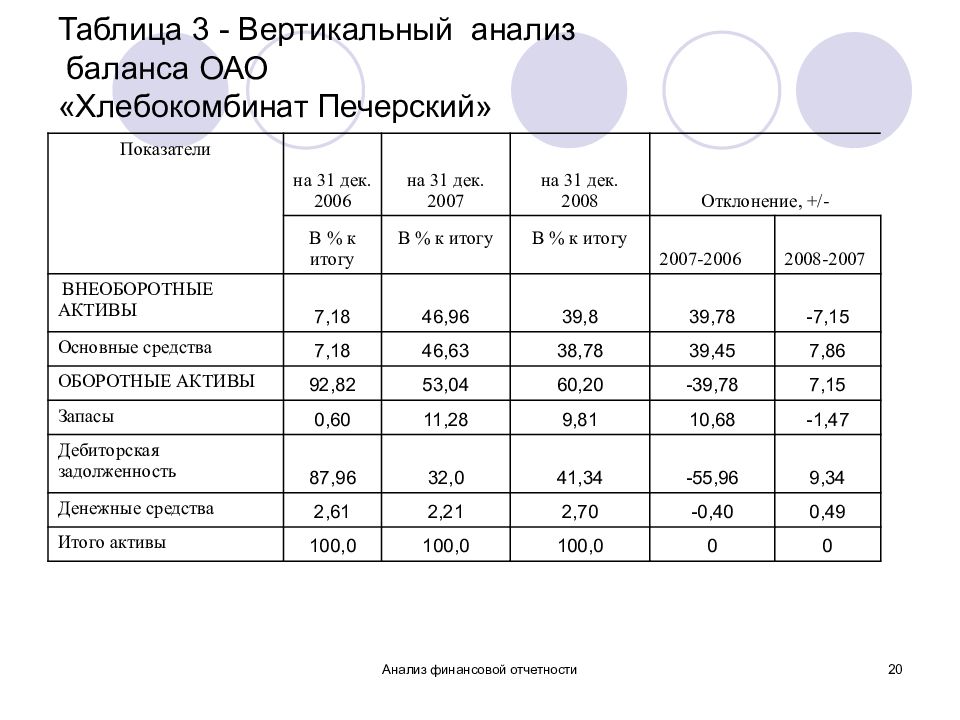

Слайд 20: Таблица 3 - Вертикальный анализ баланса ОАО «Хлебокомбинат Печерский»

Анализ финансовой отчетности 20 Таблица 3 - Вертикальный анализ баланса ОАО «Хлебокомбинат Печерский» Показатели на 31 дек. 2006 на 31 дек. 2007 на 31 дек. 2008 Отклонение, +/- В % к итогу В % к итогу В % к итогу 2007-2006 2008-2007 ВНЕОБОРОТНЫЕ АКТИВЫ 7,18 46,96 39,8 39,78 -7,15 Основные средства 7,18 46,63 38,78 39,45 7,86 ОБОРОТНЫЕ АКТИВЫ 92,82 53,04 60,20 -39,78 7,15 Запасы 0,60 11,28 9,81 10,68 -1,47 Дебиторская задолженность 87,96 32,0 41,34 -55,96 9,34 Денежные средства 2,61 2,21 2,70 -0,40 0,49 Итого активы 100,0 100,0 100,0 0 0

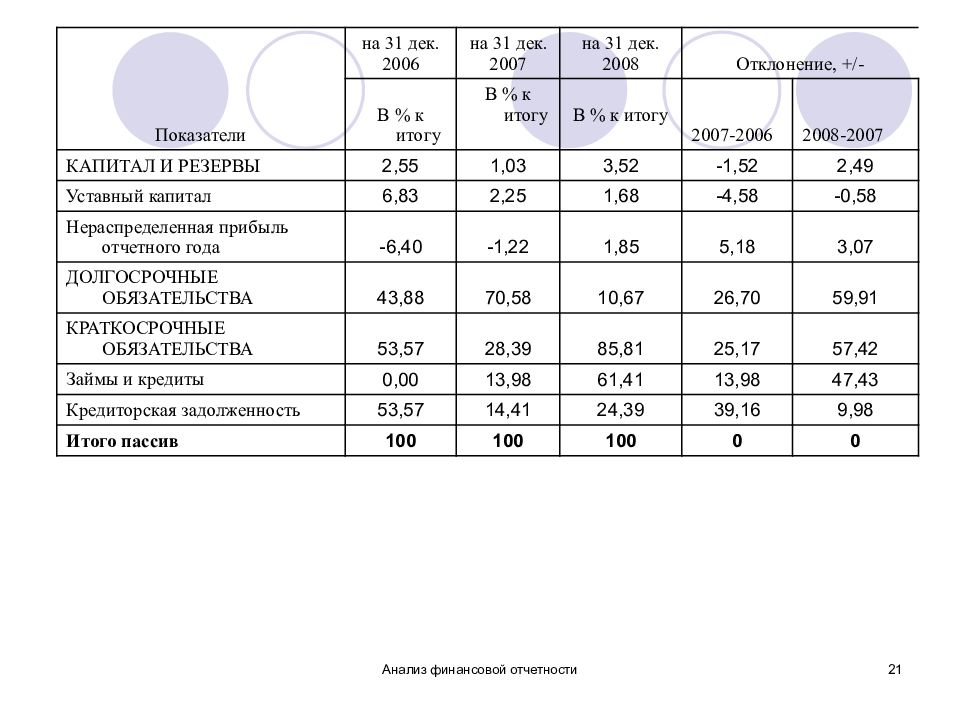

Слайд 21

Анализ финансовой отчетности 21 Показатели на 31 дек. 2006 на 31 дек. 2007 на 31 дек. 2008 Отклонение, +/- В % к итогу В % к итогу В % к итогу 2007-2006 2008-2007 КАПИТАЛ И РЕЗЕРВЫ 2,55 1,03 3,52 -1,52 2,49 Уставный капитал 6,83 2,25 1,68 -4,58 -0,58 Нераспределенная прибыль отчетного года -6,40 -1,22 1,85 5,18 3,07 ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА 43,88 70,58 10,67 26,70 59,91 КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА 53,57 28,39 85,81 25,17 57,42 Займы и кредиты 0,00 13,98 61,41 13,98 47,43 Кредиторская задолженность 53,57 14,41 24,39 39,16 9,98 Итого пассив 100 100 100 0 0

Слайд 22: Трендовый анализ –

Анализ финансовой отчетности 22 Трендовый анализ – основа прогнозирования и построения планового баланса предполагает построение уравнения регрессии для построения тренда необходимо накопление данных о развитии системы за продолжительный период времени (подробно правила построения тренда рассмотрены в курсе «Теория статистики»)

Слайд 23: Таблица 4 - Пример построения тренда

Анализ финансовой отчетности 23 Таблица 4 - Пример построения тренда Года/показатели Выручка от продажи, млн. руб. Прибыль от продажи, млн.руб. 2003 185 12,8 2004 190 15,6 2005 198 13,4 2006 206 12,2 2007 219 11,4 2008 222 10,9 2009 229 11,2 2010 268 11,8 2011 (прогноз) 278 11,4

Слайд 24: Уравнение тренда выручки от продажи продукции

Анализ финансовой отчетности 24 Уравнение тренда выручки от продажи продукции

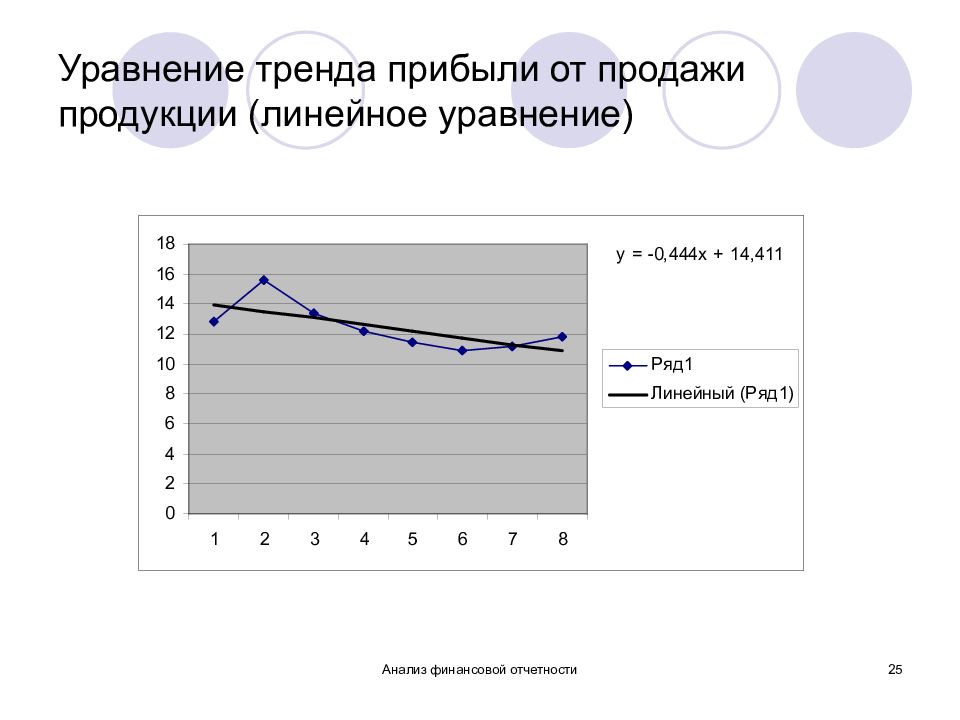

Слайд 25: Уравнение тренда прибыли от продажи продукции (линейное уравнение)

Анализ финансовой отчетности 25 Уравнение тренда прибыли от продажи продукции (линейное уравнение)

Слайд 26: Финансовые коэффициенты -

Анализ финансовой отчетности 26 Финансовые коэффициенты - Относительные показатели, рассчитанные на основе данных финансовой отчетности путем сопоставления отдельных статей актива и пассива, Например: К ликвидности = Текущие активы Текущие обязательства

Слайд 27: Финансовые коэффициенты:

Анализ финансовой отчетности 27 Финансовые коэффициенты: Коэффициенты платежеспособности и ликвидности Коэффициенты финансовой устойчивости Показатели деловой активности Показатели эффективности и рыночной активности

Слайд 28: Относительные показатели ФСО можно сравнить:

Анализ финансовой отчетности 28 Относительные показатели ФСО можно сравнить: с общепринятыми «нормами» для прогнозирования вероятности банкротства; с аналогичными данными других организаций для выявления сильных и слабых сторон; с аналогичными данными за предыдущие годы для изучения тенденции ФСО

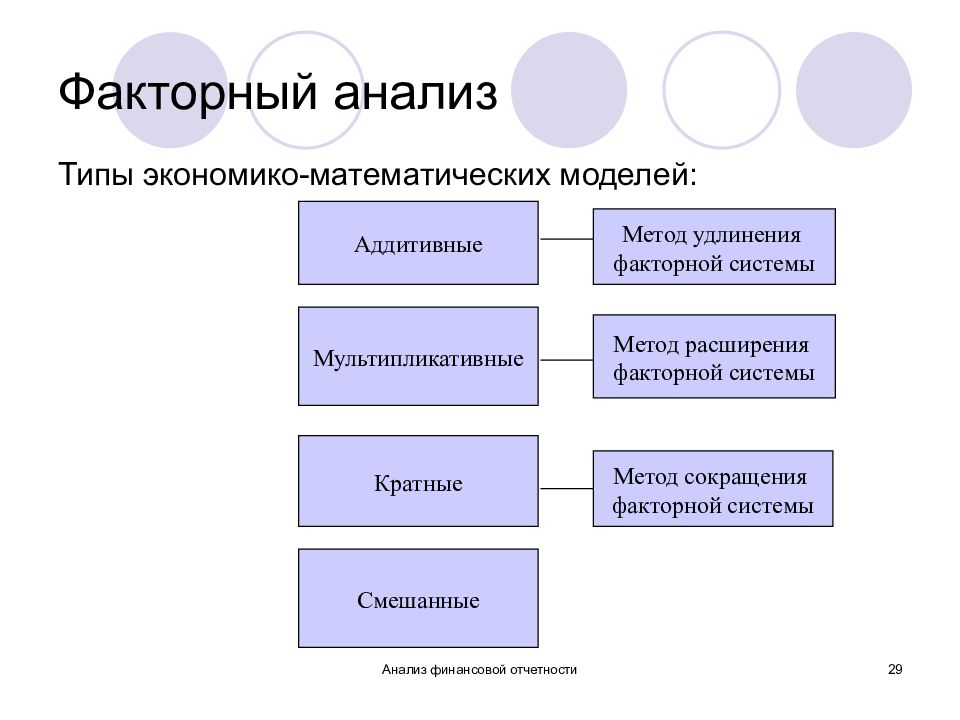

Слайд 29: Факторный анализ

Анализ финансовой отчетности 29 Факторный анализ Типы экономико-математических моделей: Аддитивные Мультипликативные Кратные Смешанные Метод удлинения факторной системы Метод расширения факторной системы Метод сокращения факторной системы

Слайд 30: Способы изучения детерминированных факторных моделей

Анализ финансовой отчетности 30 Способы изучения детерминированных факторных моделей Способ цепных подстановок и его модификации Способ неразложимого остатка и способ взвешенных конечных разностей Логарифмический способ Индексный способ

Слайд 31

Анализ финансовой отчетности 31 Анализ состоит скорее в рассудительности и в живости ума, нежели в каких-то особых правилах А.Арно, П.Николь (Х VII век)

Слайд 32: Тема 2. Анализ бухгалтерского баланса

Анализ финансовой отчетности 32 Тема 2. Анализ бухгалтерского баланса 1. Приведение баланса к аналитическому виду 2. Алгоритм «чтения» баланса 3. Понятие и методы оценки ликвидности баланса и платежеспособности организации 4. Показатели финансовой устойчивости организации

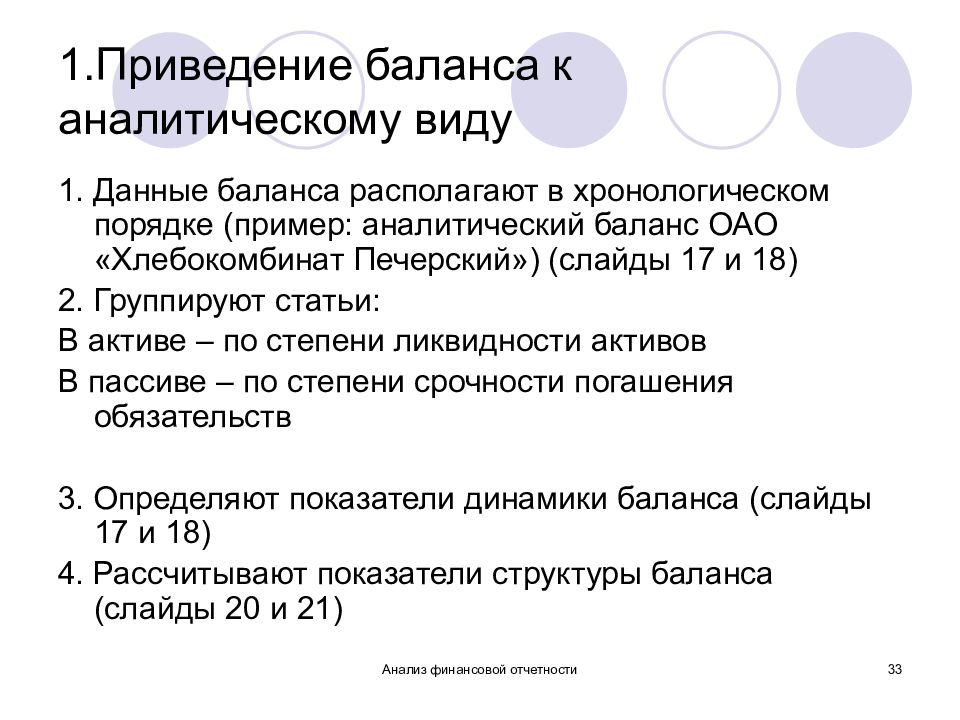

Слайд 33: 1.Приведение баланса к аналитическому виду

Анализ финансовой отчетности 33 1.Приведение баланса к аналитическому виду 1. Данные баланса располагают в хронологическом порядке (пример: аналитический баланс ОАО «Хлебокомбинат Печерский») (слайды 17 и 18) 2. Группируют статьи: В активе – по степени ликвидности активов В пассиве – по степени срочности погашения обязательств 3. Определяют показатели динамики баланса (слайды 17 и 18) 4. Рассчитывают показатели структуры баланса (слайды 20 и 21)

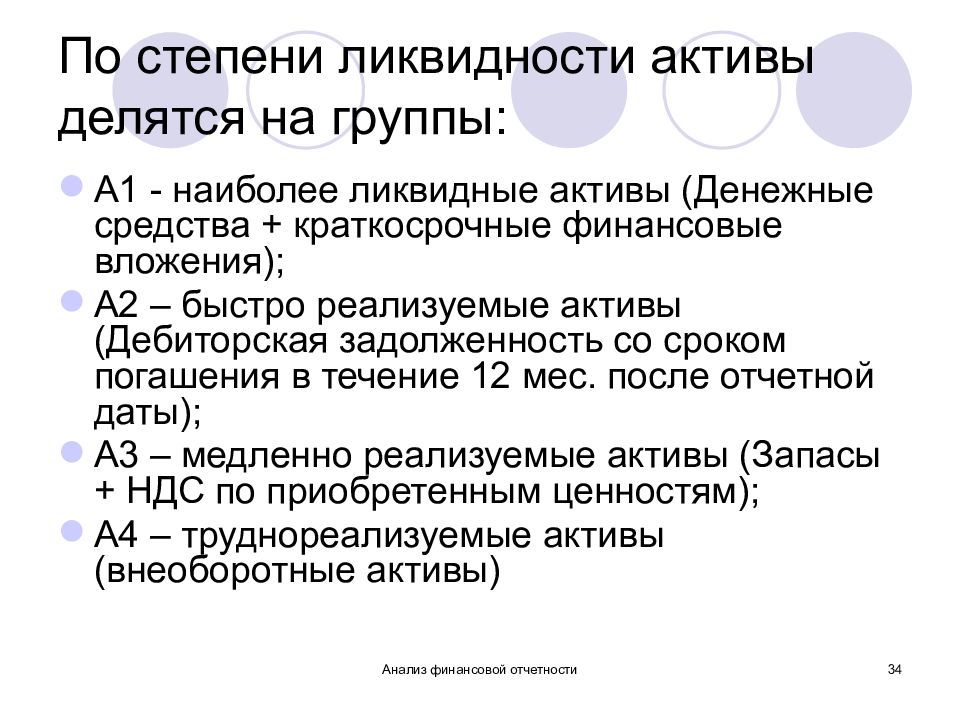

Слайд 34: По степени ликвидности активы делятся на группы:

Анализ финансовой отчетности 34 По степени ликвидности активы делятся на группы: А1 - наиболее ликвидные активы (Денежные средства + краткосрочные финансовые вложения); А2 – быстро реализуемые активы (Дебиторская задолженность со сроком погашения в течение 12 мес. после отчетной даты); А3 – медленно реализуемые активы (Запасы + НДС по приобретенным ценностям); А4 – труднореализуемые активы (внеоборотные активы)

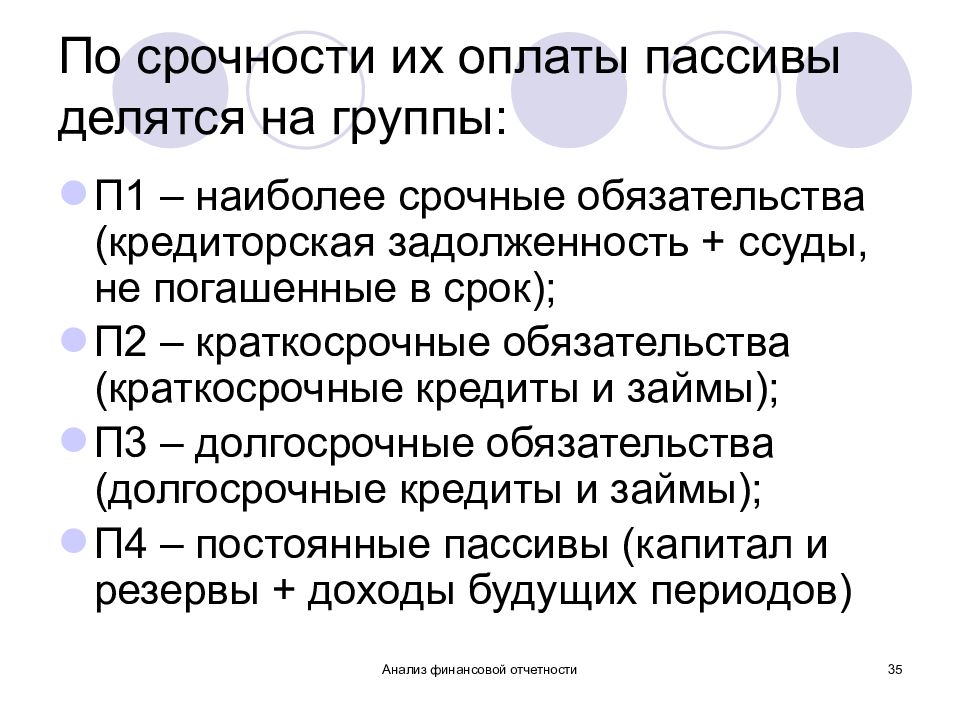

Слайд 35: По срочности их оплаты пассивы делятся на группы:

Анализ финансовой отчетности 35 По срочности их оплаты пассивы делятся на группы: П1 – наиболее срочные обязательства (кредиторская задолженность + ссуды, не погашенные в срок); П2 – краткосрочные обязательства (краткосрочные кредиты и займы); П3 – долгосрочные обязательства (долгосрочные кредиты и займы); П4 – постоянные пассивы (капитал и резервы + доходы будущих периодов)

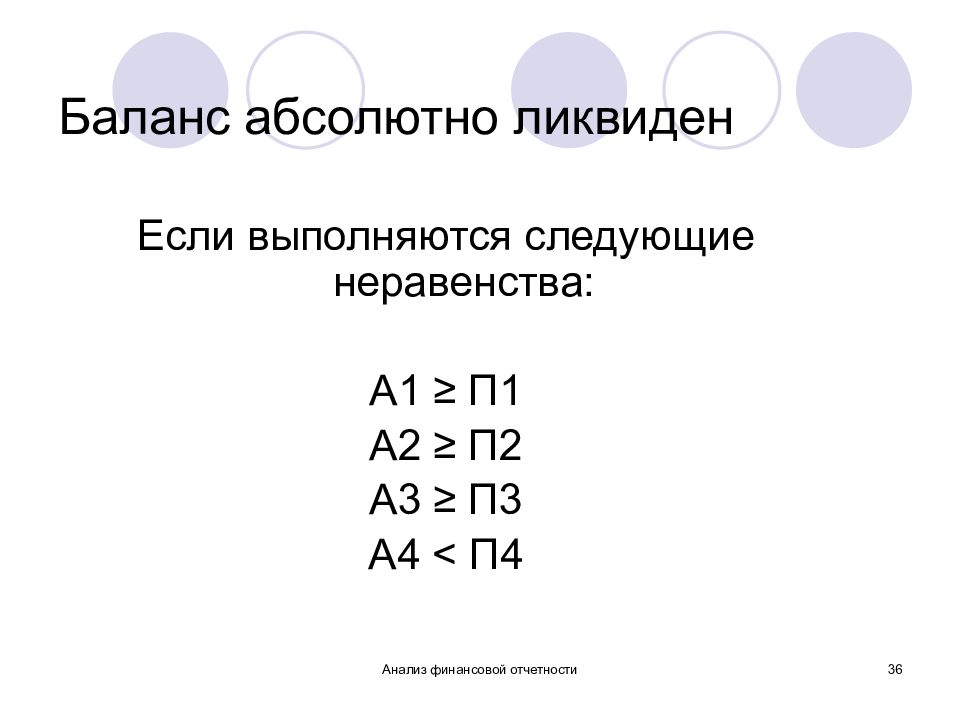

Слайд 36: Баланс абсолютно ликвиден

Анализ финансовой отчетности 36 Баланс абсолютно ликвиден Если выполняются следующие неравенства: А1 ≥ П1 А2 ≥ П2 А3 ≥ П3 А4 < П4

Слайд 37: 2. Алгоритм «чтения» бухгалтерского баланса

Анализ финансовой отчетности 37 2. Алгоритм «чтения» бухгалтерского баланса 1 ЭТАП: Выявление «больных» статей и неблагоприятных изменений Снижение размера и доли собственного капитала; Превышение размера внеоборотных активов над суммой собственного капитала и долгосрочных обязательств Значительный рост размеров ДЗ и КЗ; Наличие в балансе убытков, рост задолженности банкам, бюджету и персоналу

Слайд 38: Алгоритм «чтения» агрегированного баланса

Анализ финансовой отчетности 38 Алгоритм «чтения» агрегированного баланса 2 ЭТАП : оценка результатов сопоставления темпов роста валюты баланса и основных показателей деятельности: выручки от продаж и прибыли «Правильное соотношение»: Темп роста прибыли > Темп роста выручки > Темп роста активов

Слайд 39: Алгоритм «чтения» баланса (продолжение)

Анализ финансовой отчетности 39 Алгоритм «чтения» баланса (продолжение) 3 ЭТАП: анализ состава актива 3.1. оценка изменений удельного веса и динамики внеоборотных активов 3.2. оценка изменений удельного веса и динамики запасов 3.3. оценка изменений удельного веса и динамики дебиторской задолженности

Слайд 40: Алгоритм «чтения» баланса (продолжение)

Анализ финансовой отчетности 40 Алгоритм «чтения» баланса (продолжение) 4 ЭТАП: анализ состава пассива 4.1. оценка изменений удельного веса и динамики собственного капитала 4.2. оценка изменений удельного веса долгосрочных и краткосрочных кредитов и займов 4.3. оценка изменений удельного веса отдельных статей кредиторской задолженности

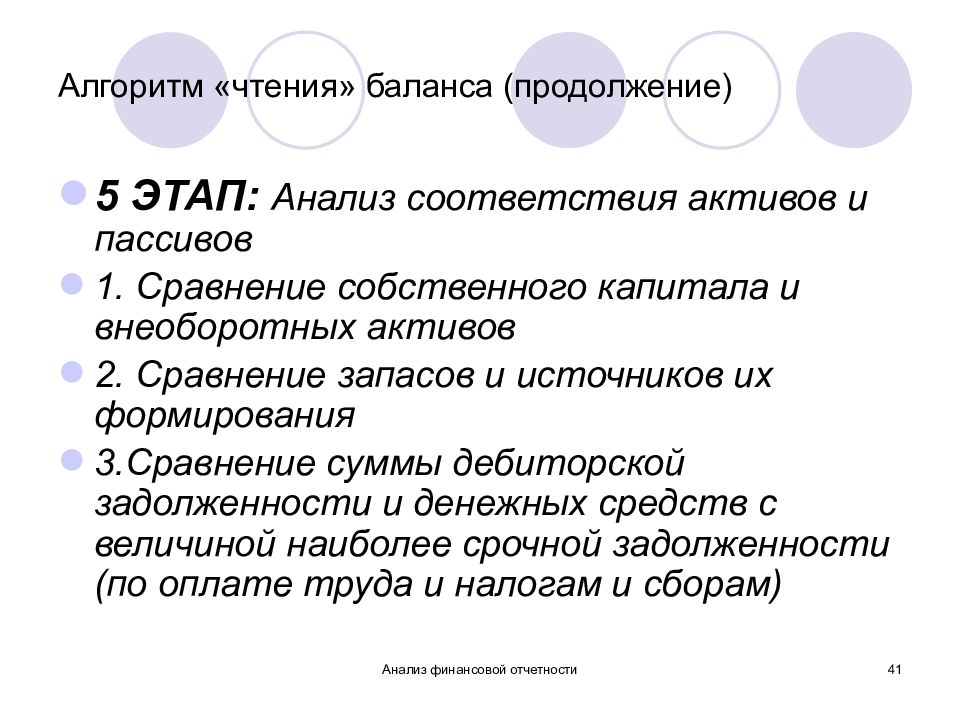

Слайд 41: Алгоритм «чтения» баланса (продолжение)

Анализ финансовой отчетности 41 Алгоритм «чтения» баланса (продолжение) 5 ЭТАП: Анализ соответствия активов и пассивов 1. Сравнение собственного капитала и внеоборотных активов 2. Сравнение запасов и источников их формирования 3.Сравнение суммы дебиторской задолженности и денежных средств с величиной наиболее срочной задолженности (по оплате труда и налогам и сборам)

Слайд 42: 3. Понятие и методы оценки ликвидности баланса и платежеспособности организации

Анализ финансовой отчетности 42 3. Понятие и методы оценки ликвидности баланса и платежеспособности организации Платежеспособность организации- способность возмещать обязательства организации в результате реализации активов в соответствии с установленными сроками погашения обязательств

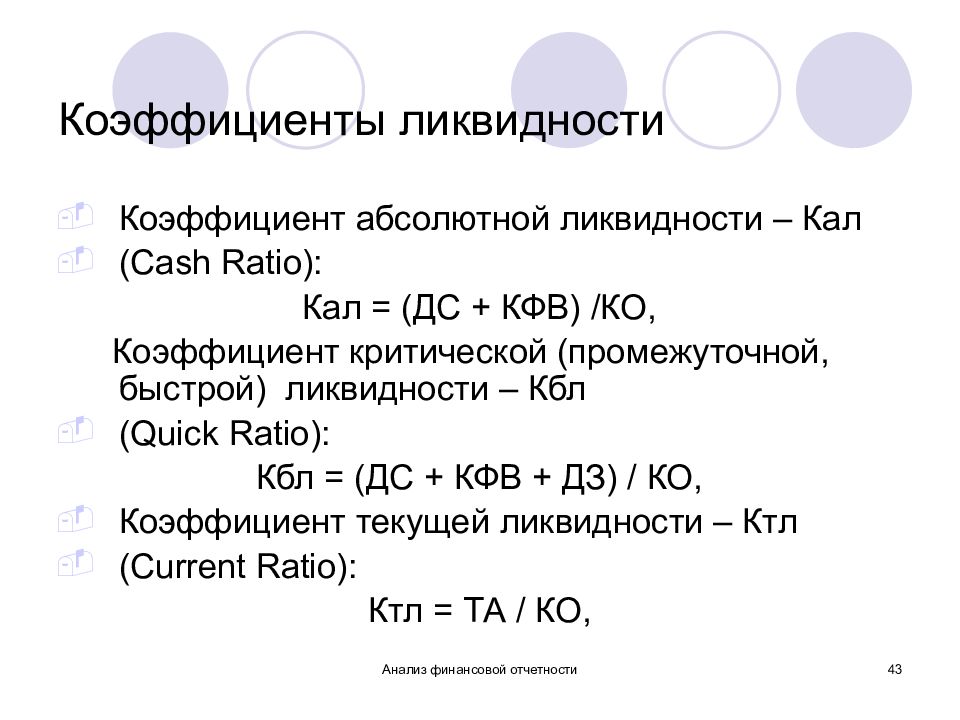

Слайд 43: Коэффициенты ликвидности

Анализ финансовой отчетности 43 Коэффициенты ликвидности Коэффициент абсолютной ликвидности – Кал ( Cash Ratio ): Кал = (ДС + КФВ) /КО, Коэффициент критической (промежуточной, быстрой) ликвидности – Кбл (Quick Ratio) : Кбл = (ДС + КФВ + ДЗ) / КО, Коэффициент текущей ликвидности – Ктл (Current Ratio) : Ктл = ТА / КО,

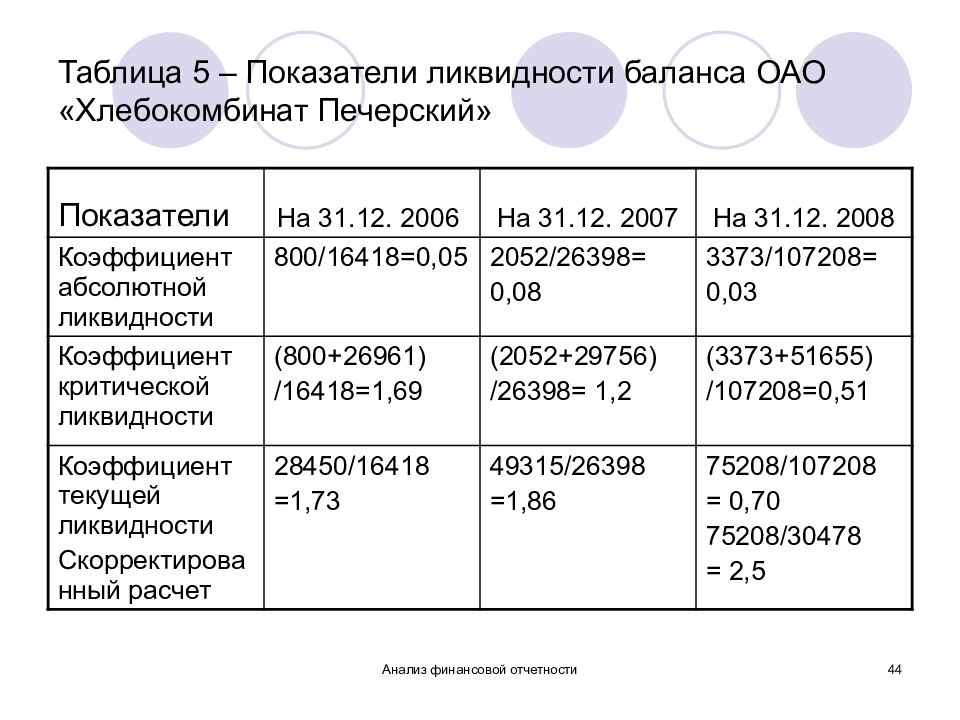

Слайд 44: Таблица 5 – Показатели ликвидности баланса ОАО «Хлебокомбинат Печерский»

Анализ финансовой отчетности 44 Таблица 5 – Показатели ликвидности баланса ОАО «Хлебокомбинат Печерский» Показатели На 31.12. 2006 На 31.12. 2007 На 31.12. 2008 Коэффициент абсолютной ликвидности 800/16418=0,05 2052/26398= 0,08 3373/107208= 0,03 Коэффициент критической ликвидности (800+26961) /16418=1,69 (2052+29756) /26398= 1,2 (3373+51655) /107208=0,51 Коэффициент текущей ликвидности Скорректированный расчет 28450/16418 =1,73 49315/26398 =1,86 75208/107208 = 0,70 75208/30478 = 2,5

Слайд 45: 4.Показатели финансовой устойчивости :

Анализ финансовой отчетности 45 4.Показатели финансовой устойчивости : Финансовая устойчивость организации определяется превышением доходов над расходами, что обеспечивает пополнение собственного капитала в соответствии с потребностями организации в развитии

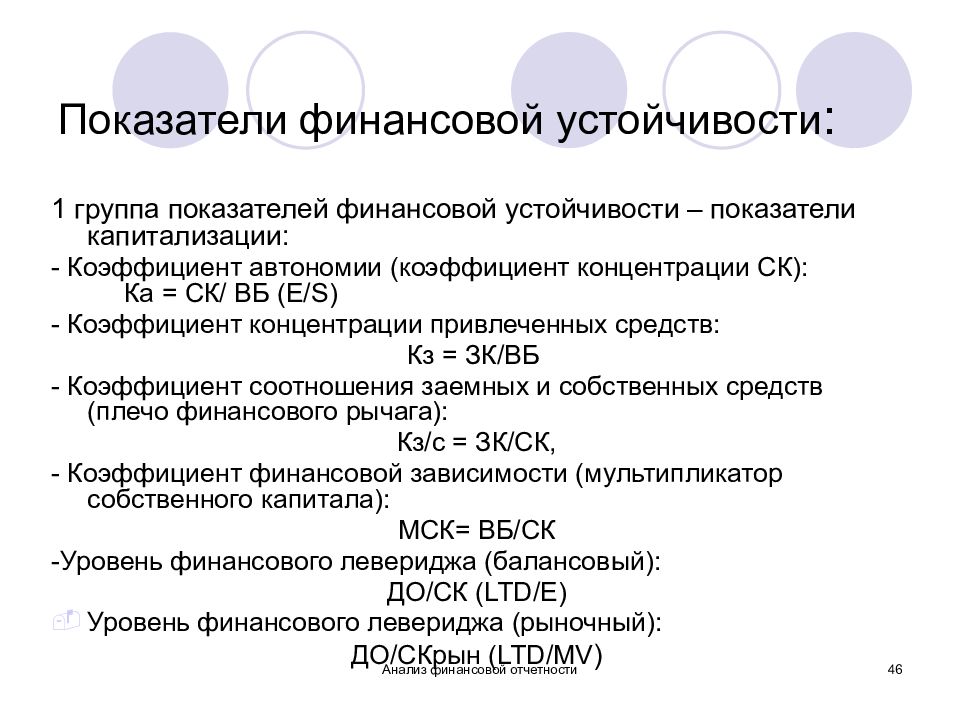

Слайд 46: Показатели финансовой устойчивости :

Анализ финансовой отчетности 46 Показатели финансовой устойчивости : 1 группа показателей финансовой устойчивости – показатели капитализации: - Коэффициент автономии (коэффициент концентрации СК): Ка = СК/ ВБ ( E/S ) - Коэффициент концентрации привлеченных средств: Кз = ЗК/ВБ - Коэффициент соотношения заемных и собственных средств (плечо финансового рычага): Кз/с = ЗК/СК, - Коэффициент финансовой зависимости (мультипликатор собственного капитала): МСК= ВБ/СК -Уровень финансового левериджа (балансовый): ДО/СК (LTD/E) Уровень финансового левериджа (рыночный): ДО/СКрын (LTD/MV )

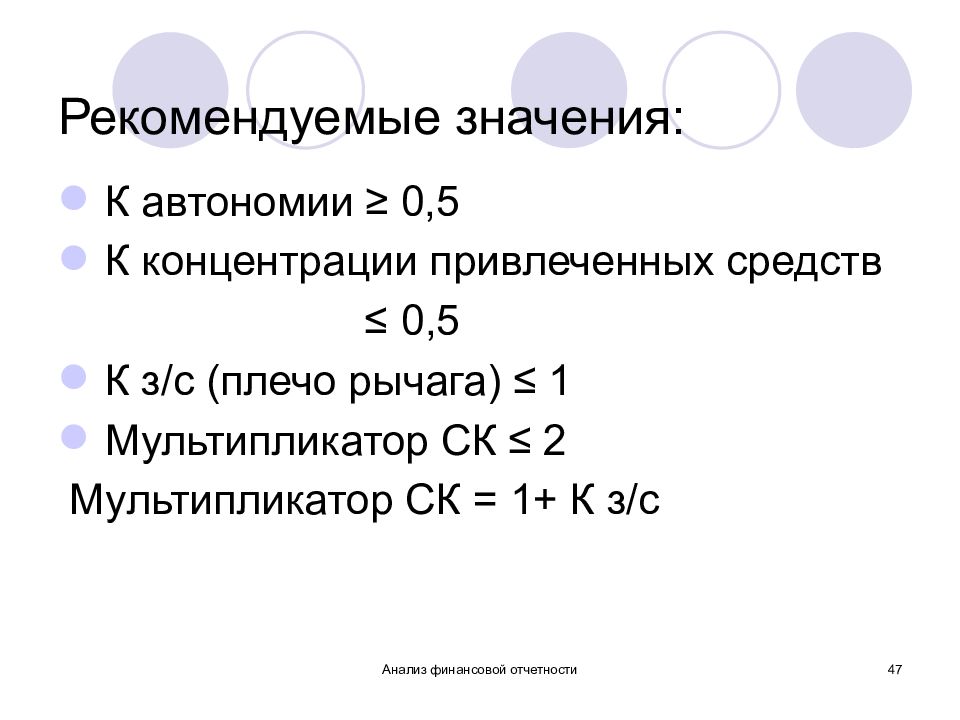

Слайд 47: Рекомендуемые значения:

Анализ финансовой отчетности 47 Рекомендуемые значения: К автономии ≥ 0,5 К концентрации привлеченных средств ≤ 0,5 К з/с (плечо рычага) ≤ 1 Мультипликатор СК ≤ 2 Мультипликатор СК = 1+ К з/с

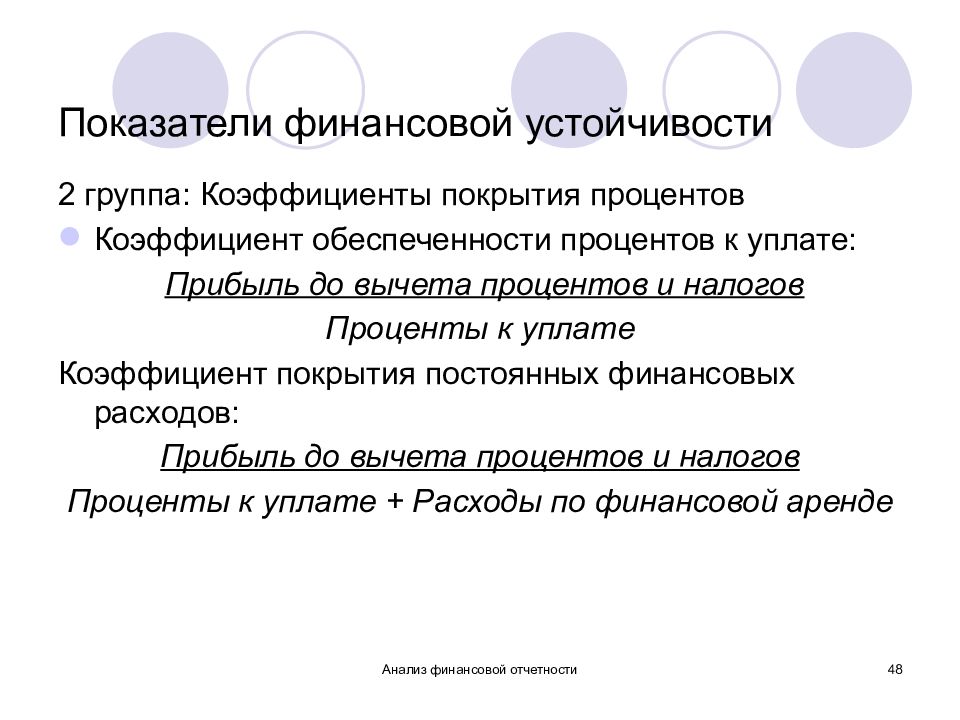

Слайд 48: Показатели финансовой устойчивости

Анализ финансовой отчетности 48 Показатели финансовой устойчивости 2 группа: Коэффициенты покрытия процентов Коэффициент обеспеченности процентов к уплате: Прибыль до вычета процентов и налогов Проценты к уплате Коэффициент покрытия постоянных финансовых расходов: Прибыль до вычета процентов и налогов Проценты к уплате + Расходы по финансовой аренде

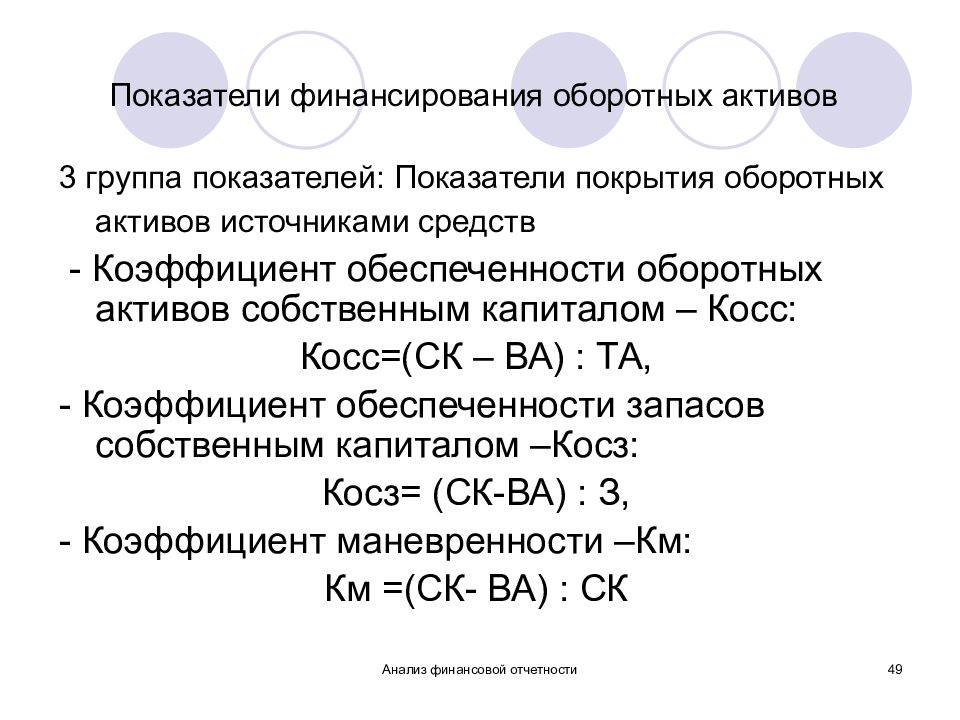

Слайд 49: Показатели финансирования оборотных активов

Анализ финансовой отчетности 49 Показатели финансирования оборотных активов 3 группа показателей: Показатели покрытия оборотных активов источниками средств - Коэффициент обеспеченности оборотных активов собственным капиталом – Косс: Косс=(СК – ВА) : ТА, - Коэффициент обеспеченности запасов собственным капиталом –Косз: Косз= (СК-ВА) : З, - Коэффициент маневренности –Км: Км =(СК- ВА) : СК

Слайд 50: Типы финансовой устойчивости

Анализ финансовой отчетности 50 Типы финансовой устойчивости Абсолютная Нормальная Неустойчивая Кризисное положение

Слайд 51

Анализ финансовой отчетности 51 Оценка типа финансовой устойчивости производится путем сопоставления запасов ТМЦ в составе оборотных активов и источников их формирования

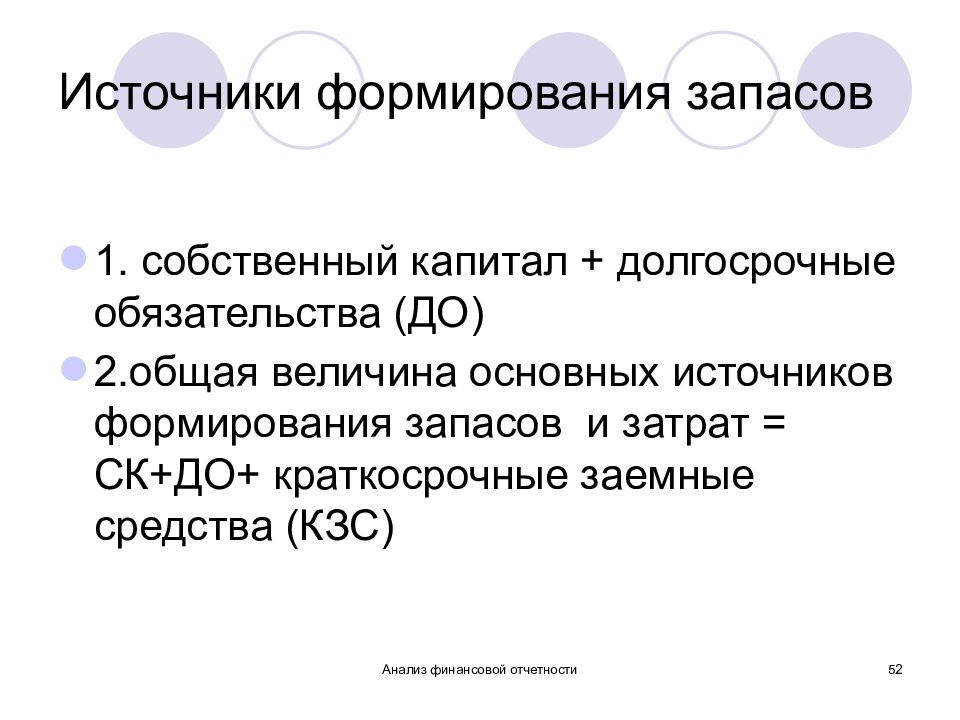

Слайд 52: Источники формирования запасов

Анализ финансовой отчетности 52 Источники формирования запасов 1. собственный капитал + долгосрочные обязательства (ДО) 2.общая величина основных источников формирования запасов и затрат = СК+ДО+ краткосрочные заемные средства (КЗС)

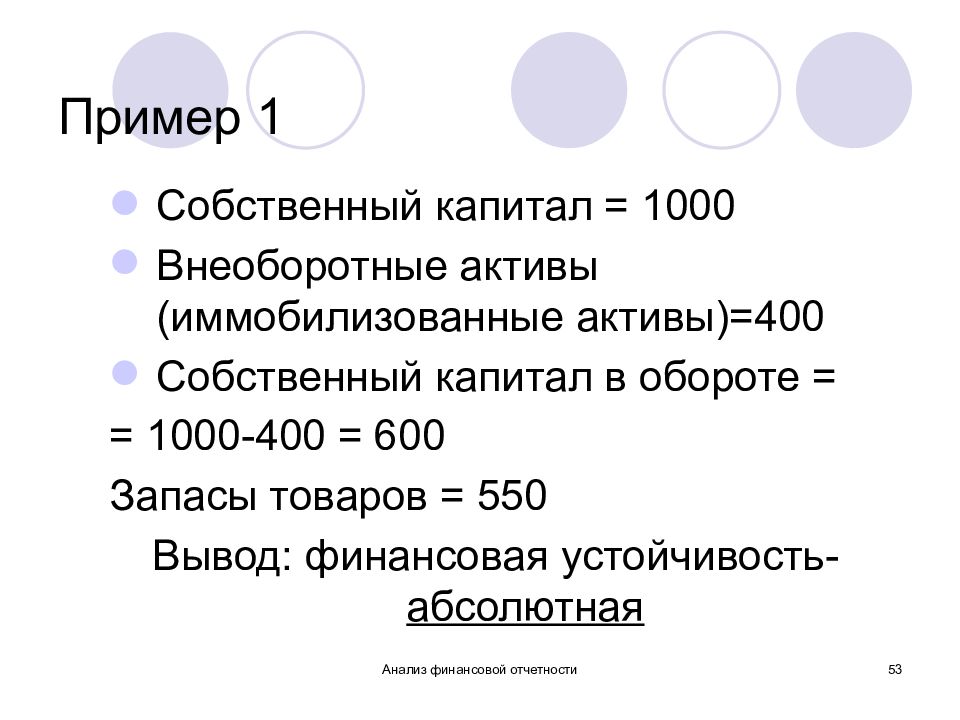

Слайд 53: Пример 1

Анализ финансовой отчетности 53 Пример 1 Собственный капитал = 1000 Внеоборотные активы (иммобилизованные активы)=400 Собственный капитал в обороте = = 1000-400 = 600 Запасы товаров = 550 Вывод: финансовая устойчивость- абсолютная

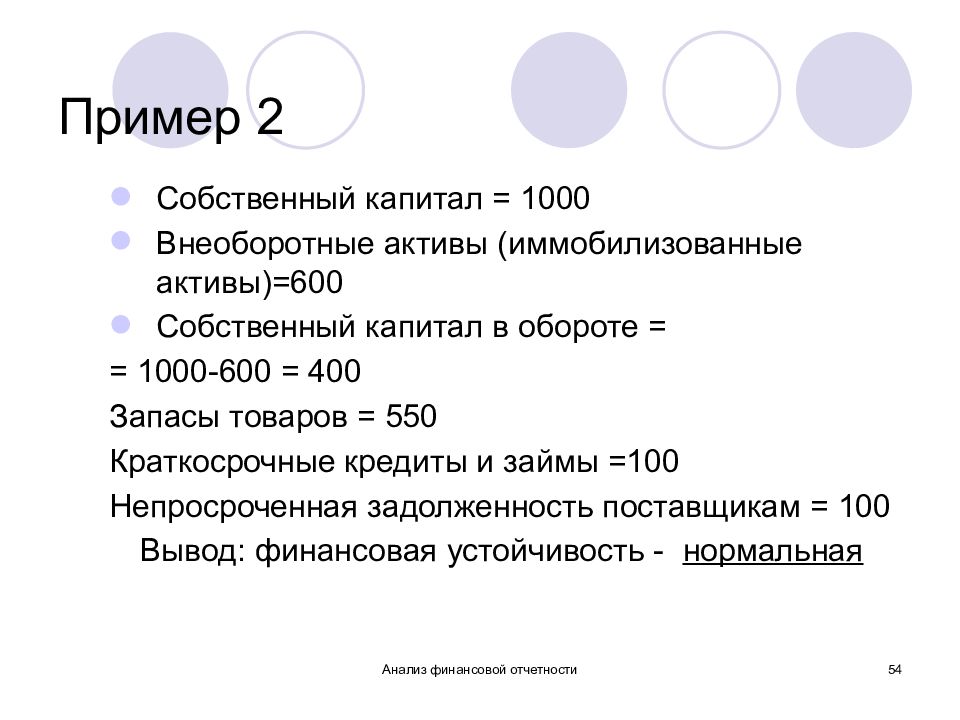

Слайд 54: Пример 2

Анализ финансовой отчетности 54 Пример 2 Собственный капитал = 1000 Внеоборотные активы (иммобилизованные активы)=600 Собственный капитал в обороте = = 1000-600 = 400 Запасы товаров = 550 Краткосрочные кредиты и займы =100 Непросроченная задолженность поставщикам = 100 Вывод: финансовая устойчивость - нормальная

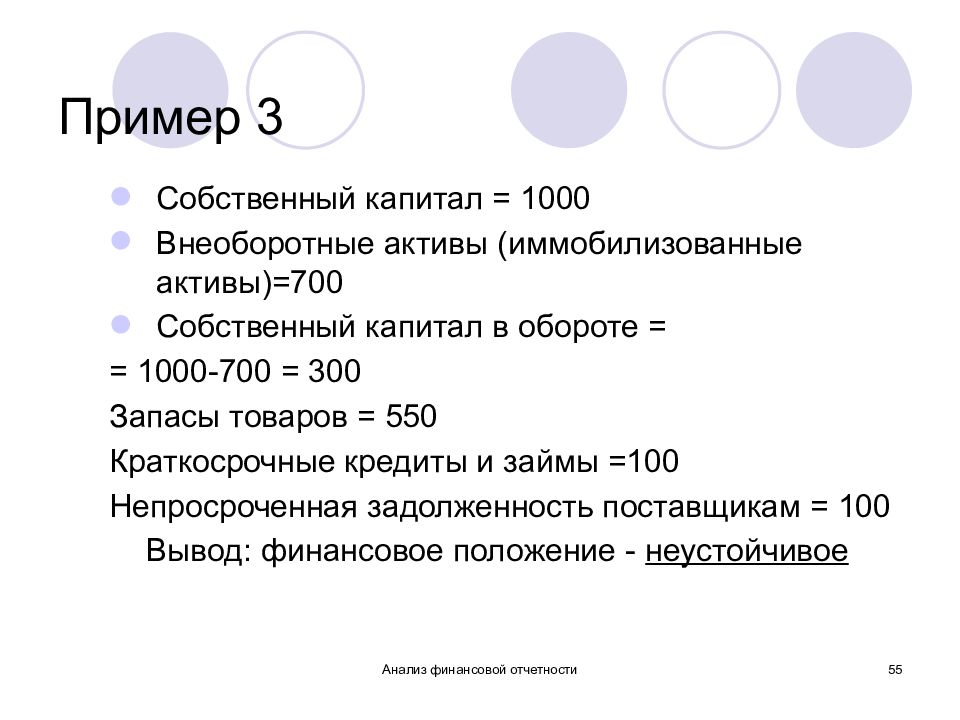

Слайд 55: Пример 3

Анализ финансовой отчетности 55 Пример 3 Собственный капитал = 1000 Внеоборотные активы (иммобилизованные активы)=700 Собственный капитал в обороте = = 1000-700 = 300 Запасы товаров = 550 Краткосрочные кредиты и займы =100 Непросроченная задолженность поставщикам = 100 Вывод: финансовое положение - неустойчивое

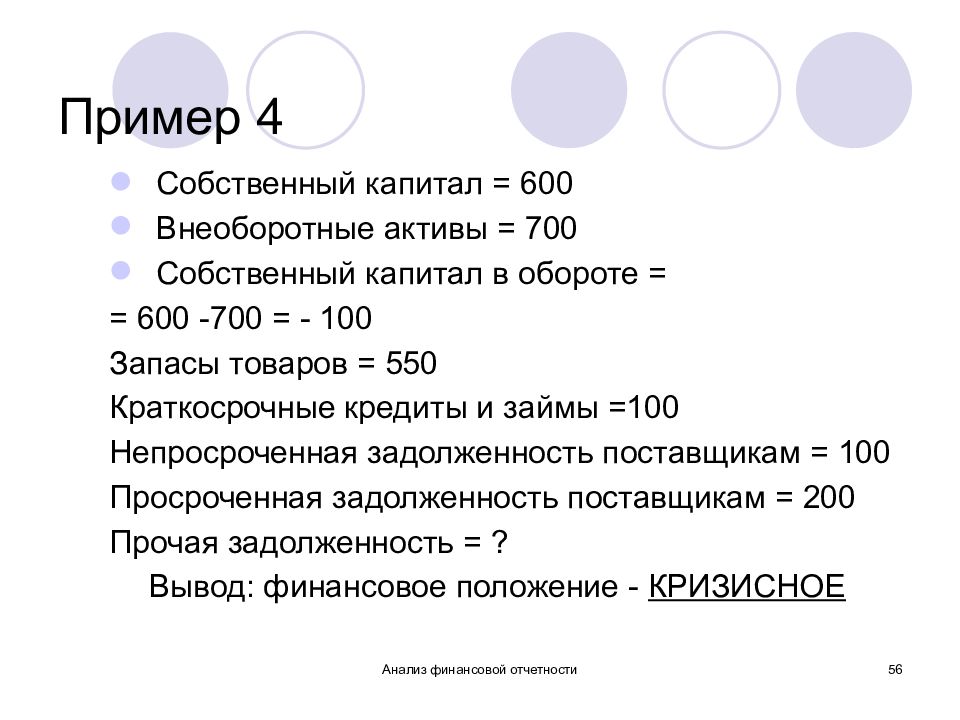

Слайд 56: Пример 4

Анализ финансовой отчетности 56 Пример 4 Собственный капитал = 600 Внеоборотные активы = 700 Собственный капитал в обороте = = 600 -700 = - 100 Запасы товаров = 550 Краткосрочные кредиты и займы =100 Непросроченная задолженность поставщикам = 100 Просроченная задолженность поставщикам = 200 Прочая задолженность = ? Вывод: финансовое положение - КРИЗИСНОЕ

Слайд 57: Тема 3. Анализ отчета о прибылях и убытках

Анализ финансовой отчетности 57 Тема 3. Анализ отчета о прибылях и убытках 1.Значение и основные направления анализа Отчета 2.Вертикальный и горизонтальный анализ Отчета 3.Оценка внутрифирменной эффективности на основе Отчета 4.Моделирование показателей рентабельности 5. Анализ прибыли на одну акцию

Слайд 58: 1.Значение и основные направления анализа Отчета

Анализ финансовой отчетности 58 1.Значение и основные направления анализа Отчета Главная цель управления прибылью –максимизация чистой прибыли и повышение стоимости бизнеса в текущем и перспективном периодах; Главная цель анализа прибыли – поиск путей ее роста

Слайд 59: (продолжение)

Анализ финансовой отчетности 59 (продолжение) Основные задачи, которые можно решить, анализируя Отчет: Определение факторов роста прибыли и причин ее снижения; Оценка «качества» управления организацией и эффективности менеджмента; Оценка достаточности использования прибыли на развитие бизнеса

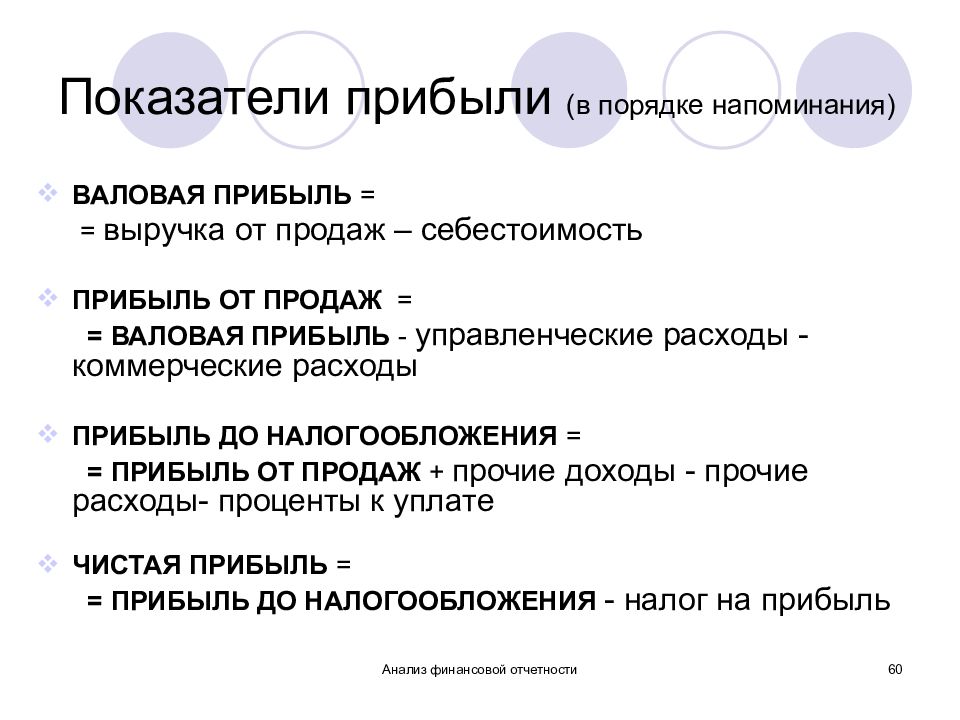

Слайд 60: Показатели прибыли (в порядке напоминания)

Анализ финансовой отчетности 60 Показатели прибыли (в порядке напоминания) ВАЛОВАЯ ПРИБЫЛЬ = = выручка от продаж – себестоимость ПРИБЫЛЬ ОТ ПРОДАЖ = = ВАЛОВАЯ ПРИБЫЛЬ - управленческие расходы - коммерческие расходы ПРИБЫЛЬ ДО НАЛОГООБЛОЖЕНИЯ = = ПРИБЫЛЬ ОТ ПРОДАЖ + прочие доходы - прочие расходы- проценты к уплате ЧИСТАЯ ПРИБЫЛЬ = = ПРИБЫЛЬ ДО НАЛОГООБЛОЖЕНИЯ - налог на прибыль

Слайд 61: Методы анализа:

Анализ финансовой отчетности 61 Методы анализа: Горизонтальный – оценка динамики изменений показателей отчета о прибылях и убытках; Вертикальный – оценка структуры отчета о прибылях и убытках (выявление структурных изменений в составе прибыли и влияния каждой позиции отчетности на результат в целом); Факторный анализ

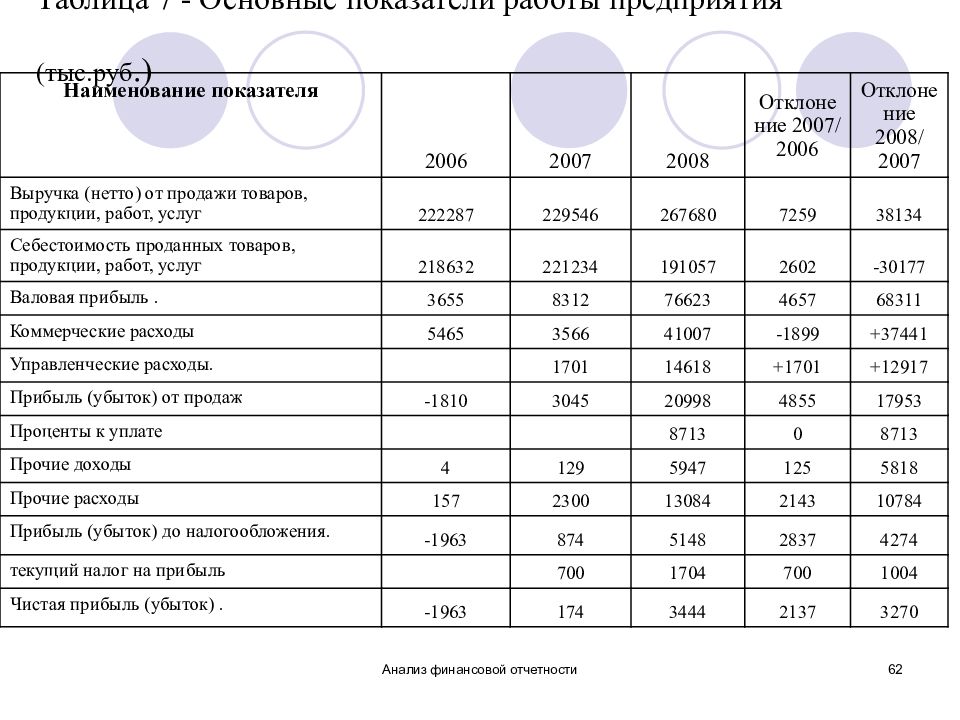

Слайд 62: Таблица 7 - Основные показатели работы предприятия (тыс.руб.)

Анализ финансовой отчетности 62 Таблица 7 - Основные показатели работы предприятия (тыс.руб.) Наименование показателя 2006 2007 2008 Отклонение 2007/ 2006 Отклонение 2008/ 2007 Выручка (нетто) от продажи товаров, продукции, работ, услуг 222287 229546 267680 7259 38134 Себестоимость проданных товаров, продукции, работ, услуг 218632 221234 191057 2602 -30177 Валовая прибыль. 3655 8312 76623 4657 68311 Коммерческие расходы 5465 3566 41007 -1899 +37441 Управленческие расходы. 1701 14618 +1701 +12917 Прибыль (убыток) от продаж -1810 3045 20998 4855 17953 Проценты к уплате 8713 0 8713 Прочие доходы 4 129 5947 125 5818 Прочие расходы 157 2300 13084 2143 10784 Прибыль (убыток) до налогообложения. -1963 874 5148 2837 4274 текущий налог на прибыль 700 1704 700 1004 Чистая прибыль (убыток). -1963 174 3444 2137 3270

Слайд 63: Таблица 8 - Основные показатели работы предприятия (в % к выручке)

Анализ финансовой отчетности 63 Таблица 8 - Основные показатели работы предприятия (в % к выручке) Наименование показателя 2006 2007 2008 Отклонение 2007/ 2006 Отклонение 2008/ 2007 Выручка (нетто) от продажи товаров, продукции, работ, услуг 100 100 100 0 0 Себестоимость проданных товаров, продукции, работ, услуг 98,36 96,38 71,38 -1,98 -25,0 Валовая прибыль. 1,64 3,62 28,62 1,98 25,0 Коммерческие расходы 2,46 1,55 15,32 -0,91 13,77 Управленческие расходы. 0 0,74 5,46 0,74 4,72 Прибыль (убыток) от продаж -0,83 1,33 7,84 2,14 6,52 Проценты к уплате 0 0 3,26 0 3,26 Прочие доходы 0 0,06 2,22 0,06 2,17 Прочие расходы 0,07 1,0 4,89 0,93 3,89 Прибыль (убыток) до налогообложения. -0,88 0,38 1,92 -1,26 1,54 текущий налог на прибыль 0 0,30 0,64 0,30 0,33 Чистая прибыль (убыток). -0,88 0,08 1,29 0,96 1,21

Слайд 64: 3.Оценка внутрифирменной эффективности на основе Отчета

Анализ финансовой отчетности 64 3.Оценка внутрифирменной эффективности на основе Отчета 1 группа показателей: показатели рентабельности 2 группа показателей: показатели оборачиваемости Показатели безубыточности

Слайд 65: Группы показателей рентабельности

Анализ финансовой отчетности 65 Группы показателей рентабельности Продаж = отношению соответствующих видов прибыли к объему продаж; Производства = отношению прибыли от продаж к Себестоимости проданных товаров Активов = отношению соответствующих видов прибыли к той или иной группе активов; Финансовых источников капитала

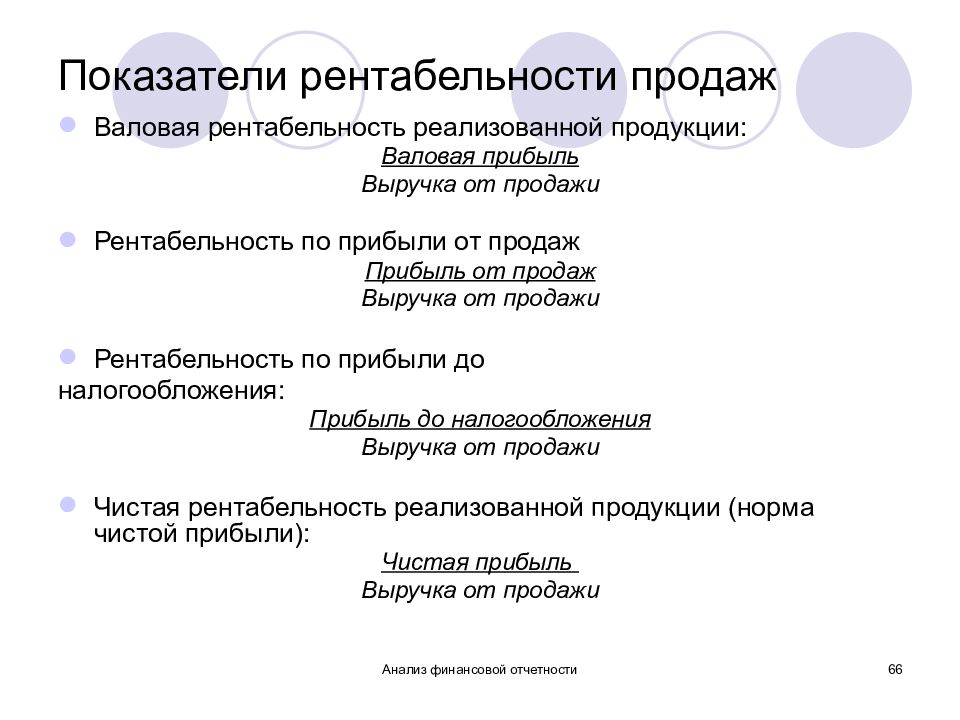

Слайд 66: Показатели рентабельности продаж

Анализ финансовой отчетности 66 Показатели рентабельности продаж Валовая рентабельность реализованной продукции: Валовая прибыль Выручка от продажи Рентабельность по прибыли от продаж Прибыль от продаж Выручка от продажи Рентабельность по прибыли до налогообложения: Прибыль до налогообложения Выручка от продажи Чистая рентабельность реализованной продукции (норма чистой прибыли): Чистая прибыль Выручка от продажи

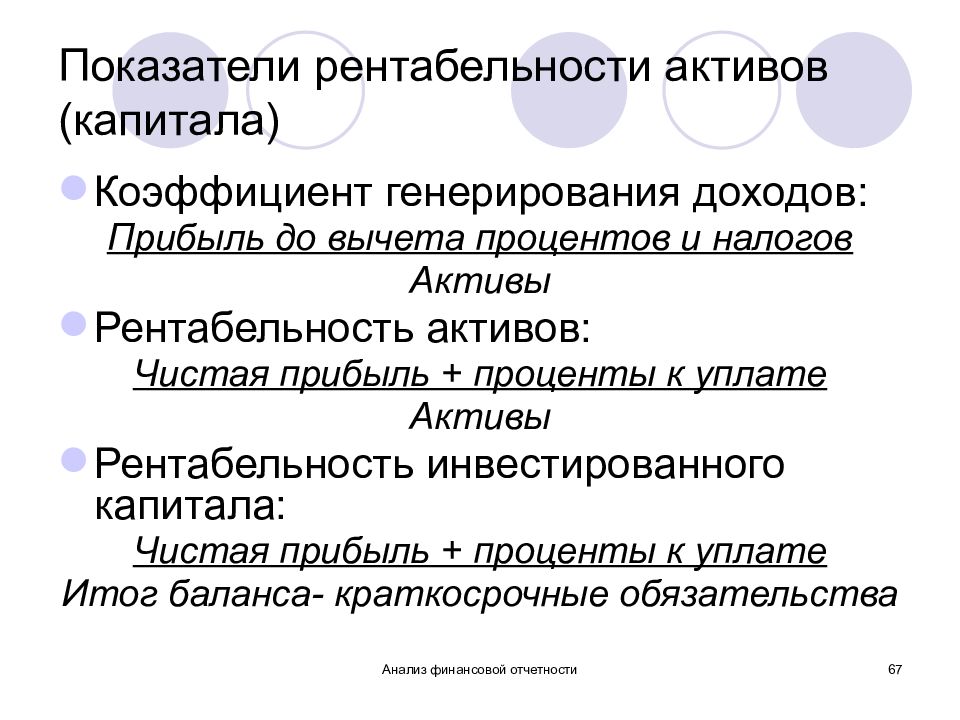

Слайд 67: Показатели рентабельности активов (капитала)

Анализ финансовой отчетности 67 Показатели рентабельности активов (капитала) Коэффициент генерирования доходов: Прибыль до вычета процентов и налогов Активы Рентабельность активов: Чистая прибыль + проценты к уплате Активы Рентабельность инвестированного капитала: Чистая прибыль + проценты к уплате Итог баланса- краткосрочные обязательства

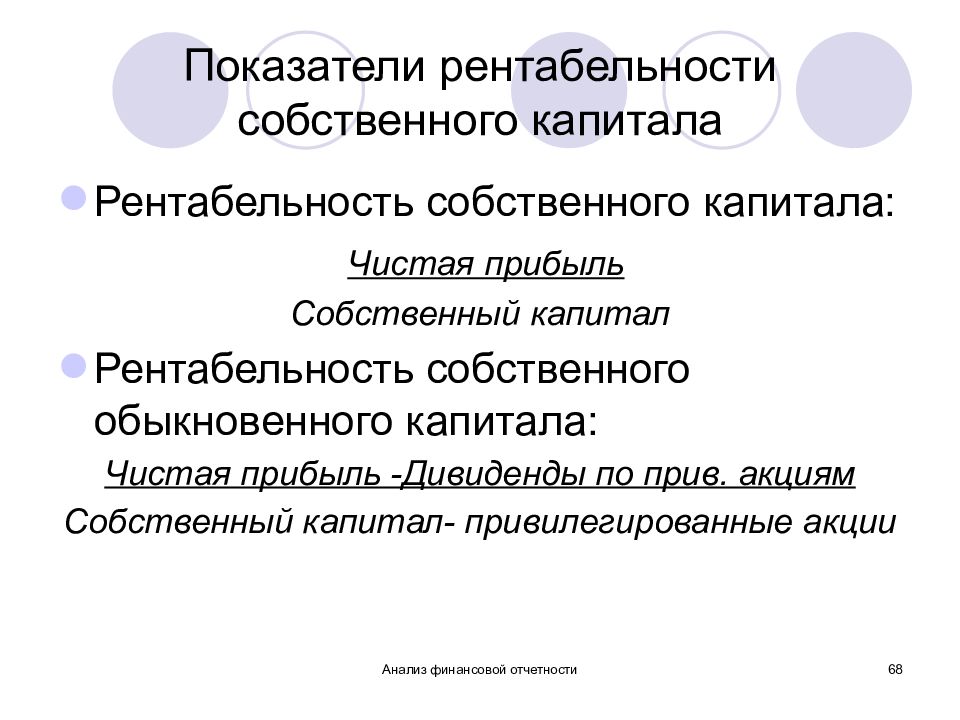

Слайд 68: Показатели рентабельности собственного капитала

Анализ финансовой отчетности 68 Показатели рентабельности собственного капитала Рентабельность собственного капитала: Чистая прибыль Собственный капитал Рентабельность собственного обыкновенного капитала: Чистая прибыль - Дивиденды по прив. акциям Собственный капитал- привилегированные акции

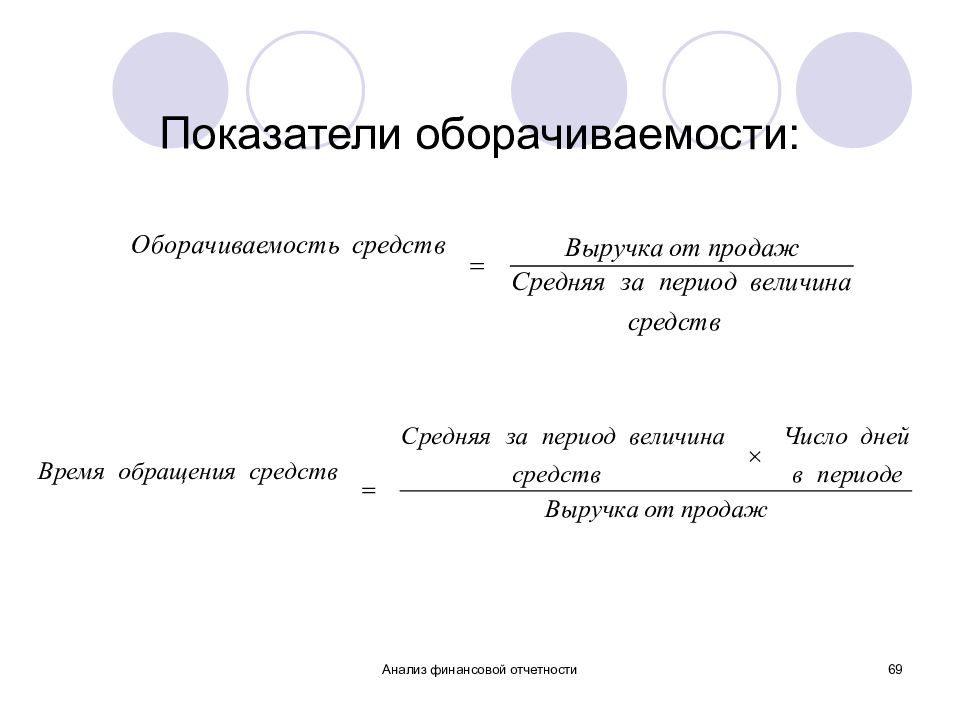

Слайд 69: Показатели оборачиваемости:

Анализ финансовой отчетности 69 Показатели оборачиваемости:

Слайд 70: Таблица 9 - Показатели оборачиваемости

Анализ финансовой отчетности 70 Таблица 9 - Показатели оборачиваемости Показатели За прошлый год За отчетный год Отклонение Коэффициент оборачиваемости оборотных активов Срок оборачиваемости ОА, дн. 5,9 61,0 4,3 83,7 -1,6 +22,7 Коэффициент оборачиваемости запасов Срок оборачиваемости запасов 25,2 14,3 14,2 25,4 -11,0 +11,1 Коэффициент оборачиваемости дебиторской задолженности Срок оборачиваемости ДЗ 8,1 44,4 6,6 54,5 -1,5 +10,1 Коэффициент оборачиваемости кредиторской задолженности Срок оборачиваемости КЗ 15,4 23,3 12,2 29,5 -3,2 +6,3 Продолжительность финансового цикла 35,4 50,4 +15

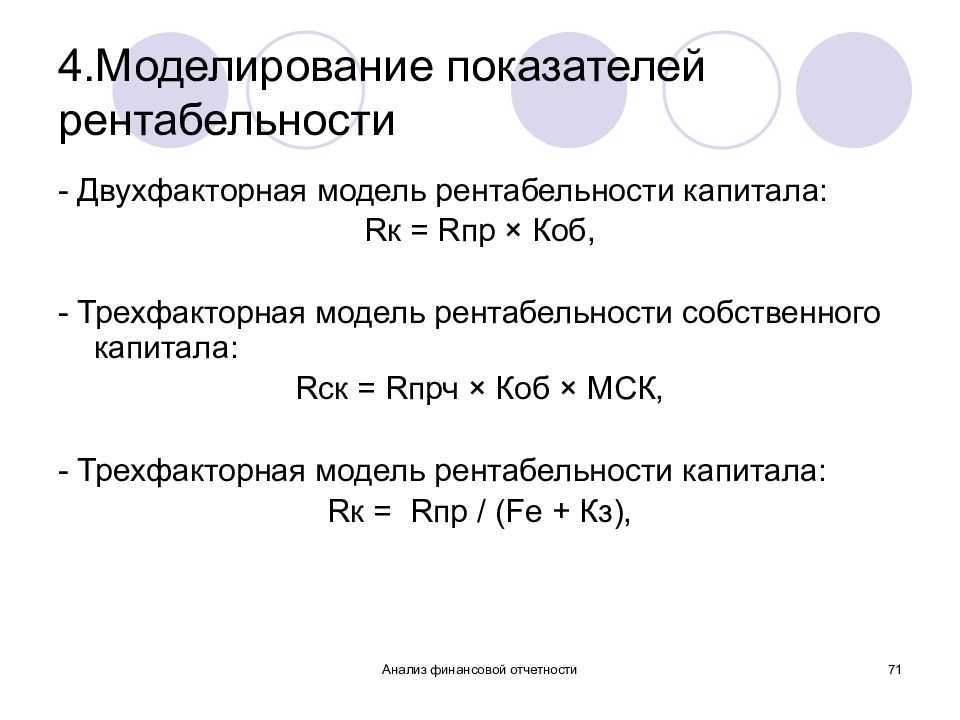

Слайд 71: 4.Моделирование показателей рентабельности

Анализ финансовой отчетности 71 4.Моделирование показателей рентабельности - Двухфакторная модель рентабельности капитала: R к = R пр × Коб, - Трехфакторная модель рентабельности собственного капитала: R ск = R прч × Коб × МСК, - Трехфакторная модель рентабельности капитала: R к = R пр / ( F е + Кз),

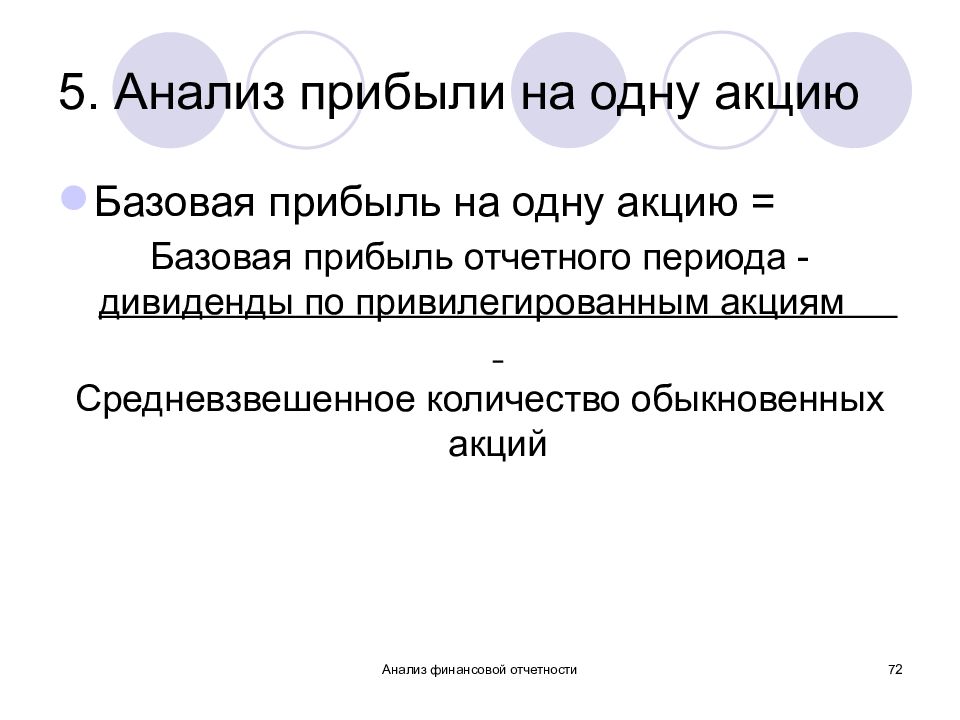

Слайд 72: 5. Анализ прибыли на одну акцию

Анализ финансовой отчетности 72 5. Анализ прибыли на одну акцию Базовая прибыль на одну акцию = Базовая прибыль отчетного периода - дивиденды по привилегированным акциям Средневзвешенное количество обыкновенных акций

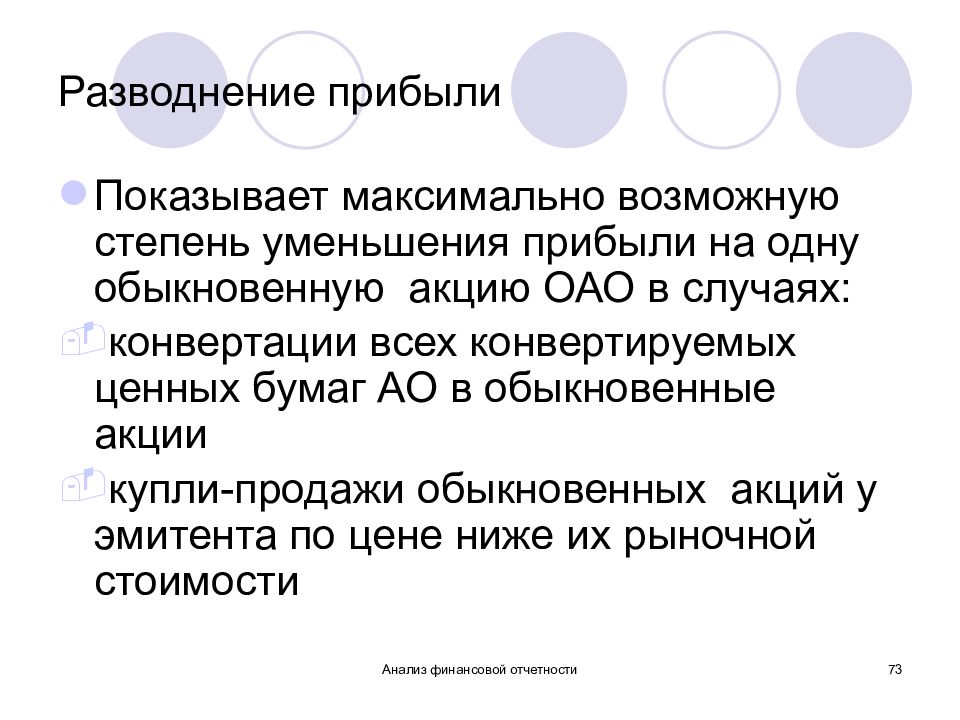

Слайд 73: Разводнение прибыли

Анализ финансовой отчетности 73 Разводнение прибыли Показывает максимально возможную степень уменьшения прибыли на одну обыкновенную акцию ОАО в случаях: конвертации всех конвертируемых ценных бумаг АО в обыкновенные акции купли-продажи обыкновенных акций у эмитента по цене ниже их рыночной стоимости

Слайд 74: Тема 4. Анализ Отчета об изменениях капитала

Анализ финансовой отчетности 74 Тема 4. Анализ Отчета об изменениях капитала 1. Цели и п оследовательность проведения анализа 2. Анализ движения собственного капитала организации 3. Анализ источников роста собственного капитала 4. Критерии обоснования структуры капитала

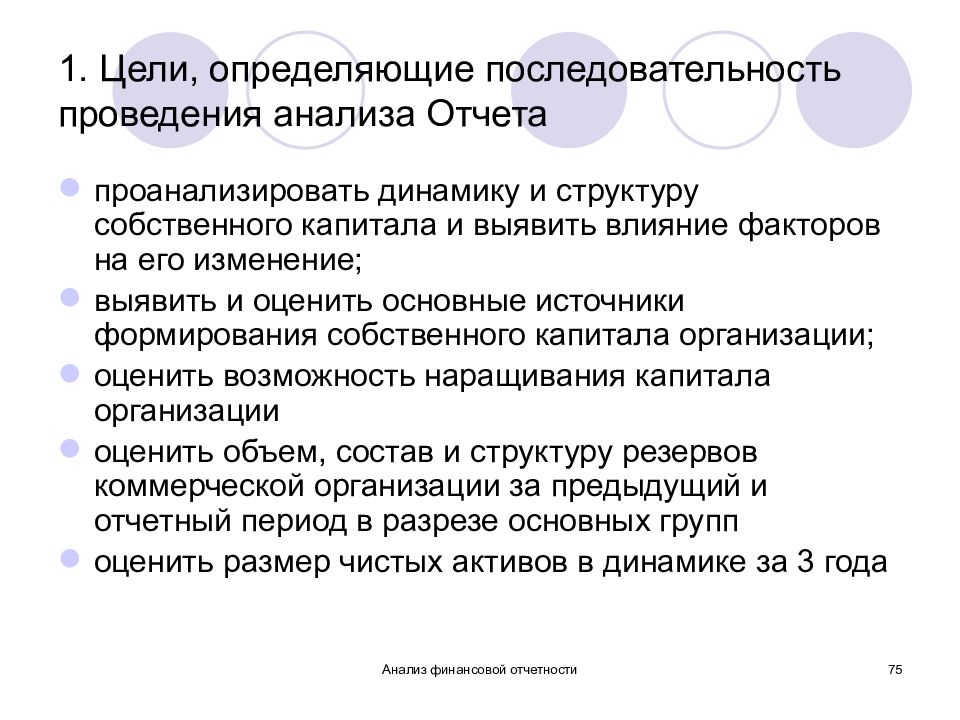

Слайд 75: 1. Цели, определяющие последовательность проведения анализа Отчета

Анализ финансовой отчетности 75 1. Цели, определяющие последовательность проведения анализа Отчета проанализировать динамику и структуру собственного капитала и выявить влияние факторов на его изменение; выявить и оценить основные источники формирования собственного капитала организации; оценить возможность наращивания капитала организации оценить объем, состав и структуру резервов коммерческой организации за предыдущий и отчетный период в разрезе основных групп оценить размер чистых активов в динамике за 3 года

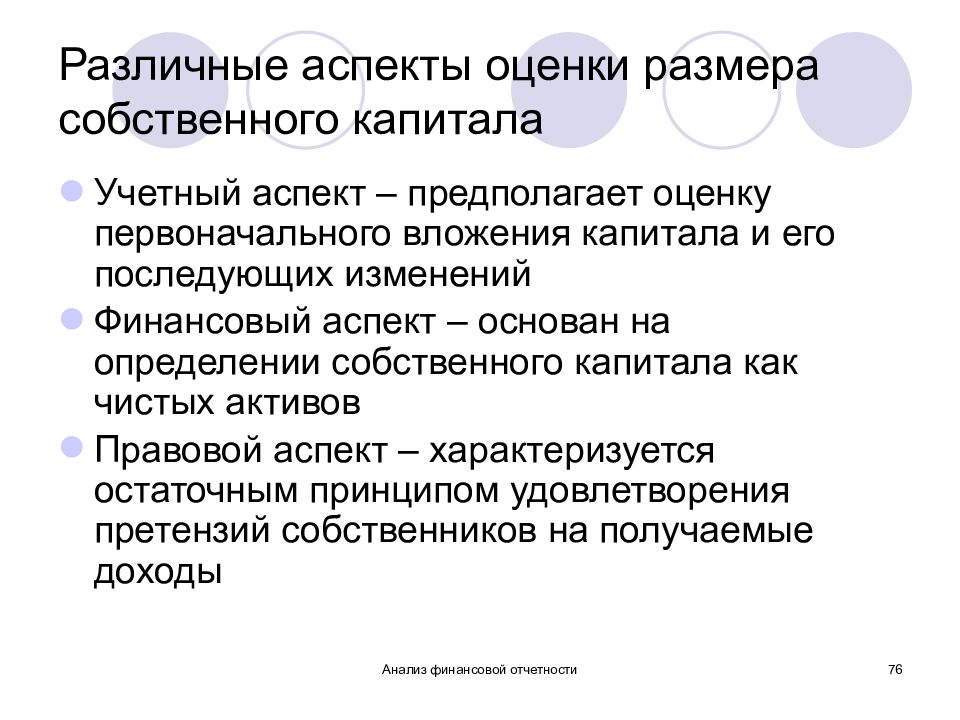

Слайд 76: Различные аспекты оценки размера собственного капитала

Анализ финансовой отчетности 76 Различные аспекты оценки размера собственного капитала Учетный аспект – предполагает оценку первоначального вложения капитала и его последующих изменений Финансовый аспект – основан на определении собственного капитала как чистых активов Правовой аспект – характеризуется остаточным принципом удовлетворения претензий собственников на получаемые доходы

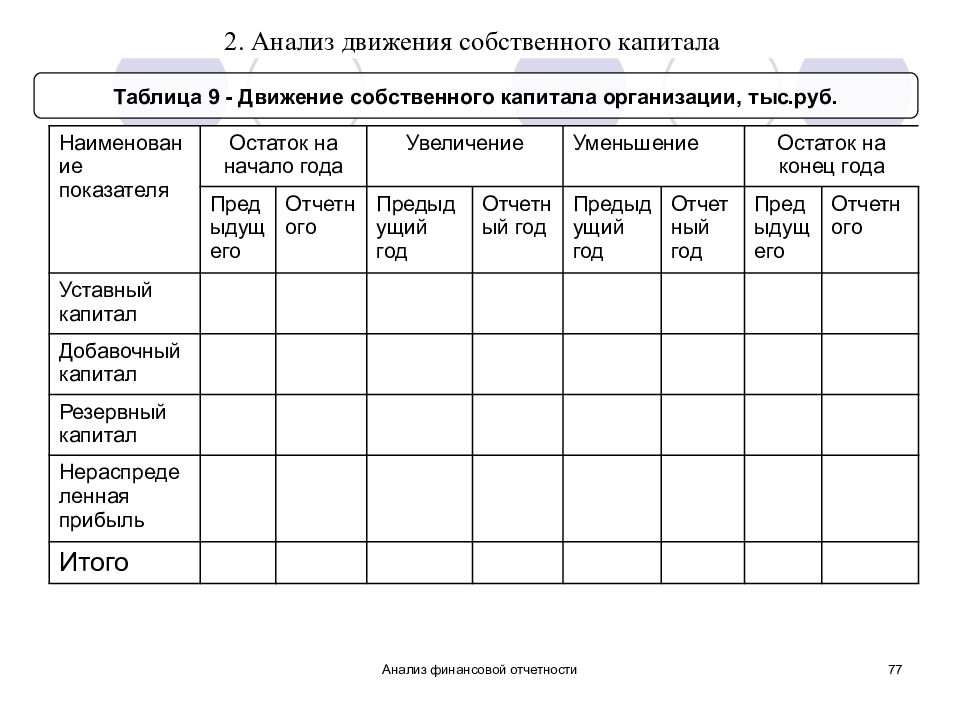

Слайд 77

Анализ финансовой отчетности 77 Таблица 9 - Движение собственного капитала организации, тыс.руб. Наименование показателя Остаток на начало года Увеличение Уменьшение Остаток на конец года Предыдущего Отчетного Предыдущий год Отчетный год Предыдущий год Отчетный год Предыдущего Отчетного Уставный капитал Добавочный капитал Резервный капитал Нераспределенная прибыль Итого 2. Анализ движения собственного капитала

Слайд 78

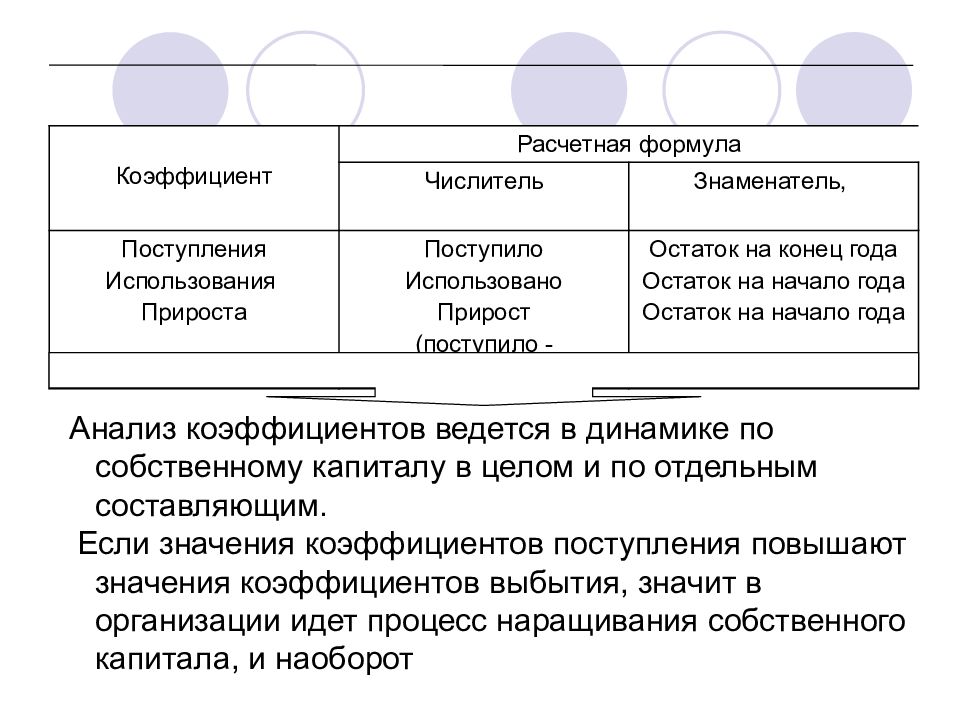

Анализ финансовой отчетности 78 Коэффициент Расчетная формула Числитель Знаменатель, Поступления Использования Прироста Поступило Использовано Прирост (поступило - использовано) Остаток на конец года Остаток на начало года Остаток на начало года Анализ коэффициентов ведется в динамике по собственному капиталу в целом и по отдельным составляющим. Если значения коэффициентов поступления повышают значения коэффициентов выбытия, значит в организации идет процесс наращивания собственного капитала, и наоборот

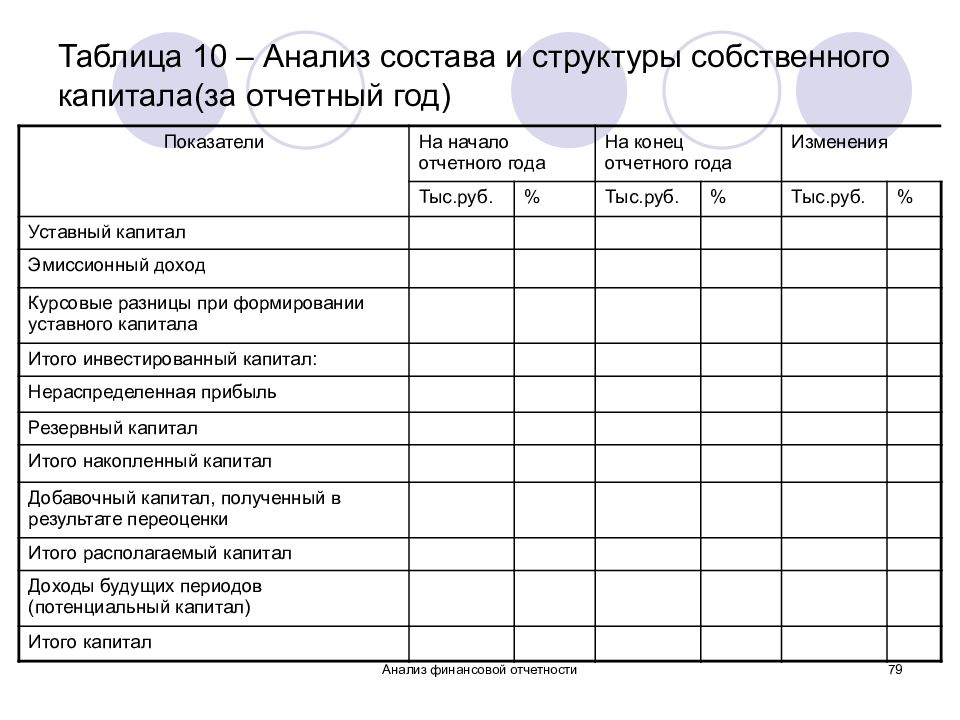

Слайд 79: Таблица 10 – Анализ состава и структуры собственного капитала(за отчетный год)

Анализ финансовой отчетности 79 Таблица 10 – Анализ состава и структуры собственного капитала(за отчетный год) Показатели На начало отчетного года На конец отчетного года Изменения Тыс.руб. % Тыс.руб. % Тыс.руб. % Уставный капитал Эмиссионный доход Курсовые разницы при формировании уставного капитала Итого инвестированный капитал: Нераспределенная прибыль Резервный капитал Итого накопленный капитал Добавочный капитал, полученный в результате переоценки Итого располагаемый капитал Доходы будущих периодов (потенциальный капитал) Итого капитал

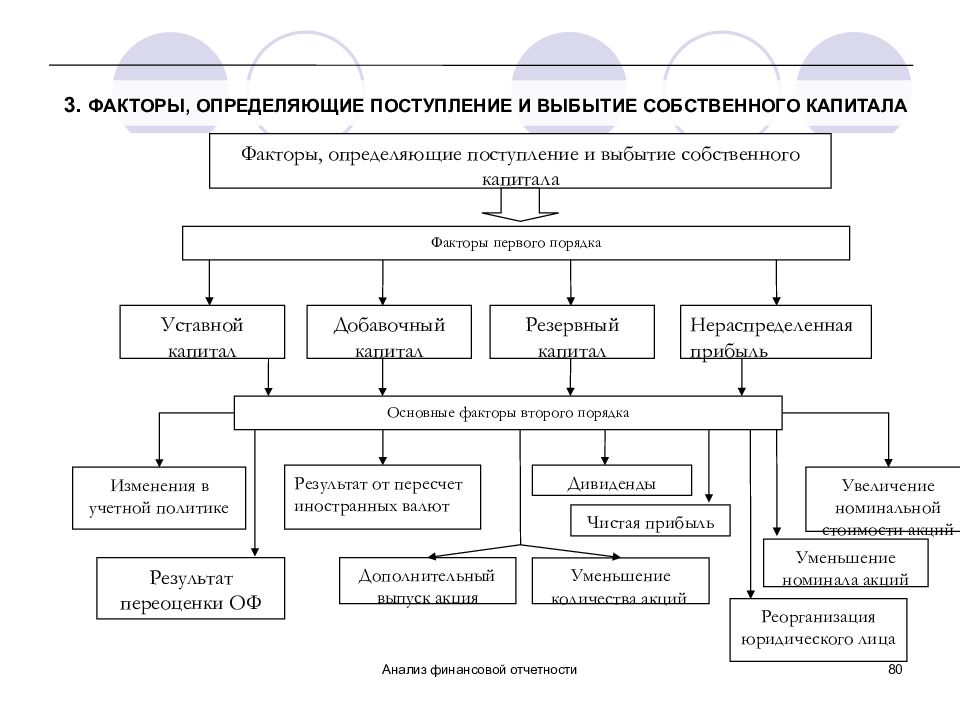

Слайд 80

Анализ финансовой отчетности 80 3. ФАКТОРЫ, ОПРЕДЕЛЯЮЩИЕ ПОСТУПЛЕНИЕ И ВЫБЫТИЕ СОБСТВЕННОГО КАПИТАЛА Факторы, определяющие поступление и выбытие собственного капитала Факторы первого порядка Уставной капитал Добавочный капитал Резервный капитал Нераспределенная прибыль Основные факторы второго порядка Изменения в учетной политике Результат переоценки ОФ Результат от пересчет иностранных валют Чистая прибыль Дивиденды Дополнительный выпуск акция Увеличение номинальной стоимости акций Реорганизация юридического лица Уменьшение номинала акций Уменьшение количества акций

Слайд 81: 4. Критерии обоснования структуры капитала

Анализ финансовой отчетности 81 4. Критерии обоснования структуры капитала 1. скорость возврата вложенного капитала 2. показатели рентабельности собственного капитала 3. цена собственного капитала 4. прибыль на акцию

Слайд 82: Тема 5. АНАЛИЗ ОТЧЕТА О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

Анализ финансовой отчетности 82 Тема 5. АНАЛИЗ ОТЧЕТА О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ 1. Понятие и виды денежного потока 2. Основные направления анализа денежного потока 3. Аналитические показатели по оценке денежного потока

Слайд 83

Анализ финансовой отчетности 83 Денежный поток организации – совокупность распределенных во времени поступлений и выплат денежных средств, создаваемых его хозяйственной деятельностью Виды денежных потоков согласно формы № 4: по текущей деятельности; по инвестиционной деятельности; по финансовой деятельности.

Слайд 84: Показатели денежного потока

Анализ финансовой отчетности 84 Показатели денежного потока Объем поступлений денежных средств; Объем расходования денежных средств; Чистый денежный поток (ЧПД) ( Cash-flow) – разница между положительным и отрицательным денежными потоками за период; Остатки денежных средств на начало и конец периода; Контрольная сумма денежных средств

Слайд 85: Целевое назначение анализа –обеспечить информацией для оценки:

Анализ финансовой отчетности 85 Целевое назначение анализа –обеспечить информацией для оценки: - финансовой гибкости, т.е. способности организации быстро получать денежные средства в случае возникновения неблагоприятных обстоятельств - ликвидности, т.е. способность организации конвертировать активы в деньги; - платежеспособности, т.е. способности организации получать денежные средства в форме пригодной для оплаты обязательств

Слайд 86: 2. Основные направления анализа денежного потока

Анализ финансовой отчетности 86 2. Основные направления анализа денежного потока Анализ движения денежных средств: поступления и расходования Оценка уровня достаточности формирования денежных средств, Оценка сбалансированности положительного и отрицательного денежных потоков организации по объему и во времени, Оценка эффективности их использования

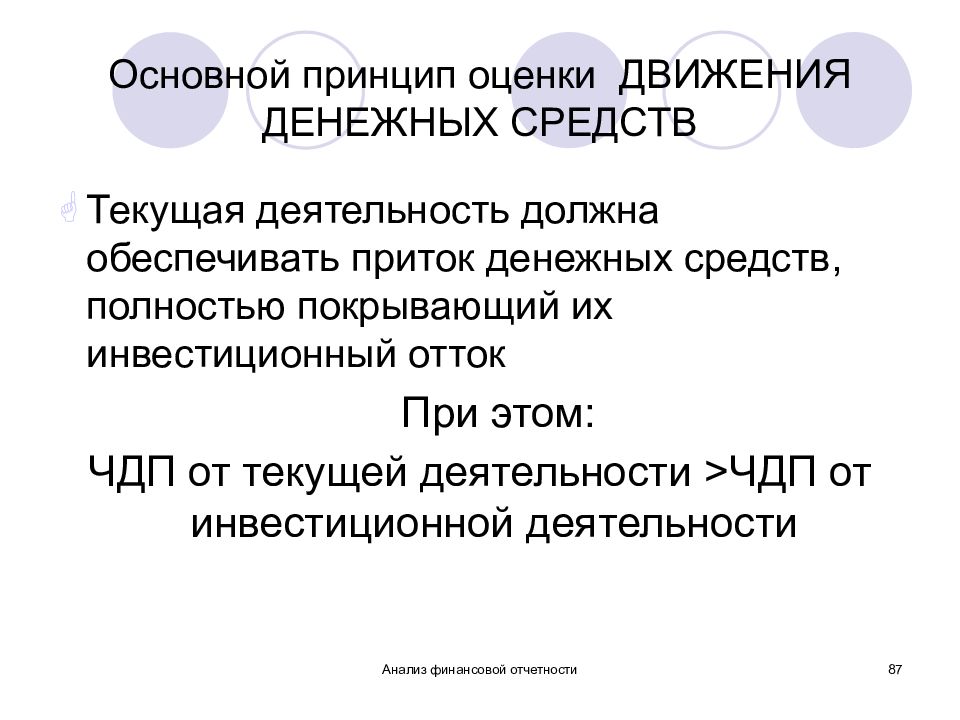

Слайд 87: Основной принцип оценки ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ

Анализ финансовой отчетности 87 Основной принцип оценки ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ Текущая деятельность должна обеспечивать приток денежных средств, полностью покрывающий их инвестиционный отток При этом: ЧДП от текущей деятельности > ЧДП от инвестиционной деятельности

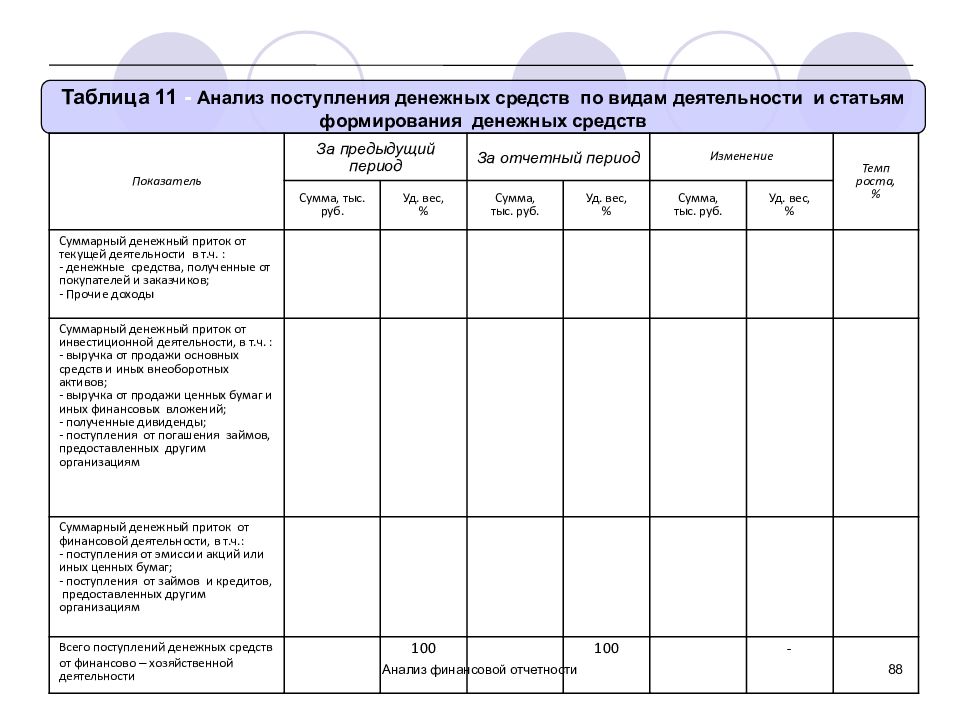

Слайд 88

Анализ финансовой отчетности 88 Таблица 11 - Анализ поступления денежных средств по видам деятельности и статьям формирования денежных средств Показатель За предыдущий период За отчетный период Изменение Темп роста, % Сумма, тыс. руб. Уд. вес, % Сумма, тыс. руб. Уд. вес, % Сумма, тыс. руб. Уд. вес, % Суммарный денежный приток от текущей деятельности в т.ч. : - денежные средства, полученные от покупателей и заказчиков; - Прочие доходы Суммарный денежный приток от инвестиционной деятельности, в т.ч. : - выручка от продажи основных средств и иных внеоборотных активов; - выручка от продажи ценных бумаг и иных финансовых вложений; - полученные дивиденды; - поступления от погашения займов, предоставленных другим организациям Суммарный денежный приток от финансовой деятельности, в т.ч.: - поступления от эмиссии акций или иных ценных бумаг; - поступления от займов и кредитов, предоставленных другим организациям Всего поступлений денежных средств от финансово – хозяйственной деятельности 100 100 -

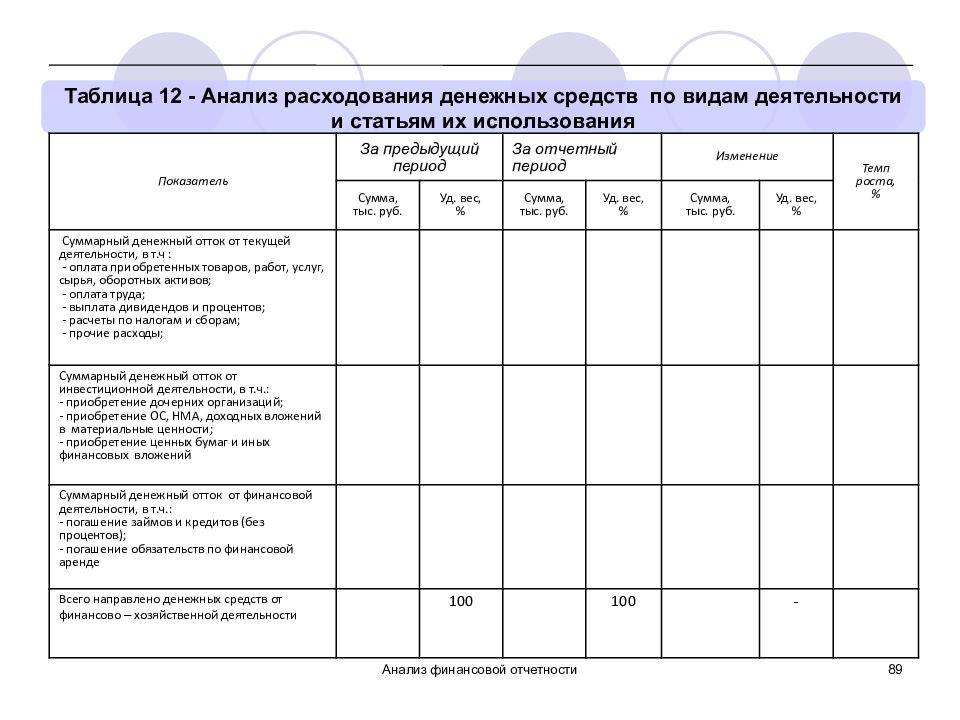

Слайд 89

Анализ финансовой отчетности 89 Таблица 12 - Анализ расходования денежных средств по видам деятельности и статьям их использования Показатель За предыдущий период За отчетный период Изменение Темп роста, % Сумма, тыс. руб. Уд. вес, % Сумма, тыс. руб. Уд. вес, % Сумма, тыс. руб. Уд. вес, % Суммарный денежный отток от текущей деятельности, в т.ч : - оплата приобретенных товаров, работ, услуг, сырья, оборотных активов; - оплата труда; - выплата дивидендов и процентов; - расчеты по налогам и сборам; - прочие расходы; Суммарный денежный отток от инвестиционной деятельности, в т.ч.: - приобретение дочерних организаций; - приобретение ОС, НМА, доходных вложений в материальные ценности; - приобретение ценных бумаг и иных финансовых вложений Суммарный денежный отток от финансовой деятельности, в т.ч.: - погашение займов и кредитов (без процентов); - погашение обязательств по финансовой аренде Всего направлено денежных средств от финансово – хозяйственной деятельности 100 100 -

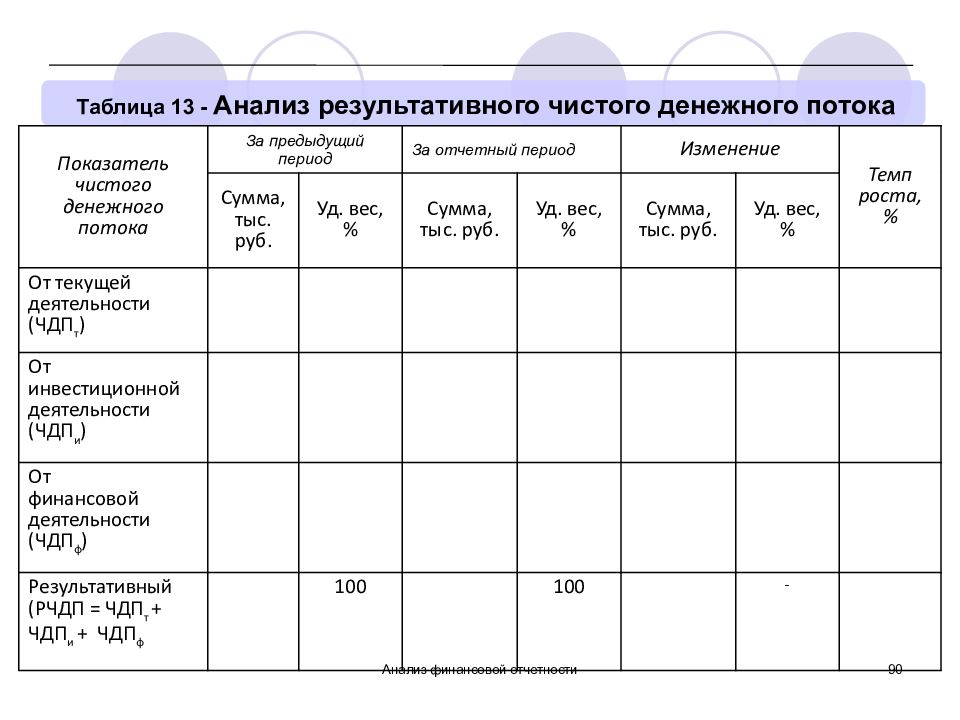

Слайд 90

Анализ финансовой отчетности 90 Таблица 13 - Анализ результативного чистого денежного потока Показатель чистого денежного потока За предыдущий период За отчетный период Изменение Темп роста, % Сумма, тыс. руб. Уд. вес, % Сумма, тыс. руб. Уд. вес, % Сумма, тыс. руб. Уд. вес, % От текущей деятельности (ЧДП т ) От инвестиционной деятельности (ЧДП и ) От финансовой деятельности (ЧДП ф ) Результативный (РЧДП = ЧДП т + ЧДП и + ЧДП ф 100 100 -

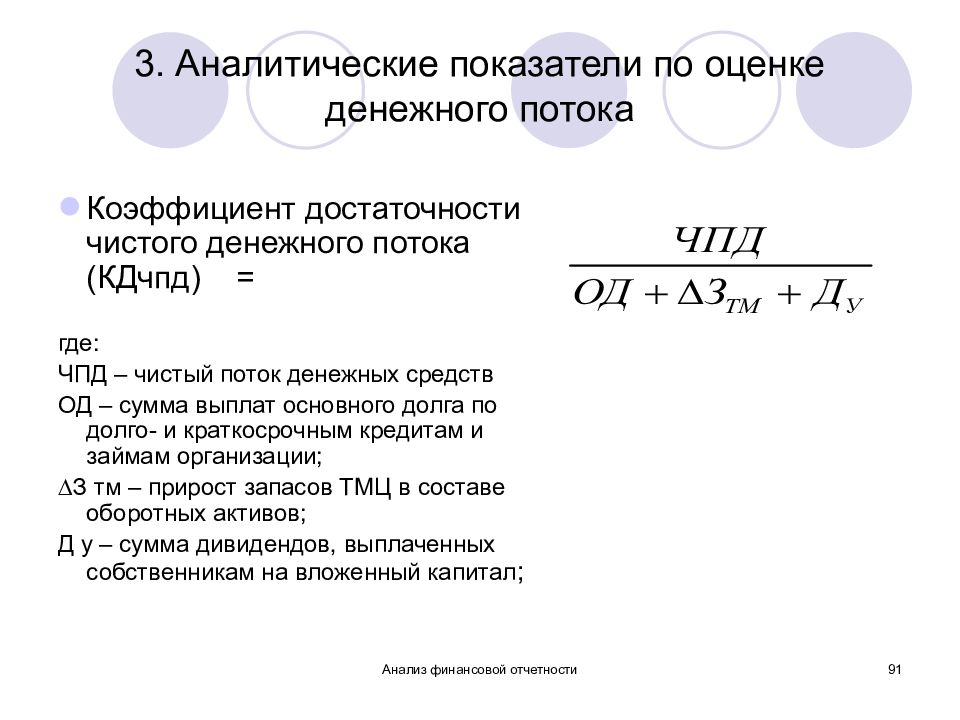

Слайд 91: 3. Аналитические показатели по оценке денежного потока

Анализ финансовой отчетности 91 3. Аналитические показатели по оценке денежного потока Коэффициент достаточности чистого денежного потока (КДчпд) = где: ЧПД – чистый поток денежных средств ОД – сумма выплат основного долга по долго- и краткосрочным кредитам и займам организации; ∆З тм – прирост запасов ТМЦ в составе оборотных активов; Д у – сумма дивидендов, выплаченных собственникам на вложенный капитал ;

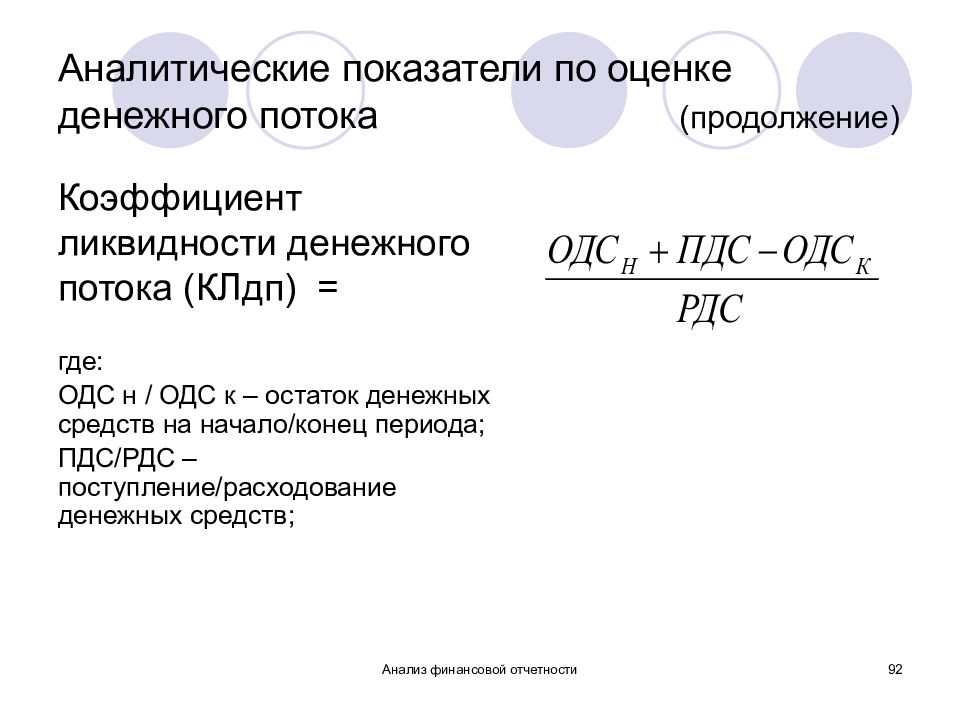

Слайд 92: Аналитические показатели по оценке денежного потока (продолжение)

Анализ финансовой отчетности 92 Аналитические показатели по оценке денежного потока (продолжение) Коэффициент ликвидности денежного потока (КЛдп) = где: ОДС н / ОДС к – остаток денежных средств на начало/конец периода; ПДС/РДС – поступление/расходование денежных средств;

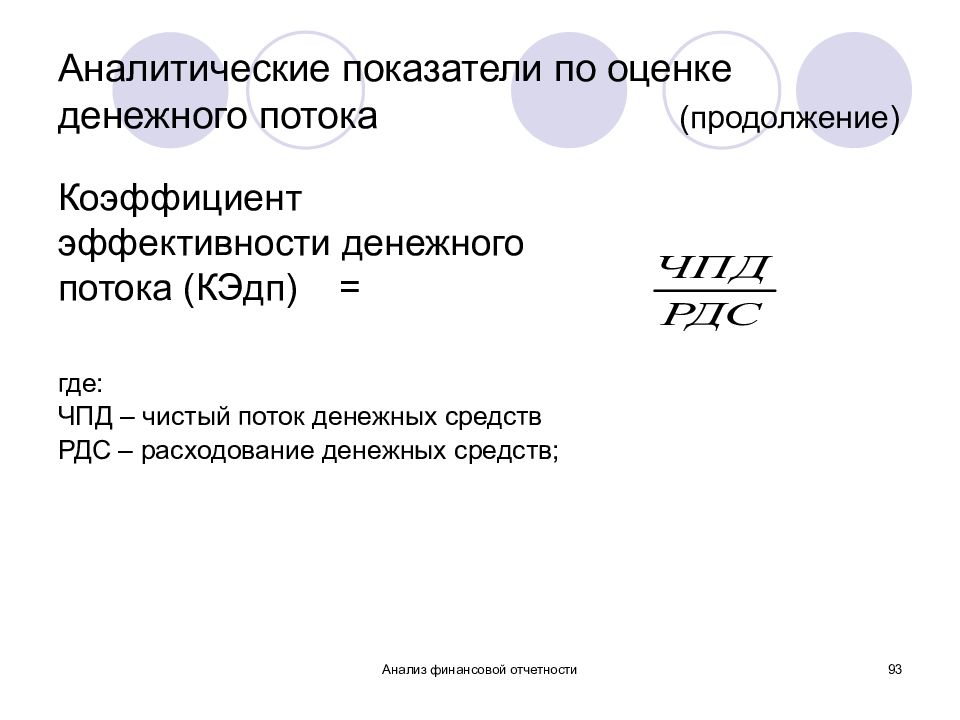

Слайд 93: Аналитические показатели по оценке денежного потока (продолжение)

Анализ финансовой отчетности 93 Аналитические показатели по оценке денежного потока (продолжение) Коэффициент эффективности денежного потока (КЭдп) = где: ЧПД – чистый поток денежных средств РДС – расходование денежных средств;

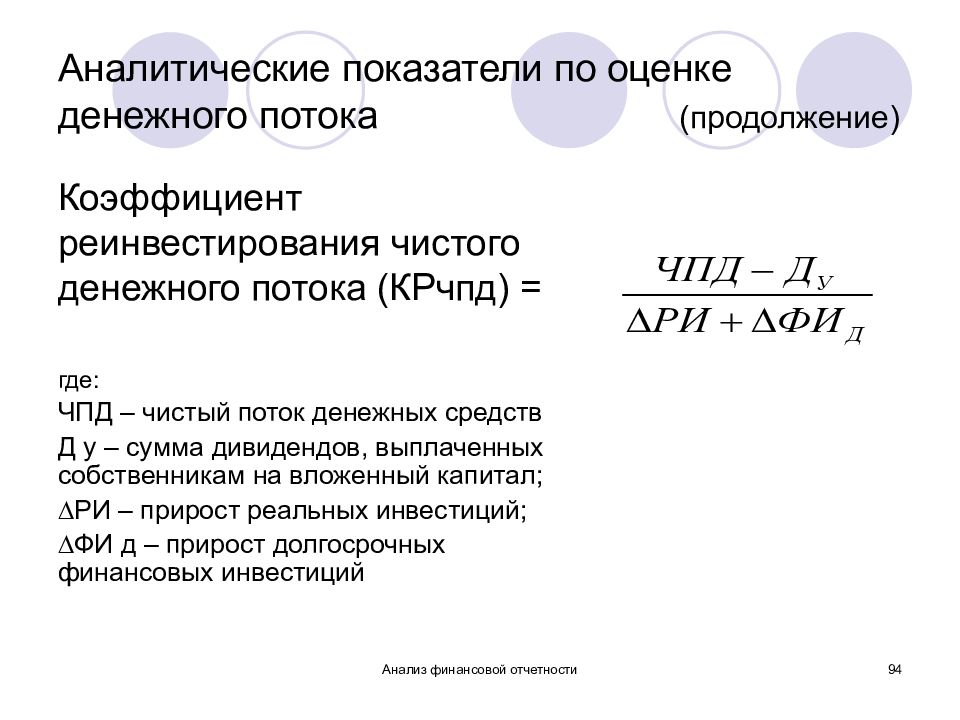

Слайд 94: Аналитические показатели по оценке денежного потока (продолжение)

Анализ финансовой отчетности 94 Аналитические показатели по оценке денежного потока (продолжение) Коэффициент реинвестирования чистого денежного потока (КРчпд) = где: ЧПД – чистый поток денежных средств Д у – сумма дивидендов, выплаченных собственникам на вложенный капитал; ∆РИ – прирост реальных инвестиций; ∆ФИ д – прирост долгосрочных финансовых инвестиций

Слайд 95: Тема 6. Анализ пояснений к балансу и Отчету о прибылях и убытках

Анализ финансовой отчетности 95 Тема 6. Анализ пояснений к балансу и Отчету о прибылях и убытках 1. Роль и содержание пояснений к балансу 2. Внутренние и внешние взаимосвязи показателей пояснений к балансу 3. Анализ показателей, содержащихся в пояснениях к балансу

Слайд 96: Состав пояснений к балансу (в соответствии с Приказом МФ от 02.07.2010№ 66н)

Анализ финансовой отчетности 96 Состав пояснений к балансу (в соответствии с Приказом МФ от 02.07.2010№ 66н) 1. Нематериальные активы и расходы на НИОКР 2. Основные средства 3. Финансовые вложения 4. Запасы 5. Дебиторская и кредиторская задолженность 6. Затраты на производство 7. Резервы под условные обязательства 8. Обеспечение обязательств 9.Государственная помощь

Слайд 97

Анализ финансовой отчетности 97 2. Внутренние и внешние взаимосвязи показателей, представленных в пояснениях к бухгалтерскому балансу и Отчету о прибылях и убытках, подробно рассмотрены в учебном пособии: Селезнева Н.Н. Анализ финансовой отчетности организации / Н.Н. Селезнева, А.Ф. Ионова. – М.: ЮНИТИ-ДАНА, 2008

Слайд 98

Анализ финансовой отчетности 98 Изучив содержание пояснений к балансу и Отчету о прибылях и убытках, самостоятельно разработайте алгоритм проведения анализа с учетом целей и задач аналитика

Слайд 99: Тема 7.Анализ консолидированной и сегментарной отчетности

Анализ финансовой отчетности 99 Тема 7.Анализ консолидированной и сегментарной отчетности 1. Понятие и особенности консолидированной отчетности 2. Особенности анализа данных консолидированной отчетности 3. Особенности анализа данных по сегментам

Слайд 100

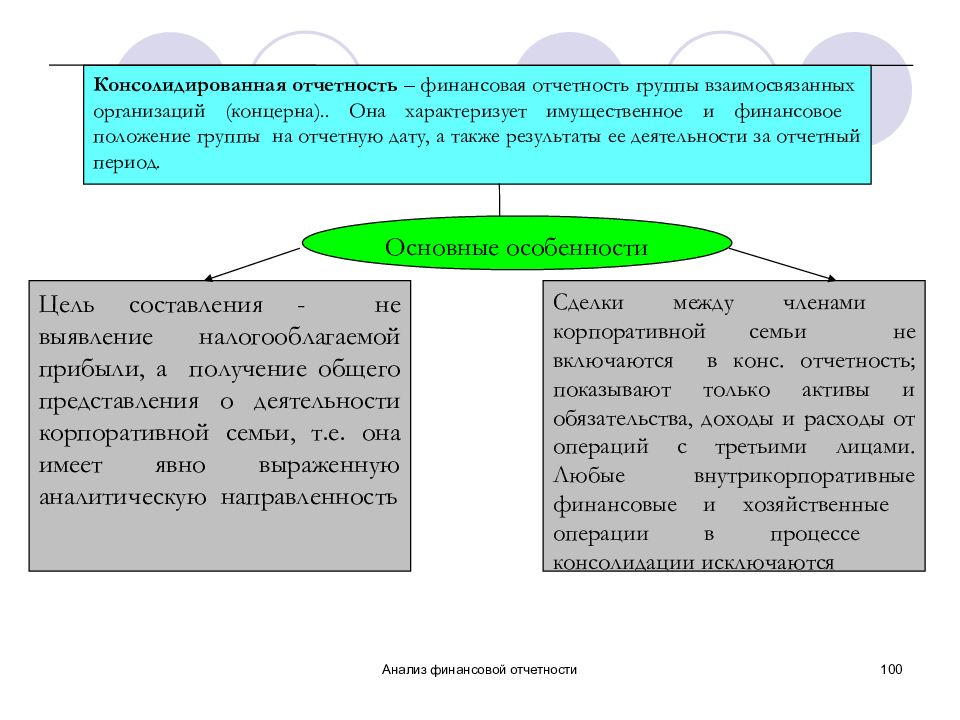

Анализ финансовой отчетности 100 Консолидированная отчетность – финансовая отчетность группы взаимосвязанных организаций (концерна).. Она характеризует имущественное и финансовое положение группы на отчетную дату, а также результаты ее деятельности за отчетный период. Основные особенности Цель составления - не выявление налогооблагаемой прибыли, а получение общего представления о деятельности корпоративной семьи, т.е. она имеет явно выраженную аналитическую направленность Сделки между членами корпоративной семьи не включаются в конс. отчетность; показывают только активы и обязательства, доходы и расходы от операций с третьими лицами. Любые внутрикорпоративные финансовые и хозяйственные операции в процессе консолидации исключаются

Слайд 101

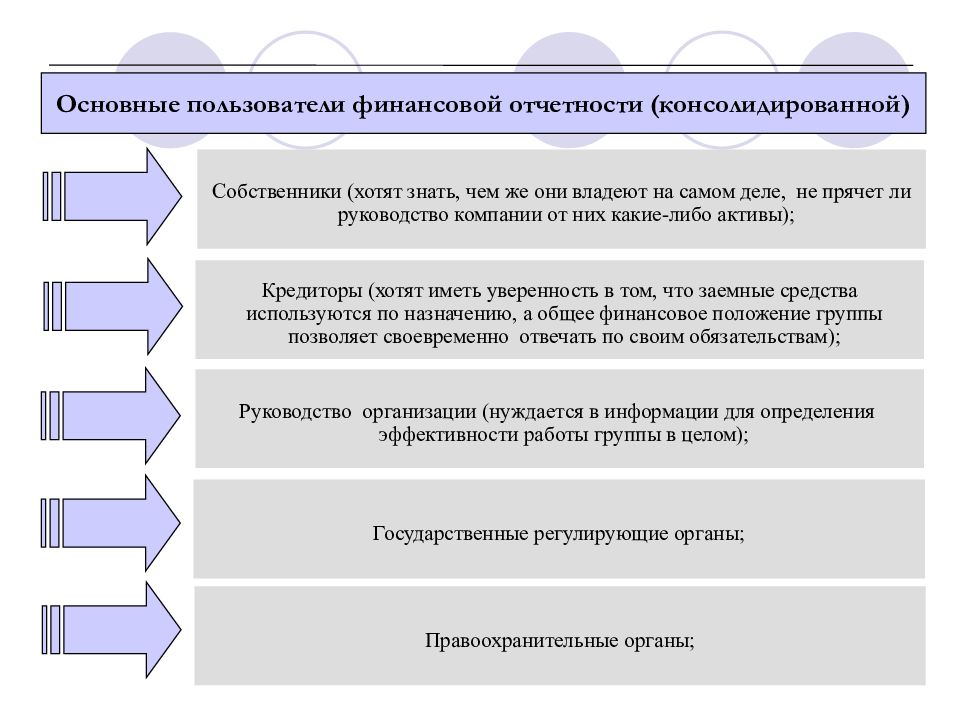

Анализ финансовой отчетности 101 Основные пользователи финансовой отчетности (консолидированной) Государственные регулирующие органы; Собственники (хотят знать, чем же они владеют на самом деле, не прячет ли руководство компании от них какие-либо активы); Кредиторы (хотят иметь уверенность в том, что заемные средства используются по назначению, а общее финансовое положение группы позволяет своевременно отвечать по своим обязательствам); Руководство организации (нуждается в информации для определения эффективности работы группы в целом); Правоохранительные органы;

Слайд 102

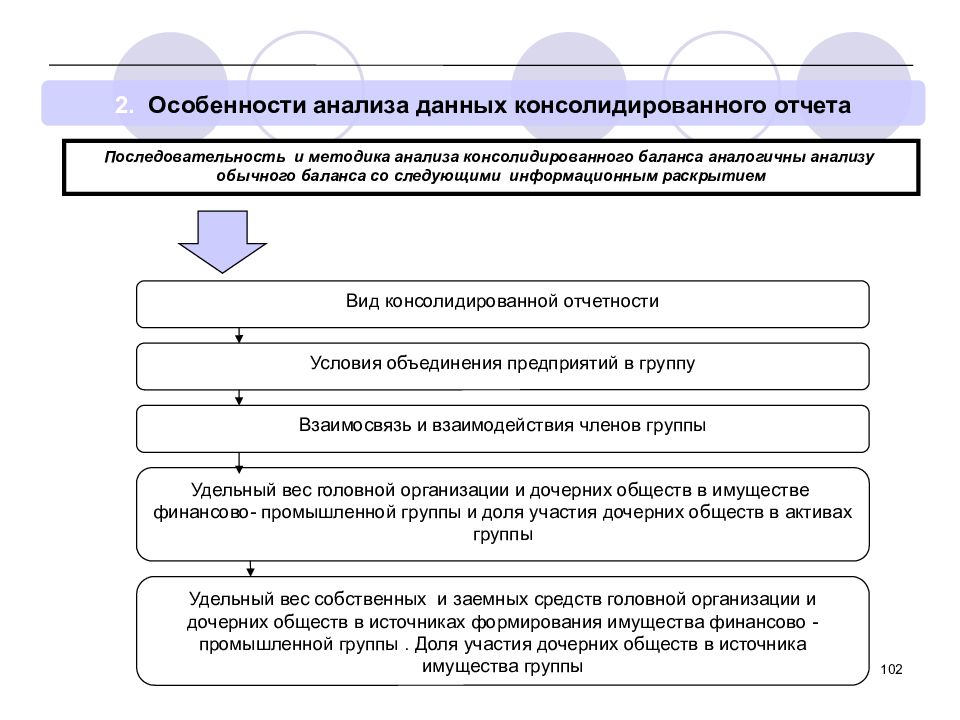

Анализ финансовой отчетности 102 2. Особенности анализа данных консолидированного отчета Вид консолидированной отчетности Условия объединения предприятий в группу Взаимосвязь и взаимодействия членов группы Удельный вес головной организации и дочерних обществ в имуществе финансово- промышленной группы и доля участия дочерних обществ в активах группы Удельный вес собственных и заемных средств головной организации и дочерних обществ в источниках формирования имущества финансово -промышленной группы. Доля участия дочерних обществ в источника имущества группы Последовательность и методика анализа консолидированного баланса аналогичны анализу обычного баланса со следующими информационным раскрытием

Слайд 103: 3. Анализ отчетности по сегментам

Анализ финансовой отчетности 103 3. Анализ отчетности по сегментам Сегмент – обособленная часть деятельности организации в определенных хозяйственных условиях Операционный сегмент бизнеса – это выделяемая деятельность организации по производству определенного товара Географический сегмент – это выделяемая деятельность организации по производству товаров в определенном географическом регионе Отчетный сегмент – это сегмент, информация по которому подлежит обязательному раскрытию в бухгалтерской отчетности

Слайд 104: Роль составления и анализа сегментарной отчетности

Анализ финансовой отчетности 104 Роль составления и анализа сегментарной отчетности Сегментарная управленческая отчетность – необходима предприятию для нужд планирования, управления и контроля, следовательно, пользователями такой отчетности являются менеджеры организации

Слайд 105: Система показателей для анализа отдельных отчетных сегментов (первичная информация)

Анализ финансовой отчетности 105 Система показателей для анализа отдельных отчетных сегментов (первичная информация) Общая величина выручки, в том числе полученная от продажи внешним покупателям и от операций с другими сегментами Финансовый результат (прибыль или убыток) Общая балансовая величина активов Общая величина обязательств (относятся в целом к организации) Общая величина капитальных вложений в основные средства и нематериальные активы Общая величина амортизационных отчислений по основным средствам и нематериальным активам Совокупная доля чистой прибыли (убытка) зависимых и дочерних обществ, совместной деятельности, а также общая величина вложений в эти зависимые общества и совместную деятельность

Слайд 106: Система показателей для анализа отдельных отчетных сегментов (вторичная информация по географическим сегментам)

Анализ финансовой отчетности 106 Система показателей для анализа отдельных отчетных сегментов (вторичная информация по географическим сегментам) Выручка от продажи внешним покупателям по географическим сегментам, выделенным по расположению рынков сбыта Балансовая величина активов отчетного сегмента по местам расположения активов Величина кап.вложений в основные средства и нематериальные активы по местам расположения активов

Слайд 107: Система показателей для анализа отдельных отчетных сегментов (вторичная информация по операционным сегментам)

Анализ финансовой отчетности 107 Система показателей для анализа отдельных отчетных сегментов (вторичная информация по операционным сегментам) Выручка от продажи внешним покупателям Балансовая величина активов Величина капитальных вложений в основные средства и нематериальные активы